更多干货,请关注资产界研究中心

作者:小债看市

来源:小债看市(ID:little-bond)

由于合营企业北京现代业绩亏损,2020年北汽投资巨亏30亿元,其资产、权益规模加速收缩。

01

降级

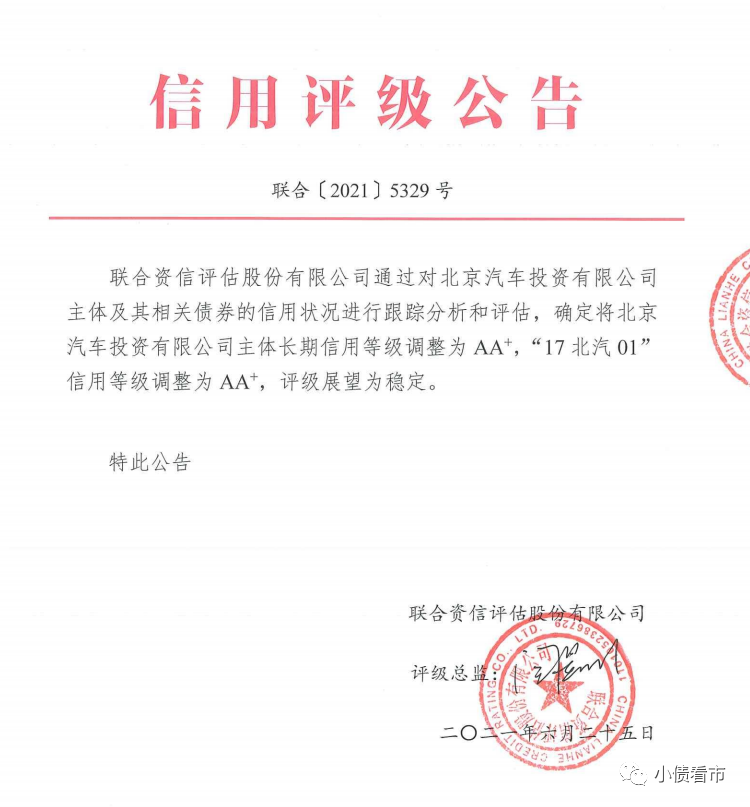

6月28日,联合资信公告称,确定将北京汽车投资有限公司(以下简称“北汽投资”)主体长期信用等级调整为AA+,“17北汽01”的信用等级为AA+,评级展望为稳定。

下调评级公告

联合资信认为,北汽投资主要投资企业经营业绩不佳,公司利润受北京现代业绩影响大,且2020年亏损加大,净资产规模下降。

《小债看市》统计,目前北汽投资仅存续“17北汽01”一只债券,当前余额8亿,票息4.29%,期限为7(5+2)年,将于2024年1月20日到期,明年1月面临回售。

“17北汽01”基本条款

02

流动性紧张

据公开资料,北汽投资为投资性企业,业务范围包括投资整车制造、零部件生产和服务贸易等相关产业。

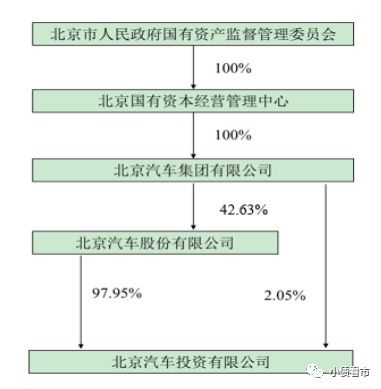

从股权结构看,北汽投资的控股股东为北汽股份(1958.HK),持股比例为97.95%,公司实际控制人为北京市国资委。

股权结构图

北汽投资利润主要来自合营企业及联营企业产生的投资收益,其主要投资项目是与韩国现代合资兴建的北京现代。

2020年,由于北京现代业绩亏损,北汽投资发生投资损失29.3亿元,实现归母净利润-30.63亿元,这已是其连续第二年亏损,且亏损额同比扩大。

盈利能力

截至2020年末,北汽投资总资产为107.75亿元,总负债23.7亿元,净资产84.06亿元,资产负债率21.99%。

《小债看市》分析债务结构发现,北汽投资主要以流动负债为主,占总债务的66%。

截至同报告期,北汽投资流动负债有15.7亿元,主要为一年内到期的非流动负债,其短期债务合计15亿元。

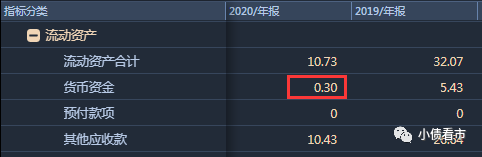

相较于短债压力,北汽投资流动性吃紧,其账上货币资金不足3000万,较2019年末大幅下降,现金短债比仅为0.02,存在较大短期偿债压力。

货币资金情况

从短期偿债能力指标看,2020年北汽投资流动比率和速动比率快速下降,且比值小于1,说明流动资产对流动负债的保障能力下降。

除此之外,北汽投资还有8亿非流动负债,全部为应付债券,其长期有息负债合计8亿元。

整体来看,北汽投资刚性债务有23亿元,主要为短期有息负债,带息债务比为97%。

随着债务到期,北汽投资自身货币资金和流动性快速消耗,股东往来款回收成其主要偿债来源,整体信用质量弱化。

在资产质量方面,北汽投资资产主要为其他应收款和长期股权投资,其中应收款中主要为应收北汽股份往来款,截至2020年末该指标为10.43亿元。

总得来看,由于北京现代业绩下降,2020年北汽投资投资损失进一步扩大;流动性吃紧,短期偿债压力较大,信用质量弱化。

03

北京现代阵痛期

2002年,北汽投资和韩国现代共同出资成立北京现代,中韩双方各持股50%,这是中国加入WTO后第一个汽车领域的中外合资生产项目。

2016年8月和2017年7月,北京现代河北沧州工厂和重庆工厂项目相继投产,产能突破165万辆,由此其“三地五厂”的全国产能布局正式形成。

近年来,受乘用车行业景气度下行、行业竞争加剧及自身车型开发周期等因素影响,北京现代整车销量持续下滑。

2020年,北京现代全年实现整车批发零售44.6万辆,终端销售50.2万辆,销量已经连续四年下滑,较其2013-2016年间的“百万级”已经腰斩。

今年以来,北京现代销量依旧没有起色,其前5月累计销量仅为16.19万辆,仅完成56万辆目标的28.92%。

随着销量下滑,2017年北京现代的业绩开始亏损,去年亏损额扩大至62.84亿元。

近日有消息称,北京现代将把已停产两年的第一工厂转手给理想汽车。

卖子求生之外,北京现代产销量下滑、品牌力打折、安全问题、人事动荡等问题待解,其正经历难言的阵痛。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市