更多干货,请关注资产界研究中心

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

从今年二季度以来的经济金融数据和近期政策来看,始于2020年4月起的“防风险为主、稳增长为辅”的政策天平(详情参见控制宏观杠杆率应是未来一段时期内最明确的政策导向可能正悄悄发生变化,逐步向稳增长、保就业倾斜,这意味着政策层面可能有一定松动迹象,而7月底的政治局会议则显得特别重要,即极有可能会进一步确认上述判断。

如此判断的理由大致如下:

(一)此轮防风险和去杠杆主要依靠监管政策高压和强化政治手段实现

2016-2017年的防风险是靠监管政策高压与货币政策收紧(即通过货币政策收紧来倒逼风险释放)的组合实现的,而2020年4月以来的政策收紧则是靠监管政策高压和政治手段(如更强调地方党委和一把手负总责、举债必问效和无效必问责等政治纪律以及4月30日政治局会议所强调的“建立地方党政主要领导负责的财政金融风险处置机制”)的组合实现,这种情况下防风险、去杠杆进程的推动并不以货币政策松紧为标志,某种程度上来说只要监管政策和政治手段仍保持高压态势,货币政策即便有所转向,防风险的目标仍可稳步推进。

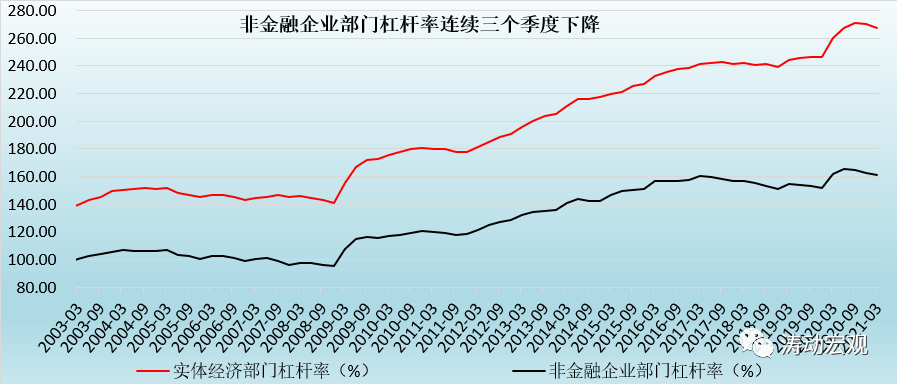

(二)宏观杠杆率已有逐步下移态势,防风险已取得阶段性成效

与过去一段时期防风险政策相对应的是,宏观杠杆率已有逐步下移态势,意味着防风险已取得阶段成效,且现有手段应会持续下去。

具体看,实体经济部门的杠杆率已从2020年9月的271.20%下降3.40个百分点至今年一季度的267.80%,非金融企业部门的杠杆率亦已从2020年6月的165.20%下降3.80个百分点至今年一季度的161.40%。此外,今年一季度居民部门杠杆率下降0.10个百分点至62.10%,地方政府部门的杠杆率由2020年9月的25.70%下降1个百分点至24.70%。

(三)降杠杆是一个漫长的过程,不会急于在短期内从根本上解决问题

2016-2017年的降杠杆曾经导致实体经济陷入流动性危机,随后2018-2019年货币政策层面给予一定程度的修复(监管政策仍没有变化),因此后续任何一次降杠杆均可能是阶段性过程,即应是降杠杆和稳杠杆的交替轮回,而政策层面不会寄希望于一次性从根本上解决杠杆问题,因为这样对实体经济的冲击太大。

从对象上来看,杠杆主要集中在金融体系(同业业务、表外业务和影子银行)、地产以及隐性政府债务等三大领域,目前这三大领域的降杠杆逻辑均已通过建立相应的政策体系给予应对,如金融体系领域靠监管政策高压(即贴身式监管)来实现,地产则依靠房地产长效机制(如三道红线、地产贷款集中度、两集中、名单制管理等)来推动,而隐性政府债务则主要依靠监管政策高压和政治手段来实现。很显然,对上述三大领域的降杠杆政策逻辑基本上均不怎么依靠货币政策。

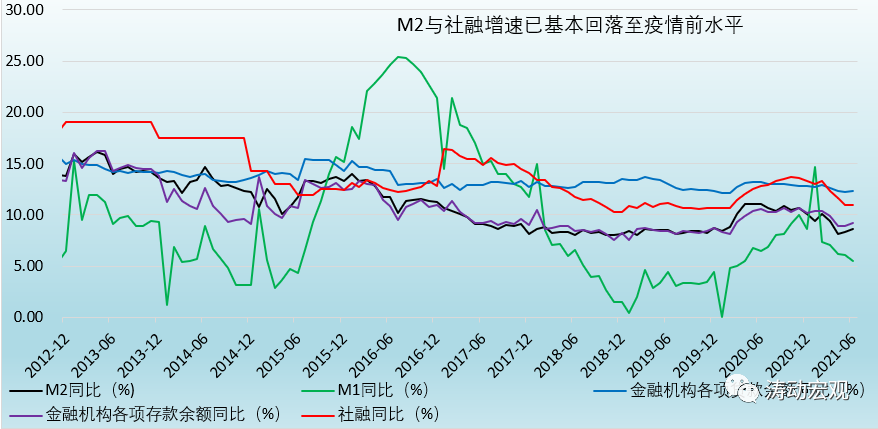

近年来的政策均明确“保持M2、社融增速与名义经济增速基本一致”,并以此为基础保持宏观杠杆率水平基本稳定。虽然今年6月的M2与社融大超预期(票据融资和企业中长期贷款同比明显多增、房贷少增、企业存款同比亦大幅多增),但增速基本上已回归到疫情前的水平,较疫情期间下降明显(今年前6个月企业债券和政府债券同比分别少增1.84万亿和1.35万亿、合计少增3.19万亿)。例如,2021年6月,M2、社融存量、贷款余额与存款余额同比增速分别降至8.60%、11%、12.30%和9.20%,已经和疫情前的平均水平相当。

这意味着目前M2与社融应已接近于名义潜在经济增速水平,后面进一步下降的空间不大,在支持实体经济的背景下必要性也不高,“保持M2、社融增速与名义经济增速基本一致”的政策目标基本已实现,即便货币政策转松、M2与社融增速进一步恢复,相应的资金在监管政策高压下也有一定保证。

今年4月30日的政治局会议提出“用好稳增长压力较小的窗口期”,其背景在于今年一季度经济数据相当亮眼、年内实现“6%以上经济增速”的目标不大,如一季度经济同比增速达到18.30%,两年平均增长5%。但是从今年上半年、特别是二季度以来的数据来看,稳增长、保就业的压力可能正变得越来越突出,毕竟当前阶段的经济修复仍主要依靠出口端、房地产拉动,诸如民间投资、制造业投资还比较弱。这表明政策层面提及的窗口期也越来越窄,经济增速逐步向潜在增速靠近甚至重新向下的通道已经形成,后续政策层面更重要在“稳”,在防风险的背景下可能重在观望和微调,同时致力于解决好内部问题。

(一)从具有前瞻性的PMI指标来看,自今年4月以来,制造业PMI数值与非制造业PMI数值便开始趋于回落,表明经济修复之后开始回落常态,后面经济超预期的可能性应会有所降低。

(二)从三驾马车的表现来看,消费与投资等内需整体上仍处于低位缓慢修复态势,房地产投资与贸易端延续了2020年的表现,对上半年的经济修复贡献力度较大,如1-5月的房地产投资累计同比、货物进出口总额累计同比分别达到8.60%和28.20%。其中,房地产投资累计同比的两年平均值高达8.60%,1-5月民间投资与制造业投资累计同比的两年平均值则分别为3.70%和0.60%,较2019年的水平还有不少距离。

(三)PPI上行压力比较大,但此轮PPI上行主要在于海外端,并非前期央行政策放松的结果,而CPI弱势仍比较明显,因此PPI上行并非是国内央行政策转松的制约因素。

长期以来,中美经济周期错位明显,使得这两大经济体的政策周期也呈现出明显的不同步特征。例如,在2013-2015年美联储货币政策逐步回归正常化的那段时期,中国货币政策却迎来了史无前例的大宽松时期(多次降息和降准),造就了2015年的那一段股市大牛。此轮周期中,中国经济率先从2020年二季度逐步修复、政策则从2020年5月在力度上逐步回归正常化,而美国经济则自2020年四季度才开始逐步修复、政策自今年一季度起才开会进入回归正常化的预期中。

因此,中国比美国在经济基本面修复上要提早两个季度、在政策回归上则要提早近一年,从这个角度来看,在基数效应减弱的背景下,中国经济基本面也将较美国率先回归常态、重新趋于下行,政策层面亦将跟随经济基本面率先转松。同时为应对美联储后面的政策调整,现阶段的转松实际上也会后续的进一步收紧创造了更多的空间,未来更大的政策决定力量取决于国内经济基本面强弱以及美联储政策正常化进程和力度,在美联储Taper甚至逐步加息的过程中,未来已经提前进入宽松格局的中国央行也将更有空间跟随美联储相应调整货币政策立场。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“任博宏观伦道”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 天平正悄悄发生变化

任博宏观伦道

任博宏观伦道