作者:CRIC克而瑞物管

来源:丁祖昱评楼市(ID:dzypls)

地产寒冬之下,迫于现金流压力,部分房企通过出售物管企业回笼资金,物管作为房企“第二增长曲线”,受地产主业困境牵制,收并购事件频发,行业整合加速。

11月1日,融创服务以6.93亿元收购当代置业旗下物业公司第一服务32.22%股权,而在此之前,当代置业宣布美元债违约。

除此之外,旭辉永升、碧桂园服务也于近期频频出手,而世茂服务也将融资所得款项的80%用于收并购,11月5日,万科宣布计划分拆万物云上市,或为收并购补充更多弹药。无疑,对于母公司资金充足的物管企业而言,眼下正迎来收并购的窗口期。

物管收并购的热度不断提升,其背后的隐患同样值得警惕,开发商的不确定性是当下收并购的最大风险。

01

前三季度收并购金额已超320亿

2021年以来,物管行业在经历了阶段性上市潮后加速发展,掀起收并购热潮,且热度由年初持续至今,仅11月前3天内就发生四起主要收购事件,交易金额超过25亿元。头部物管企业开始寻找合适收购机会,以收购全部或部分股权的方式扩大规模。

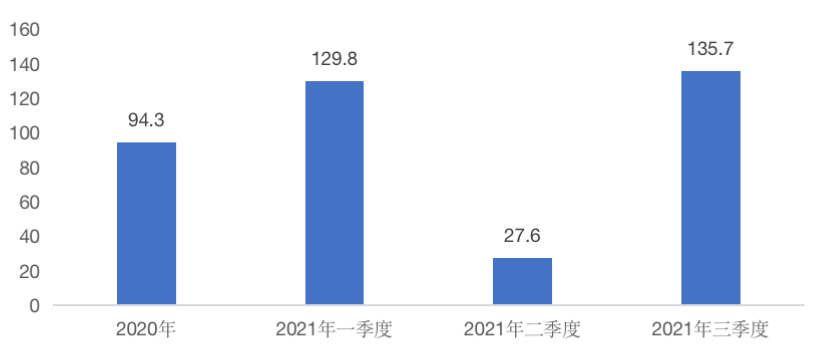

克而瑞物管不完全统计,截至2021年10月底,上市物企共披露122起收并购事件,多集中在三季度,收并购事件共披露54起,远超第一季度和第二季度。

此外,根据已披露金额的收并购事件进行统计,前三季度物管行业收并购金额已超过320亿元,其中三季度并购市场交易额再创新高,总交易额达到167亿,仅9月份就达到135.7亿元。

图:2020年-2021年三季度并购总额

数据来源:克而瑞物管

截止2021年10月底,单笔并购金额超过10亿元的共有6起,其中4起由碧桂园服务发起。

通过收购蓝光嘉宝,碧桂园服务成为国内在管规模第一大的上市物业公司。随后,碧桂园服务对富力物业的百亿收购,创造物业史上“最贵”的收购案。碧桂园服务方面认为,收购事项将进一步扩大该集团业务的规模和覆盖范围,促进集团社区增值服务及其他服务的发展,尤其促进商业物业管理的发展。

表:2021年部分物业服务企业超10亿的收购事件

02

收并购窗口期已至

综合来看,物管行业收并购主要呈现三方面特征:其一,规模物企收并购动作更为频繁,且力度更大,例如融创服务、碧桂园服务等;其二,被收购方不乏自然人或较小规模的合伙企业,这意味着物管行业的部分中小规模企业正在被加速出清,行业加速整合提升,更趋专业化;其三,通过收并购突破技术壁垒,向相关多元业务延伸,拓展并完善业务结构。

物管行业收并购潮再现,其背后逻辑本质是物企规模扩张与战略发展需要。

房地产行业融资收紧的大环境下,叠加物管行业政策利好,行业迎来收并购窗口期,在资本不断涌入并筛选优质标的的背景下,出于提升市占率、弯道超车、提升竞争力等目的,物管企业兼并、收购现象不断涌现,行业加速整合、分化。

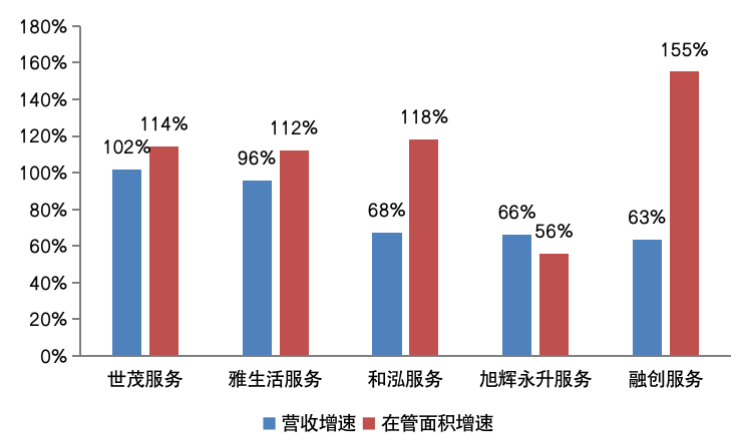

从物管企业角度来看,收并购有利于规模扩张与战略发展。去年,融创福服务、世茂服务等物管企业通过收并购把握市场机遇,实现营收及在管面积规模的同步大幅提升。

与此同时,通过收并购扩大规模优势将反哺资本市场表现,提升定位,获得更高估值。

图:2020年营收增速TOP5物管企业

注:在管面积不含第三方

数据来源:企业年报、CRIC

此外,“补短板”也是收并购的一大内因。今年以来物管收并购除了扩大规模外,主要集中在增值服务、城市环卫、商管服务、技术赋能四个战略方向。

此外,学校物业、医院物业、办公物业、商业物业、公建物业等,通常是物企的收并购标的。尤其是部分准入门槛较高的业务,通过收购,可以直接运用其本身较为成熟的团队和基础设施,拓展新业务的同时,可以避免走很多弯路,规避各种风险,使得新业务进入发展的快车道。

表:2021年物管企业主要收购战略方向

数据来源:CRIC整理

随着上市门槛的提高,更看重盈利能力,计划上市的物管企业通过收并购有利于进一步扩大优势,提升定位,获得更高估值。

03

收并购背后暗藏风险点

扩规模是物业服务企业收并购的首要动机,规模扩张之外,物业服务企业还会通过收并购进行多元化领域的拓展,扩大经营利润。

但当前收并购特征比较特殊,物管企业母公司的不确定性是当下收并购的最大风险。在物管收并购窗口期,如何选择优质标的,如何隔离母公司风险,都是交易中需要排除的雷区。

以碧桂园服务收购富力物业为例,在交易细则中,碧桂园服务采取了分期付款、按交付进度付款、股权质押等等措施,力图将风险控制在最低。

被收购物业企业与其原地产母公司或关联地产公司之间的应付款也是风险点,若地产公司的债务危机仍未能解除,这部分款项存在坏账的可能。

此外,投后管理是收购后长远发展的重中之重。收并购之后,若投后整合不到位,同样存在人才流失、服务质量下降、运营效率下降等问题。对此碧桂园、世茂服务、融创服务等也都提出自己的投后管理方案。

这波收并购潮的内因很清晰,在三道红线及融资收紧的背景下,房企筹措资金的渠道减少,融资强监管时代下,房企遇到流动性危机,往往以出售资产作为融资的一种方式,而物管行业因为估值较高,出售物企就成为房企融资纡困的主要方式之一。短期内,部分陷入现金流困境的房企或仍将出售旗下物业公司换取现金,预计接下来物管行业收并购仍会进一步加剧。

对于上市规模物管企业而言,资本加持与收并购将成为其“两翼”,推动其扩大领跑优势;但与此同时,尽管物业管理为轻资产赛道,仍需警惕收并购过程中政府监管、估值定价、投后管理等方面的风险。

对于中小规模物管企业而言,提升自身专业领域强项、提高运营效率、以服务赢得口碑是关键,在收并购市场上,更需要注重战略匹配程度,或有机会抓住窗口期“弯道超车”。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“丁祖昱评楼市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

丁祖昱评楼市

丁祖昱评楼市