更多干货,请关注资产界研究中心

作者:工商评级一部

来源:联合资信(ID:lianheratings)

医药制造行业与生命健康息息相关,其下游需求主要与人口数量、老龄化程度及疾病演变等因素相关。2020年以来,随着人口老龄化、社保参保人数增加,医药制造企业营业收入和利润均有所增长。未来,医药市场持续扩容、行业资源向龙头企业聚拢以及市场向基层倾斜三大政策效应将逐步显现。短期来看,新冠变异毒株奥密克戎全球流行,仍将有利于新冠产业链相关企业产品销量增加;长期来看,随着新冠口服药的上市和疫苗接种双管齐下,新冠疫情持续扩散有望得到控制,新冠产业链相关企业仍需要在非新冠主业持续发力,以保持业绩增长。

2020年,受新冠肺炎疫情影响,各层级医疗机构日常诊疗活动减少,药品终端销售市场规模近年来首次出现负增长,但随着人均可支配收入增长、人口老龄化趋势逐年加重以及医保收入和参保人数增加,中国医药需求仍保持稳健。2021年以来,医药行业盈利水平逐渐从新冠肺炎疫情的影响中恢复,医药制造业企业营业收入和利润总额均大幅增长;同时持续加强创新研发投入,行业内企业获现能力持续提升,杠杆水平处于合理水平。

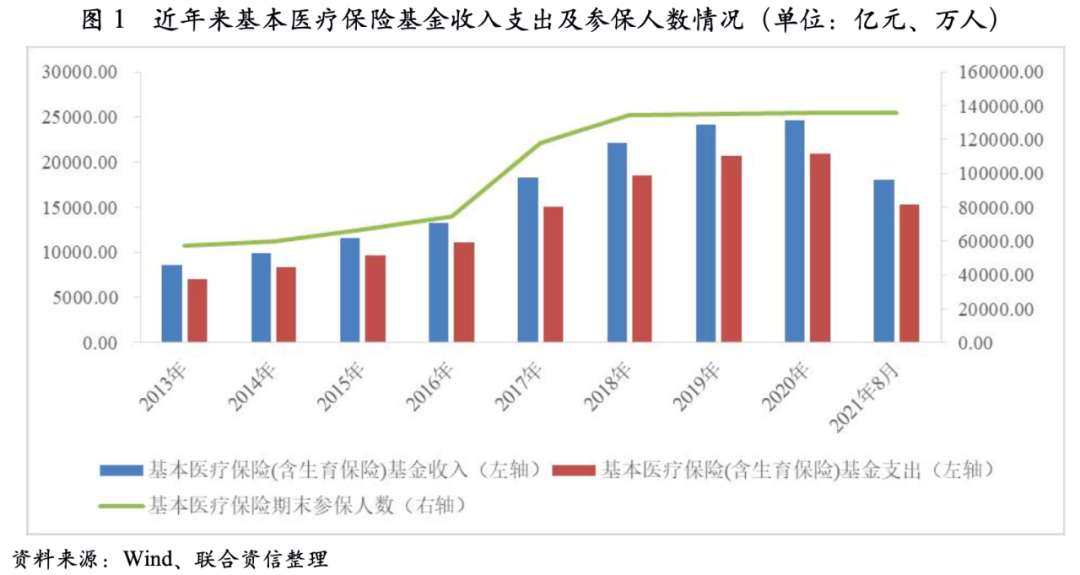

医药制造行业与生命健康息息相关,其下游需求主要与人口数量、老龄化程度及疾病演变等因素相关。近年来,全国居民人均可支配收入已由2018年的28228元增长至2020年的32189元,消费升级加速;与此同时,截至第七次全国人口普查(普查标准时点为2020年11月1日0时),中国60周岁以上人口已达2.64亿,占总人口的18.70%,较2019年底增加了0.10亿,人口老龄化趋势明显。随着新医保目录落地、医保支付方式进一步完善以及带量采购的制度化和常态化等多种政策的推行,医保收支结构逐步优化,控费成效显著。虽然基本医疗保险基金收入增长速度于2017年达到峰值后逐年放缓,但基金收入和基本医疗保险参保人数依然逐年增加,医药消费的基本盘仍然稳健。2020年,受新冠疫情影响,公立医院以及公立基层医疗机构日常诊疗活动减少,医疗机构总诊疗人次由2019年的87.20亿次下降至2020年的77.40亿次,中国药品终端销售市场规模同比下降8.45%,从2019年的17955亿元下降至2020年的16437亿元,为近年来首次负增长。

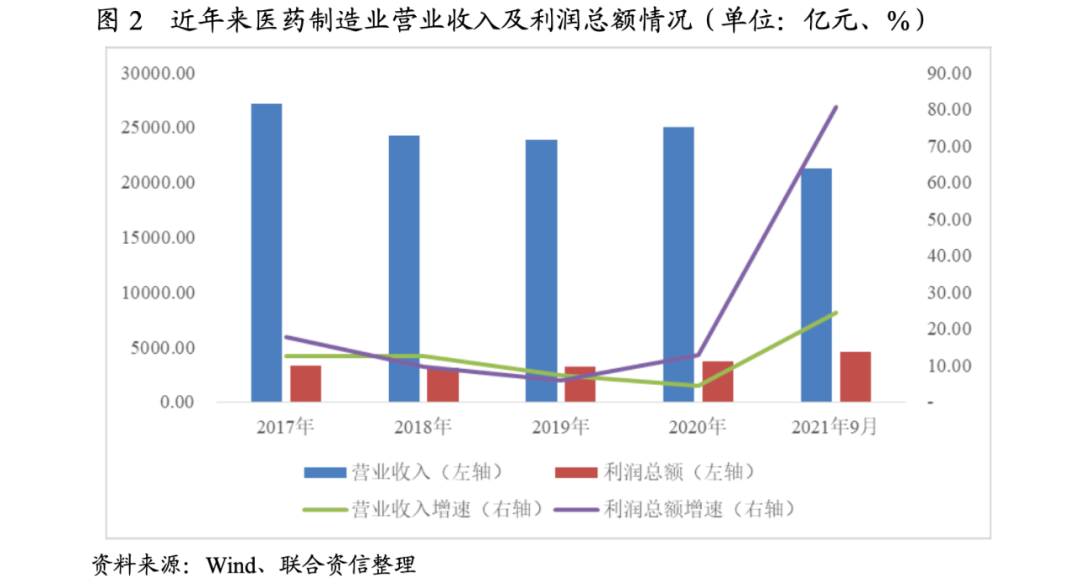

受医保控费、带量采购制度化和常态化等因素影响,近年来医药制造业收入和利润出现小幅波动。2020年,规模以上医药制造业营业收入为25053.57亿元,同比增长4.50%,利润总额为3693.40亿元,同比增长12.80%,营业收入增速有所放缓,但利润总额增速有所上升,主要系新冠疫情相关高毛利企业占比增加所致。2021年1-9月,规模以上医药制造企业营业收入为21291.00亿元,同比增长24.40%;利润总额为4525.30亿元,同比增长80.60%,医药制造业盈利水平逐渐从新冠肺炎疫情的影响中恢复。

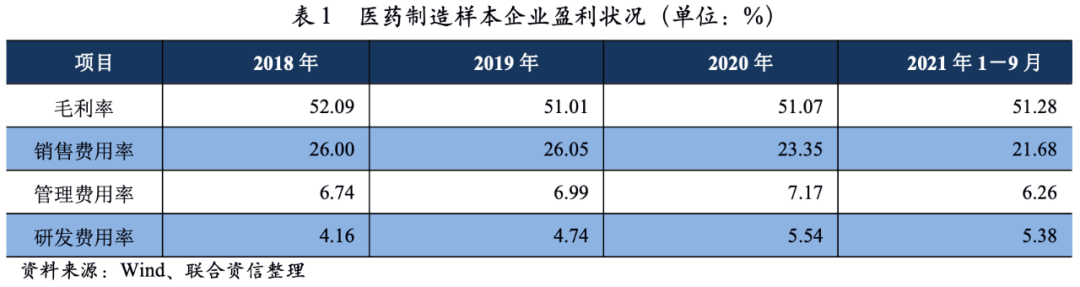

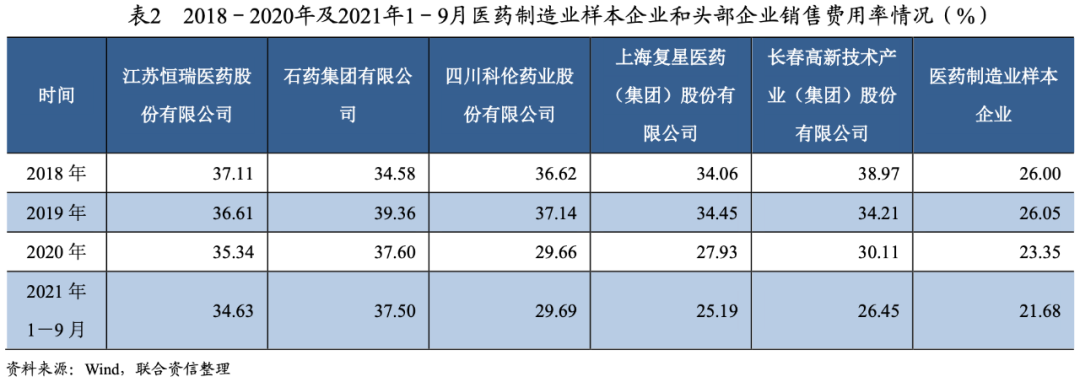

从医药制造业的上市公司数据分析[1]来看,在盈利能力方面,2018-2020年,医药制造样本企业毛利率较为稳定。2018-2020年及2021年1-9月,医药制造样本企业销售费用率波动下降。2018-2020年,医药制造样本企业管理费用率持续上升。2021年1-9月,医药制造样本企业管理费用率为6.26%,较上年同期下降0.37个百分点。2018-2020年及2021年1-9月,医药制造样本企业研发费用率持续上升。整体看,医药制造样本企业毛利率保持在较高水平,销售费用率波动下降。

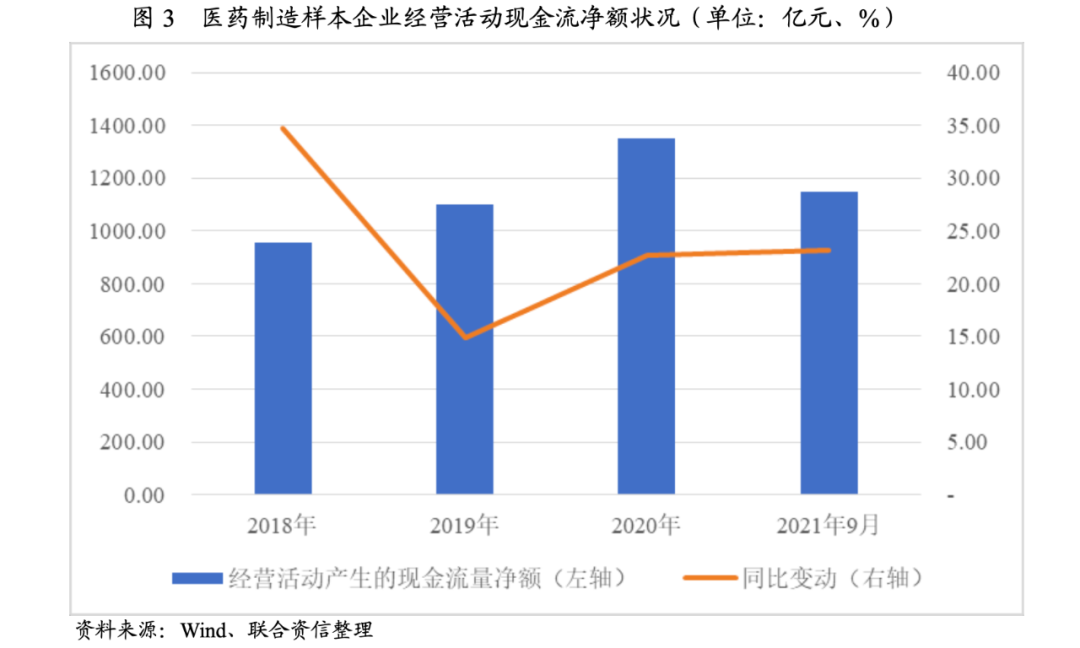

获现能力方面,2021年1-9月,医药制造样本企业经营活动产生的现金流量净额为1149.54亿元,较上年同期增长23.20%,延续了2018年以来现金流持续优化的行业发展趋势。

杠杆水平方面,2018-2020年底,样本企业资产负债率为37.99%、37.57%和36.26%,持续下降。截至2021年9月底,样本企业资产负债率为34.99%,较上年底下降1.27个百分点。整体看,医药制造行业资产负债率较低,财务结构较为稳健。

营运能力方面,2018-2020年,应收账款周转天数分别为70.53天、73.53天和75.82天,持续增加。

商誉减值方面,2018-2020年,样本企业商誉占净资产的比重分别为9.22%、7.23%和6.01%,持续下降。2021年9月底,商誉占净资产的比重下降至5.56%,2018年,部分医药制造企业计提大额商誉减值准备使其净利润产生巨大波动。

研发投入方面,2018-2020年,样本企业研发支出占营业收入的比重分别为5.26%、5.65%和6.35%,持续上升,体现出中国医药制造企业对创新研发的持续重视。

医药行业关系国计民生,需求具有刚性,药品需求弹性普遍较小。此外,医药行业属于技术密集型行业,具有高投入高风险的特点。与国际医药市场相比,中国医药制造企业数量众多,呈现规模小、占比分散等特征,2020年以来,医药制造业企业数量增加较快,但亏损企业占比亦逐年上升,行业内分化程度加深。近年来,医药制造样本企业研发投入持续增长,但创新能力相对较弱;销售费用率波动下降,但仍处于较高水平,对利润水平有一定影响;医药行业对政策依赖较高,带量采购、医保目录谈判等政策实施使得药品价格呈下降趋势。自新冠疫情以来,新冠产业链相关医药企业业绩快速增长,但随着新冠疫情得到控制,业绩增速有所放缓;短期看,在奥密克戎的全球流行影响下,新冠相关产品销售仍有望增长。

20世纪70年代以来,全球的制药行业始终保持高于国民经济的发展速度,与国外市场相比,中国医药行业还处于生命周期的成长阶段。医药行业关系国计民生,需求具有刚性,药品需求弹性普遍较小。此外,医药行业属于技术密集型行业,具有高投入高风险的特点。与国外医药市场相比,中国医药制造企业数量众多,呈现规模小、占比分散等特征,产业集中度低,多为同质化产品竞争,难以适应各类患者的不同临床用药需求。

(1)结构性问题明显,行业集中度较低

与国外医药市场相比,中国医药制造企业数量众多,呈现规模小、占比分散等特征,产业集中度低,多为同质化产品竞争,难以适应各类患者的不同临床用药需求。尽管近年来的医疗体制改革有利于促进医药行业的优胜劣汰,但中国长期以来形成的医药企业多、小、散的结构性问题尚未得到根本解决,真正具备国际竞争力的创新型药企较少,研发能力、生产技术及配套设施先进程度仍有待提高。

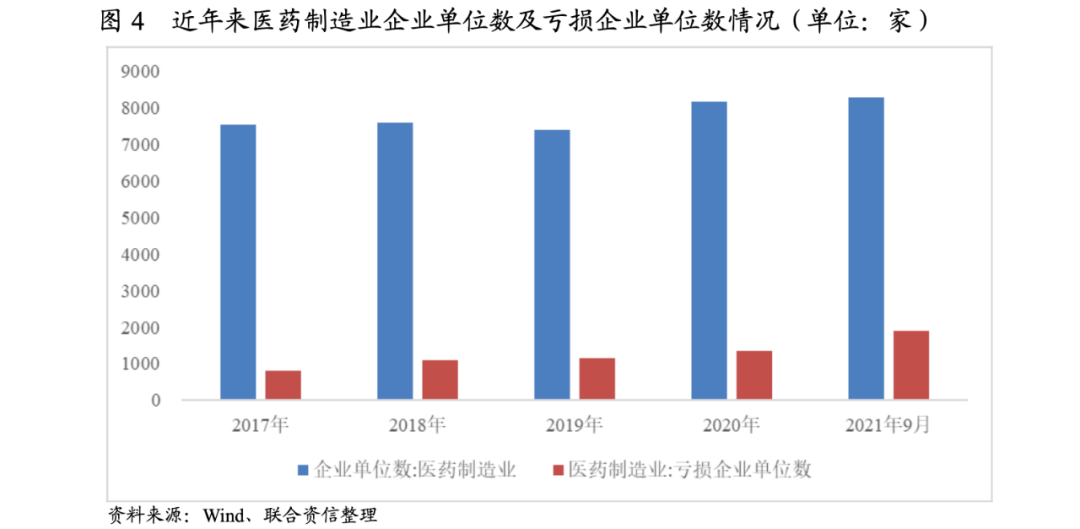

从行业主体数量来看,截至2020年底,医药制造业企业单位为8170家,较上年底增加778家;亏损企业1344家,较上年底增加193家。截至2021年9月底,医药制造业企业单位为8282家,较上年底增加112家;亏损企业1886家,较上年底增加542家。2020年以来,医药制造业企业数量增加较快,但亏损企业占比亦逐年上升,行业内分化程度加深。

(2)销售推广费用高,对利润水平存在一定影响

从医药制造业样本数据分析[2]来看,2018-2020年,医药制造样本企业销售费用率分别为26.00%、26.05%和23.35%,波动下降,但处于较高水平。2021年1-9月,医药制造样本企业销售费用率为21.68%,较上年同期下降1.40个百分点。2018-2020年,头部企业销售费用率均大于27.00%,处于较高水平,对利润水平存在一定影响。

(3)医药制造企业对技术和资金要求较高

医药行业是技术和资金密集型行业。技术方面,医药制造企业工艺复杂,研发周期较长,对于企业的技术储备、经验积累、研发人员的技术水平与综合素质有较高要求,具有较高的技术壁垒。同时,药品开发一旦成功便可形成一定程度的技术保护优势,对后进入企业形成知识产权壁垒。

资金方面,药品从研究开发、临床试验、试生产到最终产品的销售,需要投入大量的时间、资金、人才、设备等资源,医药制造业已经逐渐发展成为技术密集型、资金密集型行业。医药制造业的新产品开发具有资金投入高、项目研发以及审批周期长、风险大等特点。根据国际医药行业研发经验,药物研发从临床前研究到产品最终上市通常需要5~10年时间,新的剂型开发平均需要4~6年的时间,研发投入需要大量的资金支持。另外,药品的销售渠道复杂,环节多,特别是处方药在前期市场开发及产品推广时需要较大投入。

(4)带量采购、医保目录谈判等政策实施使得药品价格呈下降趋势

2018年12月,第一次带量采购竞标结果公示,共25个品种中选,涉及15家药企,平均降价幅度52%,部分产品降价幅度在90%以上。2019年9月,带量采购扩围竞标结果公示,在第一次带量采购品种的基础上进行了全国的拓面,范围更大,采购量也更大,采购价格在上一轮中选价上平均降价25%,进一步降低了药品的价格。2020年1月,第二次带量采购竞标结果公示,共涉及32个通用名、77家药厂的100个品种中选,另外非医保品种(安立生坦、他达拉非、注射用紫杉醇(白蛋白结合型))为首次纳入,平均降价幅度53%,最高降幅为93%。2020年8月,第三次带量采购竞标结果公示,中标55个产品,产生中选企业125家,中选药品品规191个,平均降价幅度53%,最高降幅95%,仿制药利润进一步被压缩。2021年2月,第四次带量采购竞标结果公示,中标45个产品,产生中选企业118家,平均降价幅度52%,最高降幅96%。2021年6月,第五次带量采购竞标结果公示,中标61个产品,产生中选企业148家,中选药品品规251个,平均降价幅度56%,最高降幅高达99%,注射剂成为集采主力剂型。2021年11月,第六次带量采购竞标结果公示,二代和三代胰岛素共16个品种、42个品规中选,产生中选企业11家,平均降价幅度48%,最高降幅高达74%,降价趋于理性化。这次带量采购充分考虑了企业实际产能,确保了用药稳定性,引导临床使用产品升级、行业发展创新升级,标志着带量采购从化学药拓展到了生物药领域。2021年12月,国家医保药品目录调整结果正式公布,本次共对117个药品进行了谈判,谈判成功94个(目录外67种,目录内27种),总体成功率80.34%;本次谈判成功的目录外67个独家品种的平均降价幅度62%,为历次谈判以来最大的降价幅度;2019年和2020年的降幅分别为61%和54%;本次谈判单一品种最大降幅为94%,2019年和2020年的最高降幅分别为85%和90%。

(5)受新冠肺炎疫情影响,NCP产业链相关医药企业业绩大幅增长;随着奥密克戎全球大流行,新冠产业链相关企业经营业绩短期内仍将保持较高水平。

2020年新冠疫情以来,新冠检测、防疫物资、新冠疫苗等相关企业业绩快速增长。疫苗方面,2021年底科兴生物的疫苗已获得56个国家和地区的紧急使用批准或附条件市场授权。自获批上市以来,科兴生物已在全球范围内提供了超过25亿剂量的疫苗,目前科兴生物的新冠疫苗年产能达到20亿剂。根据科兴生物公布的未经审计的2021年上半年财报,2021年1-6月,科兴生物销售额约为110亿美元(人民币约699亿元),较上年同期增长160倍;净利润86亿美元(人民币约550亿元)。目前,全球已有多国开始接种第四针新冠疫苗,以色列已向国内60岁以上人群、医护人员等特定人群开放第四针疫苗接种;美国、泰国等国家计划启动第四针新冠疫苗,新冠疫苗企业收入仍有望维持快速增长。

新冠检测和防疫物资方面,受新冠肺炎疫情影响,新冠检测和防疫物资需求大幅提升,以检测业务为主业的企业业绩同比大幅增长;2021年以来,新冠疫性防控进入常态化,且国内各地时有零星病例出现,新冠检测市场需求仍保持较高水平,但需求总量和销售价格均同比下降。2021年上半年,新冠检测和防疫物资企业收入增速有所回落。但2021年底,奥密克戎全球大流行影响,海外新冠累计确诊人数持续攀升,欧美等国家新冠检测物资紧缺,新冠检测试剂和防疫物资销量需求再次增加,但爆发式增长出现的可能性较小。

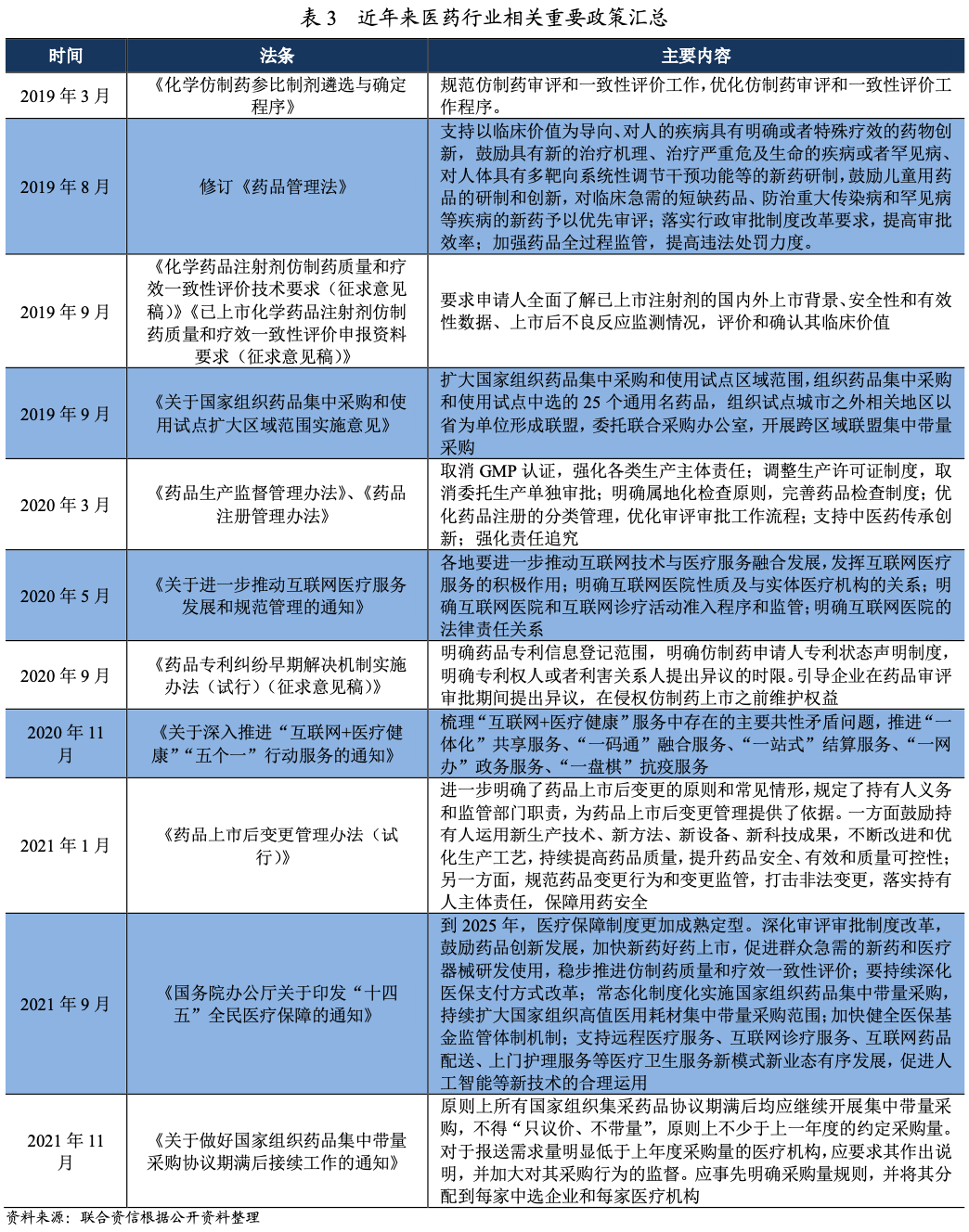

2019年以来,集中带量采购、医保控费等政策的持续推进为医药行业带来了深刻变革;与此同时,药品审评审批、专利纠纷早期解决等政策的不断完善也为医药行业带来了新的机遇。2020年新冠疫情催生“互联网+医疗”的蓬勃发展,相关规范化政策的陆续出台为“互联网+医疗”的可持续发展保驾护航。2021年“十四五”规划发布,进一步明确医药行业发展方向,各项政策持续推进。

近年来,随着人均可支配收入增长、人口老龄化趋势逐年加重以及医保收入和参保人数增加,中国医药行业进入高速发展期。与此同时,我国出台的关于集中带量采购、医保支付方式改革、仿制药一致性评价、药品审评审批制度优化以及“互联网+医疗”等的相关政策也为医药行业带来了深刻变革。2019年以来,集中带量采购政策持续推进,目前已经覆盖药品、医疗器械等多个领域,加之医保控费制度的不断完善和仿制药一致性评价工作的不断深入,医药行业的价格虚高空间被压缩,技术落后的企业将逐渐被淘汰。《药品管理法》重新修订以及药品审评审批、专利纠纷、上市后变更等政策的持续完善也为医药行业带来了新的机遇,创新药、高质量仿制药有望迎来更广阔的发展前景。2020年以来,新冠疫情催生“互联网+医疗”快速发展,截至目前,我国已经先后出台多个“互联网+医疗”相关政策,政策进一步规范互联网医疗的运营模式、明确互联网医疗的法律责任,维护疫情常态化防控之下我国的互联网医疗事业持续平稳发展。2021年以来,随着“十四五”规划的发布,我国医药行业的发展方向进一步明确,医保控费、集中带量采购、仿制药一致性评价等政策持续优化推进。

1.债券发行、偿还及存续情况

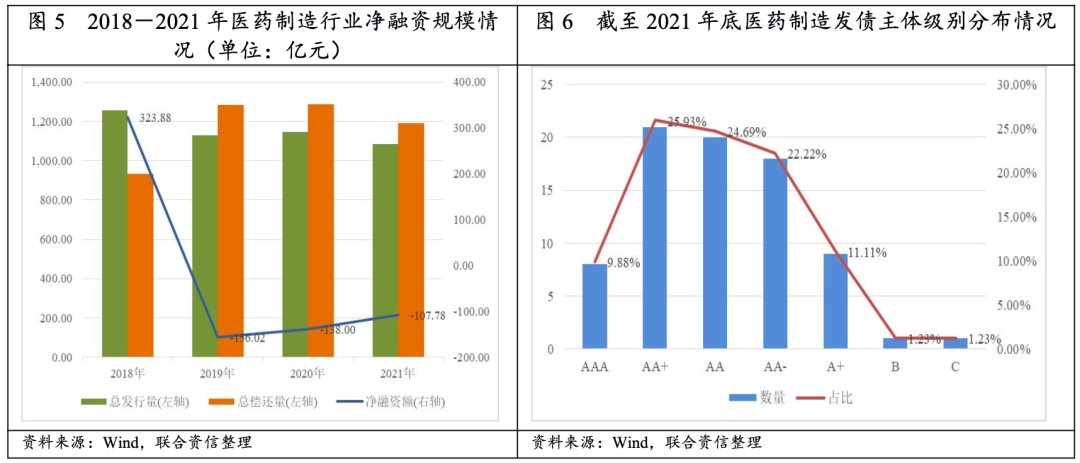

行业债务负担加重,2021年医药制造行业债券到期规模较大,净融资规模呈净流出状态。行业内发债企业主要集中于AA+级别民营企业。

2021年,医药制造行业企业[3]在银行间和交易所市场共发行债券125支,规模合计1084.19亿元,同比减少5.55%;兑付[4]债券161支(其中到期141只、提前兑付11只、回售8只、赎回1只),兑付规模合计1140.09亿元,同比减少0.61%;医药制造企业在债券市场的净融资规模合计-107.78亿元,融资净流出规模有所减少。整体来看,自2019年以来,医药制造行业企业债券净融资额由净流入转为持续净流出,但净流出规模逐步缩小。

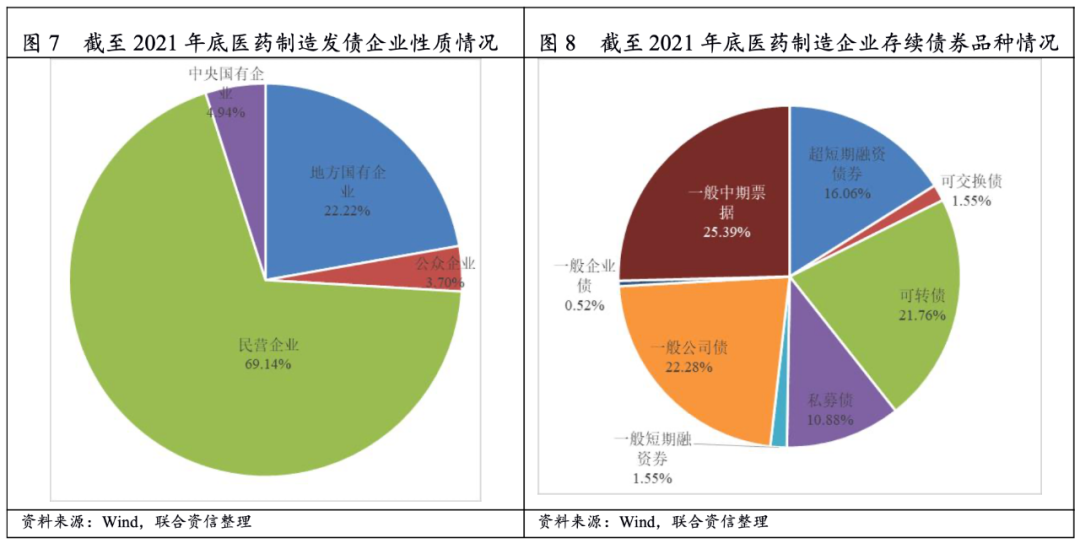

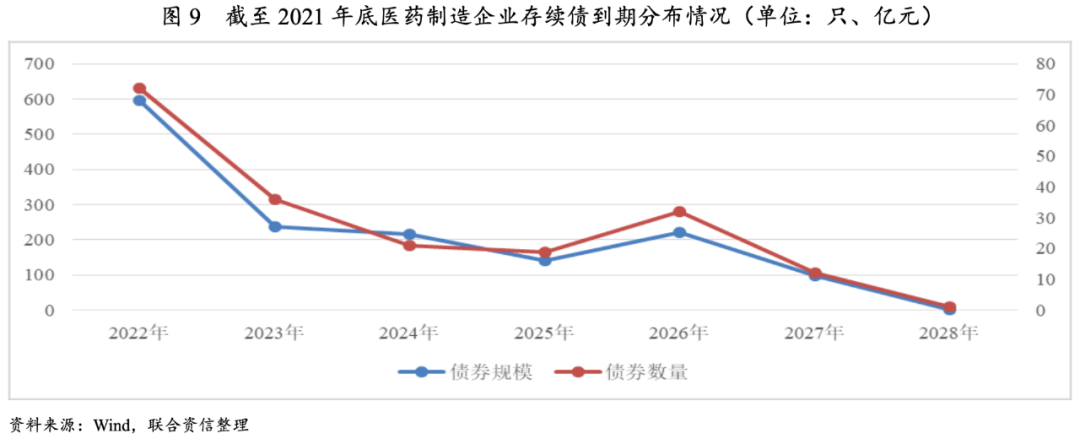

截至2021年底,医药制造企业存续债券[5]合计193支,存续规模合计1514.99亿元,共涉及发行主体81家。从主体级别分布看,AA+级别的发债企业数量最多。从存续债规模看,存续债规模较大的主要集中于AA-和AA+级别企业。其中,AAA级别的企业存续债券规模合计471.92亿元,占存续债券总额的31.15%;AA+级别的企业存续债券合计640.24亿元,占存续债券总额的42.26%;AA级别的企业存续债券合计169.43亿元;AA-级别的企业存续债券合计79.41亿元;A+级别的企业存续债券合计28.41亿元。从企业性质看,医药制造行业发债企业以民营企业为主。从债券品种看,电力设备制造企业发债主要以公司债、可转换公司债和中期票据为主。从存续债券到期分布看,2022-2024年,行业存续债到期规模较大。

2.信用等级迁徙情况

2021年以来,医药制造行业发生级别迁移的企业共计4家,分别为上海新世纪资信评估投资服务有限公司(以下简称“上海新世纪”)于2021年5月将英科医疗科技股份有限公司主体级别由AA-级上调至AA,评级展望维持为稳定。上海新世纪于2021年10月将奥佳华智能健康科技集团股份有限公司(以下简称“奥佳华”)的主体级别由AA下调至AA-级,评级展望调低为负面,评级下调理由主要为:(1)奥佳华收到厦门证监局警示函,奥佳华存在非经营行资金占用未披露及关联交易委审议披露的违规行为;(2)奥佳华2021年上半年经营性现金流净额由净流入转为净流出,对即期债务覆盖程度显著下降。上海新世纪于2021年11月将浙江亚太药业股份有限公司(以下简称“亚太药业”)的主体级别由BB下调至B级,评级展望维持为负面,评级下调理由主要为:(1)亚太药业原控股股东及实际控制人所持股份被司法拍卖,亚太药业变更为无控股股东、无实际控制人;(2)亚太药业持续亏损。中诚信国际信用评级有限责任公司于2021年6月将湖南景峰医药股份有限公司(以下简称“景峰医药”)的主体级别由AA-下调至A,列入可能降级的观察名单;2021年8月将景峰医药主体级别下调至BBB;2021年9月将景峰医药主体级别下调至BB,2021年10月将景峰医药主体级别下调至B。评级下调的理由主要为:“16景峰01”展期表明公司目前资金紧张,向关联方借款事项尚未落实,短期偿债压力很大,如无法妥善解决,后续可能会对公司经营带来较大负面影响。

五、行业展望

(1)预计2022年国内医药需求有望继续保持增长,且医保基金支付能力可持续性较强,医药行业整体经营业绩有望保持稳定增长。

不同于其他行业,医药制造行业与生命健康息息相关,其下游需求主要与人口数量、老龄化程度及疾病演变等因素相关,医药消费具有很强的刚性,基本不受宏观经济的影响。目前,中国正逐渐步入老龄化社会,预计到2050年,中国老龄人口比例将超过30%,未来随着国内老龄化、消费升级等带动医药行业的需求市场不断旺盛,且对高端产品和服务的需求持续增加,预计医药行业下游需求有望保持稳定增长态势。2021年以来,全球新冠疫情反复、国内疫情出现多地散发,进入后疫情时代,新冠肺炎疫情对于医药行业政策环境产生了深远的影响,从产业层面来看,疫情防控的相关工作促进了部分行业加速发展,如互联网医疗、新冠疫苗、医疗防护、公共卫生体系建设等;从长远的角度来看,此次疫情使得医药卫生行业的重要性凸显,在全社会的关注度有显著提升,医保、医药、医疗各方面的改革工作持续稳健推进,促使全行业日趋规范化、健康发展。

从医药行业下游支付能力来看,医保基金作为最重要的支付方,其支付额约占整体医疗卫生总费用的约40%,医保基金的支付能力直接决定了医药行业的回款情况。根据国家医保局数据显示,2020年,全国基本医保基金(含生育保险)总收入为2.46万亿元,同比增长0.08%;全国基本医保基金(含生育保险)总支出为2.09万亿元,同比变化不大,年末医保基金累计结余3.14万亿元。2021年1-10月,全国基本医保基金(含生育保险)总收入为2.46万亿元,全国基本医保基金(含生育保险)总支出为1.90万亿元。

(2)预计2022年,医药行业政策端还将集中于“供给端”和“需求端”的联动变革,“控费”仍将为医药行业政策的主线。

2021年是“十四五”开局之年,2021年9月《“十四五”全民医疗保障规划》发布,这是医疗保障领域第一个五年规划,也是“十四五”时期医疗保障发展的总体蓝图,提出了15项主要指标和三大体系建设要求;结合今年医疗保障法、医疗保障待遇清单制度、医保目录调整、医疗服务价格改革试点、DRG/DIP、国采、国谈等方面的动态可以看出,中国特色医疗保障制度的发展打出了一套组合拳;医药领域的创新发展、一致性评价仍是关注热点;医疗领域基本药物的调整、合理用药、公立医院高质量发展等都有重要政策发布;此外,互联网医疗、医药电商等领域的迅速发展,加快推进三医信息化建设进程。预计未来,医药行业供给侧改革政策重点将继续集中于淘汰落后产能、提高药品质量、鼓励创新投入、强化过程监管等方面,具有创新性、临床需求高的药物上市速度有望加快。

控费方面,2021年,国家共计对117个药品进行谈判,谈判成功94个,总体成功率80.34%;其中,目录外85个独家药品谈成67个,成功率78.82%,平均降价61.71%,价格降幅已走向常态化。目录外67个药品中有66个是五年内上市的,占比99%,其中27个创新药实现上市当年进入医保,基本实现了药品审评和医保审评的“无缝衔接”。目前前五轮集采共涉及品种218个,不仅品种数量不断扩围,参与厂家的数量也在逐步增多。2021年12月3日,国家医保局公布2021年版国家医保药品目录,本次调整共计新增74种药品进入目录,11种药品调出目录。从谈判情况看,67种目录外独家药品谈判成功,平均降价61.71%,涵盖肿瘤、罕见病、麻醉、丙肝等领域。未来,随着带量采购逐步扩面,医保目录动态调整常态化,有望形成药品质优价低,药企持续创新的优良局面。对于仿制药企业来说,稳定的产品质量控制能力、规模化的供应能力、超强的成本控制能力成为竞争关键要素;对于创新药企业来说,快于同类产品的研发速度以及合理的定价策略将成为获胜的关键。

(3)预计2022年,创新药物将成为医药企业研发主流,新药研发逐步向差异化发展。

医药产业投资大、周期长、风险高,对于当下临床需求的有效覆盖尚未满足,研发创新是医药制造企业发展的核心。根据国家统计局数据,2020年我国研究与试验发展经费支出已达24426亿元,较2011年年均复合增长12.17%,增长迅速。从新药审批数量来看,近年来1类新药的申请数量和获批数量出现大幅增长。2018年,国家药品监督管理局药品审评中心(以下简称“CDE”)受理国产1类新药注册申请448件,批准9个国产1类新药上市;2019年,受理国产1类新药注册申请528件,批准10个国产1类新药上市;2020年,受理1类新药注册申请1062件,批准14个国产1类新药上市。2021年上半年,CDE共批准了23款国产的1类新药,获批数量超2020年全年。

目前,我国创新药以“Me-too”类药物为主,热门靶点的新药集中度高。根据《中国1类新药靶点白皮书》统计,2016-2021年,国家药品监督管理局药品审评中心合计受理新药1649个,其中涉及的靶点有520个,前6%(30个)的靶点涉及41%(681)的新药。在治疗领域方面,2016-2021年,新药受理的治疗领域以肿瘤为主,占比为62%,其次为感染,占比为8%。为了避免此类重复投入造成的资源浪费,CDE推出了《以临床价值为导向的抗肿瘤药物临床试验研发指导原则》,进一步规范研发原则,力求真创新。长期来看,随着创新药企数量和管线规模的成长,相同靶点、类似机制的产品将会愈发密集,同时随着医保谈判和带量采购的深化,具备差异化的创新药企将获得更大的议价空间和自主定价权,从而更快地实现现金流回拢和进入研发-上市的良性循环。

(4)随着新冠疫情防疫常态化,在疫苗与药物双管齐下的作用下,疫情扩散有望得到控制。

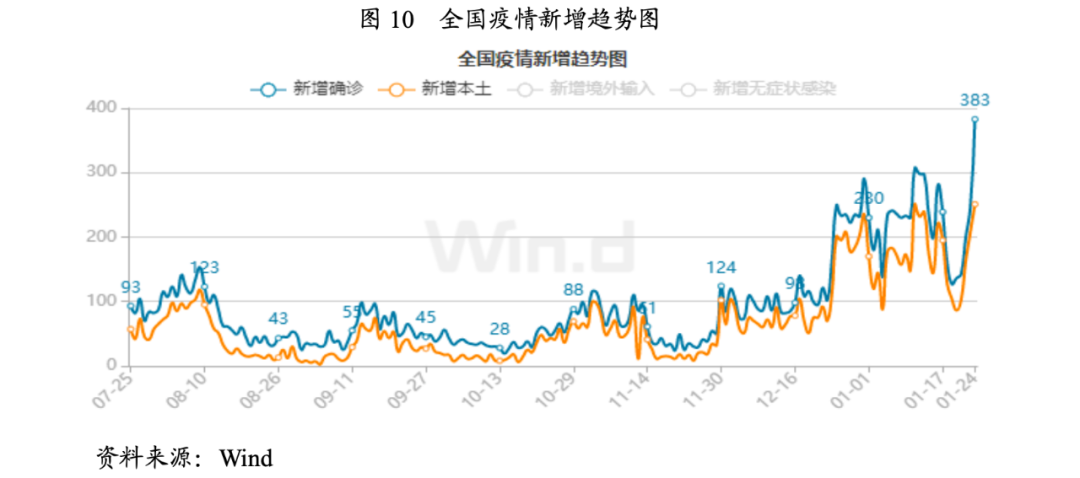

随着新冠疫苗接种率的不断提升,各个国家和地区疫情防控进入常态化。近期国内当日新增本土确诊病例数有所反复,由于我国部分周边国家疫情快速上升,我国外防输入压力持续加大;叠加季节因素,容易引发疫情传播扩散。根据国家卫健委统计数据,截至2022年1月22日,国内现有本土确诊病例5606例,境外输入确诊病例1137例。国内当前疫情防控形势仍较为严峻复杂。

全球新冠疫苗接种率持续提升。截至2022年1月23日,全球约有半数人口已接种疫苗累计接种新冠疫苗98.87亿剂次。我国境内新冠疫苗接种水平较高,超10亿人口完成接种,截至2022年1月23日,我国累计接种新冠疫苗29.68亿剂次。新冠疫苗的大规模接种有望降低接种者的重症率和死亡率。

同时,针对新冠病毒的药物研发也在快速开展。口服药方面,2022年1月20日,MPP公告与全球27个仿制药供应商签订合约,授权其为105个中低收入国家(不包括中国)供应默沙东抗新冠小分子治疗药物Molnupiravir。被授权的5家中国药企分别是博瑞医药,复星医药,朗华制药(维亚生物),上海迪赛诺,龙泽制药,其中朗华制药仅授权供应原料药,其他国内公司同时授权生产原料药和制剂。据悉,默沙东及其合作伙伴RidgebackBiotherapeutics,和发明该药物的美国埃默里大学都不会从MPP分许可持有人的Molnupiravir销售中获得特许权使用费,因此被授权的5家中国药企,可免费仿制默沙东新冠口服药。国内口服药方面,据统计,国内布局新冠口服小分子药物的企业主要有开拓药业、真实生物、君实生物、先声药业以及广生堂药业。其中,开拓药业普克鲁胺、真实生物阿兹夫定已在国外启动三期临床试验;君实生物的VV116正在中国和乌兹别克斯坦开展临床试验。先声药物和广生堂药业的3CL蛋白酶抑制剂候选药物目前处于临床前研究阶段。预计未来随着新冠治疗口服药的陆续上市,口服制剂将与新冠疫苗形成互补,疫情扩散有望得到控制,疫情对医药行业的影响边际可能缩小,为保持业绩高增长,新冠产业链相关企业还需要在非疫情相关主业方面发力。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

联合资信

联合资信