更多干货,请关注资产界研究中心

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

导 读

新希望地产成功跨入千亿阵营,持续高能级城市深耕策略。

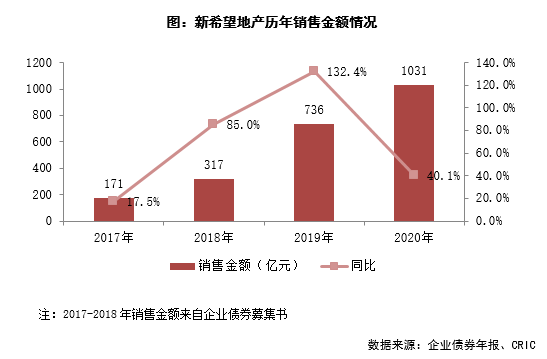

近期,新希望地产公布其公司债2020年债券年报。2020年新希望地产全口径销售规模突破千亿,排名跃升至行业40强,规模扩张迅速。此外,新希望地产在偿债能力方面持续改善,三条红线指标稳居绿档水平,未来新希望地产有望借助优秀的财务维持规模的稳健扩张力度。

01

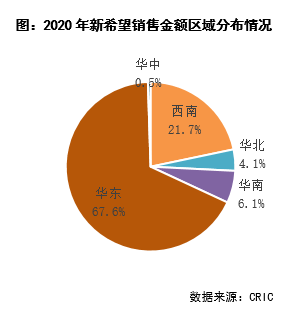

持续高能级城市深耕策略

新希望地产销售规模的增长,一方面得益于其城市深耕、区域聚焦策略。2020年销售业绩的接近90%来源于华东和西南的9个城市,城市深耕策略显著,其中,杭州、南京、温州、成都4城的销售金额贡献超过100亿元以上。截至2020年底,新希望地产在售项目主要集中在15个高能级城市中,主要分布在长三角城市群、西南核心城市和粤港澳大湾区三大核心城市群,这些城市普遍市政配套较为完善、居民拥有较强的购买力,使得抗风险能力较强,为新希望贡献稳定的销售。

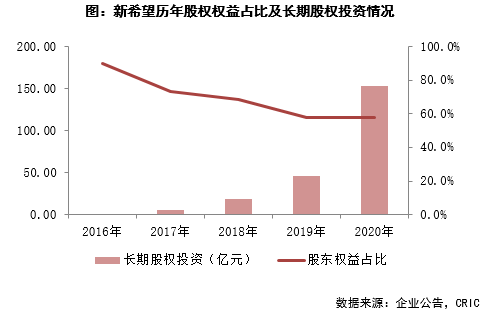

另一方面,销售的增长还得益于新希望地产自2018年以来在拿地方面比较积极,且持续加大与其他房企的合作。2020年新希望地产新增土地总价的73%都在二线城市,在苏州、南京、杭州等城市积极补充土储。与此同时,新希望地产的合作力度持续较大,与万科、融创、保利、融信等大型房企,建立了长期的合作关系,可以通过多元合作拿地从而实现风险分散,同时学习这些大型房企的产品打造及运营管理经验,2020年新希望销售金额权益比为52%。同时可以看到,2020年新希望的长期股权投资152.92亿元,同比增长233.0%,四年复合增长率达到191%,通过合作开发,在降低拿地风险的同时,也促进新希望地产销售规模实现较大的飞跃。

02

盈利能力有待提升

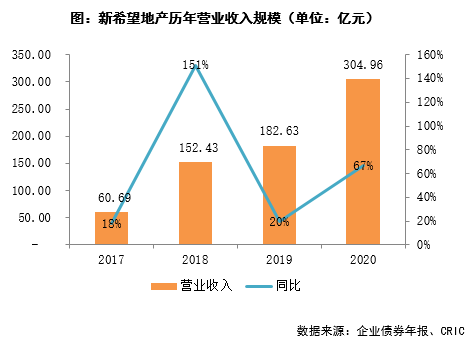

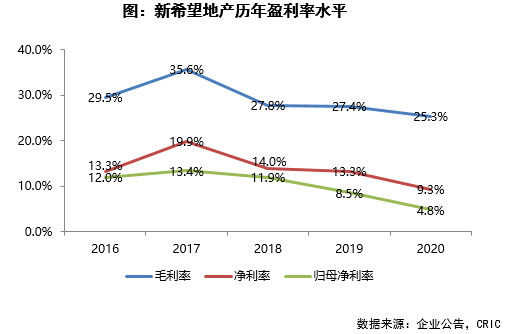

2020年新希望地产毛利润77.27亿元,同比增长54.1%;净利润28.42亿元,同比增长16.7%;利润的增幅下降主要在于企业规模增长带来的管理费用、销售费用、财务费用的上涨;归母净利润14.65亿元,同比下降5.7%,且归母净利润占净利润51.5%,同比下降12个百分点,未来应警惕合作项目增多带来的盈利不确定性对归母净利润的侵蚀。

2020年新希望地产毛利率25.3%、净利率9.3%、归母净利率4.8%,分别同比下降了2.1、4.0、3.7个百分点。主要在于新希望重点深耕一二线城市,这些城市的限价政策对新希望地产项目利润造成一定的挤压,加上合作项目的增多,对项目的成本管控方面存在一定的不确定性,对利润率造成一定的影响。

03

稳居绿档水平

在融资能力方面,新希望地产具有较为优秀的表现。一方面,新希望地产持续提升银行授信额度,2019年末的银行授信总额度为323.80 亿元,2020年新增103.20亿元至427.00 亿元;另一方面,得益于信用债的使用丰富了公司的融资渠道,降低融资成本,目前新希望地产存续期公司债有3笔,最低的融资成本可达到3.85%。截止2020年,新希望地产计算加权融资成本为6.12%,同比下降了0.39个百分点。

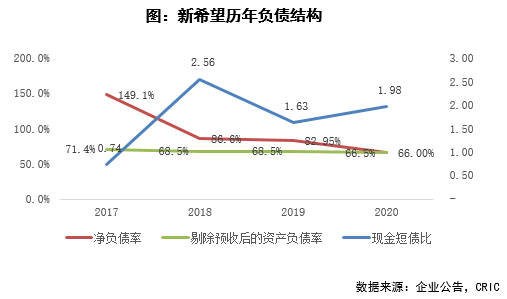

2020年新希望地产持续保证较高的回款率,销售回款率达到90%,得益于此,2020年末,新希望地产持有现金150.91亿元,同比上升14.2%,现金短债比1.98,短期内偿债压力较小;长短债比3.78,同比增长0.5,债务结构健康。

此外,在“三条红线”表现上,新希望地产2020年末剔除预收款后的资产负债率为66.5%、净负债率66.0%、非受限现金短债比1.96,分别同比下降2.0个百分点、下降16.9个百分点和上升0.46。由此,2020年末新希望地产的三项指标均同比均属于绿档,且同比有所改善,财务表现健康稳健,在当前调控下未来发展具有优势。

总的来看,新希望近几年销售规模增长迅速,2020年规模更进一阶踏入千亿阵营,主要得益于“精耕新一线、强二线”发展战略聚焦购买力较强的城市,同时持续保持与大型房企合作也是规模上涨的重要因素。但值得应警惕高能级城市限价不松动对企业项目利润的侵蚀,未来应在高能级城市做好口碑之后稳步推动全国化城市布局,同时持续打造自有项目产品力,提高盈利增长点。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究