更多干货,请关注资产界研究中心

作者:王彬

来源:负险不彬(ID:fuxianbubin)

一、单一类信托业务

(一)定义及内容

单一类投融资信托业务包括单一资金信托业务和单一财产/财产权信托业务,其中单一资金信托业务又包括:信托贷款、股票/股权收益权、证券投资、受让信贷资产、券商定向资产管理计划投资等模式,简要描述如下:

1.单一资金信托是信托公司接受单个委托人委托,依据委托人确定的管理方式单独管理和运用的货币资金的信托。该类业务具体模式列示如下:

1.1信托贷款是信托公司接受单个委托人委托,依据信托合同的约定将信托资金用于向融资人发放信托贷款,资金使用方到期还本付息实现信托资金退出。

1.2股票/股权收益权投资是信托公司接受单个委托人委托,依据信托合同的约定将信托资金用于受让交易对手持有的股票/股权收益权,交易对手将股票质押给信托公司,到期通过股票/股权收益权变现,或资金使用方到期回购的方式实现退出。

1.3证券投资是信托公司接受单个委托人委托,依据委托人的指令将信托资金用于证券市场投资(包括股票市场、债券市场、衍生品等),到期通过证券资产变现的方式实现退出。

1.4受让信贷资产是信托公司接受单个委托人委托,依据信托合同的约定将信托资金用于受让金融机构持有的信贷资产,通过融资人到期还本付息实现信托资金退出。

1.5券商定向资产管理计划投资是信托公司接受单个委托人委托,依据信托合同的约定将信托资金用于投向证券公司或其子公司的定向资产管理计划,通过定向资产管理计划资产变现的方式实现信托资金退出。

1.6股权投资是信托公司接受单个委托人委托,依据信托合同的约定将信托资金用于股权投资,由投资顾问对有限合伙企业进行管理,通过股权转让、分红等方式实现信托资金退出。

2.单一财产/财产权信托指以动产、不动产和财产权及其财产组合等作为受托财产设立的信托。

(二)业务主要功能

1.单一资金信托主要是通道类业务,由金融机构推荐基础资产或转让存量资产,资金大部分来源于金融机构,该类业务主要起帮助银行解决存贷比问题、贷款出表等作用。

1.1信托贷款:此类通道类业务可以为银行解决存贷比问题,帮助银行贷款出表,且在信托端可以办理抵质押,加强风险管控。

1.2股票/股权收益权投资:此类通道类业务除了为银行解决存贷比问题,帮助银行贷款出表,还可以使融资标的资产多样化,通过止损线、预警线等进行风险监测,加强风险控制。

1.3证券投资:此类通道类业务可以为银行代建债券池。

1.4受让信贷资产:此类通道类业务可以通过买断式方式实现信贷资产的较快出表。

1.5券商定向资产管理计划投资:此类通道类业务对信托公司而言,可解决资金无法投向土地储备、政府平台、不符合房地产开发贷432等银监会要求或限制的项目;对银行而言,信托起到了财产独立和风险隔离效果,安全性较银证合作好。

1.6股权投资:此类通道类业务是与私募合作的方式,可以为自然人委托人节税。

2.单一财产/财产权信托:此类通道类业务具备财产隔离功能,信托公司承担收取租金等责任的方式进行管理;若银行支付对价受让该类业务的信托受益权,则起到帮助银行解决存贷比问题、贷款出表等作用。

(三)业务流程

1.1单一资金信托贷款和1.2单一资金受让股票/股权收益权业务,其业务流程图如下:

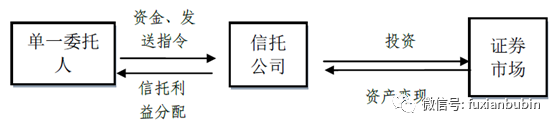

1.3单一资金证券投资类业务,其业务流程图如下:

1.4单一资金受让信贷资产类业务,其业务流程图如下:

1.5单一资金投向定向资产管理计划业务,其业务流程图如下:

1.6单一资金股权投资业务,其业务流程图如下:

2.单一财产/财产权信托业务,其业务流程图如下:

二、房地产、融资平台/工商企业投融资集合信托

(一)定义及内容

房地产、融资平台/工商企业投融资集合信托包括贷款、资产收益权或股权收益权投资附加回购、股加债等模式,简要描述如下:

1.贷款模式是信托公司发行集合资金信托计划募集资金,信托资金用于向符合要求的房地产企业发放房地产开发贷款,或向融资平台/工商企业发放贷项目贷款或流动资金贷款,资金使用方到期还本付息实现信托资金退出。

2.资产收益权投资附加回购模式是信托公司发行集合资金信托计划募集资金,信托资金用于受让房地产企业、融资平台或工商企业的资产收益权或股权收益权,资金使用方(或关联方)在信托结束前溢价回购相关权益,实现信托资金退出。

3.股加债模式是信托机构发行集合资金信托计划募集资金,信托资金部分用于向房地产项目公司增资(或受让原股东股权),其余信托资金向房地产项目公司发放贷款或受让原股东股权,资金使用方到期还本付息和信托公司转让股权实现信托资金退出。

(二)业务主要功能

1.贷款模式:此业务开展的关键核心在于为融资人提供融资服务,以弥补银行贷款额度不足或难以发放的情况。其核心价值在于为融资人拓宽了融资路径。

2.资产收益权投资附加回购模式:此业务开展的核心在于资产的多样性,即可由融资人的关联机构提供标的资产,通过信托包装成标的资产的收益权作为信托财产,以实现融资的金融服务。其核心价值在于使融资标的资产多样化,不再局限于融资项目本身。

3.股加债模式:此业务开展的核心在于满足开发商的融资需求,缓释传统信托贷款优势减少、432限制等压力,使股权投资和债权融资两种业务的优势相融合。其核心价值在于加强了对融资方的控制力和影响力,同时以债权的方式在很大程度上保障了信托投资人的利益,可充分展现出信托投后管理和自主管理的能力和多年积累的运作经验。

(三)业务流程

1.贷款模式和2.资产收益权投资附加回购业务,其业务模式如下图:

3.股加债业务,其业务流程图如下图所示:

三、证券投资集合信托

(一)定义及内容

证券投资类项目是信托公司向合格投资者募集资金,由私募基金作为投资顾问,主要投资对象为股票市场、交易所和银行间债券市场、衍生品市场,按照项目结构划分可分为结构化项目和管理型项目。

结构化证券投资是指信托公司根据投资者不同的风险偏好,对信托受益权进行优先、次级分层,次级受益人以全部或部分信托计划利益作为优先信托计划利益的保障,主要投资标的为交易所公开挂牌交易的股票、债券、基金、衍生品及其他流动性较好的证券品种的证券投资信托。

管理型证券投资是指信托公司面向具有相同风险偏好的投资者募集资金,可定期开放认购和赎回,主要投资标的为交易所公开挂牌交易的股票、债券、基金、衍生品及其它可在证券二级市场交易的其他证券品种的证券投资信托。

(二)功能

1.结构化证券投资:在传统证券业务基础上,将产品设计为优先和次级份额,对应不同的风险和收益。业务开展核心为通过分层设计,将产品分为具有稳定预期收益的优先级份额和较高风险的次级份额,满足不同风险偏好投资者投资需求。

2.管理型证券投资:业务开展的核心为一方面丰富投资者证券投资需求,通过合理有效的运营和风险监控机制,保障投资者的合法权益;另一方面为国内优秀的私募机构提供公开透明的业绩展示平台,促进证券私募行业透明化、阳光化发展。

(三)业务流程

1.结构化证券投资业务,其业务流程图如下:

2.管理型证券投资业务,其业务流程图为:

四、股票/股权收益权集合信托

(一)定义与内容

股票/股权收益权投资信托是信托公司接受投资者委托,募集的资金用于受让融资方持有的股票/股权收益权,融资方以上市公司股票或优质的非上市公司股权质押作为主要的增信措施的信托产品。到期通过股票/股权收益权变现,或资金使用方到期回购的方式实现退出。

(二)功能

该业务能够盘活融资人资产,并满足上市公司股东的融资需求。此类业务由于有股票质押,安全相对较高;需要对所质押股票的流动性及预警线和平仓线进行设置;股票质押业务在交易时间需要实时盯盘预警。

(三)业务流程

五、信贷资产证券化类业务

(一)定义与内容

信贷资产证券化业务,是指银行作为委托人和发起人,将信贷资产委托给信托公司,由信托公司作为受托人和发行人,以信托受益权为基础在银行间市场发行信贷资产支持证券。

(二)功能

该业务能够帮助银行将流动性较差的信贷资产转变为流动性较好的标准化资产。

(三)业务流程

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“负险不彬”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 信托公司业务梳理(下):具体业务模式

负险不彬

负险不彬