克而瑞研究中心是易居企业集团专业研究部门。十余年来,我们专注于房地产行业和企业课题的深入探究,日度、周度、月度等多重常规研究成果定期发布,每年上百篇重磅专题推出,已连续十年发布中国房地产企业销售排行榜,备受业界关注。

作者:章睿荣

来源:江湖人称Ray神(ID:Ray_PropertyTech)

在资产管理日渐得到重视的今天,大家对于NOI、CapRate等等这些指标已经不再陌生。越来越多的企业,会把资产的收益率——也就是NOI Yield纳入到公司的考核指标体系当中。然而,许多一线的同事却往往只是被动地接受指标,甚至是私下有所怨言。那为什么做资产管理就非要去折腾收益率、利润率这些玩意呢?我们今天就来谈一谈。

用NOI Yield还是用NOI Margin

曾经有朋友和我提到:公司用NOI Yield对项目运营进行考核不是太公允,因此资产的成本结构往往不是他们可以决定的。他们认为,采用NOI Margin来评价运营团队的绩效会更加合适。那这两个指标到底有些什么不同的意义呢?

简单来说:NOI Yield是收益率的概念,即:NOI Yield=净营业收入(NOI) / 投资成本(C),用于衡量资产的投资回报;而NOI Margin是营业利润率的概念,即:NOI Margin= 净营业收入(NOI) / 总营业收入(GOI),用于衡量项目的利润结构。经营性不动产作为企业的一项投资行为,往往都是会有一定的回报要求的——至少是要能跑赢通胀吧?有些业主甚至可能还会有更高的要求。因此,NOI Margin再高的项目,只要是NOI Yield不达预期,就意味着运营团队仍然是没有满足业主提出的投资回报要求。

图1:NOI Yield与NOI Margin的差异

作为资产管理者,一切工作都是要围绕业主目标展开的,那自然也就不能把NOI Yield抛之脑后了。而从业主实现资产保值增值的目标出发,更是需要借助NOI Yield这杆标尺来衡量资产的现金流是否足以支撑。

当然,NOI Margin与项目的投资回报也并不是毫无关系的。NOI Margin高,意味着项目的营业状况良好,能够自行造血,投资回报的实现才会更有可能。并且,对轻资产的企业来说,NOI Margin高的项目才能为自己带来更高的收益。一些投资成本过高导致NOI Yield偏低的项目,如果NOI Margin还可以的话,以二房东身份接手有可能还是可以获得不错的收益的。

NOI Yield怎样才算合格

既然业主方更关心的是NOI Yield,那它做到多少算是符合了业主目标呢?有些公司要求3%-5%,有些公司要求6%,也有些公司要求8%,到底谁的做法更合理呢?

前面提到,资产管理者会把NOI Yield作为资产保值增值的度量衡,这是为什么呢?其实道理很简单:NOI Yield作为资产经营的收益率,反映了投资经营性不动产的现金流补偿水平;这一补偿如果能跑赢被占用的资本的机会收益,那资产就能实现保值甚至是增值。

关于这一点,其实还可以通过两组公式简单的对比来进行推导。我们知道:NOI Yield=净营业收入(NOI) / 投资成本(C);而根据直接资本化法的估值公式,资本化率(CapRate)=净营业收入(NOI) / 资产价值(V)。两组公式相除,我们会得到:只有当NOI Yield大于了资本化率,资产价值才能跑赢投资成本。

那么,是不是收益率只要高于资本化率就行了呢?其实也不尽然,因为还有融资成本的问题存在。设想一下,如果项目的融资利率很高,比如说10%吧。那么,即便是NOI Yield跑赢了资本化率,做到5%,却也很可能还不足以还本付息。因此,融资成本越高,对资产收益率提出的要求就越高。为了达到融资的正杠杆,NOI Yield还必须跑赢融资成本,也就是大于贷款常数这个指标了。

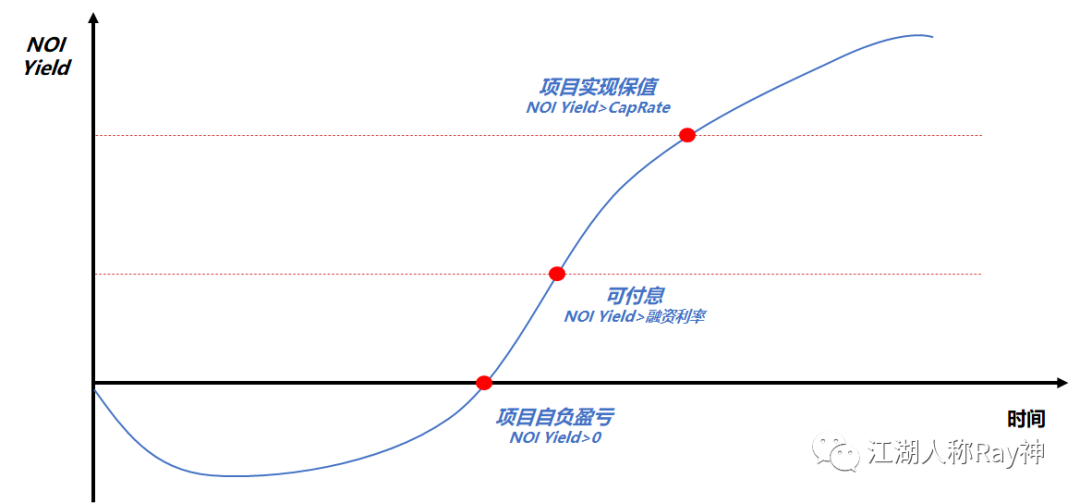

还有一个问题就是:NOI Yield与运营的时间息息相关,孤立地谈收益率是没有意义的。一个项目经过3年运营做到6%的收益率,与经过10年才做到,对于业主方的意义是截然不同的。做不动产投资,时间是非常重要的因素。

图2:NOI Yield与时间的关系

当然,从整个项目的投资周期来看,当下项目的NOI Yield并不表示着业主方最终的收益水平。但如果NOI Yield不达预期,那后面一定是要有超额的收益来补偿才能追回业主目标的。并且,如果NOI Yield出现下降也意味着资产价值在缩水,业主方继续持有项目的收益水平一般来说也会随之下滑。

NOI Margin应该做到多少

衡量NOI Yield可以对标资本化率与资金成本,那NOI Margin有没有什么可以参照的标准呢?其实这个问题某种程度上说也不难想。

因为,NOI Margin也可以通过单位面积的NOI除以单位面积的营业收入来计算。其中,单位面积的NOI是可以通过项目的单方成本推算得到的,即:单方NOI = NOI Yield x 单方成本;而单位面积的营业收入可以近似地认为是摊销了出租率、免租期、物业费之后的年租金单价。

因此,我们可以把NOI Margin的计算公式变换为:NOI Margin = NOI Yield x 单方成本 / (年平均有效租金单价 x 出租率)。那么,我们只要对标项目的成本结构和市场的租金水平,就可以根据NOI Yield的目标来得到对NOI Margin的要求。

举个例子来说:一个项目如果周边的平均有效租金大约5元/日/平米,市场上同类项目的空置率大约是15%;那么,假设项目的单方成本是2万,在资本化率5%的情况下NOI Margin合理的底限边界就是5% x 20000 /( 5 x 365 x 85%),即64.5%。

这么算下来相信大家都会发现:如果项目投资成本高或是市场租金水平偏低的话,那控制费用结构来提升NOI Margin就显得尤为重要了。并且,租金回报率越低的项目,要想保证业主的投资回报,对NOI Margin的要求就越高。因为,租金回报率=单位租金 / 单方成本,上面的公式可以变换为:NOI Margin = NOI Yield / 含物业费的租金回报率。

虽然,这只是数学上的一个推算。但不可否认的是:NOI Margin必然是要求不低的一项指标。在当前租金回报普遍偏低的市场环境中,一些成熟的商办项目,NOI Margin会做到70%-80%,甚至是更高的水平。

图3:某REITs的营业收支结构

当然,也不是说NOI Margin高就一定是好事,因为营业利润率是可以通过压缩费用开支来提高的。但是,如果没有保障必要的费用投入,是无法确保项目的持续收入和物业提升的。因此,还需要关注收入的净额,也就是NOI能否达到要求。

最后还是要说一下:无论是收益率还是利润率,仅仅只是反映项目经营结果的指标。从根本上来说,做好项目运营,持续提升NOI才是确保业主目标实现的关键。但作为资产管理者,我们需要能够发现这些结果指标反映出的问题,而不只是被动地接受考核,这样才能做好项目的持续运营提升,实现不动产长期可持续的发展。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“江湖人称Ray神”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 不动产的经营收益率和营业利润率

江湖人称Ray神

江湖人称Ray神