更多干货,请关注资产界研究中心

作者:YY评级

此篇YY团队以月度视角回顾行业,宏观层面当前销售和拿地端仍处颓势,三线及以下的量价表现更令人担忧,各融资渠道仍在收缩,行业资金加速撤退。行业集中度和各梯队门槛值均出现不同程度的下滑,内部结构悄然生变。此外,我们提供了22年以来YY地产主体评级调整明细,汇总重要舆情与重点主体成交量价。整体看,金稳会后多地楼市利好政策频出,但巨大的下跌惯性仍难掉头,疫情不利因素持续存在,民企流动性加速恶化以及融创展期带来的冲击还会将“政策底”到“销售底”的传导路径进一步拉长。

一、宏观层面

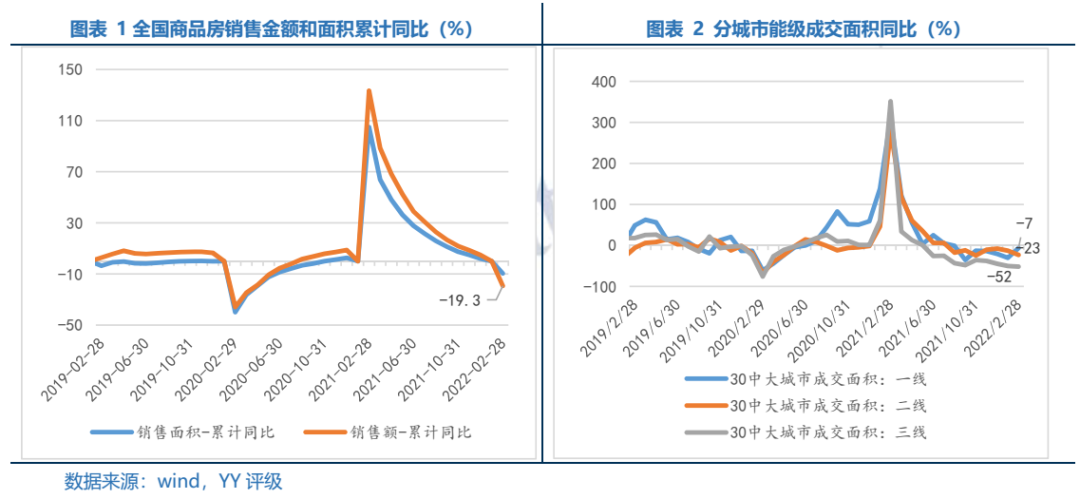

22年1-2月全国商品房销售金额累计同比下降19.3%,较21年1-12月-11.5pct,销售面积累计同比-9.6%,较21年1-12月-24.1pct,销售势头仍处于较低迷状态。相比TOP50房企销售金额同比下降40%,实际数据或更差。

分城市能级看,22年1-2月30大中城市中一线\二线\三线成交面积同比分别为-7%\-23%\-52%,相比21年12月单月同比分别+24pct\-10pct\-1pct,一线城市成交热度有所回暖,三线城市下跌幅度缩小但下跌绝对规模依旧较大,二线城市成交缺乏支撑。整体看城市之间分化明显,二线成交有所恶化,三线依旧弱。

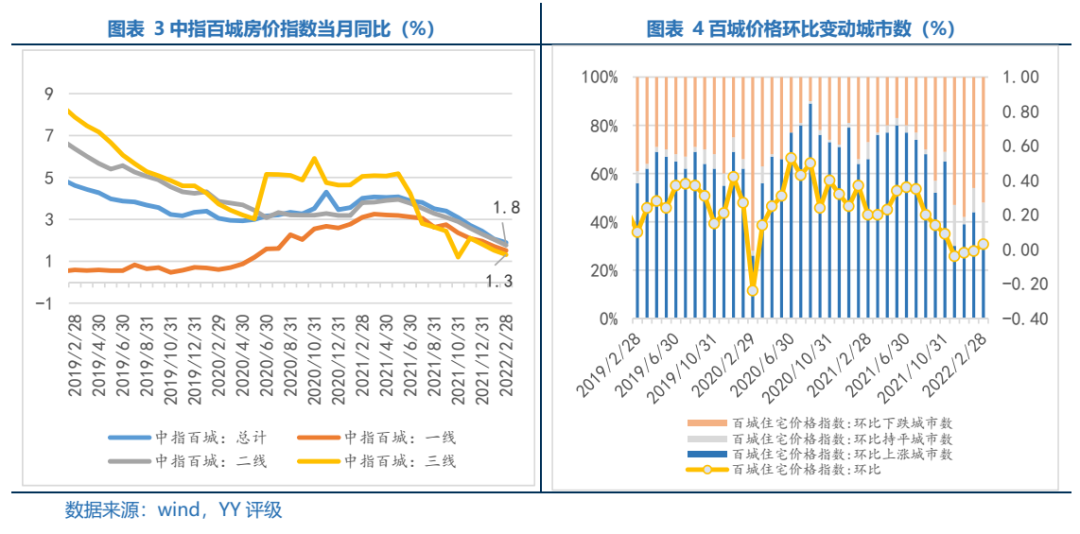

从成交价格看,随着调控加码和房企流动性问题的逐渐暴露,一二三线城市房价指数增长速度在21年中达到阶段性高点后旋即向下,房价上涨支撑动力不足。22年2月一二线线房价指数同比分别增长1.5%/1.8%/1.3%,其中三线城市涨幅较21年中下降2.9pct,以价换量思路明显,但预期转变下恐较难稳住销售。

2.投资端:先行指标明显走弱,开发投资超预期但可持续性弱

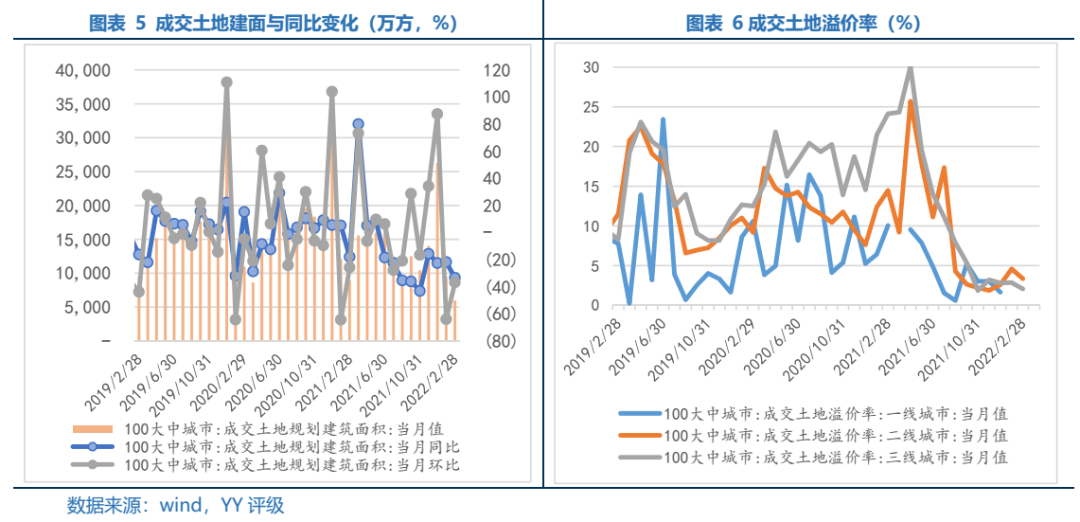

根据销售-拿地-开工投资的经营流程链条,在销售大幅下滑的情况下土地市场同样降温显著。22年2月份百城土地成交建面6846.6万方,当月同比和环比分别为-33.4%、-36.8%。一方面由于2月春节因素,土地供应规模有所下滑,另一方面从成交土地溢价率看,疫情和经济放缓周期下土拍市场表现冷清,二三线土地溢价率继续回落。后续随着土地供应在3-4月份集中出让,土地成交建面料会有所抬升,但实质拿地热情度的回升,还需结合销售、市场预期、企业盈利等。

边际上,金稳会后政策底被强化,3月17日合肥32块地土拍均以上限价格成交,但我们认为这更多是政策刺激下个别区域短暂回暖,且由国企央企主导,仍需观察销售回暖趋势确定后以及政策持续发力下的市场化拿地选择。

22年1-2月全国房地产开发投资累计同比上升3.7%,较21年1-12月下降0.7pct,当月同比上升3.67%,较21年12月增加17.58pct。我们认为在土地购置费占比减少的当前开发构成中,可能更多依赖原材料上涨拉升施工增长。结合新开工、施工和竣工面积累计同比仍在下滑,分别较21年1-12月下降0.8pct、3.4pct和21.0pct,故成本端的上涨而非真实投资面积的增长使得开发投资继续超预期的可持续性较弱。

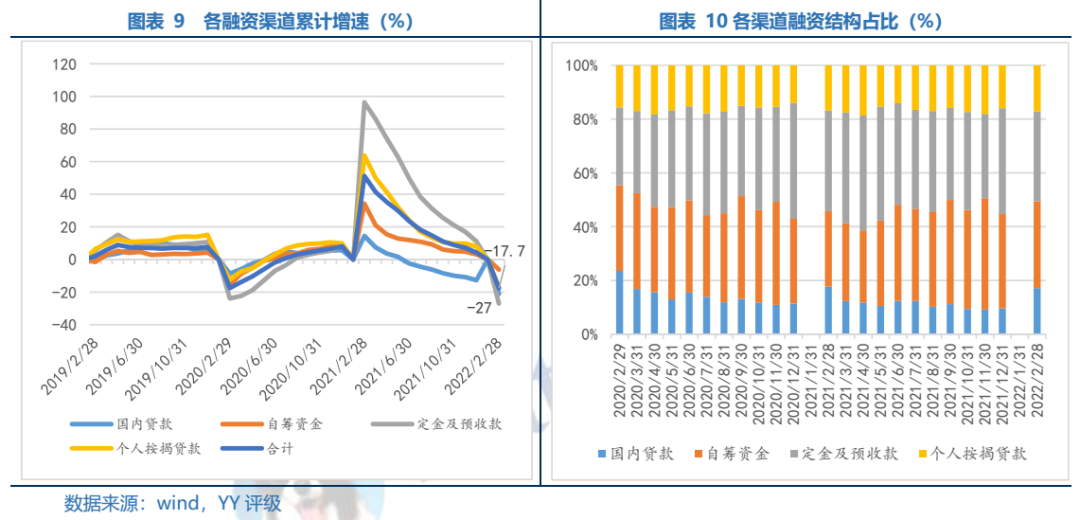

3.融资端:各类融资规模累计增速均处于下行通道,融资收缩与流动性压力负循环

融资负债端看,资金来源规模收缩表现出较大的不稳定性。22年1-2月资金来源同比下降17.7%,较21年1-12月-21.9pct。具体渠道看,贷款、自筹资金、预收款和个人按揭分别同比-21.1%、-6.2%、-27.0%和-16.9%,分别较21年1-12月-8.4pct、-9.4pct、-38.2pct和-24.9pct。其中受销售持续大幅下滑的影响,资金来源占比最大的经营性回款(即预收款和个人按揭)下滑幅度最大,其次为自筹和银行贷款。资金链压力仍在加剧,银行、信托等抽贷部分民企,再融资市场几乎冰封,进一步让更多投资者选择撤回,负循环加速。

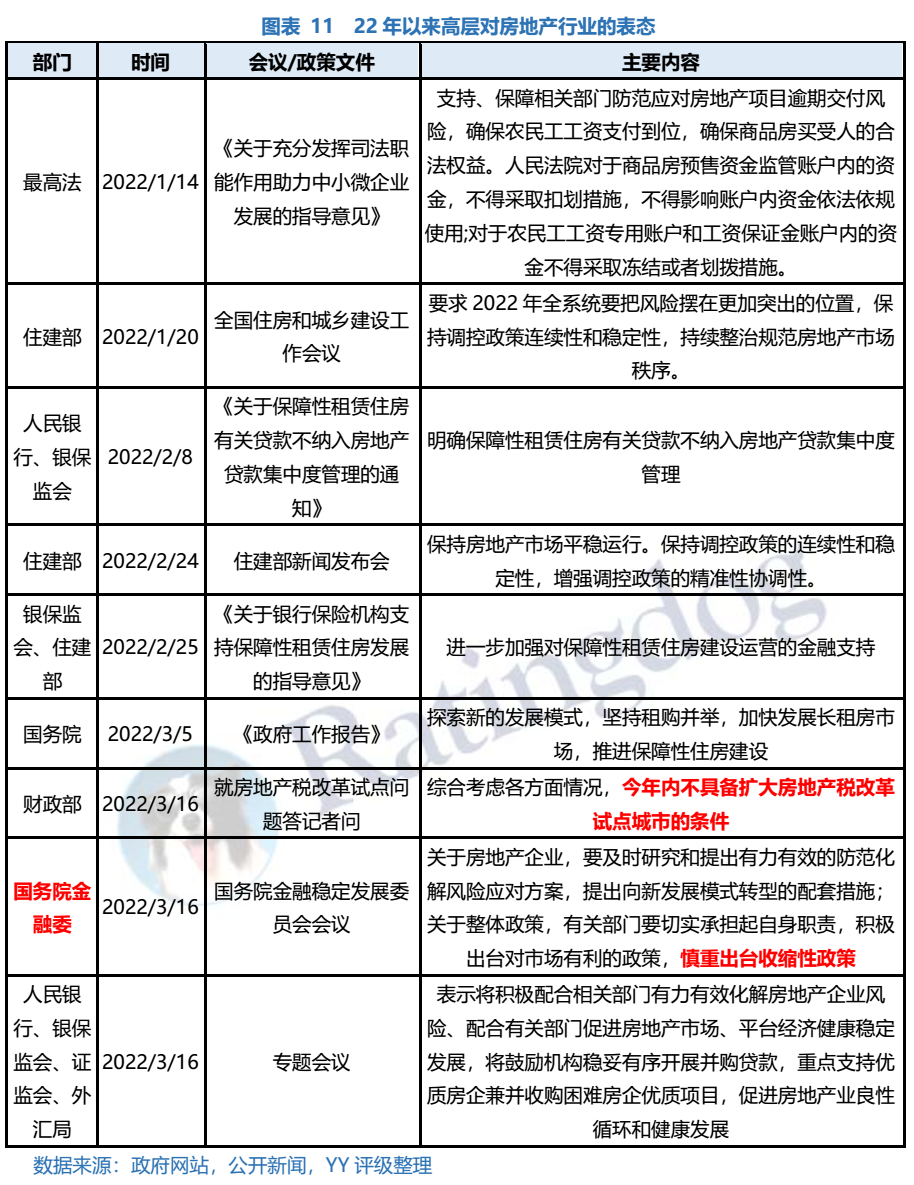

4. 政策端:目前正进入利好集中释放期,多地释放楼市宽松政策强化“政策底”

随着行业销售持续下滑以及主体暴雷频繁,政策托底的力度愈加显现,尤其是3月16日国务院金稳会强调“积极出台对市场有利的政策,慎重出台收缩性政策”,更是从高层态度方面给市场打了一剂强心针。但同时行业内融创这样体量和排名主体的展期对行业冲击力不可忽视,预期后续政策除了托底销售和拿地外,对主体层面、已出险企业的风险化解还将进一步落实。

资金压力下大小型房企普遍缩减开支,后续存量土储还将持续下降,资产质量发生质变,影响未来造血能力。行业利差层面,由于当前房地产政策尚难以带来实质恢复,地产销售情况仍低迷,市场情绪扰动更容易造成利差波动。

行业销售集中度和门槛值变化

2022年1-2月全国TOP50销售额同比下滑严重,但集中度围绕着TOP10房企提高。集中度方面,TOP10销售额占TOP50销售额之比为47.55%,较去年同期上升了2.56%;销售额方面,整体梯队均下滑了约40%左右;销售面积方面,整体梯队亦下滑了40%左右。

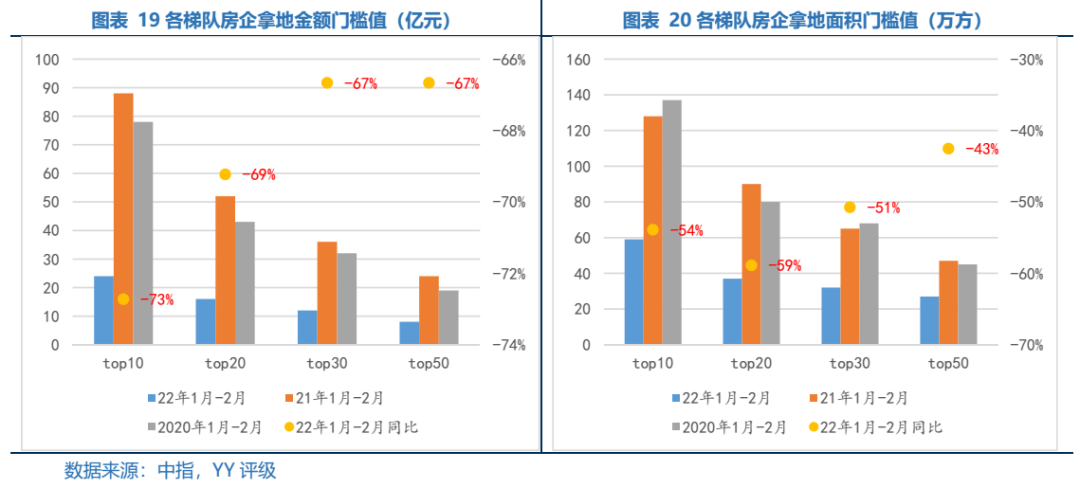

2. 行业拿地集中度和门槛值变化

2022年1-2月全国TOP50房企拿地金额同比下滑幅度均超55%,top10拿地金额仅200.40亿元,下滑了55%、top20拿地金额仅147.80亿元,下滑了59%、top30拿地金额仅100.50亿元,下滑了61%和top50拿地金额仅62.60亿元,下滑了63%。

2022年1-2月全国TOP50房企拿地面积同比下滑幅度均超50%,top10拿地面积仅200.40万平方米,下滑了52%、top20拿地面积仅147.80万平方米,下滑了59%、top30拿地面积仅100.50万平方米,下滑了61%和top50拿地面积仅62.60万平方米,下滑了63%。

2022年1-2月全国TOP50房企各梯队拿地金额门槛同比下滑幅度均超67%,top10拿地面积仅24亿元,下滑了73%、top20拿地面积仅16亿元,下滑了69%、top30拿地面积仅12亿元,下滑了67%和top50拿地面积仅6亿元,下滑了67%。

2022年1-2月全国TOP50房企各梯队拿地金额门槛同比下滑幅度均超43%,top10拿地面积仅59万平方米,下滑了54%、top20拿地面积仅32万平方米,下滑了59%、top30拿地面积仅27万平方米,下滑了51%和top50拿地面积仅21万平方米,下滑了43%。

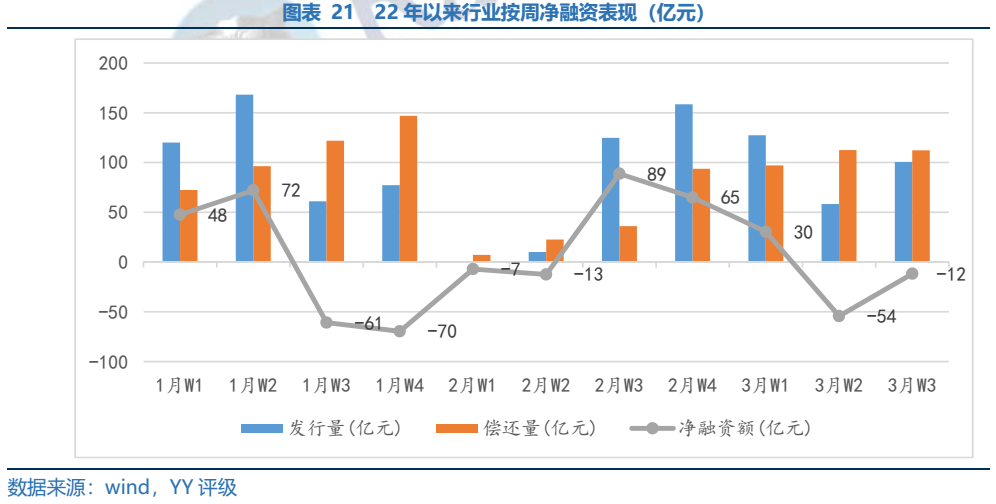

3. 行业净融资

在债券发行层面,2022年1-2月的房地产债券发行量共计719.60亿元,偿还量为596.57亿元,净融资额为123.03亿元。周度频次看,资金仍处于流出地产状态,风险偏好尚未修复,行业信心难以重建。

4. YY地产利差

三、个体层面

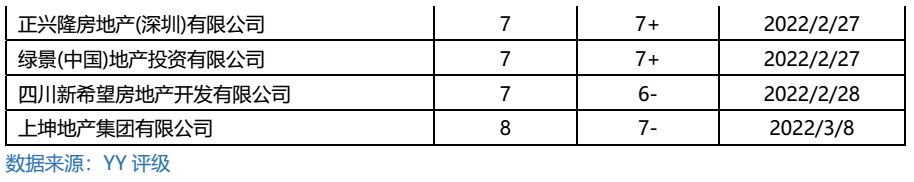

2022年1月1日至3月18日,YY评级综合评估行业基本面、个体信用资质及负面舆情等因素,下调42家地产主体评级,即包括目前面临流动性或再融资困境的民营房企,也包括经营能力较弱的央企/国企地产主体。

2、期间重要舆情

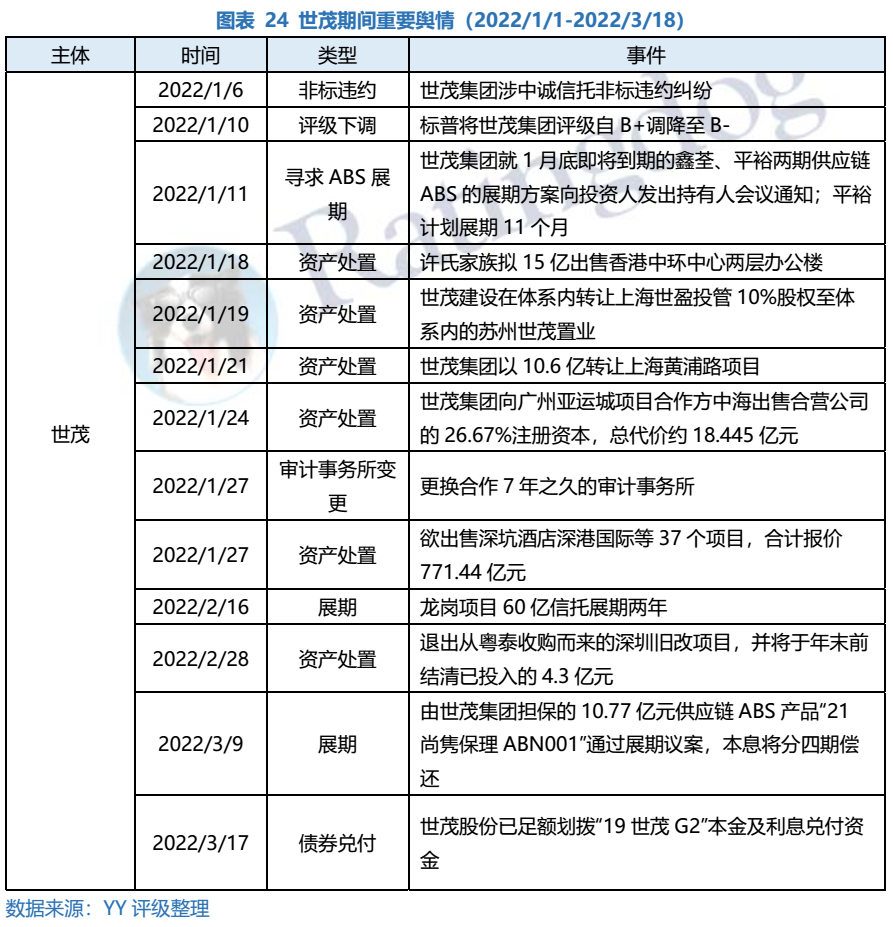

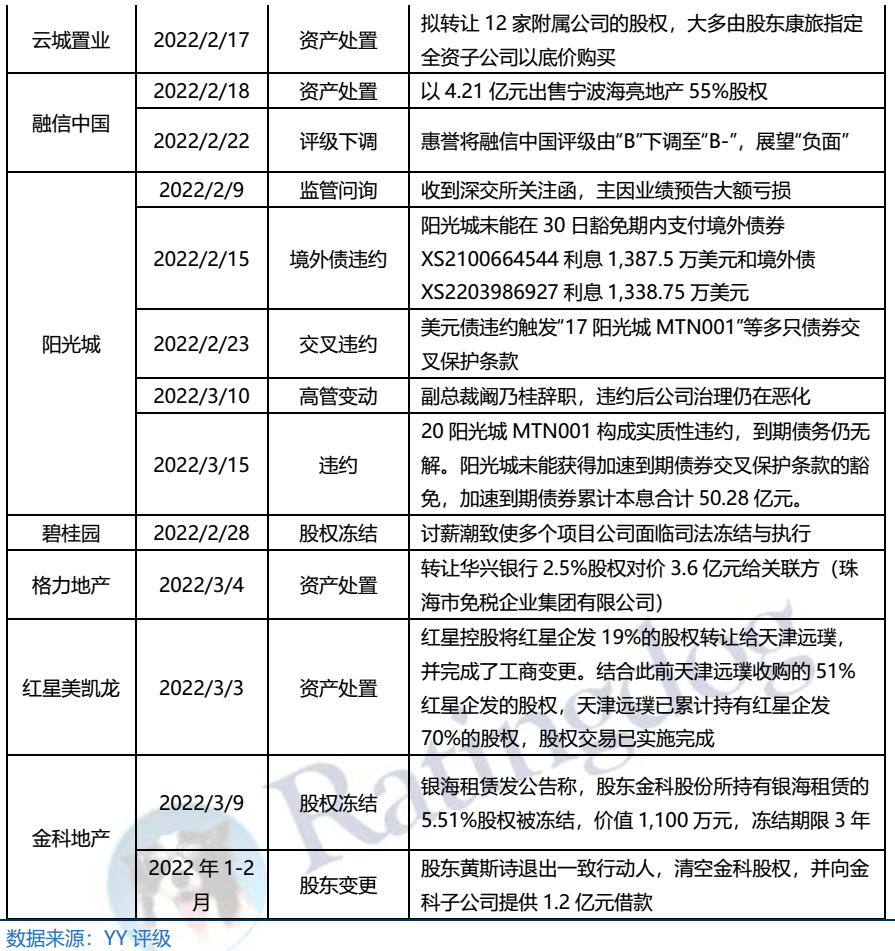

整体来看,2022年1月1日-3月18日,在行业销售下行、外部评级下调及再融资受困等多重不利因素之下,各地产民企招式尽出,但仍止不住负面舆情发酵,违约/展期已由高杠杆弱资质主体蔓延至此前市场认为相对资质尚可的主体,。

具体来看,热点主体方面,世茂一方面寻求金融机构支持,对期间内到期的ABS及信托进行展期,另一方面积极处置资产回笼资金。3月17日,世茂股份足额划转“19世茂G2”本息兑付资金,表明公司保公开债兑付的姿态。

该期间,融创仍在积极通过通过配股、资产处置以及向央行求助等方式自救,体现了较强的偿债意愿,遗憾的是,面对4月1日境内40亿元“20融创01”回售,以及评级下调触发的境外28亿私募美元债提前到期,融创未能抗住,拟对“20融创01”进行展期。

因此前市场普遍认为龙光资产质量较优,因此龙光不位列早批被砸民企之列。随着其境外私募债“冰山一角”露出水面,以及境外评级下调带来再融资困难,龙光选择对临近到期的的“18龙控02”和“19龙控01”进行展期,该事件对市场形成较大负面影响,造成民企地产债进一步下探。

其他地产主体方面,该期间,华南城、禹洲、富力、恒大和正荣面临即期兑付债券,纷纷进行展期或交换要约。阳光城的境内外债务构成实质违约。与此同时,资产处置以回笼资金亦成为民营房企的普遍选择。

3、重点关注主体成交情况

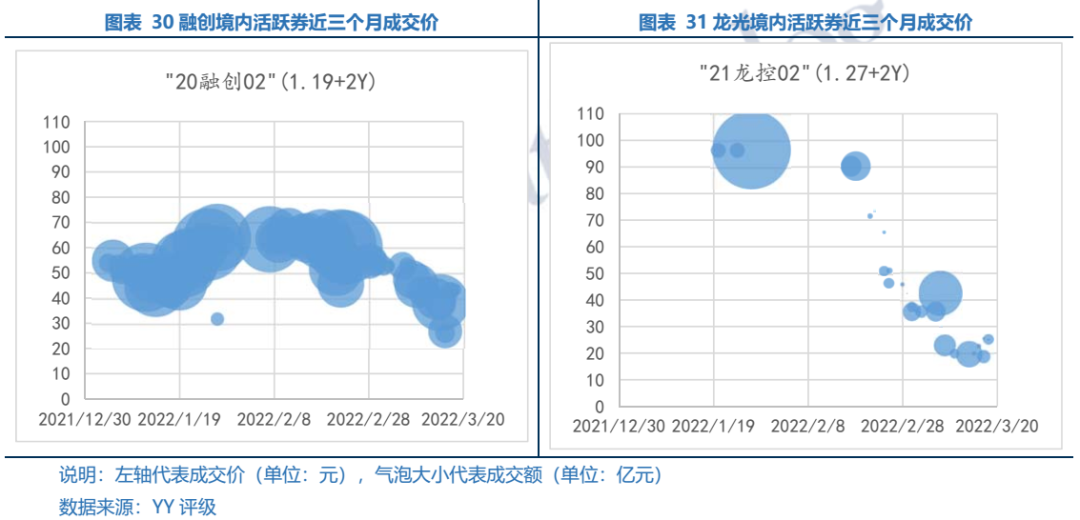

我们选取碧桂园、旭辉、融创和龙光期限相近的境内债券,观察2022/1/1-2022/3/18期间成交情况,不同资质主体价格分层明显。“21旭辉03”成交在94元以上;受龙光展期事件影响,“20碧地01”遭砸盘,价格由95元以上跌至87元。因债券展期消息,融创和龙光境内债遭血洗,其中“20融创02”被大量抛售,价格跌至30元以下,“21龙控02”价格最低被砸至20元以下。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“YY评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

YY评级

YY评级