更多干货,请关注资产界研究中心

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

2022年行业收并购机会比较多,整体并购规模可能呈增长趋势,但金融政策对房企收并购意愿的推动可能并不明显。

1月10日市场消息称,央行要求9家国企通过收并购项目资产的方式为有中高风险的11家房企提供流动性支持。1月12日招商蛇口30亿元并购票据完成注册,首期发行25.8亿元,其中12.9亿元用于收购开发项目股权。近日据媒体消息称,目前银行已告知一些大型优质房企,针对出险企业项目的承债式收购,相关并购贷款不再计入“三道红线”相关指标。金融工具支持房地产项目的收并购,有利于盘活出险房企资产,但近期销售的转弱以及预售监管的加严,一定程度上导致多数房企流动资金紧张,并购资金有哪些来源渠道?此外,当前金融政策的支持是否可以加快房企间的收并购,加速出险房企债务风险的出清?

01 并购资金筹集难度大 传统融资渠道倾向国企

对优质房企而言,除动用自有资金外,还可利用并购贷款、并购票据和股权融资等外部融资渠道筹得并购资金,但整体效果相对有限。

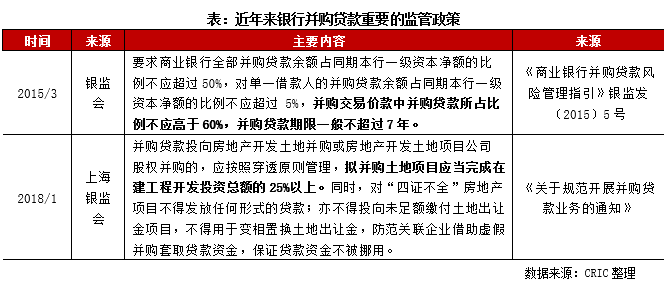

银行并购贷门槛高,信托、AMC重组类贷款成本高

从并购贷款的来源来看,可分为银行并购贷、信托并购贷和AMC重组类贷款。信托并购贷与AMC重组类贷款申请门槛较低、相对灵活,对资产抵押要求偏低,但贷款利率偏高。如2017年以前华融非金债(非金不良债权收购后重组)月均收益率12%-20%,针对房企客户放贷利率可能更高。对优质房企而言,并非首选。

银行并购贷优势在于利率偏低,根据并购主体和并购项目情况综合确定,利率6-10%左右;期限较长,不超过7年,通常不足5年。银行并购贷的特点能够支付并购股权对价款(并购交易价款中并购贷款所占比例不应高于60%),常被用于收并购的前端融资。

但是目前银行并购贷对项目准入门槛高,需满足“432”条件的同时,按照穿透原则管理,拟并购土地项目应当完成在建工程开发投资总额的25%以上。

此外,银行并购贷对信用主体资质要求较高,偏向头部房企(TOP30或TOP50),用途上可以用于支付并购股权对价,但不得变相用作土地出让金或保证金,目前整体规模有限。如2020年和2021年中期招商蛇口银行并购贷余额97.28亿元和89.2亿元,仅占有息债务的6.06%和5.24%,并购贷规模有限,只能作为其他融资渠道的补充。

总体而言,银行并购贷对主体和项目申请门槛高,而且贷款金额最多覆盖交易对价的6成,规模有限。近期监管层鼓励发放并购贷款,但多家银行反映有需求的项目并不多。而其他金融机构的并购或重组类贷款利率过高,当房地产进入低成长、低利润的时代,项目收益率都难跑赢贷款利率,需求则更少。

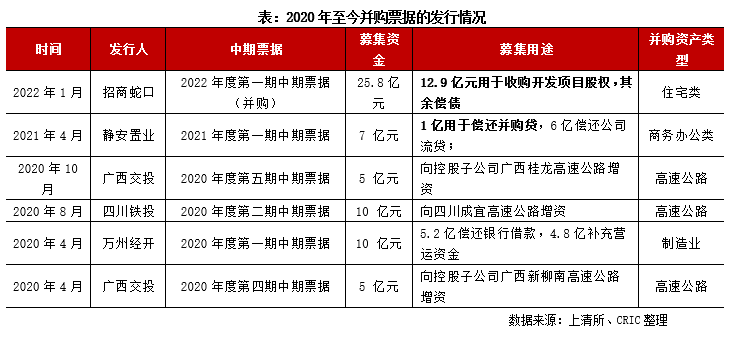

并购票据最多覆盖6成交易对价,倾向国企

1月12日招商蛇口30亿元并购票据完成注册,成为主流房企中“第一个吃螃蟹的人”。招商蛇口并购票据首期发行25.8亿元,3年期与5年期的发行规模对半开。用途上12.9亿元用于偿还银行贷款,另外12.9亿元用于某城市更新项目(以住宅为主)。

根据募集书披露,该城市更新项目是招商蛇口2021年8月收购原项目股东80%股权及债权获得,最终招商蛇口持有项目股权比例40.8%,整体收购对价21.54亿元。本次并购票据中12.9亿元用于支付对价,金额未超过交易对价的60%。

招商蛇口并购票据相较其余已发行的并购票据,相同点在于都聚焦国企等高信用主体;区别在于其余并购票据用途多用于收并购项目后续的开发建设,而招商蛇口的募资用途可用于支付收购项目对价,且与银行并购贷相似,票据金额能覆盖并购交易不超过60%的现金对价,发行期限为中长期(3-5年左右)。

通常上,并购票据与银行并购贷款呈互补关系,规模也相对有限,募得并购资金占总交易对价最多六成,且对发行人门槛可能更高。监管层也鼓励并购票据的发行,但据监测显示目前仅招商蛇口1家提交了申请,而万科、华润、中海等优质企业虽有发行意愿,但目前尚未展开具体行动。

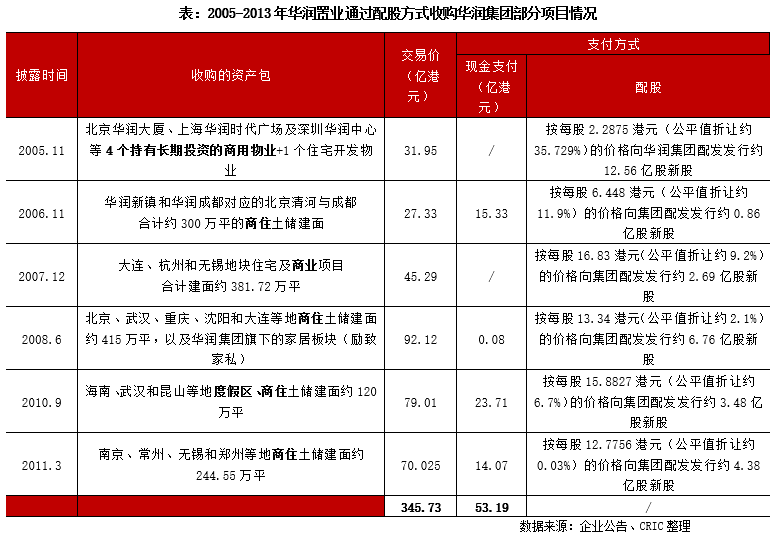

股权融资支付交易对价,多见于关联方

除并购贷款和并购票据以外,股权融资也成为房企并购交易资金的重要来源。并购方通过定增配股等股权融资方式支付标的资产原股东的交易对价,多见于同一集团的关联方。如2016年3月中海收购中信地产约2400万平的土地储备,收购交易价310亿元,其中的297亿港元(折合人民币约249亿元)是中海向中信按每股27.13港元的价格发行10.96亿股新股构成。早年间,华润置业亦通过“配股+现金”方式收购母公司资产,缓解较大并购资金压力。而集团股权融资支付对价,从过去案例来看多见于同一关联方,并不具备普遍性。

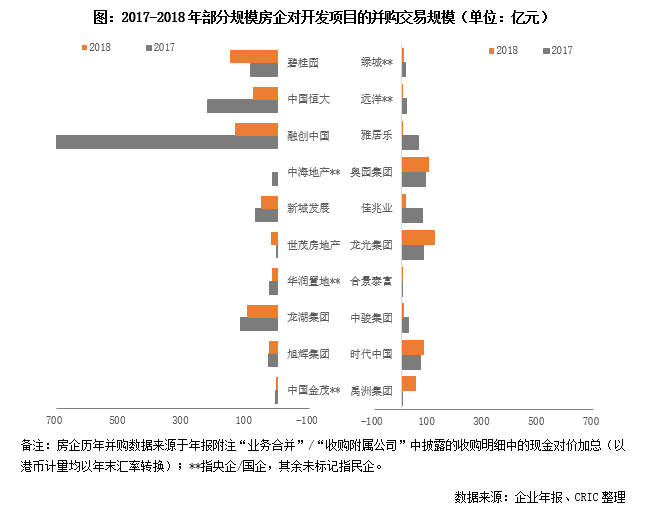

02 并购机会虽多 但行业并购规模恐难回高峰

2021年下半年以来多家头部民营房企信用风险加速暴露,出于流动性考虑,出险房企急于打通项目股权出售渠道,市场上项目的收并购机会较多。近期监管层鼓励并购贷款、并购票据等金融工具支持收并购,从中长期来看对房企并购行为有正面的推动作用,但短期在资金面尚未完全回暖的状态下,多数优质房企收并购偏谨慎。

首先,原先市场化收购主力是民企,但目前金融机构对民企风险偏好偏低,叠加预售资金加严,民企普遍流动资金紧张。当前收购主力逐渐转变为国企,但是国企虽具备资金优势,收购意愿大但决策效率偏低,对并购推进慢,难以适应市场化并购时效性要求。以2017-2018年并购高峰期为例,中海、华润置地、金茂、绿城、远洋等国企收并购力度明显低于同梯队其余民企。国企的收并购多以政策性的重组为主,如保利与中航地产、中海与中建的重组,实现国企内部资源整合。

其次,第二三轮供地盈利空间充足,为并购方提供多样性的选择。

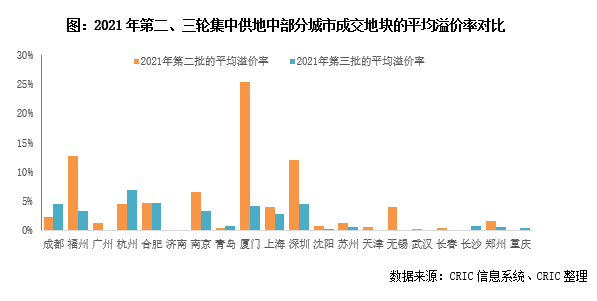

相较于招拍挂,收并购获得的二手项目历史遗留问题复杂,面临诸多风险,对房企整体的投资眼光、尽调和资产评估能力提出较高要求。通常上,收并购作为招拍挂拿地的替代方式,当土拍竞争激烈时,收并购现象可能频繁。而2021年第二、三轮集中供地溢价率大幅下滑,单项目利润率相对充足,优质房企对收并购的意愿可能降低,更倾向于获取土拍市场回报率容易评估的项目。

整体而言,2022年行业收并购机会比较多,整体并购规模可能呈增长趋势,但金融政策对房企收并购意愿的推动可能并不明显,并购规模也难以回到2017-2018年的峰值。并购可能呈现以下趋势:1)从收购资产包的形式转向单项资产收购,如单个优质项目或如物管等优质资产。2)联手AMC处理流动性出现问题的但潜力较大的开发项目。一般情况下AMC先对项目进行风险排除,负责不良资产的处置和重组,而房企对项目进行改造、再开发,最终推向市场变现,双方各自获得相应的收益。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究