作者:小债看市

来源:小债看市(ID:little-bond)

历时8个月,“家居零售行业A+H第一股”红星美凯龙37亿定增获批,这是其自2018年A股上市以来首次进行股权再融资。

01

定增获批

3月1日,红星美凯龙(601828.SH,01528.HK)公告称,中国证监会发行审核委员会对其非公开发行股票申请进行了审核。根据审核结果,公司本次非公开发行股票申请获得审核通过。

定增获批公告

据公开信息,红星美凯龙本次定增拟募集资金不超过37亿元,用于天猫“家装同城站”、3D设计云平台建设、新一代家装平台系统建设、家居商场建设项目和偿还公司有息债务。

值得注意的是,此次定增是红星美凯龙自2018年A股上市后的首次股权再融资,相较于发债等融资方式,定增有利于降低公司有息负债和财务杠杆。

作为“家居零售行业A+H第一股”,红星美凯龙融资渠道多元化,未来其将主要采用与银行长期融资,利用资本市场进行股权融资,以及债券市场为补充的融资方式。

《小债看市》统计,目前红星美凯龙存续债券20只,存续规模131.6亿元,其中一年内到期的债券有10.5亿元,短期兑付压力不大。

存续债券到期分布

另外,今年红星美凯龙还面临“19红美02”和“16红美02”两只债券的回售,回售金额合计35亿元。

据悉,红星美凯龙在最近一场投资者线上路演中表示,公司将计划使用运营现金流和银行贷款,来兑付上述到期及回售的境内债。

在信用评级方面,红星美凯龙主体和相关债项信用等级均为AAA,评级展望为“稳定”。

02

据公开资料,红星美凯龙成立于1986年,是国内经营面积最大、商场数量最多以及地域覆盖面最广阔的全国性家居装饰及家具商场运营商,连续5年跻身“中国民营企业500强”前50位。

2015年6月,红星美凯龙在港交所主板挂牌上市,2018年又在上交所上市,号称“中国家居零售A+H第一股”。

红星美凯龙官网

从股权结构上来看,红星美凯龙的控股股东为红星控股,持股比例为69.87%,穿透后公司实控人为自然人车建兴。

股权结构图

作为国内家居装饰及家具零售行业市占率第一的家居品牌,红星美凯龙坚持“自营+委管”双轮驱动发展战略。

截至2020年底,红星美凯龙经营了92家自营商场、273家委管商场,通过战略合作经营11家家居商场;此外其以特许经营方式授权开业66个特许经营家居建材项目,共包括476家家居建材店/产业街。

近年来,红星美凯龙发力“轻资产”运营业务,逐步降低自营商场的比例,扩大委管、战略合作和特许经营方式来拓展业务。

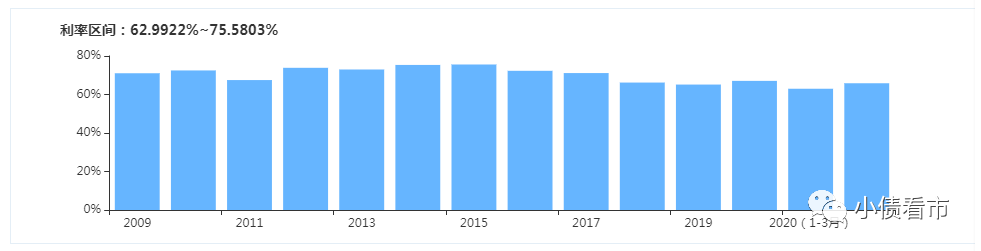

一直以来,红星美凯龙的整体毛利率水平均维持在较高水平。但随着委管商场开业数量增加,及建造施工及设计与其他收入的大幅增长,一定程度对毛利率造成稀释影响,其综合毛利率虽波动下滑,但整体仍维持在较好水平。

毛利率水平

从盈利能力来看,2020年疫情对家居卖场客流量形成强烈冲击,红星美凯龙相应推出延期开业及减免租金等政策,对其全年盈利水平形成一定压力。

盈利能力

不过,红星美凯龙自身业务现金回笼能力较好,其经营活动净现金流持续呈净流入状态,经营所得及经营性现金流对债务的本息覆盖能力很强。

经营活动净现金流情况

截至最新报告期,红星美凯龙的总资产为1307.24亿元,总负债799.93亿元,净资产507.31亿元,资产负债率61.19%,环比下降0.54个百分点。

财务杠杆方面,近年来红星美凯龙杠杆水平呈上升态势,但仍处于较为合理区间。

《小债看市》分析债务结构发现,红星美凯龙主要以非流动负债为主,非流动负债占总负债比为61%,流动负债小于40%,债务结构较合理。

截止2020年三季末,红星美凯龙非流动负债有486.61亿元,主要为长期借款,其长期有息负债合计243.33亿元。

除此之外,红星美凯龙还有流动负债313.32亿元,主要为一年内到期的非流动负债,其短期负债有161.62亿元。

整体来看,红星美凯龙刚性债务有404.95亿元,主要以长期有息负债为主,带息债务比为51%。

在财务弹性方面,截至2020年6月末,红星美凯龙银行授信总额为387.32亿元,其中未使用银行授信为74.62亿元,其备用资金尚可。

银行授信情况

截止2020年三季末,红星美凯龙账上货币资金有62.2亿元,经营性现金流净额20.85亿元,加上银行授信基本可以覆盖短债,其偿债资金主要来源于外部融资。

从融资渠道看,作为A+H股上市公司,红星美凯龙渠道多样化,除了借款和债券融资,其还通过租赁、应收账款、股权质押、信托等方式融资。

截至2020年末,红星控股质押红星美凯龙股份13.62亿股,占总股本的34.87%,占其所持股数的49.9%。

控股股东股权质押情况

融资渠道多元化的同时,红星美凯龙外部融资环境通畅,近年来除2019年筹资性现金流净额有小幅净流出外,其筹资流入资金均能覆盖到期债务。

筹资性现金流净额

在资产质量方面,红星美凯龙有超900亿元的投资性地产,主要位于一线城市,是优质的抵押物。

截至2020年9月末,红星美凯龙未支配资产总计占其总投资物业的15%左右。已质押资产的贷款价值比处于较低水平,为40%-45%。投资房产抵押的银行贷款成本很低,约为5%,期限长达10-15年。

总得来看,2020年受疫情影响,红星美凯龙业绩承压;但其经营获现能力较强,毛利率水平维持在高位;外部融资环境通畅,融资渠道呈现多元化。

03

1986年,刚刚20岁的木匠车建兴借来600元钱,创办了自产自销的手工作坊开始创业。

两年后,车建兴走出手工作坊,创办了常州市大成家具门市部,赚到了人生的第一桶金50万元。

在完成资本原始积累的同时,车建兴也悟出一个道理:在市场经济条件下,商品最大的利润空间还是在流通环节上,拥有一家像常州百货大楼一样的家具城成了他的下一个目标。

红星美凯龙创始人车建兴

1991年,车建兴投资100多万元创办了当地第一家大型家具专营商场“红星家具城”,并开始了“前店后厂+连锁经营”的商业模式。

此后5年,车建兴陆续在江苏省内开办了24家家具连锁专营点,企业销售额从1991年600万元飙升至1995年的1.5亿元。

但在企业极速成长的背后,大量问题开始显现,1995年底24家连锁店中竟有14家出现了不同程度的亏损。

后来,车建兴下定决心将商场作为渠道平台,引进工厂和经销商,自己则靠旱涝保收的租金盈利。

1998年起,红星家具城开始大量买地、投资房产,并把这种模式迅速复制到国内各大城市。除了购地自建,红星美凯龙还采用了“委托管理”的方式,从房产开发的最初环节介入,自己设计、招商和经营管理。

至2003年12月,红星集团已拥有22家连锁大市场,营业面积达120万平方米,销售总量突破63亿元。

2018年,红星美凯龙A股上市,这让车建兴身价暴涨到385亿,超过姚俊良成为行业首富。

如今,红星美凯龙成了全球规模最大、数量最多的大型商业Mall运营商。而车建兴本人,也由江苏常州的小木匠,成长为千亿家居巨头的掌舵人。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市