作者:小债看市

来源:小债看市(ID:little-bond)

近年来,由于地产业务收入及毛利润大幅下降,金世旗控股营业利润已经连续四年亏损,本部盈利能力很弱,资产负债率高企。

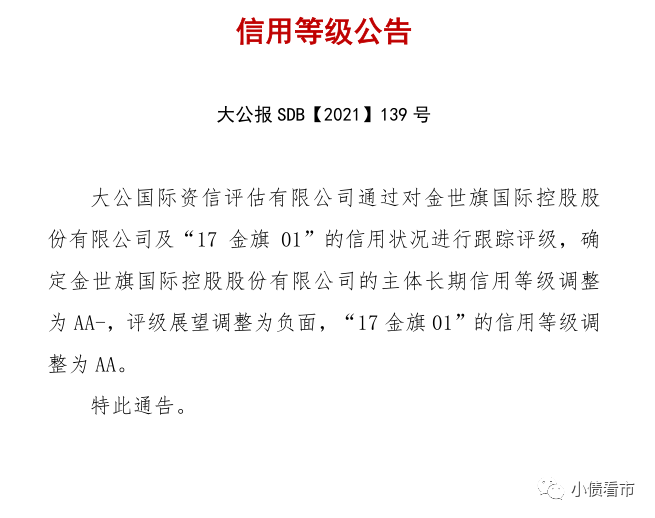

01 降级

8月31日,大公国际将金世旗国际控股股份有限公司(以下简称“金世旗控股”)的主体长期债务评级从AA下调至AA-,评级展望调整为负面,“17金旗01”信用等级调整为AA。

下调评级报告

大公国际认为,近年来金世旗控股营业利润出现大幅亏损,且本部盈利能力很弱,资产负债率高,短期偿债压力大。

此外,金世旗控股子公司中天金融(000540.SZ)重大资产重组面临极大的不确定性,且由于未完成回购计划以及违规向参股公司提供财务资助,被深交所通报批评并计入上市公司诚信档案。

值得注意的是,今年7月中天金融主体长期信用等级被下调至AA,评级展望为负面;“20中天金融MTN001”和“20中天金融MTN002”信用等级下调至AA。

近日,中天金融公告称,已与佳源创盛签署股权转让框架协议,筹划将房地产板块中天城投100%股权以180亿对价转让给后者,未来聚焦金融业。

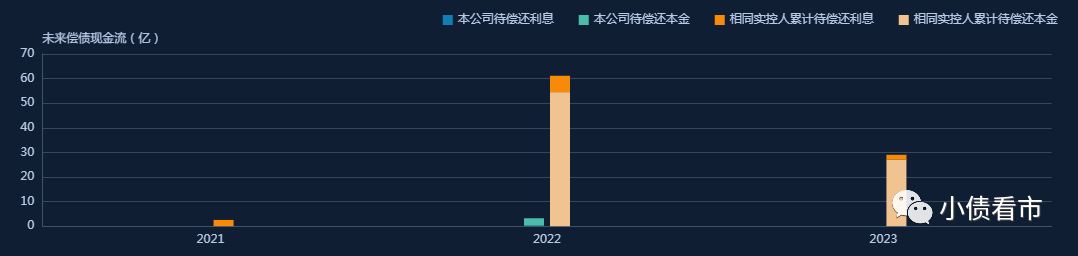

《小债看市》统计,目前金世旗控股仅存续“17金旗01”一只债券,将于明年1月到期;中天金融存续债券6只,存续规模81.5亿元,其中一年内到期的债券规模有24.5亿元。

金世旗控股、中天金融存续债券

据公开资料,金世旗控股主要从事房地产开发和销售业务、保险、投资银行及基金等,以及进行矿产资源、旅游产业、绿色产业的投资和管理等。

金世旗控股旗下上市公司中天金融,主要负责房地产开发业务以及保险、投资银行及基金等金融业务,是其重要的经营主体。

中天金融官网

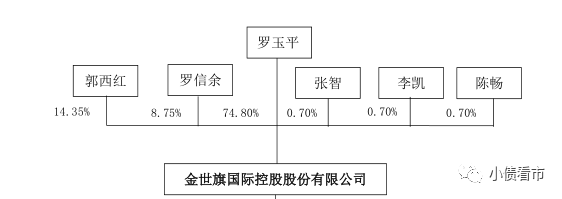

从股权结构看,自然人罗玉平直接持有金世旗控股74.80%的股权,为公司实际控制人。

股权结构图

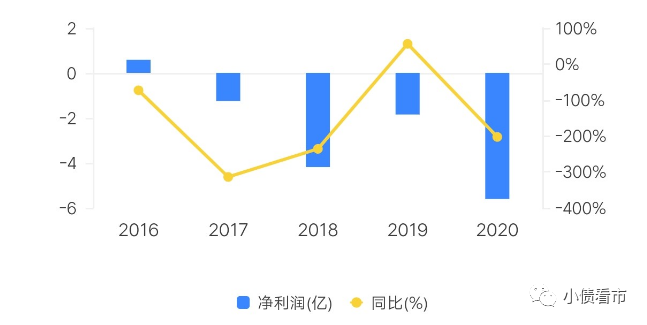

2017年以来,由于住宅类和商业类产品结转规模减少,地产业务收入及毛利润大幅下降,叠加减值损失增加和期间费用挤压,金世旗控股营业利润出现连续亏损。

2017年至2020年,金世旗控股实现归母净利润分别为-1.25亿、-4.19亿、-1.85亿以及-5.61亿元,业绩亏损额逐步放大。

盈利能力

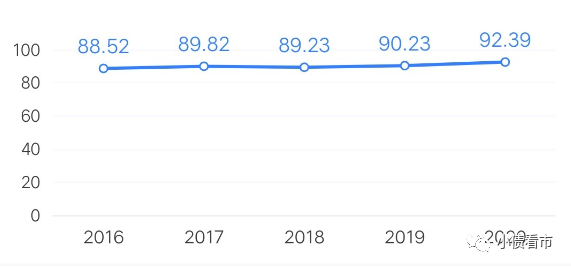

截至2020年末,金世旗控股总资产为1527.6亿元,总负债1411.37亿元,净资产116.23亿元,资产负债率92.39%。

值得注意的是,金世旗控股财务杠杆高企,资产负债率常年维持在90%上下,其本部资产负债率甚至超过100%,债务负担极重。

财务杠杆

《小债看市》分析债务结构发现,金世旗控股主要以非流动负债为主,占总债务的55.5%。

截至同报告期,金世旗控股非流动负债有783.53亿元,主要为长期借款,其长期有息负债合计239.84亿元。

另外,金世旗控股还有流动负债627.84亿元,主要为一年内到期的非流动负债,其短期债务合计251.89亿元。

相较于短债规模,金世旗控股流动性异常紧张,其账上货币资金仅有48.69亿元,现金短债比只有0.19,短期偿债压力巨大。

在备用资金方面,截至2020年末,金世旗控股银行授信总额有393.29亿元,未使用授信额度有107.9亿元,可见其财务弹性一般。

银行授信

整体来看,金世旗控股刚性债务有529.76亿元,主要以短期有息负债为主,占比55%,其带息债务比为38%。

有息负债高企,每年金世旗控股的财务费用支出惊人,近三年其财务费用分别为36.52亿、28.54亿以及34.19亿元,对公司利润形成严重侵蚀。

在融资渠道方面,除了发债和借款,金世旗控股还通过租赁、应收账款、股权、信托以及股权质押等方式融资。

截至今年8月,金世旗控股已质押21.61亿股中天金融股票,占其所持股份的66.82%,股权质押比例高且出现股票质押展期。

值得注意的是,金世旗控股筹资性现金流净额已经连续三年净流出,2018以来该指标分别为-139.64亿、-13.88亿以及-4.71亿元,说明外部融资渠道不畅。

筹资性现金流

在资产质量方面,金世旗控股存货及投资类资产占比高,应收类款项账龄较长,且部分企业出现流动性风险,存在一定资金占用及回收风险。

截至2020年末,金世旗控股受限资产近百亿,占净资产84.48%,受限资产规模较大,对资产流动性造成一定影响。

总得来看,金世旗控股业绩连年亏损,盈利能力持续恶化;财务杠杆高企,短期偿债压力巨大;外部融资环境恶化,资产流动性较差。

早年间,罗玉平投身于建筑工程的承建工作,后来开始承包工程项目,有了原始资本后,2005年创办了金世旗控股。

2007年,罗玉平入驻贵州首家上市公司“世纪中天”,后更名为中天城投。

借壳成功后,中天城投发展进入了快车道,由于罗玉平打造了很多明星地产项目,冠绝所有贵州房企,因此他也被戏称“罗半城”。

金世旗控股董事局主席罗玉平

本来以地产业务起家的中天城投,2015年迎来公司发展的转折点。

其实,早在2013年中天城投就曾在银行业有所布局,其斥资9443万元入股贵州银行后,又入股贵阳银行。

2015年,中天城投正式启动金融战略,此后陆续布局银行、证券、保险、私募基金、普惠金融等金融产业,并接连拿下多块金融牌照,2017年更名为中天金融。

更名后的中天金融,定位为首个民营金融集团上市公司,形成了以保险为龙头,以实业为支撑,以证券、基金、民营银行及其他多元化金融板块为辅翼的全产业链金融体系。

商业版图扩张的同时,罗玉平跻身“贵州首富”。在2019年胡润百富榜中,他以130亿元身价位居贵州第一位,全国第263位。

值得注意的是,2017年中天金融“蛇吞象”式收购华夏人寿部分股权悬而未决,不仅大额资金被占用,还存在一定边际利息成本及定金损失风险。

这桩收购案,背后的复杂程度远远超出了想象,不仅因为涉及到多级监管层对金融牌照资产收购的审批,更重要的是华夏人寿特殊的背景、历史等原因。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市