更多干货,请关注资产界研究中心

作者:薛超、毕柳

来源:中证鹏元评级(ID:cspengyuan)

主要内容

为何成立四大新区?源于浙江省的大湾区建设战略和高能级平台战略。2018年5月浙江省政府发布《浙江省大湾区建设行动计划》,谋划建设浙江的世界级现代化大湾区,计划中首次提出建设四大新区作为环杭州湾建设的主载体。此外,浙江省近年陆续出台政策推动省内开发区进行深度整合,以打造高能级平台,而四大新区是浙江省未来重点培育的高能级战略平台。

四大新区经济、财政实力如何?从当前经济体量看,四大新区间梯队分化较明显,其中宁波前湾新区2020年经济体量最大,并凭借高增速实现对杭州钱塘新区超越,宁波前湾新区与杭州钱塘新区2020年GDP规模均突破千亿,绍兴滨海新区为第二梯队,湖州南太湖新区最低;财政实力方面,四大新区梯队分化与经济总量排名类似;与长三角对标平台和省内同能级平台比,四大新区经济总量较弱,经济密度方面,四大新区整体开发强度有待提升,且对全市经济贡献度普遍较低。

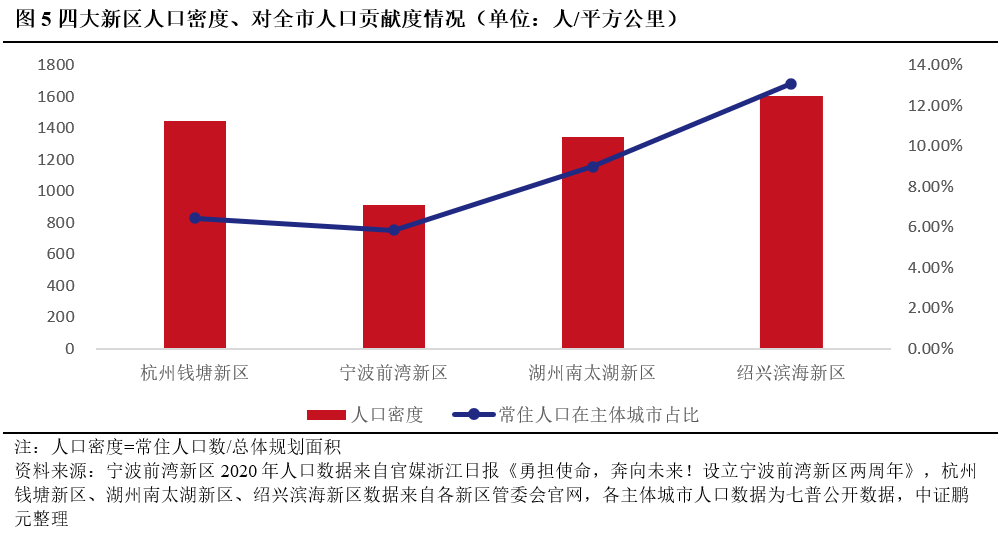

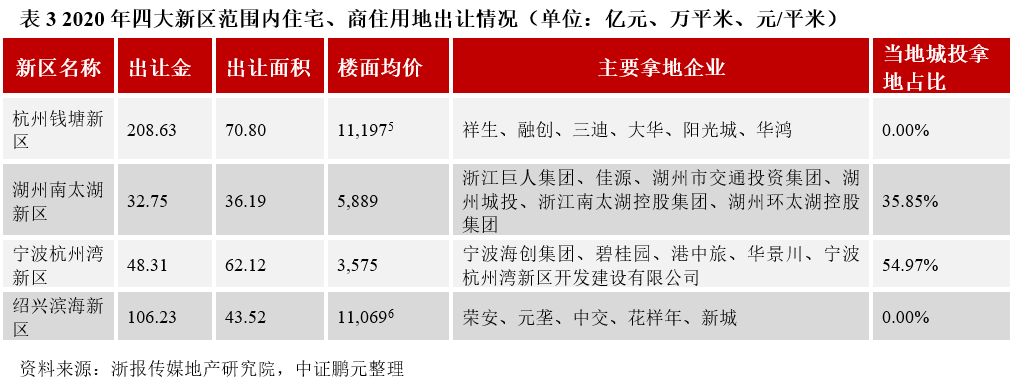

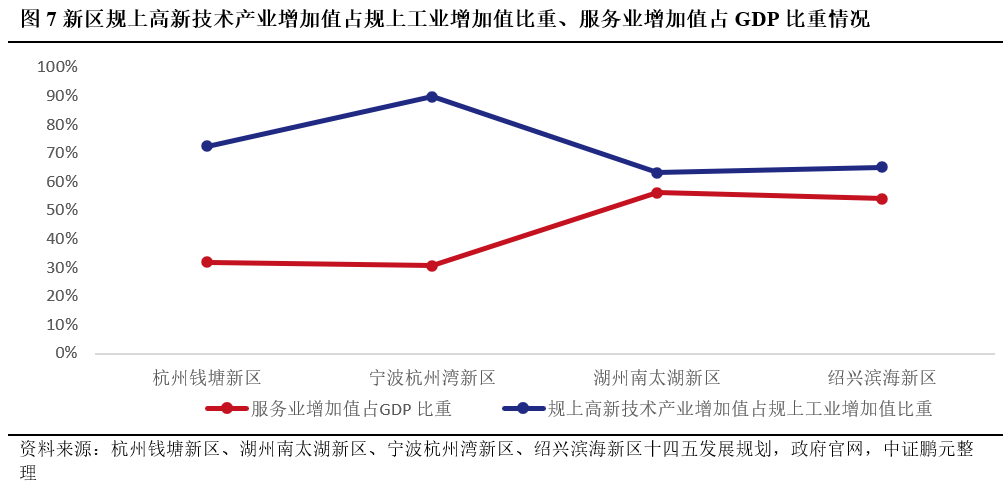

四大新区谁更有潜力?从人口角度来看,受区位因素影响,绍兴滨海新区与湖州南太湖新区人口吸附力较强,宁波前湾新区人口密度与吸附力均较弱;从土地资源角度看,宁波前湾新区总规划面积最大,开发空间较大,而杭州钱塘新区、绍兴滨海新区2020年土地出让收入规模与楼面均价优势明显,土地价值更高;从投资角度看,作为浙江省重点建设的高能级平台,四大新区整体增速水平较高,其中绍兴滨海新区固定资产投资规模最高;从产业资源角度看,四大新区均积极布局新兴产业,但由于发展定位不同,整体布局各有侧重点,产业结构方面,杭州钱塘新区与宁波前湾新区“二三一”结构特征突出,湖州南太湖新区与绍兴滨海新区服务业发展水平较好。

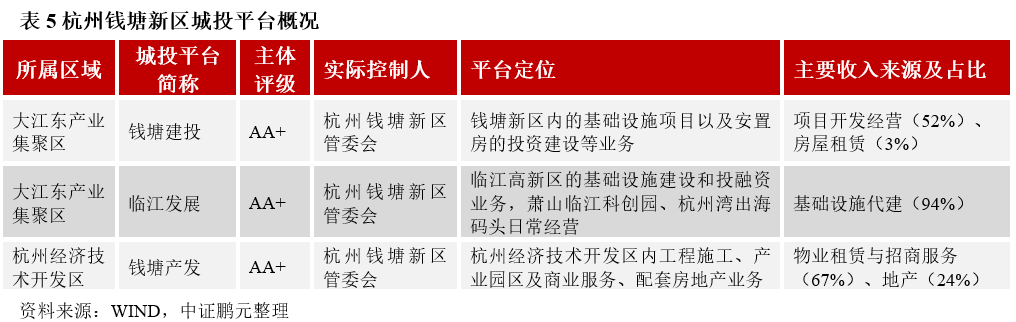

四大新区城投平台如何?目前杭州钱塘新区拥有3个发债城投平台,湖州南太湖新区拥有3个发债城投平台,宁波前湾新区拥有2个发债平台,绍兴滨海新区拥有4个发债平台,本文对各新区城投平台整体资质、近年净融资情况、存续债情况进行梳理。

一、浙江为何成立四大新区?四大新区概念源于浙江省的大湾区建设战略

四大新区概念提出源于浙江省政府2018年5月发布的《浙江省大湾区建设行动计划》,计划描绘了浙江省大湾区建设战略,即以环杭州湾经济为核心,联动象山港、三门湾、台州湾、乐清湾、温州湾等湾区,共同建设浙江省的世界级现代化大湾区。其中,环杭州湾经济区建设是大湾区建设的重点,将围绕“一港、两极、三廊、四新区”展开,其中“四新区”即谋划打造杭州江东新区、宁波前湾新区、绍兴滨海新区、湖州南太湖新区,以四大新区为载体加快集聚高端要素和新兴产业,培育城市服务功能。

响应高能级平台建设战略,四大新区是浙江省未来重点培育的高能级战略平台

2020年浙江省发改委发布《关于整合提升全省各类开发区(园区)的指导意见》,浙江省政府办公厅发布《关于打造高能级战略平台的指导意见》,明确提出到2021年浙江省开发区(园区)总数将由1,010个整合到150个以内,以加快打造国内一流、国际知名的高能级战略平台。2021年12月,浙江省在完成平台整合,将开发区总数缩小至134个的基础上,陆续公布了新一批重点建设的7个省级高能级战略平台名单,其中四大新区全部入选,四大新区无疑将是浙江省未来重点培育的高能级平台。

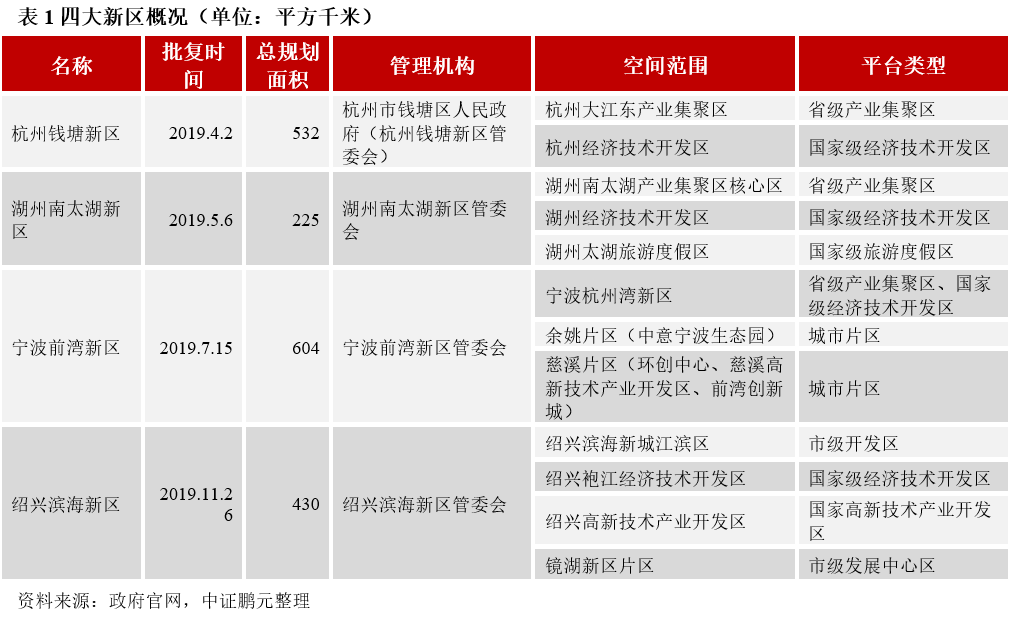

四大新区建设思路与高能级平台战略一脉相承,突出平台整合与提档升级,起步水平较高,主要由各市综合实力较强的国家级开发区、省级产业集聚区和重点打造的城市新区叠加而来。2019年4月,杭州钱塘新区率先批复成立,空间范围包括杭州大江东产业集聚区和杭州经济技术开发区,其中杭州经济技术开发区为国家级经济技术开发区,在全国经开区中综合实力排名第10,大江东产业集聚区为浙江省15个省级产业集聚区之一。

湖州南太湖新区于2019年5月批复成立,空间范围主要包括现湖州南太湖产业集聚区核心区,湖州经济技术开发区、湖州太湖旅游度假区全部区域,同时托管包括湖州市吴兴区凤凰街道、康山街道、龙溪街道、仁皇山街道、滨湖街道、杨家埠街道,环渚街道的5个村,以及长兴县境内的部分弁山山体。湖州南太湖新区叠加的高能级平台中,湖州南太湖产业集聚区核心区为浙江省15个省级产业集聚区之一,湖州经济技术开发区为国家级经济技术开发区,湖州太湖旅游度假区为国家级旅游度假区。

宁波前湾新区于2019年7月批复设立,空间范围包括宁波杭州湾新区(宁波杭州湾产业集聚区),以及与其接壤的余姚片区和慈溪片区,其中宁波杭州湾新区为宁波前湾新区重要组成部分,为浙江省十五个省级产业集聚区之一,同时为国家级经济技术开发区,在全国经开区中综合实力排名第21。

绍兴滨海新区于2019年11月批复成立,空间范围包括绍兴滨海新城江滨区、绍兴袍江经济技术开发区、绍兴高新技术产业开发区、镜湖新区片区。绍兴滨海新区的叠加平台中,绍兴袍江经济技术开发区与绍兴高新技术产业开发区均为国家级平台,2020年全国综合实力排名均进入前 100 位,而根据滨海新区十四五建设规划,绍兴袍江经济技术开发区与绍兴高新技术产业开发区空间范围将进一步扩大到越城区的17 个镇(街)。

四大新区初始成立时,按照“一个平台、一个主体、一套班子、多块牌子”的体制来设计,杭州钱塘新区、湖州南太湖新区与绍兴滨海新区均设立管委会作为新区管理机构,管委会均为所在市市委、市政府派出机构。宁波前湾新区批复成立时未设立专门管委会,前湾新区的主体为宁波杭州湾新区,其管理机构为宁波杭州湾新区开发建设管委会,2021年9月,随着宁波市委下发《关于调整宁波市有关开发区(园区)管理机构设置的通知》,明确成立宁波前湾新区管理委员会作为前湾新区管理机构,原宁波杭州湾新区管委会牌子不再保留。2021年3月,浙江省人民政府发布《关于调整杭州市部分行政区划的通知》,杭州钱塘新区在保留原有空间范围不变的情况下,由经济功能区进一步升级为行政区,并命名为钱塘区,同年7月钱塘区管理机构变更为杭州市钱塘区人民政府。

二、四大新区当前经济、财政实力如何?

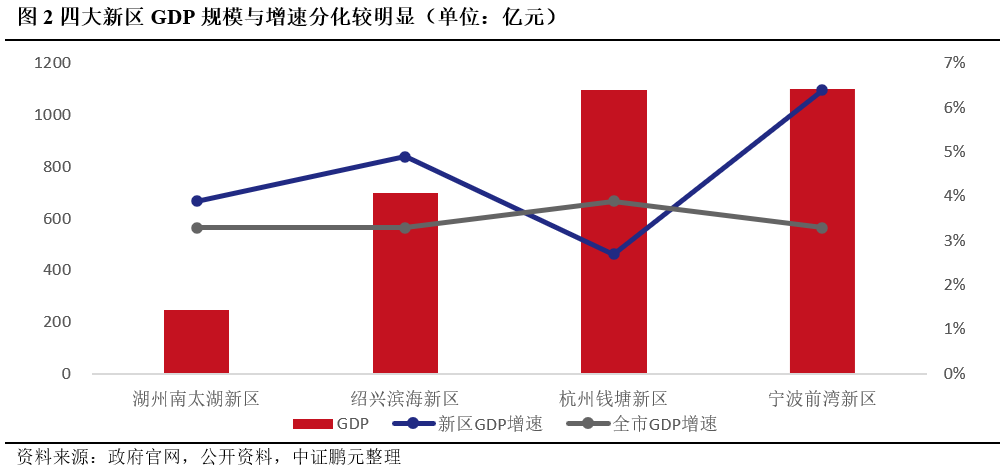

从当前经济体量看,四大新区间梯队分化较明显,其中宁波前湾新区2020年经济体量最大,并凭借高增速实现对杭州钱塘新区超越。第一梯队中,宁波前湾新区与杭州钱塘新区2020年GDP规模均突破千亿;绍兴滨海新区2020年GDP规模为698.0亿元,为第二梯队;湖州南太湖新区整体经济体量最小,2020年GDP规模仅为248.9亿元。从GDP增速来看,2020年宁波前湾新区同比增长6.4%,增速高于宁波市平均3.5个百分点,在四大新区中排名第一,其中宁波杭州湾新区2020年GDP规模为680.0亿元,增速为6.8%,对前湾新区整体经济增长贡献较大;绍兴滨海新区与湖州南太湖新区经济增速均高于所在市平均增速;杭州钱塘新区2020年整体经济增长较慢,落后于杭州市平均增速。

苏州工业园区、无锡高新区、南京江北新区为苏州市、无锡市和南京市重点建设的高能级平台,经济发展水平整体较高,且与浙江四大新区同处长三角地区,杭州高新技术产业开发区、宁波经济技术开发区为浙江省内同市平台,与四大新区同为首批7个省级高能级战略平台,本文选取作为浙江四大新区的对标平台。苏州工业园区、南京江北新区、无锡高新区2020年GDP规模分别为2,907.1亿元、2,104.0亿元和1930.0亿元,杭州高新技术产业开发区、宁波经济技术开发区2020年GDP规模分别为1,745.7亿元、2,020.5亿元,杭州钱塘新区与宁波前湾新区作为浙江四大新区的第一梯队,与省内和省外对标平台相比,经济总量规模偏低。从GDP增速来看,外省对标平台在高经济体量下仍保持着相对较高的经济增速,南京江北新区2020年GDP增速高达9.7%,除宁波前湾新区外,其他三大新区增速水平不高,与杭州高新技术产业开发区相比,杭州钱塘新区经济增速偏低。

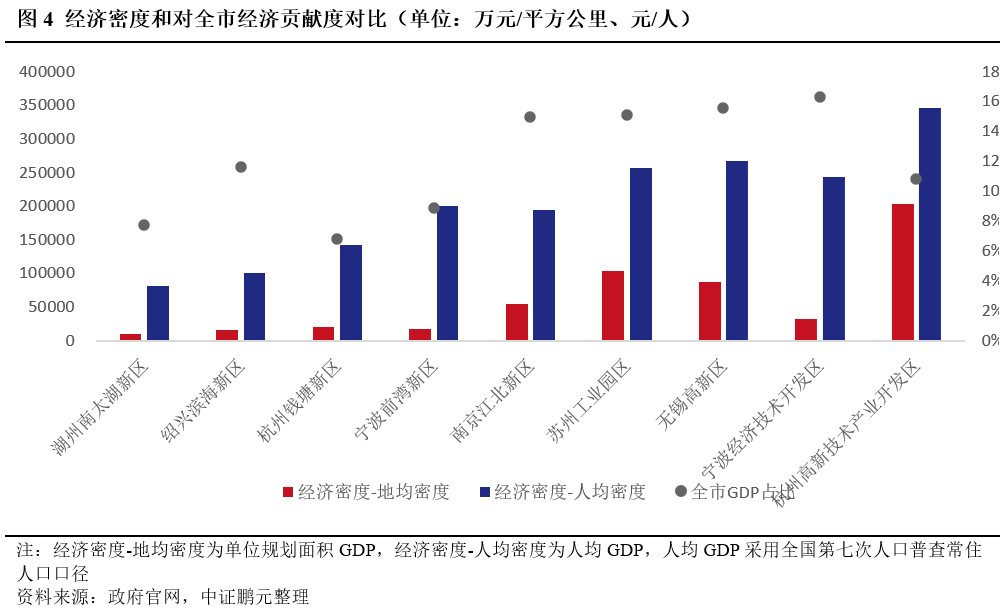

经济密度方面,四大新区整体开发强度有待提升,且对全市经济贡献度普遍较低

四大新区2020年地均GDP水平在1.11亿元/平方公里和2.06亿元/平方公里区间,南京江北新区地均GDP水平为5.45亿元/平方公里,苏州工业园区地均GDP水平超过10.00亿元/平方公里,省内杭州高新技术产业开发区地均GDP水平超过20.00亿元/平方公里;四大新区中,宁波前湾新区人均GDP水平最高为20.00万元,与对标平台较为接近,杭州钱塘新区、湖州南太湖新区与绍兴滨海新区人均GDP分别为14.25万元、10.12万元和8.21万元。从对全市经济贡献度来看,绍兴滨海新区GDP占全市比重最高为11.63%,杭州钱塘新区、宁波前湾新区和湖州南太湖新区对全市的经济贡献度分别为6.80%、8.87%和7.77%,杭州高新技术产业开发区对全市经济贡献度为10.84%,其余对标平台对全市经济贡献度均超过15.00%。

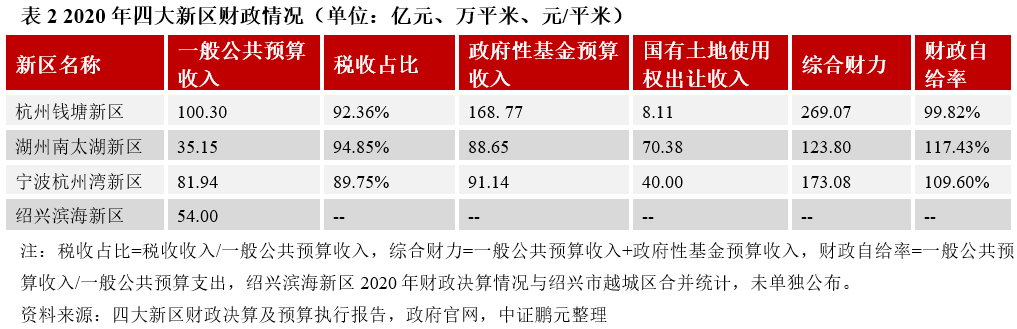

财政实力方面,杭州钱塘新区与宁波前湾新区财政收入规模较高,湖州南太湖新区土地财政依赖度较高;四大新区一般公共预算收入质量整体较高,且收支平衡性较强

从可获得数据来看,2020年杭州钱塘新区、宁波杭州湾新区一般公共预算收入规模较高,而绍兴滨海新区(54.0亿元)与湖州南太湖新区(31.5亿元)整体收入规模偏小;质量方面,杭州钱塘新区与杭州钱塘新区、湖州南太湖新区税收占比均在90%左右,一般公共预算收入质量较高。2020 年钱塘新区政府性基金预算收入规模较高,湖州南太湖新区国有土地使用权出让收入占比为79.39%,土地财政依赖度较高。财政收支方面,杭州钱塘新区、宁波前湾新区与湖州南太湖新区2020年财政自给率分别为99.82%、109.60%和117.43%,收支平衡性较强。

三、四大新区发展潜力如何?

四大新区未来的发展潜力如何?本文主要从人口、土地资源、投资增速和产业资源4个维度来分析。

受区位因素影响,绍兴滨海新区与湖州南太湖新区人口吸附力较强,宁波前湾新区人口密度与吸附力均较弱

根据第七次全国人口普查数据,杭州钱塘新区常住人口规模最高为76.9万人,绍兴滨海新区与宁波前湾新区常住人口分别达69.0万人、55.0万人,湖州南太湖新区常住人口规模最小为30.3万人。人口密度来方面,绍兴滨海新区人口密度最高为1,605人/平方公里,宁波前湾新区人口密度最低为911人/平方公里。从各大新区对全市人口贡献度来看,杭州钱塘新区与宁波前湾新区常住人口在主体城市总人口占比较小,分别为6.44%与5.85%;绍兴滨海新区与湖州南太湖新区人口吸附力相对较强,占比分别为13.09%、9.00%。四大新区人口资源禀赋存在差异,从区位角度分析,差异主要源于杭州钱塘新区的大江东产业集聚区与宁波前湾新区均距离主城区较远,市区人口增长的外溢较弱,近年随着地铁、商业等基础设施配套建设进度加快,大江东产业集聚区区位条件正逐步得到改善;而绍兴滨海新区与湖州南太湖新区距离主城区较近,且部分区域本身即为发展成熟的城市中心片区,例如绍兴滨海新区的镜湖新区区块为绍兴全市首位度最高的城市新中心,袍江经济技术开发区为绍兴市北部城市副中心,具有一定的人口集聚优势。

四大新区中宁波前湾新区总规划面积最大,开发空间较大,而杭州钱塘新区、绍兴滨海新区土地出让收入规模与楼面均价优势明显,土地价值更高

宁波前湾新区在四大新区中规划面积最大为604平方公里,杭州钱塘新区与绍兴滨海新区规划面积分别为532平方公里、430平方公里,湖州南太湖新区在四大新区中规划面积最小,仅为宁波前湾新区面积的37%。土地收入方面,杭州钱塘新区2020年住宅、商住用地出让金最高,其次为绍兴滨海新区,且楼面均价超过10,000元/平米,土地价值较高;湖州南太湖新区、宁波杭州湾新区出让金规模与楼面均价均较低,且当地城投企业拿地占比较高。

绍兴滨海新区固定资产投资规模最高,作为浙江省重点建设的高能级平台,四大新区整体增速水平较高

除湖州南太湖新区外,四大新区固定资产投资增速均显著高于所在市增长水平,其中绍兴滨海新区2020年固定资产投资规模最高为471.0亿元,增速最快为22.80%。湖州南太湖新区2020年固定资产投资规模最小为232.7亿元,且增速水平相对较低;杭州钱塘新区与宁波前湾新区2020年分别实现固定资产投资规模411.5亿元和358.0亿元,增速分别为15.00%和15.80%,湖州南太湖新区与宁波前湾新区固定资产投资规模有所落后。

从主导产业类型看,四大新区均积极布局新兴产业,但由于发展定位不同,整体布局各有侧重点;产业结构方面,杭州钱塘新区与宁波前湾新区“二三一”结构特征突出,湖州南太湖新区与绍兴滨海新区服务业发展水平较好

杭州钱塘新区定位“长三角产城融合示范区”,侧重建设下沙生命健康、江东半导体、前进智能汽车及智能装备、临江新材料四个产城融合特色组团,主导产业包括半导体、 生命健康、智能汽车及智能装备、新材料、航空航天等,2020年杭州钱塘新区实现规模以上工业增加值656.9亿元,规模以上工业总产值为2,936.6亿元。

湖州南太湖新区则围绕“两山转化”做“绿”文章,主导产业为“3+1+N”现代绿色产业体系,2020年实现规模以上工业增加值60.9亿元。

宁波前湾新区定位“世界级先进制造业基地”,但在产业布局方面区域分化较大,宁波杭州湾新区和慈溪高新区主导产业突出,中意生态园和9个村镇级工业小区产业较为分散。宁波杭州湾新区产业布局为“1+3+4”的主导产业体系,2020年实现规模以上工业总产值为1,697.6亿元;慈溪高新区以装备制造业为主导,并积极发展电气机械、器材和文体制造产业。

绍兴滨海新区定位“浙江省大湾区发展重要增长极和全省传统产业转型升级示范区”,在纺织、印染、化工等传统行业产业基础较好,在加快纺织、印染等传统产业集聚提升改造、“腾笼换鸟”的同时,重点向战略性新兴产业转型升级。绍兴滨海新区主导产业包括集成电路和生物医药两大规划千亿级的产业集群,以及高端装备、智能家居、黄酒等规划超百亿的产业集群,2020年绍兴滨海新区实现规模以上工业总产值1,085.0亿元。

主导产业集聚度方面,宁波前湾新区汽车制造产业规模较大,产业龙头效应显著;杭州钱塘新区五大主导产业占规模以上工业总产值比重为85%,绍兴滨海新区集成电路、生物医药与高端装备三大主导产业产值占规模以上工业总产值比重达79%,主导产业集聚度较高,且各主导产业间发展规模较均衡;湖州南太湖新区主导产业集聚态势较弱,三大制造业主导产业比重仅占32%,尚处在培育阶段。

从可获得数据来看,杭州钱塘新区2020年三产占比为1.3:66.8:31.9,宁波前湾新区2019年三产占比6.9:57.6:35.5,二产占比高于杭州市(2020年为25.9)、宁波市(2020年为45.9)与对标平台(苏州工业园区2020年为48.4)。从服务业增加值占GDP比重来看,湖州南太湖新区与绍兴滨海新区占比较高,服务业发展水平较好,而杭州钱塘新区与宁波杭州湾新区分别为31.90%、30.80%,低于对标平台(苏州工业园区2020年为51.60%),现代服务业发展相对滞后,产业结构调整有较大空间。从规上高新技术产业增加值占规上工业增加值比重看,杭州钱塘新区与宁波杭州湾新区高新技术产业占比较高,分别为72.54%和89.90%,工业基础较好。

四、四大新区城投平台如何?

1.四大新区城投平台概况

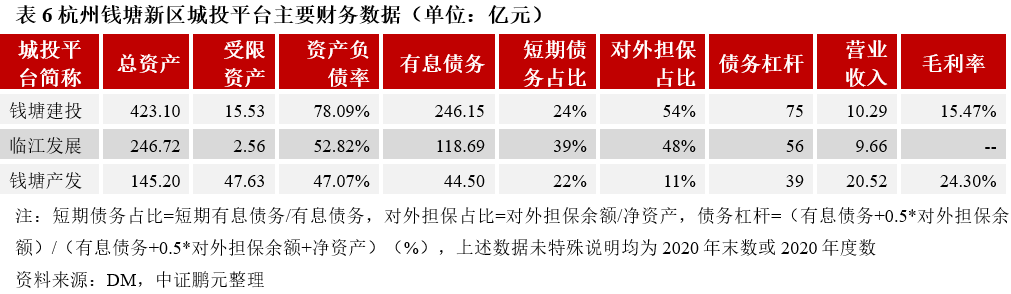

杭州钱塘新区主要拥有三个发债城投平台,分别为杭州钱塘新区建设投资集团有限公司(以下简称“钱塘建投”)、杭州临江投资发展有限公司(以下简称“临江投资”)和杭州钱塘新区产业发展集团有限公司(以下简称“钱塘产发”),均为主体评级AA+平台。

钱塘建投前身为杭州大江东投资开发有限公司,主要从事钱塘新区内的基础设施项目以及安置房的投资建设,公司整体资产规模与负债水平均较高,2020年末有息债务规模达246.15亿元,整体债务负担较重。临江发展主要负责临江高新区的基础设施建设和投融资业务,同时负责萧山临江科创园、杭州湾出海码头的日常经营,收入主要来源于园区委托的基础设施项目代建,2020年末有息债务规模为118.69亿元,其中短期债务占比为39%,短期偿债压力较大。钱塘产发是杭州经济技术开发区的主要城投平台,从事所属区域内的工程施工、产业园区及商业服务、配套房地产等业务,园区的物业租售是钱塘产发主要收入和利润来源,受当地房地产租售市场行情影响较大;公司资产结构以房产、存货等为主,其中受限资产占比较高,整体资产流动性较弱,2020年末有息债务规模为44.50亿元,债务杠杆水平不高。

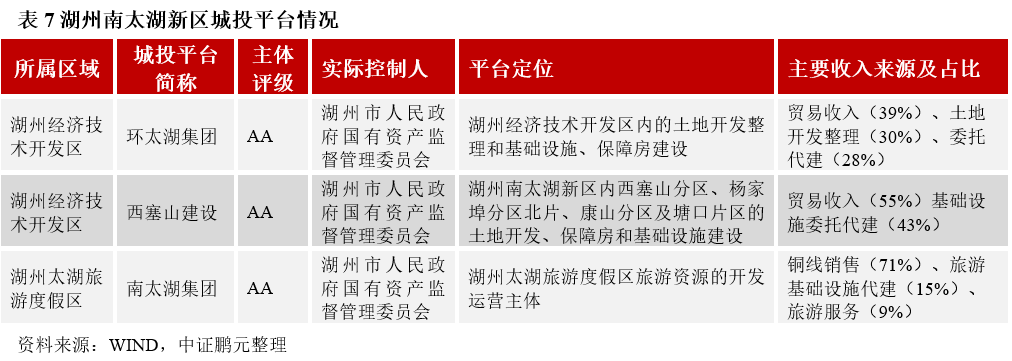

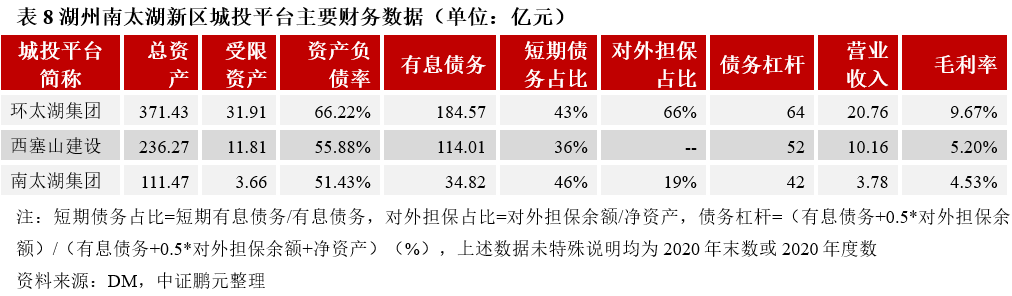

湖州南太湖新区主要拥有三个发债城投平台,分别为浙江湖州环太湖集团有限公司(以下简称“环太湖集团”)、湖州西塞山开发建设有限公司(以下简称“西塞山建设”)和浙江南太湖控股集团有限公司有限公司(以下简称“南太湖集团”),均为主体评级AA平台。

环太湖集团主要从事湖州经济技术开发区内的土地开发整理和基础设施、保障房建设业务,收入主要来自贸易、土地开发整理、委托代建,其中贸易业务为2020年新增业务;公司近年有息债务规模快速增长,整体债务负担较重,且短期债务占比较高。西塞山建设业务范围主要集中在南太湖新区内西塞山分区、杨家埠分区北片、康山分区及塘口片区,收入主要来自贸易和基础设施代建业务,代建业务在分区内具有一定垄断优势;公司资产结构以其他应收款和存货为主,基础设施代建与土地整理等政府回购项目资金到位较缓慢。南太湖集团主要承担湖州太湖旅游度假区景区设施的开发建设和后期的运营管理任务,收入主要来自铜制品商品销售、旅游基础设施代建和旅游服务,其中铜制品销售收入占比较高,毛利率水平较低为0.24%,旅游服务2020年受疫情影响较大,公司整体盈利能力不佳。

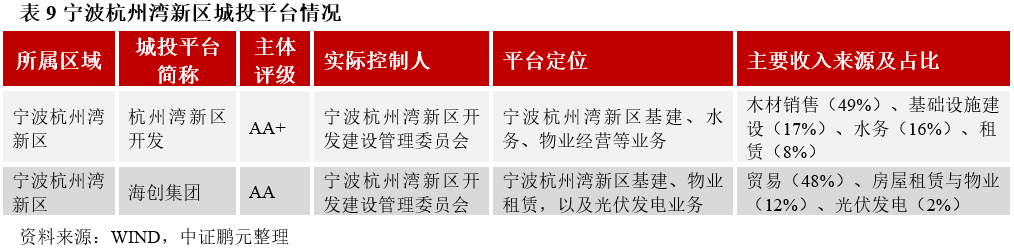

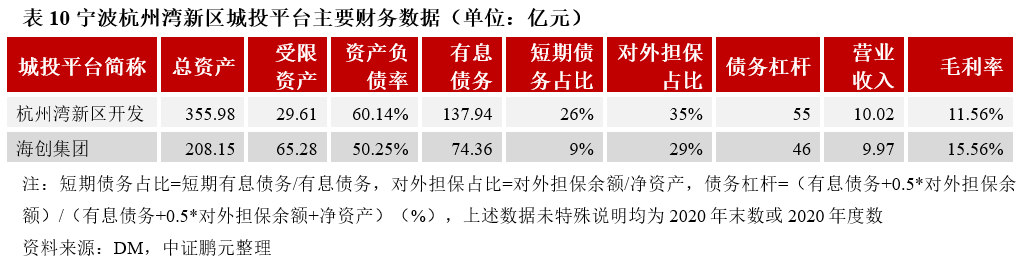

宁波杭州湾新区主要拥有两个发债城投平台,分别为宁波杭州湾新区开发建设有限公司(以下简称“杭州湾新区开发”)、宁波海创集团有限公司(以下简称“海创集团”),其中杭州湾新区开发为主体评级AA+平台,海创集团为主体评级AA平台。

杭州湾新区开发为宁波杭州湾新区最主要发债平台,主要从事所属区域内的基建、水务、物业经营等业务,收入主要来自木材贸易、基础设施建设、供水和物业租赁板块,基础设施建设业务主要包括代建、政府购买服务以及 PPP 三种业务模式,业务委托方主要为宁波杭州湾新区开发建设管理委员会,目前公司盈利主要来自基础设施代建与租赁业务,贸易业务毛利率水平较低,供水板块仍为亏损状态,业务运营主要依赖政府补贴;2020年末公司有息债务规模达137.94 亿元,整体负债水平偏高。海创集团主要从事宁波杭州湾新区内基建、物业租赁以及光伏发电业务,2020年公司新增贸易板块收入4.78亿元,整体收入规模增长较快,公司盈利仍主要来自旗下物业租赁业务;公司资产中受限资产占比较高,资产流动性较弱,2020年末有息债务规模为74.36亿元,短期债务占比不高。

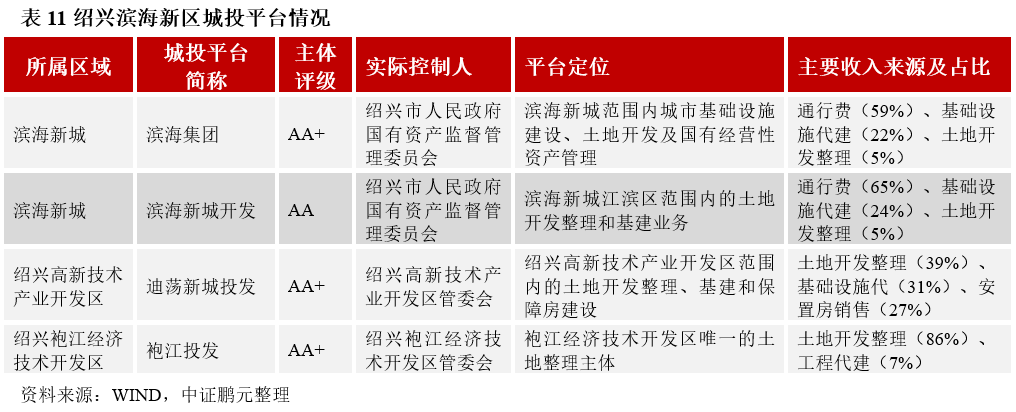

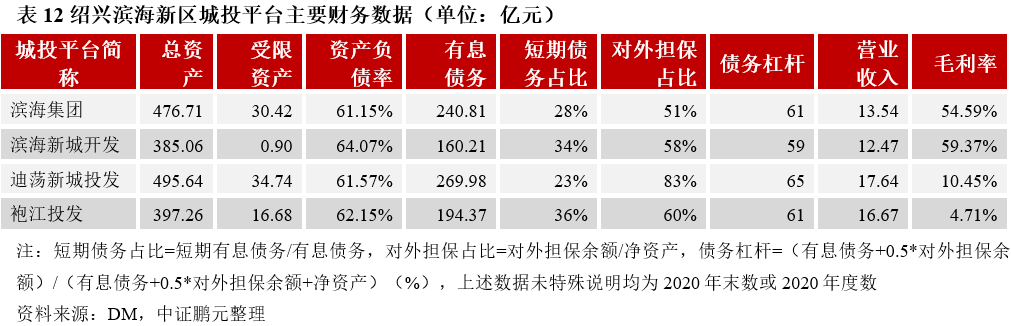

绍兴滨海新区主要拥有四个发债城投平台,分别为绍兴滨海新区发展集团有限公司(以下简称“滨海集团”)、浙江滨海新区开发投资有限公司(以下简称“滨海新城开发”)、绍兴高新技术产业开发区迪荡新城投资发展有限公司(以下简称“迪荡新城投发”)和绍兴袍江工业区投资开发有限公司(以下简称“袍江投发”),其中滨海集团、迪荡新城投发和袍江投发均为主体评级AA+平台,滨海新城开发为主体评级AA平台。

滨海集团是绍兴滨海新城重大项目的投资建设主体和国有资产经营主体,主要从事滨海新城范围内城市基础设施建设、土地开发及国有经营性资产管理业务;滨海新城开发为滨海集团子公司,业务范围为滨海新城江滨区;滨海集团收入主要来自通行费、工程代建和土地开发整理,其中通行费主要为嘉绍跨江大桥的通行收费分成,毛利率水平较高为86.91%。迪荡新城投发为绍兴高新技术产业开发区的核心平台,主要负责所属区域内的土地开发整理、基建和保障房建设业务;袍江投发是袍江经济技术开发区范围内唯一的土地整理主体,主要从事区域内土地整理业务,整体盈利水平不高。绍兴滨海新区四大城投平台资产规模水平在400亿元左右,但有息债务整体规模较大,债务负担普遍较重,此外,迪荡新城投发对外担保占净资产比重达83%,且包含对民营企业的担保,或有负债风险较高。

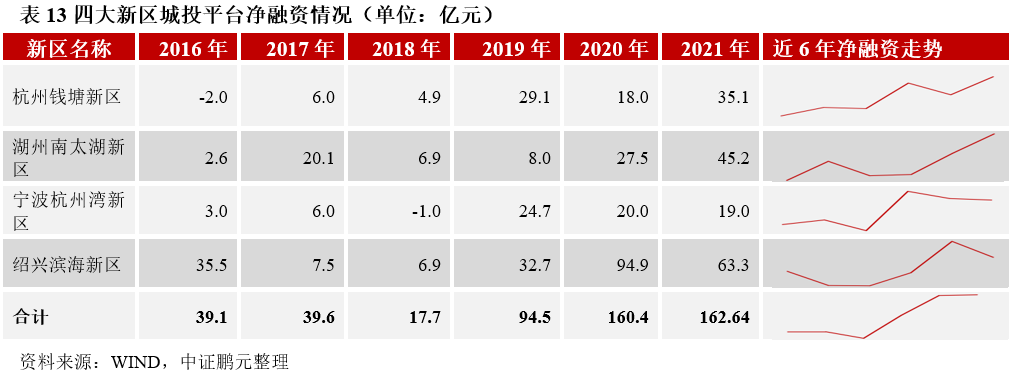

2.四大新区城投平台净融资情况

2019年后四大新区整体净融资规模实现大幅增长,并在2021年保持相对高位,其中绍兴滨海新区净融资规模最高,杭州钱塘新区与宁波杭州湾新区规模增长较快

从四大新区城投平台整体净融资情况来看,由于“50号文”、“87号文”等文件的出台对地方政府融资行为进行规范,地方城投债发行受到一定限制,2016-2018年四大新区城投平台整体净融资规模较低,其中2018年净融资规模仅17.7亿元。经历三年融资低谷期,2019-2020年四大新区整体净融资规模实现大幅增长,并在2021年保持相对高位。从具体各新区来看,除杭州钱塘新区与宁波杭州湾新区在部分年份净融资规模为负,四大新区近年净融资规模均为正,其中杭州钱塘新区与湖州南太湖新区2021年净融资规模增长较快,分别同比增长95.00%和64.36%;宁波杭州湾新区近三年净融资规模略有下滑,且整体规模较低;滨海新区近三年在四大新区中净融资规模均保持最高,在经历2020年高峰期后,2021年净融资规模有所回落。

3.四大新区城投平台存续债情况

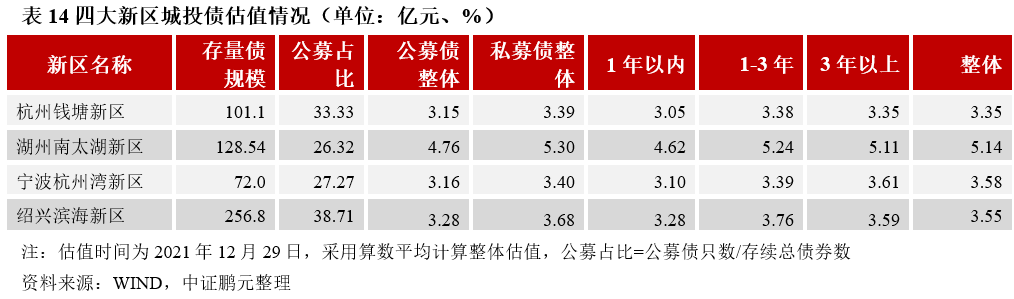

截至2021年12月29日,四大新区城投平台存续债务余额合计为556.44亿元,其中绍兴滨海新区存量债规模最高为256.8亿元,宁波杭州湾新区(72.0亿元)与杭州钱塘新区(101.1亿元)规模较小。四大新区合计共有73只存续城投债,其中公募债24只。估值方面,湖州南太湖新区是四大新区中唯一整体估值水平超过5%的区域;杭州钱塘新区、宁波杭州湾新区和绍兴滨海新区平台估值水平在3.5%左右,分别为3.35%、3.58%和3.55%。

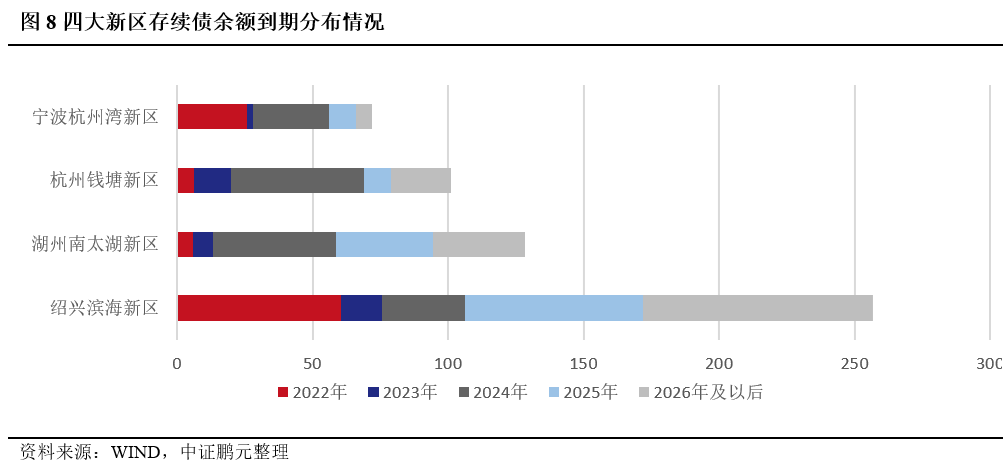

从城投平台存量债到期时间分布看,2022-2025年和2026年及以后到期存续债占比分别为17.74%、6.89%、27.12%、21.84%和26.42%,整体分布较为均匀。其中,湖州南太湖新区与杭州钱塘新区2022年到期债券规模与占比均较小,到期时间段主要集中在2023年及以后年度;宁波杭州湾新区和绍兴滨海新区2020年到期债券规模较大,面临一定的短期偿付压力。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 浙江省四大新区知多少?

中证鹏元评级

中证鹏元评级