更多干货,请关注资产界研究中心

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

短期居民按揭贷款将边际改善,年底房地产市场或将有所转暖,但成交整体回升幅度有限。

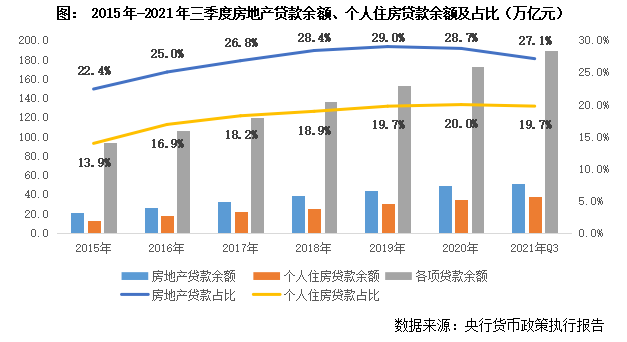

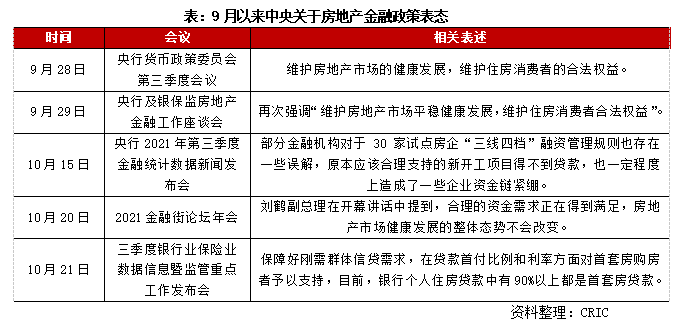

第三季度央行货币政策执行报告出炉,房地产贷款、个人住房贷款占比分别跌至19.7%和27.1%,并提及目前房地产市场风险总体可控,房地产市场健康发展的整体态势不会改变。而从近期中央对于房地产金融政策表态来看,维护房地产市场的健康发展,维护住房消费者的合法权益,似乎与货币政策报告相背。

我们认为短期居民按揭贷款将边际改善,年底房地产市场或将有所转暖,但成交整体回升幅度有限。房企亟需做好苦熬寒冬的准备,并积极开展“自救”,加强销售回款仍是第一要务。

01房地产贷款、个人住房贷款占比

分别跌至19.7%和27.1%

2020年8月底,房企融资的“三道红线”正式落地。2020年末,房贷管理的“两道红线”落地执行。预示着房地产行业全面转向去杠杆,倒逼房企降负债、居民降杠杆。

据央行货币政策执行报告显示,房地产行业去杠杆渐显成效,房地产贷款占比、个人住房贷款占比皆步入下降通道,三季度末分别跌至19.7%和27.1%。此番央行重申:目前房地产市场风险总体可控,房地产市场健康发展的整体态势不会改变。

2020年末,全国房地产贷款余额49.6万亿元,占各项贷款余额的比重跌至28.7%,较2019年末减少0.3个百分点。其中,个人住房贷款余额34.5万亿元,占各项贷款余额的比重达20%,较2019年末增加0.3个百分点,但增幅明显有放缓趋势。

2021年三季度末,全国房地产贷款余额51.4万亿元,占各项贷款余额的比重进一步回落至27.1%,较2020年末再降1.6个百分点。其中,个人住房贷款余额37.4万亿元,占各项贷款余额的比重跌至19.7%,较2020年末减少0.3个百分点。

市场下行资金周转压力加剧

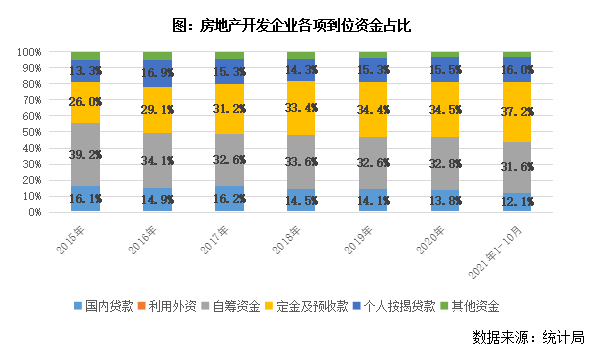

而在房地产行业全面转向去杠杆的政策大环境下,2021年以来,基于个别大型房企风险暴露,金融机构对房地产行业的风险偏好明显下降,房企境内融资出现了一致性的收缩行为。与此同时,国际评级机构批量下调中国房企信用评级,房企海外融资近乎陷入停摆。受此影响,企业资金周转压力不断加剧,“促销售、抢回款”已是业内共识。

据统计局数据显示,2021年1-10月,房地产开发企业到位资金16.7万亿元,同比增长8.8%。其中,国内贷款2万亿元,同比下降10%,占比跌至12.1%,较2020年末减少1.7个百分点。自筹资金5.3万亿元,同比增长5.1%,占比跌至31.6%,较2020年末减少1.2个百分点。定金及预收款6.2万亿元,同比增长21%,占比升至37.2%,较2020年末增加2.8个百分点。个人按揭贷款2.7万亿元,同比增长9.7%,占比升至16%,较2020年末增加0.5个百分点。说明国内贷款、自筹资金增长显著受限,定金及预收款、个人按揭贷款渐成房企最为重要的资金渠道来源,企业对销售回款的依赖度持续提升。

值得一提的是,2021年下半年以来,全国房地产市场持续降温,企业销售回款同样陷入增长困境,房企资金周转压力不断加剧。2021年10月,定金及预收款新增5351亿元,同比下降12.9%,个人按揭贷款新增2554亿元,同比增长1%,相较于上半年两位数以上的高增长态势相差甚远。

03居民按揭贷款边际改善但对楼市利好有限

房企需积极“自救”

而从近期中央关于房地产金融政策表态来看,房地产信贷政策将紧紧围绕两个“维护”展开,即维护房地产市场的健康发展,维护住房消费者的合法权益。短期居民按揭贷款将边际改善,主要体现于提高个人按揭贷款额度、缩短放贷周期等,尤其要保障好刚需群体信贷需求,在贷款首付比例和利率方面对首套房购房者予以支持,进而保证正常房地产交易平稳运行,不能突破市场平稳健康发展的下限。

基于居民按揭贷款将边际改善,年底房地产市场或将有所转暖,成交或将企稳回升,但整体回升幅度有限。尤其是那些市场需求及购买力明显透支的城市,市场依旧面临较大的下行压力,成交回升幅度将更为乏力。

基于银行放贷的风险偏好,短期房企融资难的困境难以实质性扭转。受限于房地产政策难言转向,叠加市场整体复苏乏力,企业还需做好苦熬寒冬的准备,并积极开展“自救”,加强销售回款仍是第一要务。长期来看,行业内的兼并重组案例将持续增多,不仅“大鱼吃小鱼”,而且“大鱼吃大鱼”的现象将频繁发生,问题房企将有序出清,优质房企则将获得集中度提升的机会。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究