更多干货,请关注资产界研究中心

作者:阿邦

来源:债市邦(ID:bond_bang)

公募基金负责市场营销的朋友,最喜欢引用的数据之一,就是从长期来看,权益资产的收益率是最高的,碾压固定收益、大宗商品等大类资产。

所以我们要坚持长期投资的理念,忽略短期波动,放弃择时。

“历史是任人打扮的小姑娘”,数据也是。

假设从接近底部的2006年3月10号投资股市,用万得全A指数来代表投资收益率,那么过去16年指数从730点上涨到现在的5062点,的复合年化收益率是13.23%,这个收益率看起来确实还不错。

但问题是,我们很难在底部的时候一把梭哈的,如果按照公募基金说的长期投资理念坚持定投,那么16年下来的定投平均成本是3343点,年化收益率只有5.6%左右,和固定收益产品差别并不大,如果考虑到过去十几年存在大量的高收益刚兑信托产品,5.6%的收益率其实是被固收产品所踩在脚下的。

更不用说,股票投资还要承担那么大的波动风险,投资体验太差了。

此外,基金销售喜欢用美国的股市来画饼,描述了一个未来市值长期保持增长的美好画面。从过去几十年看,美股确实NB,在87年的黑色星期一、01年的互联网危机、08年的次贷危机以及20年的疫情冲击中,都表现出惊人的韧性,迅速爬坑并创下新高。

但拉长历史事件,美股真的没有掉到坑里的时候吗?

其实是有的,把时间拉回到1965年,当年3月美军决定直接下场参与越南战争,然后深陷的“人民战争”海洋,一打就是10年。中间还面临海湾战争所带来的石油危机,通货膨胀率一路飙升。

从1965年3月到1982年3月,道琼斯工业指数17年原地踏步,如果定投道琼斯指数,那么17年下来还是负收益。

虽然我们通过后视镜看,美国股市后面还是走出了大牛市。但是整整17年啊!一代人的投资青春就这么在无法突破的股市中不断循环,人生有多少个17年可以挥霍。

In the long run ,we are all dead.在中国股市,讨论长期没有任何意义。

俄乌战争逐渐陷入僵持,全球通胀创下多年新高,这一切,不得不让人想起美国股市这失去的17年。

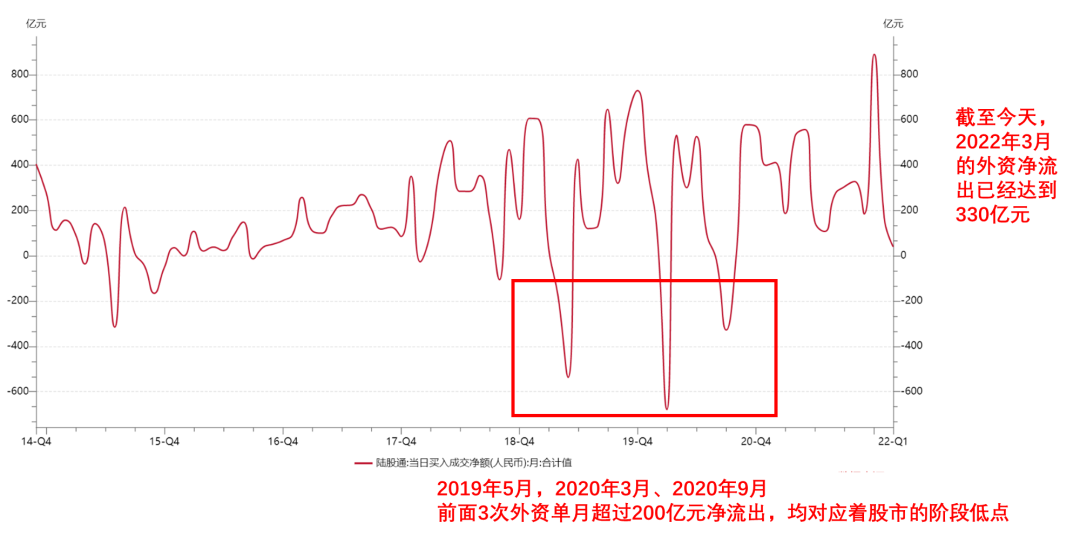

最后来点正能量,近期外资持续流出A股,3月份已经净流出330亿元了,从历史回溯看,外资单月净流出超出200亿元的时候,均对应着一个1年左右周期的底部。真正的底部应该不远了

恐慌的外资从来不是smart money。

从5年左右的中期维度看,A股出坑有戏,但中概港股真是回顶无望了。。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债市邦”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 美股也有失去的17年

债市邦

债市邦