更多干货,请关注资产界研究中心

作者:REITOWIN

来源:投资与地产(ID:reitowin)

2021年,国内大宗交易基本恢复正常发展,上海重回千亿量级,北京交易总额居历史第二,深圳写字楼和零售资产交易额大幅提升,广州工业物流资产受投资机构追捧。

2021年,中国经济整体继续回升,IMF最新预测表明,2021年我国经济增速将达到8.0%,中国经济数据的持续攀升,提振了国内外投资者对国内大宗交易市场的信心。

据第一太平戴维斯数据显示,2021年中国大宗投资市场完成交易总额达人民币3,645亿元,同比上升28%。

其中,一线城市继续往年的火爆,北上广深的成交额占总成交量的66%。在国际差旅反复间断的持续影响下,外资在国内的投资交易受限,内资交易占比延续了2020年的主导地位,为78%。

从成交业类型来看,写字楼依旧是交易主体,占到总成交量的43%,零售物业交易上扬,而产业物流、数据中心的交易额在过去一年实现快速增长,成交量同比几乎翻倍,占总成交额31%。

在2021年的大宗交易市场在诸多数据背后,2022年国内投资市场的走势也渐渐清晰:

首先,短时间内国内房企仍将持续暴雷,2022年将成为资产收并购大年。2021年,国内房地产企业相继暴雷,为了稳定现金流,大多房企选择出售资产。而私企出售、国企接盘渐成趋势,这也造成了2021年国内投资资金的活跃。随着房企的持续自救与转型,预计2022年将会有更多优质物业入市,2022年的大宗交易市场或将空前活跃。

其次,2022年中国投资市场或将迎来外资资金注入的高潮。2021年,外资虽受国际交通管制等硬件因素影响,但对于国内一线城市的布局并未减少,与2020年基本持平。

且值得注意的是,以黑石、高盛为代表的几大外资基金巨头在2021年下半年,都表示将在未来加大对亚洲尤其是中国内地的物业投资,这将给予投资者强大的投资信心,在几大外资巨头的带动影响下,外资投资者将加速涌入。

第三,产业物流、数据中心等新兴资产交易继续强劲增长,外资资本独大局面或将改变,内资企业争相入局。产业、物流园区以及数据中心的交易量呈现连年增长,但板块市场基本是由境外资本主导。

而2021年,一方面是房企的转型需求,另一方面是源于投资回报率的凸显,一些境内投资者和开发商进入或扩大在该领域的布局。2022年,随着房地产投资信托基金的逐渐成熟,内资对于该领域的投资布局将持续加大。

第四,办公物业成交占比将继续稳居第一,零售物业的收购趋向具有丰富运营经验的资本,租赁型住宅物业资产受资本青睐。

虽然传统写字楼资产在近年的回报率与一些基金的回报预期不符。但在整体写字楼市场重新回升下,2022年会是长期投资者扩充其资产组合的较好时期。

同时,零售物业受疫情与电商影响较大,一般资本大多对其持谨慎态度,而那些具有丰富运营的资本开始明显趁机加码布局。在头部资本,如黑石与华平等的带动下,租赁型住宅渐受市场瞩目。

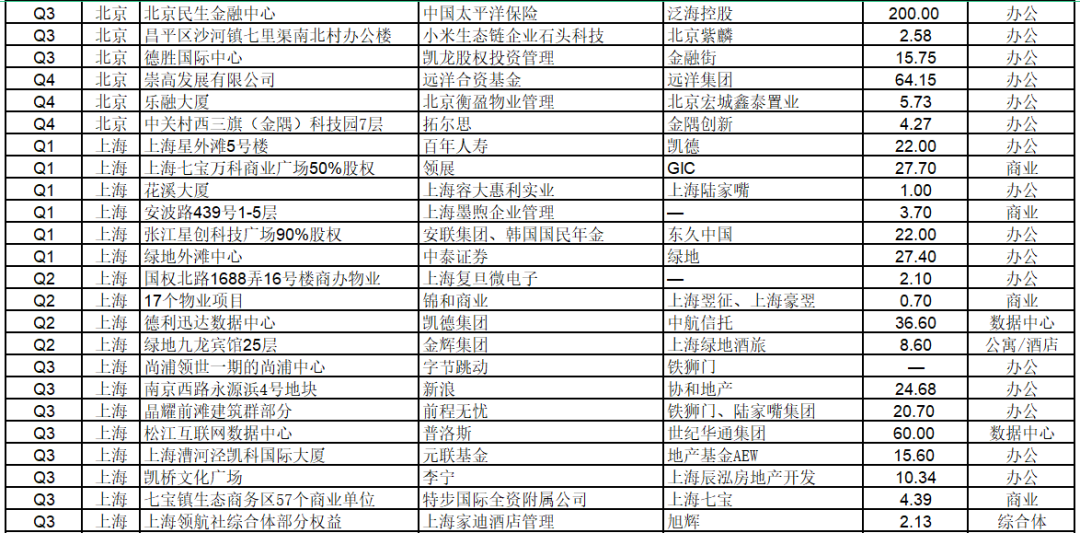

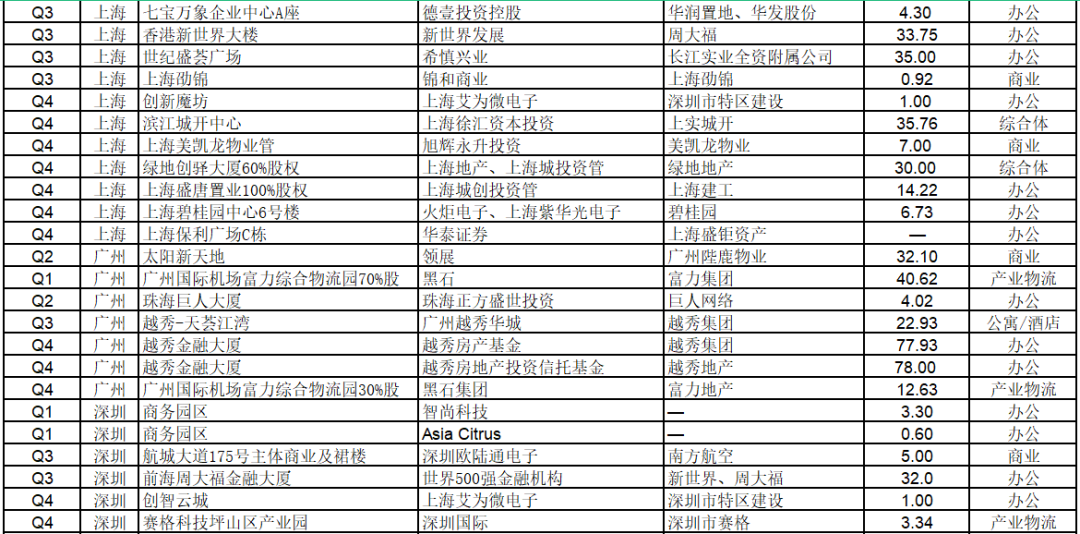

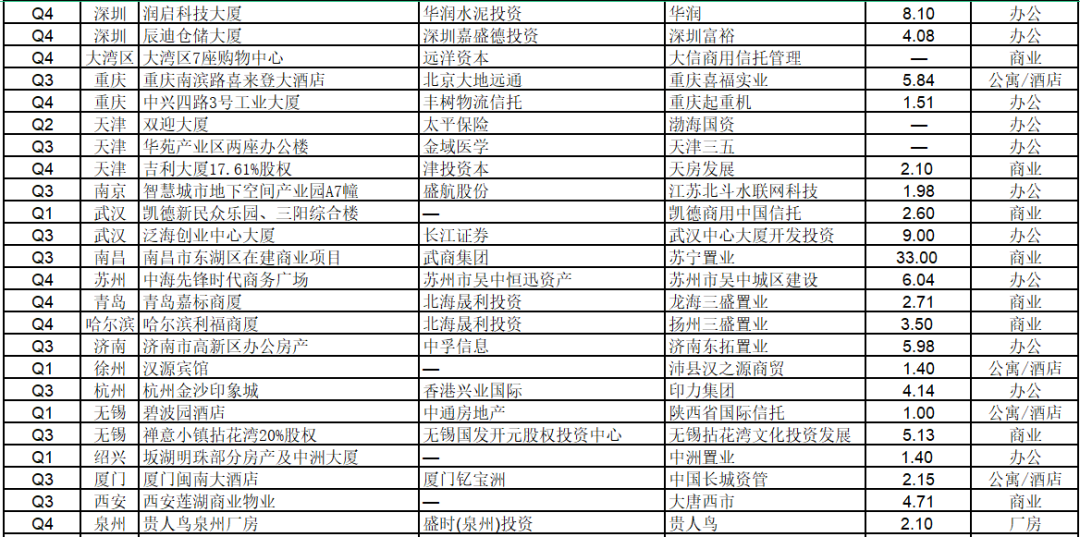

2021年部分商业地产大宗交易明细:

数据来源:睿和研究、房讯网、猫头鹰研究所

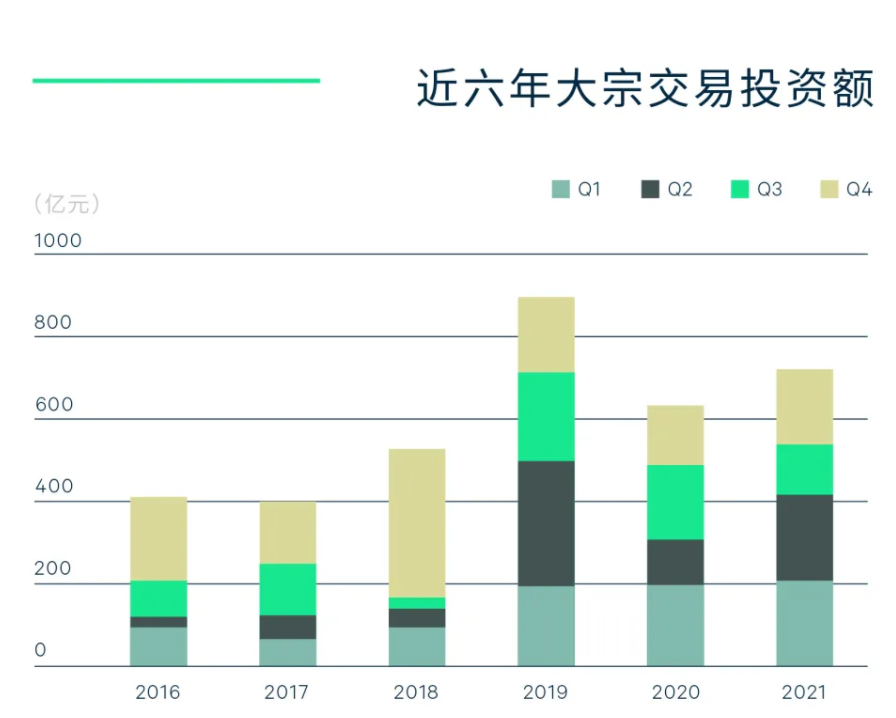

01 北京全年大宗交易总额居历史第二

疫情常态之下,大宗物业流动性加强,北京投资市场在过去一年实现了强劲反弹,全年成交总额居历史第二,内资成交额显著攀升。

图片来源:

CBRE《2021年北京房地产市场回顾与展望》

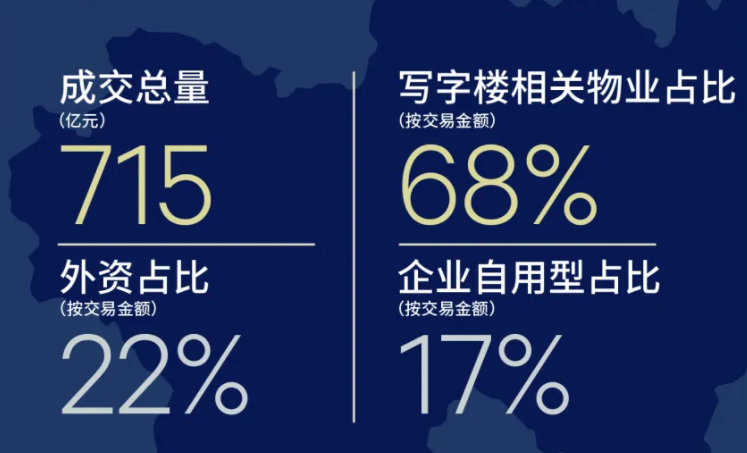

据世邦魏理仕数据显示,2021年北京大宗交易市场共录得40笔交易,交易总额达714.7亿元,同比增长13%,仅次于2019年位于历史第二高,其中6笔超过30亿元的超大体量交易占总交易额的的48%,头部集中度较高。

图片来源:

CBRE《2021年北京房地产市场回顾与展望》

在买家类型方面,2021年,内资买家在超大宗交易上非常活跃,使得内资成交金额进一步攀升,占全年总成交额的78%;全年外资占总交易额22%,维持较活跃的水平,体现境外投资者看好北京商业地产中长期基本面,尤其是第四季度,境外资本活跃度反弹,占总交易额的62%,分别为GIC、KIC和HKMA三支主权基金联合远洋资本,KKR联合方隅控股进行的投资。

在物业类型方面,全年办公物业占总成交额的68%,占比为近年最高,反映在整体市场的波动性和不确定性下,办公物业的价值韧性和防御性凸显。企业自用买家尤其是科技企业继续购置写字楼,如北京信安世纪和拓尔思两家上市科技公司分别买入位于泛中关村区域东升子市场的金隅智荟中心独栋作为办公自用。

图片来源:

CBRE《2021年北京房地产市场回顾与展望》

在成交区域方面,交易热点重回核心区域,朝阳及海淀两区成交额占比超过65%;丰台及通州等非核心区大宗交易额较2020年有所下降;疫情带来的不确定性让买家更加重视核心区域的产业基础和区位优势。

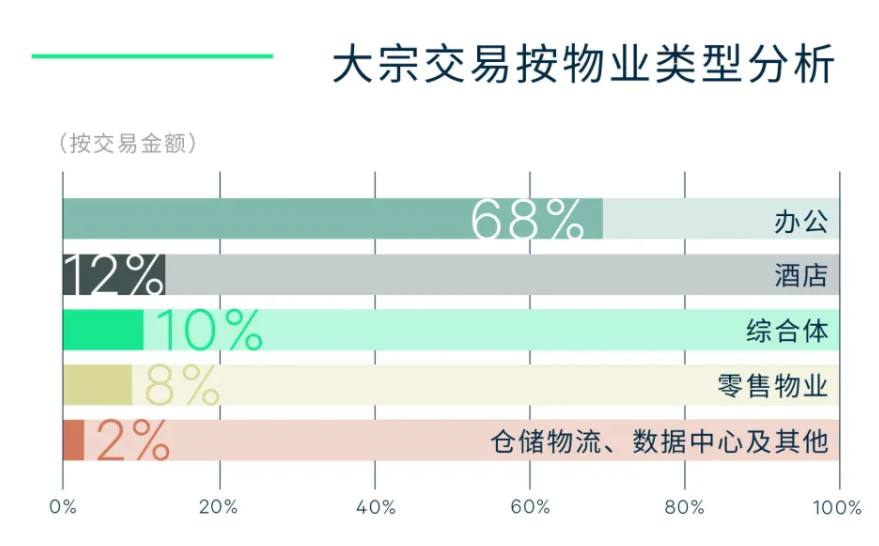

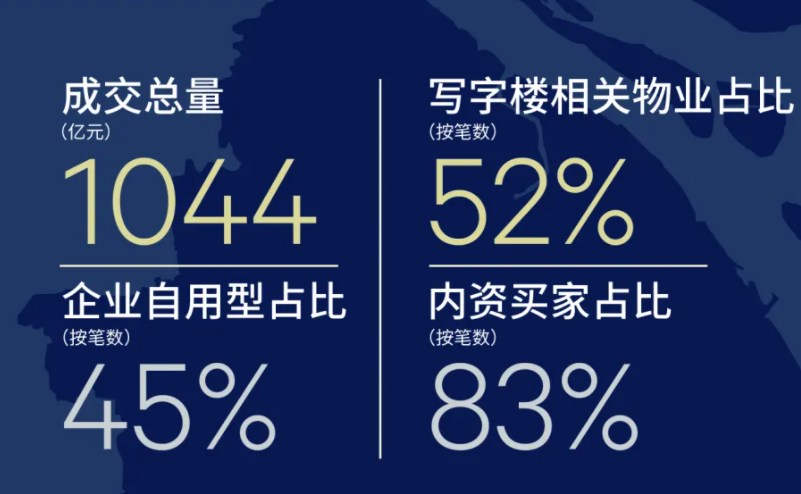

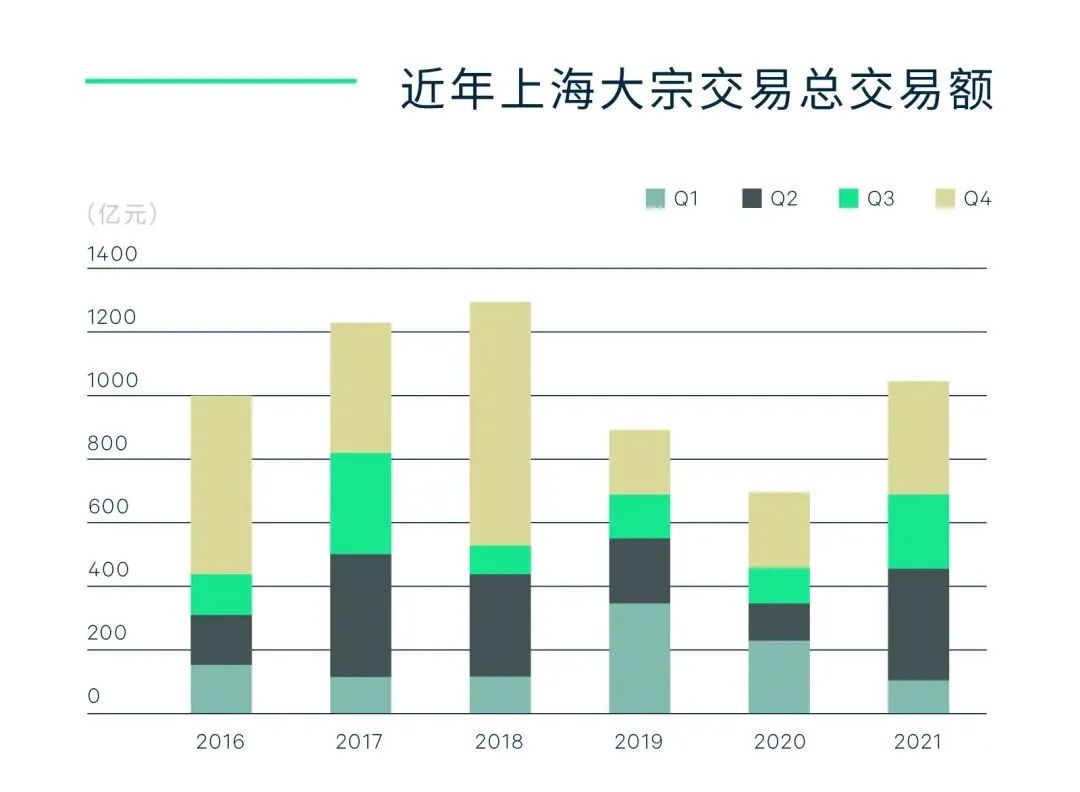

02 上海大宗交易重回千亿,蝉联全国第一

上海投资市场重返千亿量级,内资仍占主导,外资持续活跃,数据中心成为交易新热点。

图片来源:

CBRE《2021年上海房地产市场回顾与展望》

据世邦魏理仕数据显示,2021年上海大宗交易市场共录得交易89笔,全年交易总额重返千亿量级,达人民币1,044.3亿元,同比上涨51.3%。

图片来源:

CBRE《2021年上海房地产市场回顾与展望》

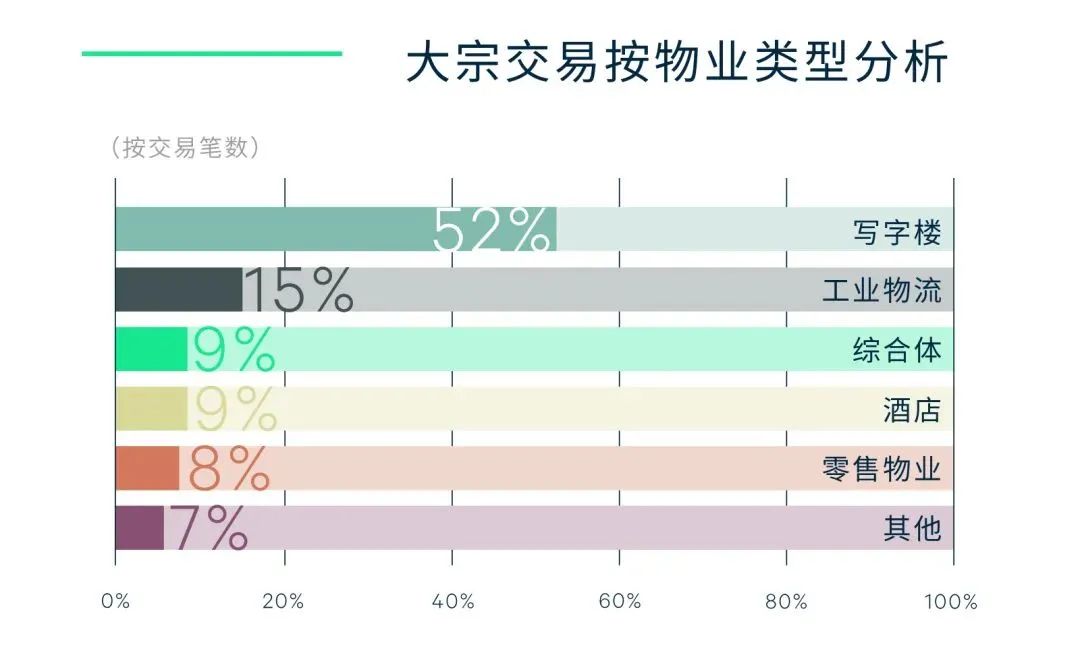

从物业类型来看,写字楼相关物业依旧是主导地位,成交占比52%。买家类型主要以TMT、生物医药为主。其中TMT行业成交额增长近9倍,生物医药行业成交额增长约两倍。

图片来源:

CBRE《2021年上海房地产市场回顾与展望》

从区域来看,2021年上海写字楼中大型成交主要集中在杨浦、陆家嘴、CBD、世博前滩等区域,北外滩、徐汇、虹桥商务区紧随其后。

值得关注的是,2021年上海商务园区投资型交易笔数首次超过传统商办项目,除核心板块的成熟项目外,主打生命科学产业的商务园区得益于环评所带来的租金溢价而备受投资者追捧。

工业物业成交录得大幅提升,占比15%,尤其是录得多笔物流资产包交易。受益于在线新经济而加速发展的数据中心连续三个季度录得成交。

此外,年内上海综合体物业成交比例较去年有所上升,达9%,并且,以商场为代表的资产包带动了2021年交易标的增大。比如,博枫以89亿元收购上海悦荟等五个购物中心,以及平安收购上海来福士广场和长宁来福士广场的部分股权。长租公寓在近年持续被投资者看好,不少外资资本联合本地开发商进行了公寓项目的改造。

投资者类型方面,内资买家依旧占据绝对主力地位,外资买家参与度较上年也有所提升。外资买家中开发商占比明显上涨,其资产多配置于酒店、物流等与消费升级相关的物业类型。另外,外资地产基金公司则更偏好传统写字楼、零售或综合体项目。

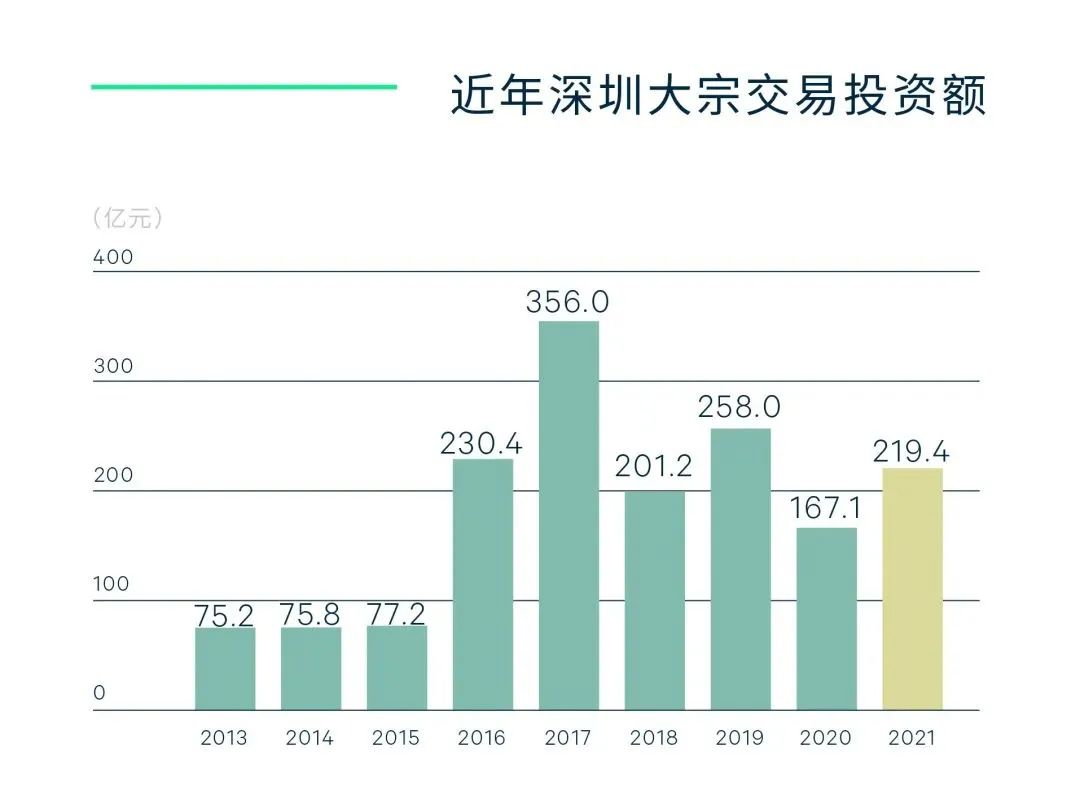

03 深圳写字楼和零售资产成交额大幅上升

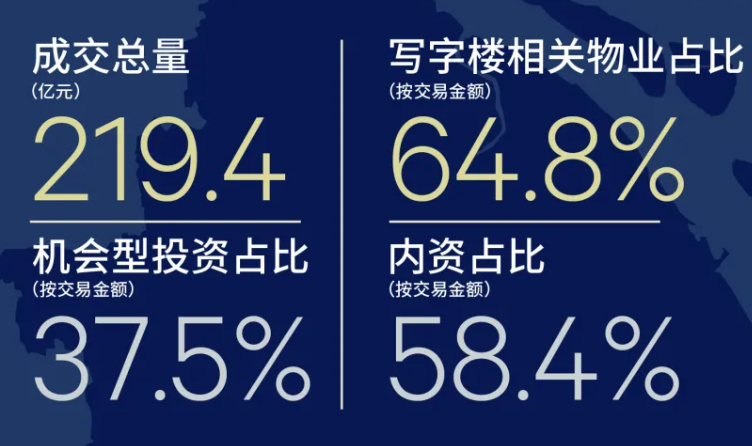

2021年深圳大宗交易市场交易规模已经基本恢复至疫情前水平。写字楼成交带动带动年度成交额重回疫情前的200亿以上。

图片来源:

CBRE《2021年深圳房地产市场回顾与展望》

据世邦魏理仕数据显示,2021年深圳大宗交易市场全年共录得23宗交易,整体成交金额共计219.4亿元,同比上升31.0%。

图片来源:

CBRE《2021年深圳房地产市场回顾与展望》

写字楼交易占绝对主导,成交额占比为64.8%。全年共录得15宗写字楼成交案例,成交总额超过人民币140亿元,交易集中在核心区域,且买家多来自科技企业,购买目的以自用需求为主。

综合体交易成为年内第二大需求成交类型,成交额主要来自某资产包,该资产包的标的物业为一个城市综合体,涵盖写字楼、酒店、商业和公寓,总成交金额高达人民币66亿元。

此外,包括仓储在内的工业物业得益于其良好的租赁表现、单体投资额较小以及部分项目可以通过城市更新实现价值重塑,持续受到投资者的热捧。

市场参与主体方面,企业是整体市场的主要买家来源,占比为76.0%。除写字楼交易外,年内的商业和工业物业成交的买家也以企业为主。而从卖方来看,开发商为主要的卖方构成。与此同时,受自用型购买的带动,资产型交易占主流,占比为60.9%。

04 广州优质工业物流资产受投资者追捧

相比其他一线城市而言,越来越多的机构投资者通过购买工业物流和另类资产,进入大湾区的地产市场,在广州,物流资产倍受投资者欢迎。

图片来源:

CBRE《2021年广州房地产市场回顾与展望》

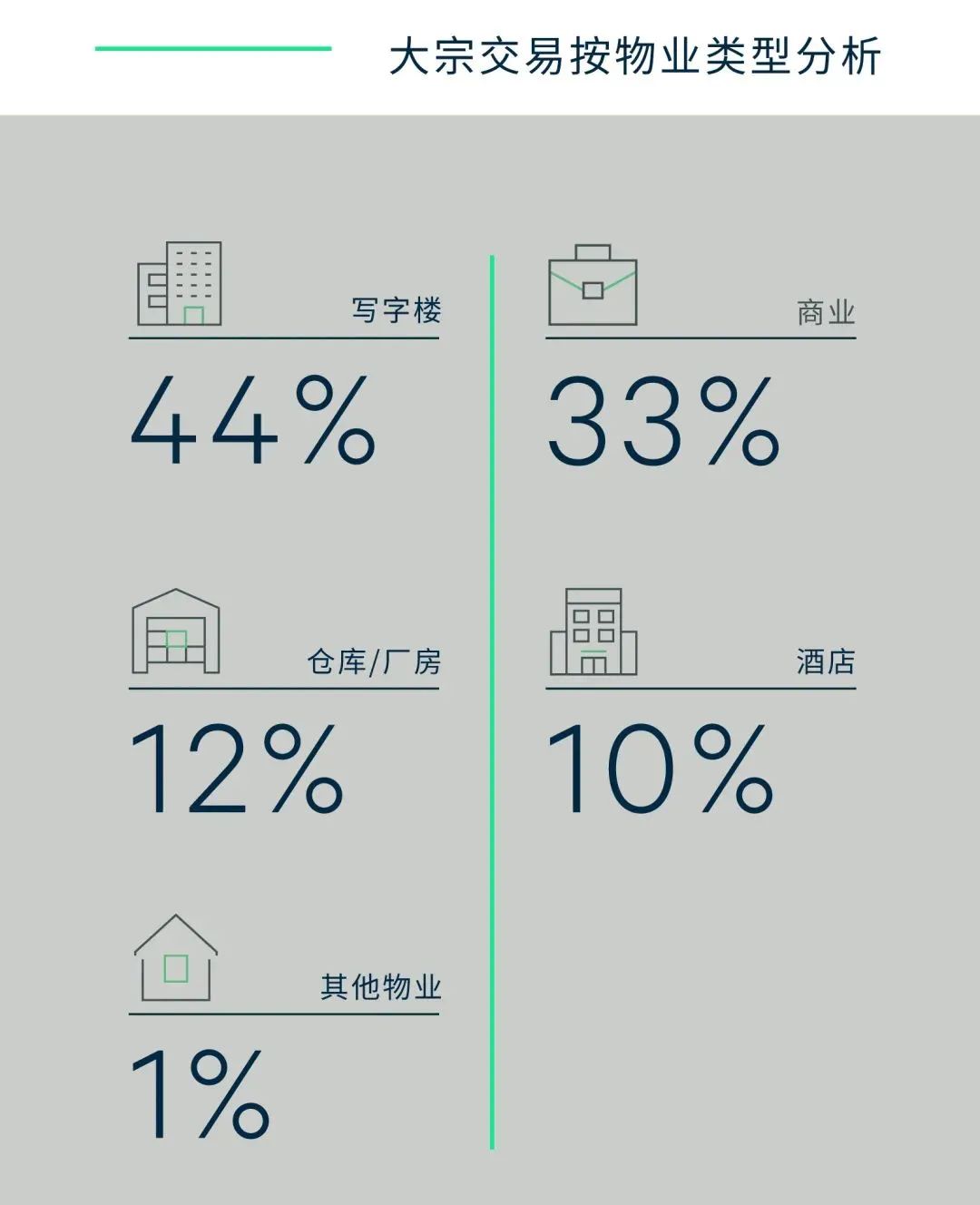

据世邦魏理仕数据显示,2021年广州录得交易14宗,总成交金额约为102亿元人民币(未统计关联交易),同比减少38%。

图片来源:

CBRE《2021年广州房地产市场回顾与展望》

另外,从成交的物业类型来看,44%的成交案例是写字楼,但单个成交的金额较小,十亿元以上的交易仅录得1宗。写字楼买家仍以自用需求为主。

图片来源:

CBRE《2021年广州房地产市场回顾与展望》

零售方面,领展32亿收购太阳新天地购物中心的交易推动商业物业资产占到总成交的33%。

值得注意的是,在广州,物流资产倍受投资者欢迎,相比写字楼和商场,越来越多的机构投资者通过购买工业物流和另类资产,进入大湾区的地产市场,包括黑石购买富力物流园、吉宝购买的数据中心资产包,以及领展购买的第一产业物流园资产包等。

随着大湾区内更多交通及基础设施建设不断完善,加之政策利好,物流园、商务园区、数据中心、养老地产和长租公寓,都成为了近期机构投资者所关注的物业类型。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“投资与地产”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

投资与地产

投资与地产