更多干货,请关注资产界研究中心

作者:阳新芽

来源:投拓狗日记(ID:ziguanshidai)

利息资本化,利息费用化,什么叫资本化?

我们拿了一块地来盖楼,假设所有的钱全部是借的,一共花了100万块,利息10万。所以你盖楼的费用是110万,现在楼的面值就是110万,这10万的利息也是楼的一分部了。这部分利息变成了资产,所以就叫利息资本化。

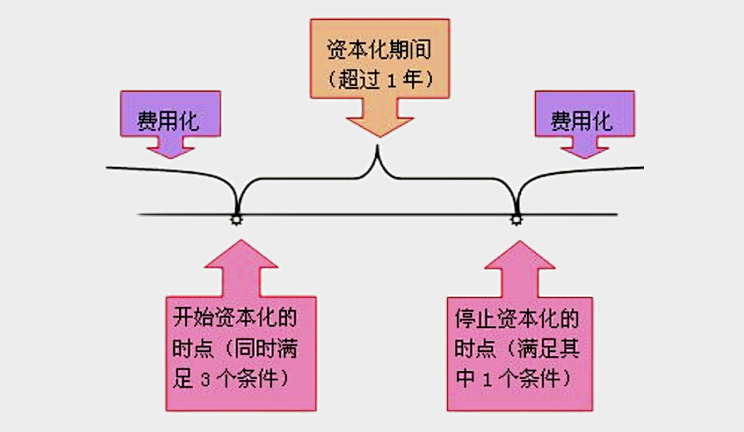

资本化VS费用化?

我们拿了地盖楼,借100万块来盖,结果楼盖完只花了50万。那建设期间的利息,就是资本化利息!没用完的那部分钱产生的利息就是费用化!

说穿了,因为盖房子而产生的利息,计入开发成本;不是为盖房子而产生的利息计入财务费用。

按官方说法:

资本化费用计入固定资产原值;

费用化的支出应当计入企业的当期损益。

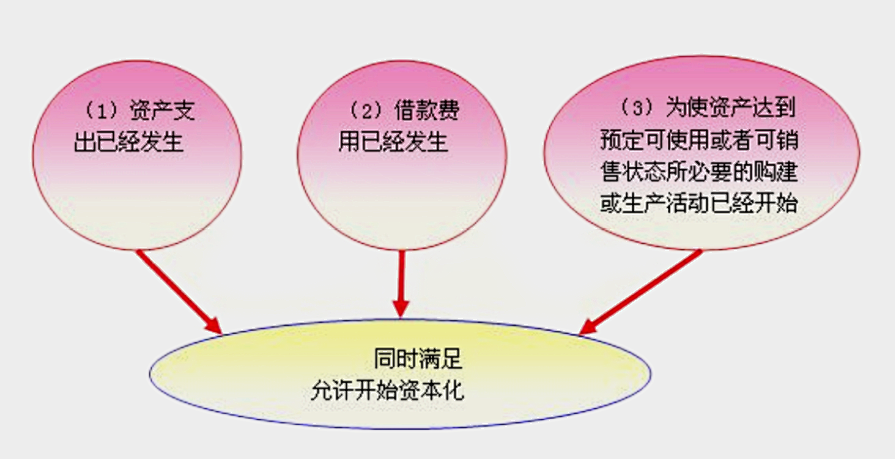

根据所得税法规定,费用同时满足下列条件的,才能开始资本化:企业为购置、建造固定资产、无形资产和经过12个月以上的建造才能达到预定可销售状态的存货发生借款的,在有关资产购置、建造期间发生的合理的借款费用,应当作为资本性支出计入有关资产的成本,并依照本条例的规定扣除。

用人话来说就是:

1、借的钱是否用在项目建造期?

2、建造期是否超过12个月?

重点来了!!!

之前看群里有人在交流“利息资本化,费用化在计算所得税上有何区别?”

举个栗子:登山哥公司于2019年1月开始动工开发牛XX项目,并同期从某银行取得1亿借款,期限1年,年利率6%,项目一直开发至2019年10月完工。2019年末,销售完成去化50%。

假设该市规定,建设期超过6个月即允许利息资本化,请问2019年所得税前允许扣除利息支出为?

案例思考:显然,根据题意可知,11月、12月的利息发生在建设期之外,计入财务费用,允许当期扣除;而1月到10月的利息是计入开发成本,关键这里只销售了50%,也就意味着当期允许扣除的计入开发成本的利息只有50%,剩余的50%要明年卖完的时候再扣除!

案例计算:每月利息支出1亿×6%÷12月=50万/月;

2019年允许扣除列入开发成本利息50万/月×10月×50%=250万;2019年允许扣除列入财务费用的利息为50万/月×2月=100万。

所以,2019年所得税前允许扣除利息支出为100万+250万=350万;剩下的250万未来再销售的时候,再扣除!

如果剩下的50%以后自持怎么办?

也很简单,像其它开发成本一样,计入固定资产原值,通过折旧摊销的方式,进行所得税前扣除!

最坑的是土增税!

大家都知道,开发成本在计算土增税时,不仅可以据实扣除,而且可以加计扣除。但是——

——土增税税法规定:土地增值税清算时,已经计入房地产开发成本的利息支出,应调整至财务费用中计算扣除。

——也就是说,你想要的加计扣除,没了!

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“投拓狗日记”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 彻底搞懂!利息资本化,费用化!

投拓狗日记

投拓狗日记