更多干货,请关注资产界研究中心

作者:阿邦0504

来源:债市邦(ID:bond_bang)

协会近期大动作不断。

首先是在2020年12月18日向券商发布一份《关于证券公司主承销商独立开展主承销业务有关事项的通知》。中金公司、光大证券、中信建投、华泰证券、国信证券共5家券商被允许可独立开展非金融企业债务融资工具主承销业务。

随后是2021年1月19日,时隔8年对证券公司主承扩容,新增6家券商获得开展非金融企业债务融资工具主承销业务资格,分别为申万宏源证券、平安证券、兴业证券、东兴证券、长江证券、中泰证券。

刚刚,协会网站又公布了《关于意向承销类会员(证券公司类)参与非金融企业债务融资工具承销业务市场评价的公告》,根据公告内容,协会未来将根据证券公司债券业务开展情况,进一步对证券公司主承进行扩容。

目前在中国债券市场上,债券承销经验最为丰富、专业能力最强的,还是建投、中信等头部券商,因为其可以实现包括企业债、公司债、债务融资工具、金融债、企业ABS、信贷ABS等全品种的覆盖。

而商业银行虽然客户基础最为深厚,但由于牌照的限制,其在债券承销上是“瘸腿”的,无法参与公司债和企业ABS等品种的承销。

虽然商业银行在债券承销业务的广度上不如头部券商,但在部分业务品种,说白了就是协会主管的非金融企业债务融资工具的深度上,还是要远远领先于证券公司的。

并不是说证券公司在协会品种的业务能力上不如商业银行,而是主要因为牌照的限制。目前协会品种73家主承机构,商业银行占55家,证券公司在扩容后现在也仅仅有18家。

而在承销量上更是相差悬殊,最近3年,所有证券公司承销的债务融资工具总额,加起来只有不到15000亿元,而商业银行排名第一的兴业银行1家的承销量就就达到了16547亿元。证券公司中协会品种承销排名第一的中信建投,在全行业只能排到第17名。

在协会品种承揽承做过程中,牵头主承的角色最为重要,需要向协会报送注册文件、与负责审核的协会老师沟通、簿记时负责组团以及存续期管理等等。

阿邦之前在做协会品种时,不时会听到协会行业组老师吐槽券商主承不专业,这也不懂,那也弄错。其实也怪不得人家,债券投行作为劳动密集型行业,其专业度和熟练度和从事业务的时间频率高度挂钩。

“无他,唯手熟尔”。券商债承一年牵头做几十笔公司债企业债,但可能只牵头做2 3笔协会品种,那熟练度自然是不如一年干上百笔的商业银行债承的。

其实除了建投中信中金少数几家证券公司,有协会品种牵头经验的证券公司真是少之又少,大部分都还是搭银行的便车当个联主。

所以未来协会对证券公司打开承销的大门,最直接的利好就是商业银行投行债承的朋友了,你们的承做市场价值大大提高。

因为有协会品种承销野心的证券公司,只能选择从商业银行去挖人,去挖其他券商有协会品种承做经验的人,一来是相关人才太稀缺,二来是价格太贵请不动。

其次是利好证券公司债券承销业务。目前我国三龙治水的信用债格局,不同品种的发行人群体也是分裂的,只有少数发行人能做到全品种发行,大部分发行人都还是集中在某个品种的发行中。

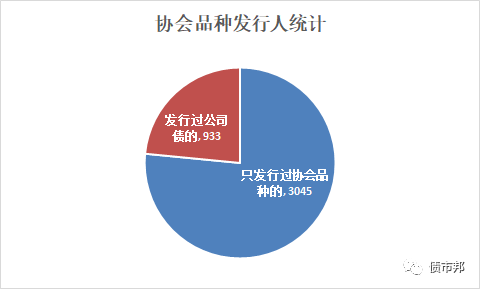

阿邦统计了一下历史上所有的公司信用类债券发行人,除去集合票据外,协会品种的发行人一共有3978家,这里面只发行过协会品种,没有发行过公司债的,有3045家!

因此,协会品种的承销,对于目前主要承揽承做公司债的证券公司而言,是一个增量市场,而非仅仅是存量搏杀,但未来增量这块蛋糕怎么去吃,就看证券公司的各自表现了,毕竟要从商业银行虎口夺食也不是一件易事。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债市邦”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

债市邦

债市邦