作者:小债看市

来源:小债看市(ID:little-bond)

近日,融创中国发出房企第一份财报,但看似亮眼的数据背后诸多隐忧浮现。

01

3月16日,标普全球评级将融创中国(01918.HK)的长期发行人信用评级从 "BB-"上调至 "BB",并将其存续期内的高级无抵押美元票据的长期发行评级从“B+”上调至“BB-”。

标普认为,融创中国财务审慎性的改善、强劲的收入增长以及更严格的土地收购纪律,降低了其财务风险。

《小债看市》统计,目前融创中国存续境外债13只,存续规模超80亿美元,今年以来其已发行两只合计14.42亿美元债。

近日,融创中国发布2020年年报,成为首家披露业绩的房企。

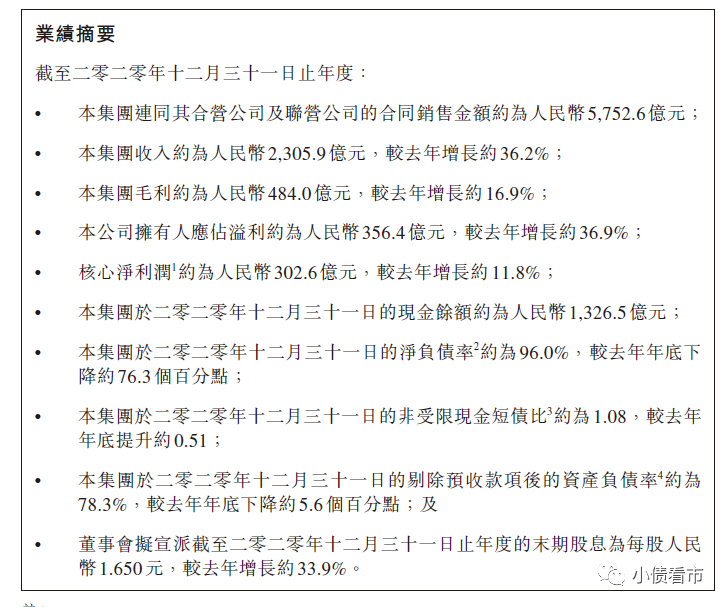

据业绩报告显示,2020年融创中国录得营业收入2305.9亿元,同比增长36.2%;实现归母净利润356.4亿元,同比增长36.9%。

2020年业绩摘要

然而,看似亮眼的数据背后,却浮现出融创毛利持续下滑、刚性负债高居不下、“明股实债”以及外部融资环境恶化等隐忧。

02

据官网介绍,融创中国成立于2003年,以地产核心为主业,围绕“地产+”全面布局,下设地产、服务、文旅、文化、会议会展、医疗康养等六大战略板块。

2020年,融创中国将企业定位从“中国家庭美好生活整合服务商”升级为“美好城市共建者”。

融创中国官网

2020年,融创中国实现合同销售金额约5752.6亿元,未能完成6000亿元的销售目标。

据克而瑞数据显示,融创中国以5462.5亿操盘金额和3937.2万平方米操盘面积位居房企第四,名次未变。

克而瑞房企排行榜

销售目标未完成的同时,融创中国的销售毛利率也出现明显下滑。

2020年,融创中国的销售毛利率为20.99%,同比下降3.47个百分点,这已是该指标继2019年下滑后的二连降了,与融创2017年土地溢价有关。

销售毛利

去年,融创中国放缓拿地节奏,同比减少拿地近三成。

截至报告期,融创中国土地储备约2.58亿平方米,土地储备货值预计约3.1万亿,其中约78%位于一二线城市,平均土地成本约4270元/平方米。

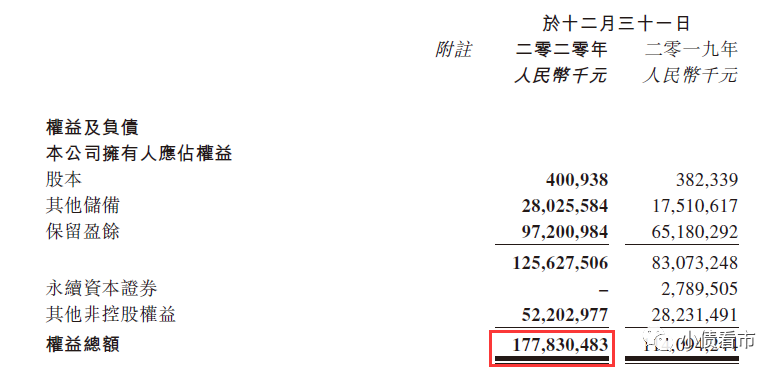

截至2020年末,融创中国总资产为11084.05亿元,总负债9305.75亿元,净资产1778.3亿元,资产负债率83.96%。

从房企融资新规“三道红线”来看,融创中国剔除预收款项的资产负债率为78%,净负债率96%,现金短债比为1.08,由半年前的“红档”降为“黄档”。

《小债看市》分析债务结构发现,融创中国主要以流动负债为主,占总负债的73%。

截至2020年末,融创中国流动负债有6839.15亿元,其中一年内到期的短期债务有916.07亿元。

值得注意的是,去年融创中国的短期借款规模大降,才使得在手资金能够覆盖短债,这是近年来其首次达到现金短债比大于1。

除此之外,融创中国还有2466.59亿元非流动负债,主要为长期借款,其长期有息负债合计2118.31亿元。

整体来看,融创中国刚性债务合计3262.04亿元,主要以长期有息负债为主,带息债务比为35%。

在房企融资新规压力下,去年融创中国的短期有息负债下降,长期有息负债上升,一降一增之间其总体刚性债务变化不大,目的是降低“三道红线”指标。

另外需要注意的是,去年融创中国的净资产规模大增,主要得益于物业板块分拆上市,放大了归母股东权益。

同时,融创中国少数股东权益也大幅增长,但少数股权权益比和损益比相差较大,存在“明股实债”嫌疑,部分表内债务被挪至表外。

所有者权益

在融资渠道方面,虽然身为上市公司,但融创中国的渠道并不多元,其主要通过借贷、股权、债权以及信托方式融资。

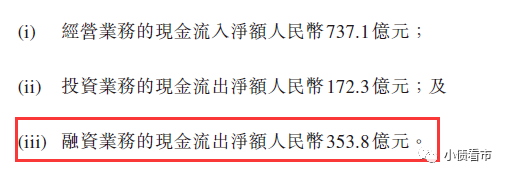

不妙的是,2020年融创中国筹资性现金流净额为-353.8亿元,已从净流入转为净流出状态,说明其筹集的资金无法覆盖到期债务,融资环境有恶化趋势。

现金流情况

总得来看,融创中国去年业绩看似亮眼,但其毛利率已连续两年下滑,“增收不增利”现象显现;半年之内火速降杠杆,背后是其短债与长债的一降一升,但整体有息负债变化不大。

03

近年来,我国商品房销售增速处于下滑状态,诸多房企纷纷启动多元化发展战略,而融创布局的“地产+”则选择了重资产的文旅产业。

据悉,孙宏斌曾将文化和文旅定义为融创的“诗和远方”。

截至2019年底,融创文旅已布局10座文旅城、4个旅游度假区、26个文旅小镇,其中涵盖41个主题乐园、46个商业及近100家高端酒店。

融创文旅项目

2020年,融创文旅的总资产为1250亿元,占比超融创中国总资产的十分之一,却只贡献了38.79亿元营收和3.76亿利润,“性价比”不高。

分资产负债情况

因此,市场上对融创的文旅项目一直抱有争议,有人认为其是赔本买卖是“拖油瓶”;而有人也认为文旅项目捆绑的低价可售住宅便宜,这些只是其低价拿地的方式而已。

然而,在降杠杆趋势下,文旅对于融创的住宅开发拿地作用几何值得思量。

融创的文旅板块布局,主要靠近年来并购优质资产包而发展壮大。

继631亿收购万达拿下13个文旅项目股权后,2019年年底融创又收购了云南城投集团持有的环球世纪及时代环球各51%股权,一次性大手笔豪掷153亿元。

超重资产的融创文旅项目投入大、周期长,门槛高,近年来一直靠住宅开发输血支撑,被孙宏斌寄予厚望的文旅板块未来两年能否迎来爆发期?

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市