更多干货,请关注资产界研究中心

来源:ATFX

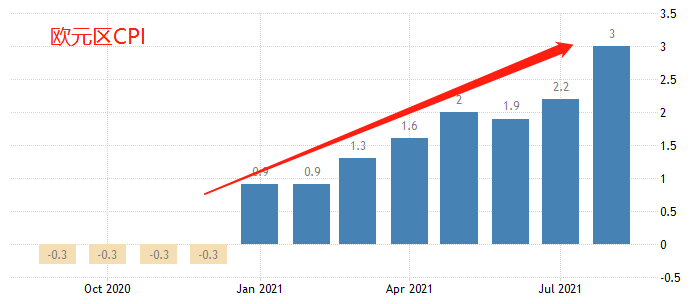

对于所有国家的中央银行来说,货币政策的首要职责是维持物价稳定,其次才是保证充分就业,欧央行也不例外。在2020年新冠肺炎疫情之前,欧元区的通货膨胀率动不动就跌入负值区间,所以欧央行的惯性操作就是购债、降息。疫情冲击过后,欧元区经济似乎是经历了异常“休克疗法”,CPI反常的开始持续大幅度回升。

▲ATFX供图

2020年末,CPI为-0.3%,就是通货紧缩状态。在这之后,经过8个月的连翻上涨,欧元区CPI奇迹般地达到了3%的超预期水平。按照当前的通货膨胀率,不单单欧央行每月的购债计划需要削减,甚至基准利率都要快速提高。然而,有一个问题需要解决,那就是这样的高通胀是暂时性的还是持久性的。

▲ATFX供图

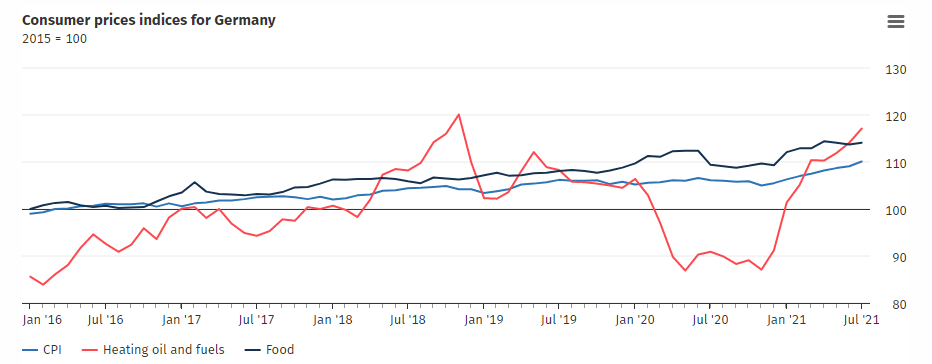

以德国的物价水平来看,7月份CPI增幅为3.8%,高于欧元区平均值。其中燃料油和燃料的增速最大(图中红线),同比增幅高到26.2%;食物的增幅相对较小,只有4.7% ,可以看出,对CPI影响最大的因素是石油价格,而去年的石油价格甚至到达过极端负值(-37左右),当前油价又在70美金上涨,如此大的增速自然会带动CPI上涨。但是,大宗商品的这一波涨价潮,很明显是因为去年库存不足,伴随今年需求急剧恢复,而出现的短期现象,不具有持续性。窥一斑可知全豹,大部分商品的涨价潮,都是因为库存不足,产能又没有完全恢复导致的。在疫情得到有效控制之后,CPI将回到2020年之前的正常水平。

▲ATFX供图

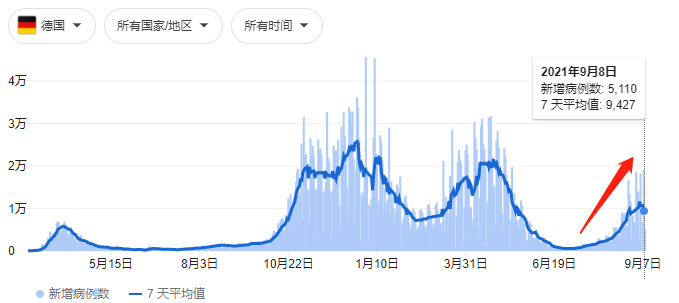

德国昨日新增确诊病例为5110例,虽然相比最高峰时期的3万多例来说不算什么,但也是疫苗大面积接种后的一个感染小高峰。不过,现如今的新冠肺炎疫情已经不需要太多关注,因为重症和死亡人数相比去年已经大大降低。

▲ATFX供图

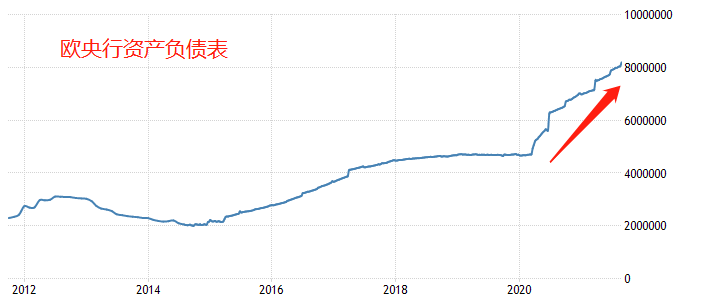

欧元区的资产负债表总额已经达到8.19万亿,而这一数字在疫情来临之前只有5万亿。虽说欧央行相比美联储来说已经相当克制,但“印钞”的绝对规模依旧相当大。伴随着疫情恐慌情绪的消退,货币政策回到正轨是早晚的事情。在美联储在杰克逊霍尔央行年会上承诺年底前缩债的刺激下,市场上也开始出现督促欧央行尽早结束缩债的声音。

比如:奥地利央行行长Robert Holzmann和荷兰央行行长Klaas Knot这两位鹰派管委会成员本周开始公开交换意见,他们表示,鉴于通胀前景,现在有理由开始退出刺激措施。

不过,一切的决定都要有欧央行行长拉加德做出。不幸的是,拉加德是绝对的鸽派人物。她认为欧元区目前的高通胀只是暂时现象,在2022年初的时候CPI将快速回落。她认为现在不是退出每月购债的时机。当然,拉加德的这种观点来自于上一次利率决议。几个月的时间,或许她已经改变了想法,或许没有。今晚19:45将会有欧央行利率决议;20:30又会有拉加德新闻发布会。可以预见的是,利率决议不会对EURUSD构成显著冲击,而新闻发布会才是重中之重。如果拉加德重申“暂时性通胀论”,那么,EURUSD在9月3日形成高点1.1908将有较大概率成为中长期阻力位,很长时间内都不会被突破。

ATFX免责声明:

1、以上分析仅代表分析师观点。

2、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“ATFX”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

ATFX

ATFX