更多干货,请关注资产界研究中心

作者:小债看市

来源:小债看市(ID:little-bond)

继多笔银行贷款和非标逾期后,华晨控股首次发生债券违约,其债务危机已经全面爆发,高悬于其头顶的1300亿债务将如何化解。

违约

近日被债圈广泛热议的“17华汽05”能否兑付问题,终于尘埃落定。

10月23日,《小债看市》从多个可靠信源处获悉,华晨汽车集团控股有限公司(以下简称“华晨控股”),未能按期兑付私募债券“17华汽05”,发生实质性违约。

目前,华晨控股正与投资者协商兑付事宜,按照相关规则,其旗下所有债券即将停牌。

值得注意的是,这是华晨控股史上首次公开市场债券出现违约。

基本条款

“17华汽05”发行于2017年10月,当前余额10亿元,票息5.3%,期限为3年,应于2020年10月23日到期兑付。

随着“17华汽05”违约,华晨控股旗下存续的十余只债券也岌岌可危。

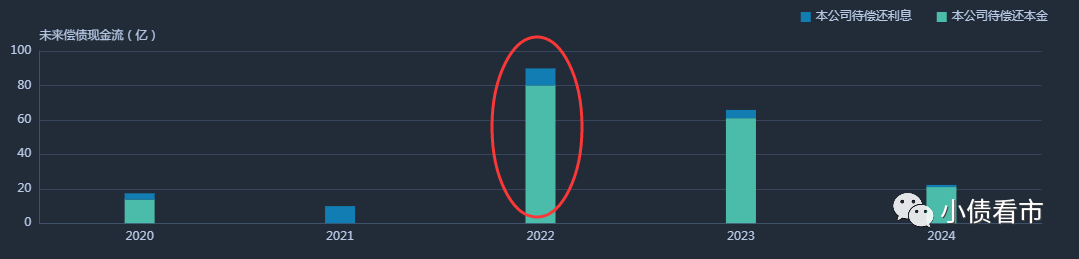

《小债看市》统计,目前华晨控股存续债券13只,存续规模162亿元,存续债券规模庞大,其兑付压力主要集中在2022年。

存续债券到期分布

《小债看市》注意到,在“17华汽05”违约前,华晨控股已出现多笔银行贷款、信托以及保险资金债权计划违约的情况。

今年上半年,由于现金流出现短期困难,华晨控股合并报表口径发生多笔银行贷款利息逾期,累计金额为6020.29万元。

9月21日,华晨控股未按照《太平-华晨汽车制造产业升级债权投资计划投资合同》约定划拨季度应付利息1683.86万元。

同日,华晨控股也未按时兑付江苏信托-信保盛158号( 华晨汽车 )集合资金信托计划的贷款利息;10月12日江苏信托要求华晨控股提前还款,包括贷款本金10.01亿元、利息金额0.20亿元、应付罚息668.38万元。

不久后,大公和东方金诚不约而同的多次下调华晨控股的主体评级至A+和AA-,评级展望均调整为负面。

今年以来,华晨控股已有十余笔股权被冻结、法律纠纷不断,多次被列入被执行人。其债务逾期开始于上半年,而债务风险恶化于两个月前。

今年8月,华晨控股被曝已成立债权银行债委会,由沈阳市金融监管局、辽宁省银行监管协会牵头,光大银行为主要牵头行,债委会的成立被认为是其债务风险恶化的信号。

随后,华晨控股旗下多只债券在二级市场频繁异动,成交价屡创新低,市场惊现20-30元成交,投资人大幅折价抛售华晨债。

本次公开市场债券违约,标志着这家AAA巨头债务危机已全面爆发,而辽宁的融资环境也将持续恶化。

1300亿负债压顶

据官网介绍,华晨控股是隶属于辽宁省国资委的重点国有企业,是中国汽车产业的主力军,主要从事汽车整车和零部件生产与销售。

目前,华晨控股旗下拥有4家上市公司:华晨中国(01114.HK)、申华控股(600653.SH)、金杯汽车(600609.SH)以及新晨动力(01148.HK)。

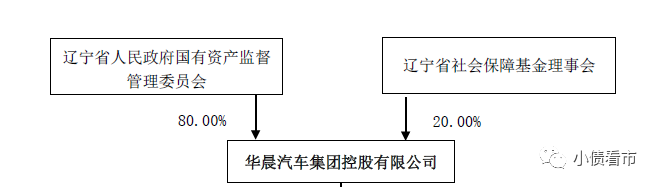

从股权结构上看,华晨控股的控股股东为辽宁省国资委,持股比例为80%,为公司实际控制人,辽宁省社会保障基金理事会持股20%。

股权结构图

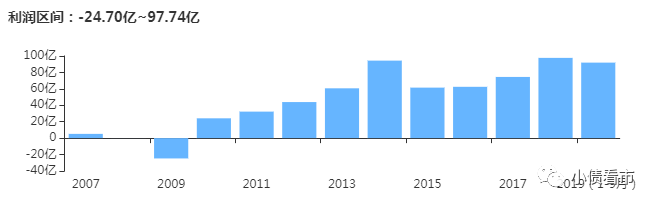

近年来,中国乘用车市场低迷,华晨控股业绩也有较大波动。2019年其实现营业收入1811.3亿元;由于投资收益减少,实现归母净利润2.79亿元,同比下降39.05%。

今年上半年,由于自主品牌整车制造业务亏损加大,华晨控股实现归母净利润-1.96亿元,业绩首次由盈转亏。

盈利能力

近年来,华晨控股业绩主要依赖于华晨宝马,华晨宝马销量持续快速增长,是华晨控股营收增长的主要来源。

据华晨中国(01114.HK)年报显示,2019年华晨宝马净利润为76.26亿元,若剔除掉其净利润,华晨中国其他业务净利润则亏损10.64亿元;今年上半年如果去掉从华晨宝马得到的利润分成,华晨中国总体亏损达到3.4亿元。

据统计,五年来如果没有华晨宝马,华晨中国自主品牌亏损合计近30亿元。可以说华晨的业绩都靠华晨宝马撑着,而其“躺着赚钱”的局面,或在2022年戛然而止。

2018年4月,中国政府宣布将放宽中国汽车业外国投资者股比限制,将于2022年开放中国乘用车市场。随后华晨控股与宝马公司达成协议,36亿欧元转让华晨宝马25%拥有权给后者,同时延长合资企业经营期限到2040年。

上述交易交割将于2022年条件允许后完成,交易完成后华晨控股将丧失对华晨宝马的控制权,带来一定经营风险。

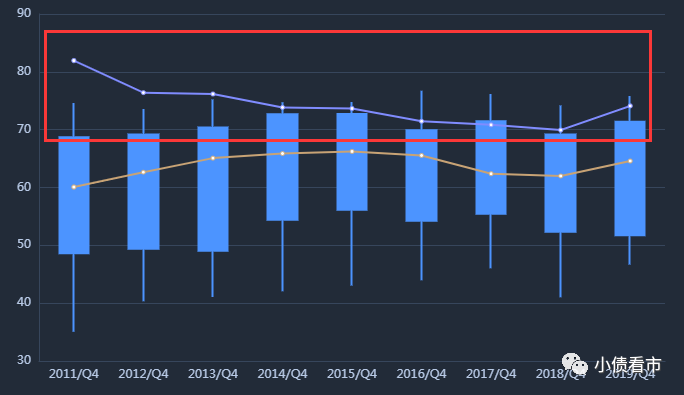

截至最新报告期,华晨控股总资产为1933.25亿元,总负债1328.44亿元,净资产604.81亿元,资产负债率68.72%。

值得注意的是,近年来华晨控股的财务杠杆水平一直在高位徘徊,且高于行业平均水平,存在较大债务风险。

财务杠杆水平

《小债看市》分析债务结构发现,华晨控股主要以流动负债为主,流动负债占总负债比为77%,债务结构待优化。

此前数年,由于流动负债规模较大,华晨控股的流动资产均无法覆盖流动负债,流动比率和速动比率均小于1,其短期偿债能力恶化。

截至今年二季末,华晨控股流动负债有1026.61亿元,主要为应付票据及应付账款,其一年内到期的短期负债有219.15亿元。

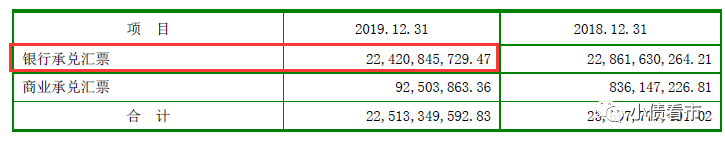

值得注意的是,华晨控股应付票据规模较大,高于短期借款规模,占流动负债的25%,其中绝大部分为银行承兑汇票。

应付票据情况

相较于短债规模,华晨控股的流动性已显吃紧,截至今年一季末其账上货币资金有330.03亿元,不仅较2019年末大幅下降41%,而且其中175亿为受限资金不可动用,现金短债间留有80亿资金缺口,存在一定短期偿债风险。

据半年报显示,截至二季末华晨控股货币资金升至513.76亿元,除去受限资金后可以覆盖短债,流动性压力有所缓解。

货币资金情况

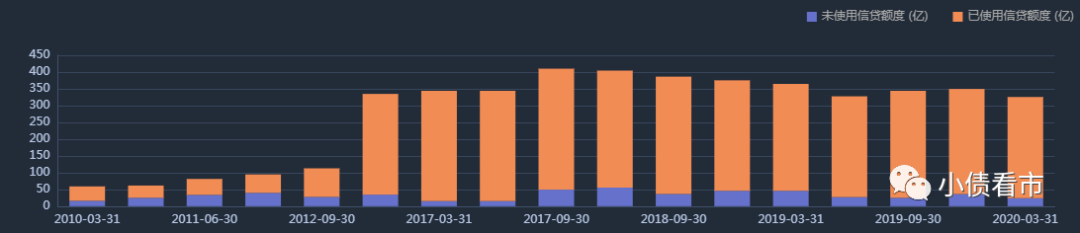

从备用资金方面看,截至今年一季末,华晨控股银行授信总额为325.65亿元,未使用授信额度只剩23.68亿元,可以看出其财务弹性欠佳。

银行授信情况

在负债方面,华晨控股还有301.83亿非流动负债,主要为应付债券,其整体有息负债有641.82亿元,主要以短期有息负债为主,带息负债比为55%,同样高于行业平均水平。

高企的有息负债致使华晨控股利息支出惊人,2019年其该指标高达29.08亿元,财务费用合计17.04亿元,对利润形成较大侵蚀。

“造血”能力下滑、负债压顶背景下,华晨控股偿债资金来源对外部融资较为依赖。

在融资渠道方面,华晨控股渠道较为多元,除了发债和借款,其还有38次租赁融资,两次应收账款融资,两次定增,3次信托融资以及9次股权质押融资。

然而,近年来一方面大量债务到期,另一方面取得借款收到的现金却锐减,2018年至今华晨控股筹资性现金流分别净流出3.01亿、47.22亿元以及54.42亿元,可以看出其外部融资环境已恶化。

筹资性现金流情况

另外,华晨控股受限资产规模较大,资产变现能力欠佳。

截至2020年6月末,华晨控股受限资产201.9亿元,主要为受限货币资金167.58亿元,受限资产占净资产的33.38%。

除此之外,华晨控股的法律诉讼风险也不容小觑。

今年以来,华晨控股已有十余次被执行人记录,执行标的金额超过2亿元。其所涉法律诉讼百余条,案由主要为买卖合同纠纷。

对于多次被列入被执行人,华晨控股解释称这是其对部分涉嫌违规操作等问题的合同款项暂停支付履行导致的诉讼,目前其已与申请执行人初步达成意向,对方拟申请撤回强制执行申请。

被执行人信息

债务和流动性困局之下,华晨控股不是没想过自救。

今年5月,华晨控股向辽宁省交通建设投资集团出售华晨中国2亿股股权,相当于股本总数的3.96%;7月其再次出售4亿股,由此获得32.8亿港币资金,目前辽宁交投共持有华晨中国12%股权。

随后,市场上传出辽宁交投牵头私有化华晨中国消息,但遭到华晨控股否认。

此前,华晨曾宣布其开启混改,并宣布五年计划,希望2025年形成整车195万辆的年销量规模。改革计划包括围绕着华晨制造公司展开乘用车板块的框架调整;与国内同行商谈共用平台开发合作;借民营合资公司华晨新日启动电动车计划;在商用车板块酝酿引入战略投资者,以及在跨国合资公司中争取更多资源等等。

总得来看,近年来华晨控股盈利能力下滑,流动负债快速增长,1300亿高额债务如达摩克利斯之剑高悬于头顶;在外部融资环境收紧背景下,其融资渠道遇阻,流动性愈发紧张,债务危机一触即发。

汽车工业先行者

华晨控股的历史,可追溯到1949年成立的国营东北公路总局汽车修造厂。

1959年,更名后的沈阳汽车制造厂试制成功“巨龙”牌载货汽车,由此揭开了共和国长子生产制造汽车的新篇章。

1992年10月,成立仅一年多的华晨在美国纽约股票交易所正式挂牌,成为社会主义国家中第一家在纽交所成功上市融资的企业。

此后十年间,华晨发展成一个以华晨汽车为核心,包括至少4家纽约、香港、上海上市公司及大量非上市公司,资产一度达到300亿人民币的“华晨系”帝国。

2002年,第一代中华轿车正式上市,这款中高级轿车成为当时唯一有能力挑战合资中高级轿车的自主品牌车型;同年华晨与宝马合资项目获得批复。

2003年,华晨、宝马联姻开始,随着宝马3系、5系,还有宝马X1的陆续国产,华晨宝马不仅为华晨提供了巨大的销量数字,更是其利润奶牛。

2011-2018年,华晨宝马每年贡献利润额为17至55亿元,在华晨控股净利润占比从94.9%至119.6%不等。

然而,华晨和宝马的合作,在2005年差一点被中断。

2005年12月,时任大连市副市长的祁玉民临危受命,接手已经连续三年亏损的华晨汽车。上任后他用价格战打响了反攻的号角,2007年华晨中华销量上涨,一举扭亏为盈,祁玉民让华晨起死回生,宝马的合作也就留了下来。

然而,缺乏核心技术支撑的华晨旗下自主品牌中华和金杯,市场份额在2013年走上巅峰后持续萎缩。

曾经为了冲击高端MPV市场,华晨汽车还推出全新子品牌华颂,并斥资26亿元打造高端商务MPV——华颂7,但市场表现欠佳。

据乘联会数据显示,今年7月华晨中华与华晨华颂两大品牌的销量均为零辆,仅金杯销售了1600辆新车。华晨成了祁玉民口中“迄今为止唯一一家用市场换来了技术的中国汽车企业”。

2018年9月,华晨汽车被工信部取消了新能源汽车生产资质,这也意味着未来其不会涉足新能源领域。

自有品牌衰落,债务危机爆发,华晨、力帆成了我国自主品牌车企发展的一个缩影,在行业遇冷、新旧动能转换过程中,一些前期盲目举债、缺乏核心技术支撑的车企巨头一个个倒下。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市