更多干货,请关注资产界研究中心

作者:感恩赞赏你

来源:小债看市(ID:little-bond)

2015年凭借“宝万之争”一战成名的姚振华,其掌管的“宝能系”今年以来负面消息不断,甚至发生债务逾期。

01

近日,深圳市宝能投资集团有限公司(以下简称“宝能集团”)被曝私募产品逾期,“宝能系”爆发债务危机。

7月26日,民生信托公告称,其发行的“民生信托·至信651号宝能投资信托贷款集合资金信托计划”出现实质性违约,该信托计划本金约为20.98亿元,融资人为宝能集团。

此外,“宝能系”旗下多个理财产品也出现逾期,其中包括面对内部员工认购的定融产品——天盈、天鑫、贵鑫等“员工赢”产品;深圳海润基金管理有限公司发行的“宝盈2号私募投资基金”;前海世纪基金管理有限公司发行的“宝盈A-001号私募投资基金”、“纯债2号私募投资基金”等。

更为严重的是,“宝能系”旗下部分理财产品可能涉嫌“自融”。

其实,“宝能系”陷入危机并非没有预兆,此前宝能汽车裁员、欠薪等负面消息满天飞。

今年6月,宝能集团旗下的深圳市钜盛华股份有限公司(以下简称“钜盛华”)被评级机构列入信用观察名单,随后其存续债券频繁异动,多次被监管临时停牌。

《小债看市》统计,“宝能系”旗下发债主体主要为钜盛华和物流集团,分别存续14只和5只债券,存续规模分别为117.28亿和90亿。

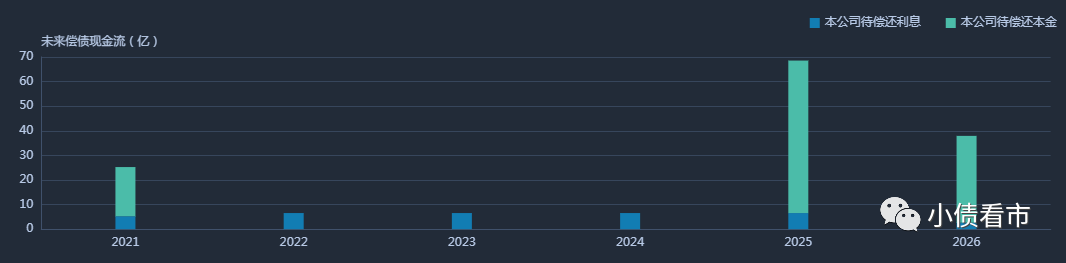

钜盛华存续债券到期分布

2015年凭借“宝万之争”一战成名的姚振华,其掌管的“宝能系”今年以来负面消息不断,5600亿资产“商业帝国”大厦将倾。

02

据官网介绍,宝能集团成立于2000年,已发展成为涵盖高端制造、国际物流、综合开发、民生服务四大核心业务板块的大型现代化企业集团。

钜盛华是宝能集团旗下重要的投资控股平台,主要从事综合金融、综合现代物流及调味食品等业务。

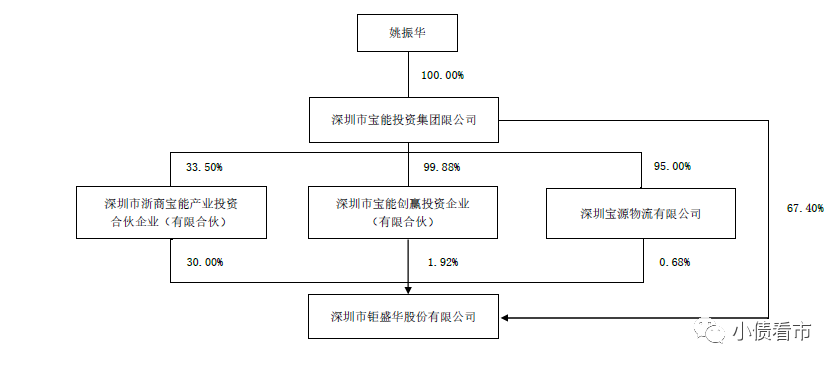

从股权结构看,宝能集团持有钜盛华67.4%股份为其控股股东,姚振华持有宝能集团100%股份,为公司实际控制人。

截至2020年末,宝能集团已质押80.81亿股钜盛华股份,占其所持股份数量的73.54%,可见其股权质押率较高。

股权结构图

2020年,宝能集团实现营业收入990.46亿元,实现净利润32.48亿元;钜盛华实现营业总收入963.62亿元,同比增长10.03%;实现归母净利润52.22亿元。

可以看出,作为宝能集团旗下重要的投资控股平台,钜盛华的盈利能力远超大股东。

截至2020年末,宝能集团合并口径资产总额为5653.03亿元,总负债5061.23亿元,净资产为591.80亿元,资产负债率89.5%。

截至同报告期,钜盛华总资产为5259.66亿元,总负债4309.75亿元,净资产949.91亿元,资产负债率81.94%。

可见,宝能集团的财务杠杆水平“更高一筹”,存在较大杠杆风险。

《小债看市》分析债务结构发现,钜盛华主要以非流动负债为主,占总债务的69%。

由于短债规模较大,钜盛华流动性明显不足,其账上货币资金有61.13亿元,较2019年末大幅下降79%,不足以覆盖短债,短期偿债压力较大。

整体来看,钜盛华刚性债务有865.7亿元,主要以长期有息负债为主,带息债务比为20%。

从债权人类型上来看,钜盛华信托融资占比最大近300亿元,且全部为担保融资,期限多集中在1年以内,其次为银行贷款,达263.17亿元,中长期先居多,债券和其他融资分别为186.32亿和152.2亿元。

从期限看,钜盛华有息负债主要集中在一年以内和1-2年,二者占比超六成,短期偿债压力较大。

在融资渠道方面,钜盛华融资多元化,除了发债和借款,还通过租赁、应收账款、股权、信托及股权质押等方式融资。

在股权质押方面,钜盛华股权被质押比例高,子公司前海人寿风险管理能力有待提升,且仍面临一定资本补充压力。

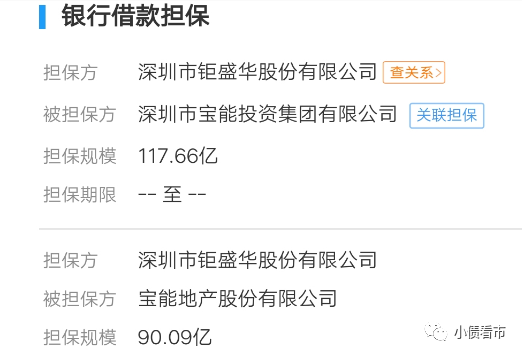

另外,钜盛华关联担保规模较高,存在一定或有负债风险。

截至2020年末,钜盛华对外担保余额498.19亿元,其中关联方担保余额431.93亿元,占比86.7%。

部分银行借款担保

截至2020年末,钜盛华非经营性往来占款和资金拆借为851.29亿元,大股东宝能集团在其中的占款及拆借金额高达531.02亿元。

总得来看,“宝能系”债务负担较重,财务杠杆高企;钜盛华股权被质押比例较高,对公司治理稳定性产生一定影响;短期偿债压力增大,资金链紧绷。

“野蛮人”姚振华

早年间,姚振华和其胞弟姚建辉靠卖菜起家,然后进入物流、保险、地产等领域。

2000年,姚振华刚入而立之年,依靠敏锐的商业嗅觉,在房地产领域大展拳脚,为日后收购深业物流、创办前海人寿奠定基础。

一直以来,姚氏兄弟行事风格低调,直到2015年凭借“宝万之争”一战成名,被王石称为“野蛮人”。

2015年,钜盛华持续增持万科A直至成为第一大股东,最终这场中国资本市场知名的股权争夺战在监管层出手后落幕。

2017年前后,入主万科失败的姚振华决心投身造车事业,誓言要助力民族汽车工业崛起。

姚振华先后收购南玻集团、中炬高新、韶能股份等汽车零部件企业后,又拿下观致汽车、长安标致雪铁龙控股权,前后豪掷千亿元才完成对宝能汽车的基本布局。

另外,在对汽车的布局过程中,宝能始终被人质疑借造车之名行“圈地”之实。

最终,被姚振华寄予厚望的观致汽车销量却屡创新低,即便利用宝能旗下联动云租车业务自产自销也不足以挽回销量颓势。

而姚振华自主研发的宝能汽车多年来更是连量产也做不到,部分基地甚至长期在施工与待工状态徘徊。

海量的资金投入,却没有收到预期的收益,宝能汽车逐渐陷入债务泥沼。

今年以来,“宝能系”的汽车制造板块频被报道陷入资金紧张,欠薪、拖欠供应商货款传闻不绝于耳。

2021年初,“二老板”姚建辉在集团内部公开宣称,由于与姚振华“经营理念不和”,他将彻底退出宝能集团。

但是,业内亦有声音猜测,兄弟二人看似因理念不合而分家,其实行的是金蝉脱壳之计。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市