更多干货,请关注资产界研究中心

作者:克而瑞研究中心

来源:丁祖昱评楼市(ID:dzypls)

过去,由于港交所金融制度相对内地更加完善,市场自由及开放程度更高,赴港IPO成为中小房企主流上市路径,约有54%的上市房企选择了赴港上市。在房企分拆物业赴港上市方面,2020年以来更是进入高峰期,全年共有18家物企登陆资本市场,2021年这一节奏并未放缓,上半年就成功上市4家,另有7家通过上市聆讯。

聚焦房地产行业,这则消息对于正在排队或计划上市的房企以及物管企业来说,并不友好。这意味着,房企和物管企业赴港上市门槛将再度提高。但考虑到目前TOP30房企已全部完成IPO,且房企大多规模较大,新规出台更受影响的大概率是被分拆的业务上市。比如规模不够大、盈利不够稳定的物企将被直接拦在资本大门之外,由于新规实行尚有半年时间差,预计下半年将迎来企业递表潮。

盈利能力成重要指标

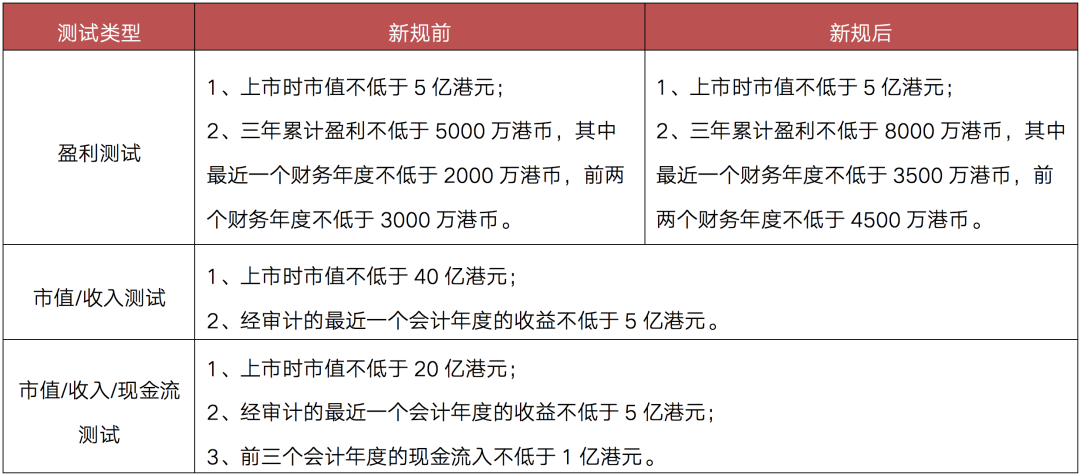

按照联交所规定,调整后的上市新规要求,申请人在三个会计年度的股东应占盈利必须符合两个条件:最近一个财年不低于3500万港币;前两个财务年度不低于4500万港币(即三年累计盈利不低于8000万港币)。

实际上,盈利规定的调整是自1994年推出之后首次调整,如今经济和市场发展情况迅速,上市企业最低市值从1989年至今已调高了5倍,2018年是最近一次市值调整,要求最低市值为5亿港元。这就很容易造成盈利能力差的上市申请人却以25倍历史市盈率(5亿港元/2千万港元)上市。

在此之前,港交所曾在2019年修订《上市规则》,对“借壳上市”做了严格的规定,判定标准大幅收紧,对于内地企业而言,赴港借壳上市整体时间拉长,借壳交易不确定性增加,更多只能通过IPO,接受上市审核。

此次新规出台之后,两大规则叠加,意味着主板IPO门槛提高,规模较小、盈利不稳定的小型企业将直接被拦在资本大门之外。

表:新规前后,港交所主板上市财务要求情况

数据来源:港交所

下半年物管企业或集中闯关

新规之后,哪些企业将被影响?

对于地产行业而言,目前大多数的房企都已完成了赴港上市,TOP200房企中,已上市房企的数量占比约为60%,从各规模房企的上市情况来看,TOP50以内的上市房企数量占比最多,超过了90%。此外,由于房地产企业自身重资产属性,本身规模较大,而此次修改的仅是最低上市盈利门槛,影响相对不大。

即便如此,中小房企上市之路依然坎坷。目前在港交所递交招股书但仍未上市的房企共有11家,其中2021年以来共有5家房企房企递交招股书。值得注意的是,2021年之前递交上市申请的企业中仅有三巽控股更新过招股书,其余企业均显示“招股书已过期”。

新规正式实行之后,房地产行业中各类轻资产业务的分拆上市将受到直接影响。其中,影响最大的将是物管企业,自2018年起,物业管理分拆上市就形成浪潮,据统计2018年共有5家物管成功赴港上市、2019年有9家、2020年则达到了18家。进入2021年,先后有宋都服务、新希望服务等4家于上半年成功上市。

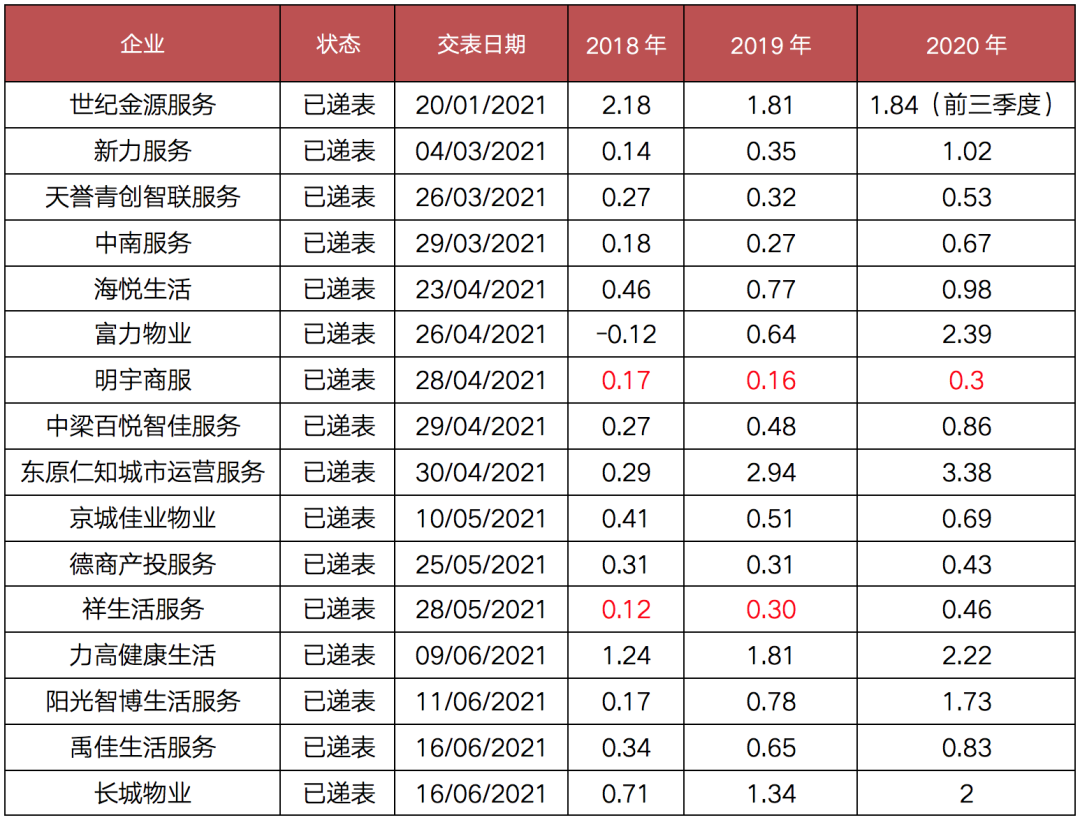

对于正在排队或正筹备上市的小型物管来说,未来上市压力着实不小。克而瑞物管监测数据显示,截止6月24日,共有16家物业管理企业在港交所排队上市,越秀服务、融信服务、朗诗绿色生活服务等7家物企于近期通过上市聆讯。

按照新规,正在排队的16家物企中将直接影响2家,分别是明宇商服和祥生活服务,如果年底前不能通过聆讯,在2022年1月1日后重新递表,就要受到新规的制约。在距离年底还有半年多的时间内,预计下半年会有更多中小物管集中闯关,赶在年底前递表。

表:截止6月24日物管企业赴港上市排队情况

及近三财年净利润(单位:亿元)

备注:明宇商服、祥生活净利润单位为亿港元

数据来源:企业招股书、CRIC物管

物业股回归经营关注盈利

物业企业赴港上市依然保持快节奏,2021年至今,已有4家成功上市,去年同期仅3家。另外,有7家物企在近期通过上市聆讯,下半年将再次迎来物企上市高峰。

此次港交所的新规背后的政策导向也更加明确,即更加关注盈利,而非高估值的概念炒作。尤其是随着近期物业股的大量上市,这一概念股的稀缺性消失,不少物业股开盘就迎来了破发。在市场逐渐回归冷静,物业股重新受到审视的当下,迫使物管企业们更加关注未来的经营及盈利空间。

表:近期物管股开盘破发情况(亿港元、港元/股)

数据来源:WIND、CRIC整理

预计,为顺利实现上市,预计物管行业将迎来新一轮兼并收购潮,物业管理企业的分化趋势显现。对于大多数尚未上市的小型物管而言,若想上市就必须尽力达标盈利水平,而达标盈利水平的最快方式,无疑是加大兼并收购,扩大营收规模。对于已上市物企而言,资本加持下进行的收并购也将只增不减。

已上市物企也并非一劳永逸,除了兼并收购扩大营收规模,还要提升盈利水平,并且从第三方外拓、增加非住宅物业管理、挖掘社区增值服务等方面着手,不断挖掘企业盈利空间。

上市门槛提高,有助于提高主板上市企业的素质的同时,容易导致部分小型物业企业难以在主板上市,规模较小、盈利能力弱的中小型房企IPO之路也会日渐艰难。

未来,行业分化将进一步加剧,资本市场的资金更聚集头部优质企业,而规模较小的企业或有边缘化风险。从长远来看,从物业企业而言,在资本市场回归冷静的当下,增强盈利能力和运营效率,做强服务,才是企业企稳发展的重中之重。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“丁祖昱评楼市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 上市门槛再提高,下半年物管行业或迎递表潮

丁祖昱评楼市

丁祖昱评楼市