更多干货,请关注资产界研究中心

作者:李薇

来源:零壹财经(ID:Finance_01)

摘要

√ 手机银行驱动数字生态平台建设。数字经济成为市场主流,银行业触客与活客更依赖移动终端,以此构建开放互联的全新生态。此前,零壹智库已发布3期榜单,本期将展示2021年3季度的手机银行全景图;

√ 制定原创评价体系。零壹智库构建了手机银行4项维度指标体系,包括用户规模粘性、日均启动使用、商店口碑评分、产品功能体验,并细化为12项二级指标。通过归一化处理与加权统计,展现中国银行业TOP 100的手机银行综合排名;

√ 年度排名前十位的标杆手机银行。全国性银行继续占据头部位置,分值从高到低排序依次为:工商银行、建设银行、招商银行、农业银行、中国银行、交通银行、邮储银行、平安口袋银行、浦发银行以及光大银行;

√ 排名结果折射“大银行质变、小银行寻特色”的格局。总体来看,排名前100名的手机银行之中,国有大行与全国性股份行依旧排在榜首位置,大型银行在3季度先后披露了重大版本创新,由量变走向质变;中小银行聚焦于差异化发展特色,譬如南京银行重点开发小微客群专属版本、宁波银行构建城商行首个财富开放平台。

目录

一、综合评分结果:国有大行居首,浦发银行、光大银行入选前十名

(一)排名综述:浙江农信、江苏银行保持领先,浦发银行入选前十名

(二)得分结果:2021年3季度手机银行TOP 100综合排名展示

二、TOP 100机构类别:全国性银行占比18%,山东省入选11家中小银行

(一)手机银行TOP 100的所属机构类型与省份统计

(二)入选手机银行TOP 100的中小金融机构前5名

三、活跃用户排名:TOP 30平均数超2050万,江苏银行稳居城商行首位

(一)TOP 30活跃用户排名:首家破亿花落工行,浙江农信居中小银行第一

(二)聚焦中小银行:陕西信合、北京银行等5家成为TOP 30佼佼者

四、IOS评分排名:招商银行排首位,宁波银行、网商银行评分较高

(一)App评分TOP 30:中小银行数量占比较高,招商银行接近满分

(二)全国性银行App评分:国有大行仅差农业银行,全国性股份行占7席

五、标杆成果案例:宁波银行新赛道,布局首个城商行财富开放平台

(一)典型样本:招商银行、南京银行和宁波银行最新版本综述

(二)宁波银行功能架构:开放、智能、陪伴成为三大关键词

(三)宁波银行开放生态:融合生活服务与代发工资新兴场景

(四)宁波银行创新亮点:构建我国城商行首个财富开放平台

无场景,非金融。在无界连接、生态共建的新时期,手机银行App作为场景生态平台的直观体现,日益受到监管机构与数亿零售客群的广泛关注。身处疫情环境下,面对用户追求极致体验的核心诉求,银行业比拼活跃用户数、场景布局、智能风控、互联网运营等各方面创新举措。为了对我国手机银行数字经营情况做出全景式展示,零壹财经·零壹智库与中国零售金融智库联合发布2021年3季度的“手机银行TOP 100”榜单。

零壹智库从2020年下半年开始,系统解读中国银行业数字金融生态平台的发展变迁,其中手机银行是重要一环。此前,我们曾连续发布了3个季度的“手机银行TOP 100”榜单,分别为——《第一期:2020年Q2手机银行数字竞争力排行榜TOP 100》;《第二期:2020年Q3手机银行数字竞争力排行榜TOP 100》;《第三期:2020年Q4手机银行数字竞争力排行榜TOP 100》。

本次基于此前三期榜单的评分结果,结合2021年3季度我国主要手机银行的经营表现,再次选取近200家手机银行样本,根据零壹智库设定的评价体系,展开综合分析。评价体系涵盖了4大维度指标,具体包括用户规模粘性、日均启动使用、商店口碑评分、产品功能体验,各指标的权重分别为35%、15%、30%、20%,最终形成2021年3季度手机银行TOP 100榜单。

一、综合评分结果:国有大行居首,浦发银行、光大银行入选前十名

纵览2021年第3季度,中国银行业的手机银行数智化成果比拼,逐步形成了全新的竞争格局。后疫情时期,以国有大行为首的一批全国性银行,在金融科技投入、互联网运营、用户体验优化等方面加大资源投入力度,构建更为完善的零售金融生态体系,2021年以来的手机银行用户规模增速迅速,甚至超越了部分全国性股份制银行。同时,各省市的中小商业银行也主动探索区位竞争优势,在区域场景、客群裂变、智能风控等方面,寻求本地化、差异化的特色发展模式。在手机银行数字竞争力的综合排名上,一批中小银行展现更强金的创新基因,逐步超越了部分全国性银行,正在成长为手机银行领域的新势力。

(一)排名综述:浙江农信、江苏银行保持领先,浦发银行入选前十名

零壹智库根据我国银行业的划分类型,得出下述有关手机银行竞争格局的研究结论:

六家国有大行的月活用户规模效应凸显,占据TOP 7位置。其中,工商银行排名第一,总分为97.75;建设银行排名第二,总分为96.04。在手机银行排名TOP 7之中,除了招商银行凭借92.74的优异成绩,占据第3位,其余6家银行均为国有大行;

招商银行与平安银行展现全国性股份制银行“头部平台”实力。招商银行、平安银行分别排在第三位和第八位,得分分别为92.74、70.87。相较于2020年末的排名结果,招商银行保持排名次序不变,而平安银行则从第五位跌落至第八位。究其原因,零壹智库发现平安银行月活用户数被邮储银行赶超,并且在用户日均启动次数与使用时长等方面,与招商银行的差距日渐拉大。排在这2家银行之后的是浦发银行,总排名第九位,得分为67.38,相较2020年末下滑一名,同样源自用户使用频次时长的分值下滑。整体来看,三家银行在零售金融领域的综合实力强劲,在手机银行排名上,超越了部分国有大行,为其他全国性股份制银行带来极大的借鉴价值;

中小商业银行抢占手机银行TOP 30。在城市商业银行之中,有6家位列前30名,分别是江苏银行59.7分、北京银行58.63分、桂林银行58.60分、中原银行58.55分、长沙银行58.18分、宁波银行57.73分;在农村金融机构之中,进入前30名的有7家,分别是浙江农信60.47分、陕西信合58.37分、福建农信58.36分、重庆农商行58.30分、黑龙江农信58.05、内蒙古农信57.62分、江苏农商银行57.61分。上榜手机银行排名次序与前三期相比,略有变化。

两家头部民营银行入围TOP 100。民营银行的出现,打破了中国银行业的竞争格局。民营银行自设立至今,一直展现着数字普惠金融的发展定位,从第一家民营银行开业至今,已接近8年时间,然而从2021年3季度的手机银行数据表现来看,依旧仅有网商、微众两家入围。其中,网商银行排名第15位,总分为59.75;微众银行排名第34位,总分为57.00。

(二)得分结果:2021年3季度手机银行TOP 100综合排名展示

1、用户规模粘性:包括月活跃用户总数(本期取值区间为2021年3季度连续3个月的均值,下同)、日均活跃人数及用户活跃度(日均活跃用户数/活跃用户总数)三项指标;

2、日均启动使用:包括日均启动次数、日均使用时长、人均单日启动次数及人均单日使用时长四项指标(本期取值区间为2021年3季度连续3个月的均值);

3、商店口碑评分:包括下载量(安卓)、ASO关键词指数(苹果)、IOS当前版本评分、当前版本评分次数等四项指标,其中,ASO关键词指数(苹果)选取2021年7月-2021年9月共3个月的平均值,其余三项选取2021年12月初的最新数值;

4、用户规模粘性、日均启动使用的数据指标均来源于易观千帆,数据统计时间截至2021年11月22日;商店口碑评分指标数据来源于蝉大师,数据统计时间截至2021年12月1日;

5、针对一家银行多个手机银行客户端的情况,选取排名最高的予以展示;

7、本次评选以公开获取数据为主,分数仅供参考,评选过程中难免有所疏漏,欢迎提供意见与建议,联系方式:13261990570(微信同号)。

二、TOP 100机构类别:全国性银行占比18%,山东省入选11家中小银行

综合2021年3季度手机银行评选的TOP 100,从排名结果来看,全国性银行占比为18%,而城商行占比最高,达到了49%。同时,一些典型中小银行入选了TOP 30,涵盖了7家农村机构,即浙江农信、陕西信合、福建农信、重庆农商行、黑龙江农信、内蒙古农信、江苏农商银行;同时,也涵盖了6家城商行,即江苏银行、北京银行、桂林银行、中原银行、长沙银行以及宁波银行。

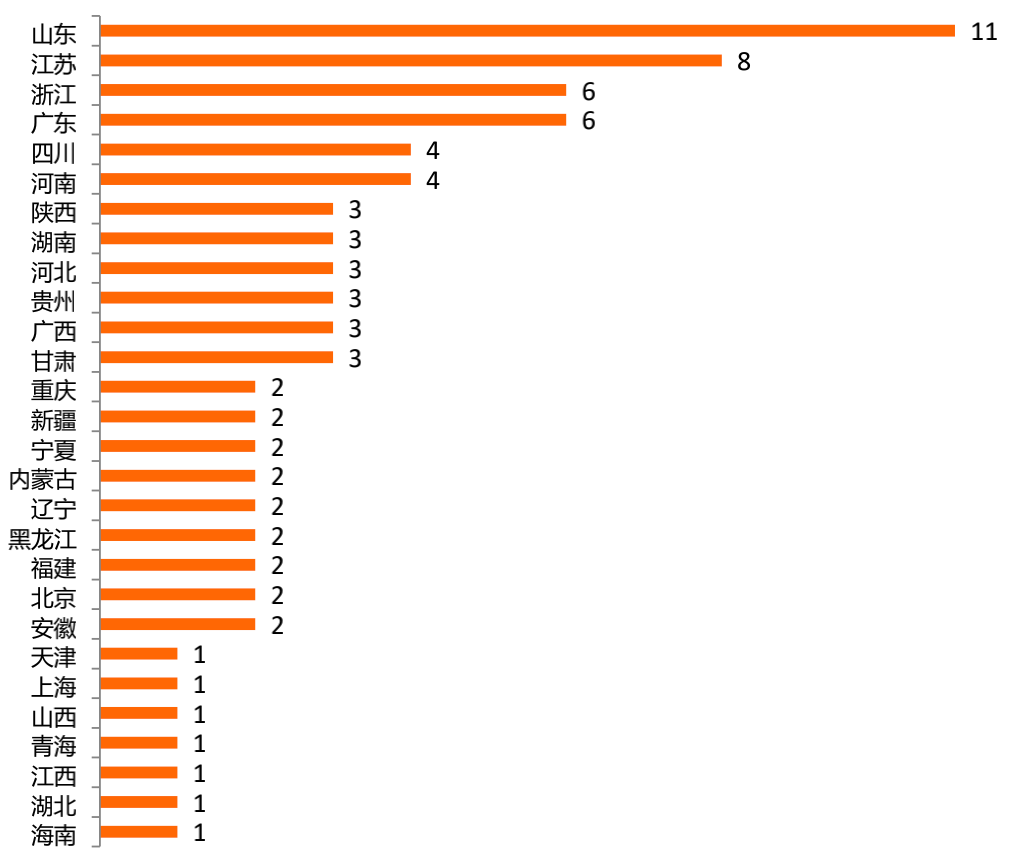

从中小银行的排名顺序来看,浙江农信位列农村金融机构第一,总排名为第14位;江苏银行位列城商行第一,总排名为第16位。零壹智库研究发现,从入选中小银行的所属省份来看,山东省的入选数量最多,合计机构数量为11家。

(一)手机银行TOP 100的所属机构类型与省份统计

零壹智库统计入选的2021年3季度手机银行TOP 100名单,分别从所属机构类型、中小银行所属省份等2个角度,综合分析我国手机银行的运行特征。

从所属机构类型来看,在本次入选的100家银行之中,城市商业银行占比最高,达49%;其次为农村金融机构,占比31%;全国性股份制银行、国有银行、民营银行占比分别为12%、6%、2%。

从所属省份来看,入选TOP 100的中小银行,继续保持着集中于一、二线经济发达省份的这一特性,这些地域的用户活跃度高,手机银行各类场景布局与特色功能界面更受关注。具体来看,排名前3位的省份分别是:第一名是山东省,入选的手机银行所属机构合计11家;第二名是江苏省,入选的机构数量为8家;第三名是浙江省与广东省,两地的入选机构数量均为6家。

图 1:2021年3季度入选TOP 100手机银行的所属银行类型

|

|

(二)入选手机银行TOP 100的中小金融机构前5名

相较于全国性银行,一批中小商业银行的用户数量增速更为显著,表现出逐步赶超部分全国性股份制银行的发展趋势。身处后疫情时代,多数中小银行已经陷入“数字化转型如何做的焦虑迷茫之中”,因此亟需通过手机银行来实现重塑数字基因。结合2021年3季度的手机银行TOP 100名单,零壹智库分别选取了城商行、农村金融机构各自排名前5位,综合各项指标来看,除了浙江农信之外,城市商业银行手机银行App的整体排名高于农村金融机构。

从具体排名来看,在农村金融机构中,排名第一的是浙江农信,与2020年末相比提升1名,总排名为第14名;而在城市商业银行中,江苏银行位列首位,较2020年末提升3名,总排名为第16名。我们发现,两类银行的前5名均入选总排名TOP 30。

三、活跃用户排名:TOP 30平均数超2050万,江苏银行稳居城商行首位

零壹智库基于易观千帆公布的手机银行月度活跃用户数据,汇总分析了近200家银行、2021年7-9月的手机银行数据情况,在此重点剖析2021年3季度手机银行App活跃用户数TOP 30榜单。汇总统计各类银行的数据表现,从中看出有关手机银行的月活用户数TOP 10的重大发现——全部由全国性银行构成,并未出现中小商业银行的身影,具体包括6家国有大行与招商银行、平安银行、浦发银行、光大银行等4家全国性股份制银行。

排名第11位的中信银行,月均月活跃用户数为1270.31万户,其余银行均跌落“千万级”以下,可见月活用户数的断层现象十分明显。整体来看,TOP 30的平均活跃用户数为2050.61万。

(一)TOP 30活跃用户排名:首家破亿花落工行,浙江农信居中小银行第一

从2021年3季度的手机银行月均月活跃用户数量(MAU,选取2021年3季度各月数值的平均值)来看,排名前三位的分别是——工商银行10169.88万、建设银行9168.15万、农业银行9135.71万。引人注目的是,工商银行是中国银行业首家手机银行月活用户数破亿的商业银行,凸显其行业领先地位。

|

注:2021年3季度的手机银行活跃用户数TOP 30,选取易观千帆2021年7-9月的平均值进行测算,即2021年7月至9月的活跃用户数的总和/3。

同时,招商银行与平安银行作为争夺“零售之王”活跃用户数,超越了部分国有大行,分别达到6183.45万、3521.04万。纵观12家全国性股份制银行,除了上述2家绝对性头部银行之外,浦发银行、光大银行、中信银行等3家的活跃用户数同样达到“千万级”,分别为1650.11万、1364.21万、1270.31万。值得注意的是,前30名之中仅有一家民营银行,即网商银行233.08万,排在第30名。

此外,在手机银行活跃用户数的TOP 30榜单中,农村金融机构数量明显高于城市商业银行,但排名次序与2020年全年相比发生一定变化。其中,农村金融机构之中排在前3位的,分别是浙江农信638.54万、四川农信480.01万、山东农信454.38万。浙江农信保持着中小银行排名第一的经营成果,但2020年全年排名靠前的江苏农商银行与广西农信则出现排名次序下滑。在城商行之中,月均月活用户数排名靠前的包括3家,分别是江苏银行385.09万、北京银行346.91万以及宁波银行246万。

(二)聚焦中小银行:陕西信合、北京银行等5家成为TOP 30佼佼者

从中小银行手机银行App的表现来看,月均活跃用户规模的差异十分明显。入围2021年3季度手机银行TOP 100的中小银行,它们的月均月活跃用户数平均值为98.61万,月均日活跃人数平均值为12.79万。更进一步细分来看,入选TOP 30的中小商业银行,均超越了平均值水平,具备较强的竞争力,然而彼此之间的分化差距也在日渐拉大。

零壹智库选取了2021年3季度的月均/日均活跃用户数的平均值,从中观察在TOP 30榜单中,入选的前5名中小银行所呈现的活跃客群规模表现。数据结果显示,4家银行同时入选了2项指标的TOP 5排名,分别为浙江农信、陕西信合、江苏银行以及北京银行,彰显出它们在手机银行活跃用户数方面的领先优势。同时,相较于2020年全年的中小银行活跃用户数TOP 5排名,浙江农信继续保持着在月均活跃用户数和日均活跃人数2个维度上,均位列中小银行第一的成绩。宁波银行在月均日活跃人数这项指标上,排名第2,达到49.48万,展现其在中小银行之中的竞争优势。

此外,江苏银行在中小银行之中,2项指标的排名保持不变,均位列第3名。月均月活跃用户数和月均日活跃人数的第五名分别是重庆农商行346.60万、北京银行25.72万,远高于2个维度的平均值,中小银行头部App正在加速赶超国有大行与全国性股份制银行的生态平台建设进程。

1、2021年3季度的手机银行月均月活跃用户数,选取易观千帆2021年3季度的平均值进行测算,即2021年7月至9月的月度活跃用户数的总和/3。

2、2021年3季度的手机银行月均日活跃用户数,选取易观千帆2021年3季度的平均值进行测算,即2021年7月至9月的日均活跃用户数的总和/3。

四、IOS评分排名:招商银行排首位,宁波银行、网商银行评分较高

从IOS当前版本评分来看,入选2021年3季度手机银行TOP 30的银行类型,呈现出中小银行数量占比较大的发展特征。其中,国有大行包括5家,交通银行排名第3,居于首位,而农业银行因3.01的得分偏低,尚未入选其中。此外,入选的民营银行仅1家,即网商银行;全国性股份制银行包括8家,排名前10名涵盖了5家,整体排名靠前。除上述这些银行之外,其余14家银行均为中小商业银行,可见地方法人银行的评分表现较为优异,尤其是“下沉城市”广受赞誉,但是并不排除用户基数较少,因此偏负面得分偏少的可能性。

(一)App评分TOP 30:中小银行数量占比较高,招商银行接近满分

数据结果显示,在IOS应用商店中,结合App满分为5.0的评分设计体系来看,招商银行的App评分排名第一,获得4.91分,近乎接近满分。需要指出的是,为了保证各类银行之间的打分标准客观公正,零壹智库筛选各家手机银行App评分时,已剔除了评分数量不足1000的手机银行。

整体来看,在App评分方面,中小银行在排名上超越了部分国有大行与全国性股份制银行,这一特征与活跃用户数、App下载量TOP 30排序结果显著不同。从侧面也表明了尽管中小银行的App用户量处于相对劣势,但在用户体验、迭代更新、界面设计与响应速度等方面,已经逐步占领了年轻用户心智,在部分场景中的使用感受甚至超越了全国性银行。其中,评分入选TOP 10的中小银行合计为4家,分别为宁波银行4.30分、网商银行4.24分、北京银行3.99分、蒙商银行3.89分。

|

注:IOS当前版本评分,选取2021年12月初的最新数值。

(二)全国性银行App评分:国有大行仅差农业银行,全国性股份行占7席

在全国性银行之中,排名最靠前的是招商银行,得分为4.91,占据榜首位置。纵观手机银行App评分Top 30榜单,入选的国有大行包括5家,唯一未入选的是农业银行,评分为3.01分。其中,入选的5家国有大行整体排名靠后,其中交通银行排名第3,建设银行排名第19,中国银行排名第23,邮储银行排名第26,工商银行排名第28。

同时,广发银行是TOP 30评分之中,排名顺序位于尾部的全国性银行,该行得分为3.10分,排名在第29位,落后于一批城商行与农商行。究其原因,主要源于全国性银行的加载产品、场景、功能元素较多,在一定程度上影响了用户体验与猎奇心理,从而使中小银行迎合年轻客群的特色界面与人机互动更加吸引人,今后大型商业银行更应推进敏捷迭代效率,注重用户反馈与界面功能取舍。

五、标杆成果案例:宁波银行新赛道,布局首个城商行财富开放平台

进入2021年下半年以来,我国零售金融业务涌现出全新的发展热潮,譬如全民理财、智能随身陪伴、一站式全场景生态平台等新颖功能。目前,手机银行App承载着零售金融纵深变革的重任,各家银行均加快了迭代更新速度。同时,银行业App“瘦身”也成为业界关注焦点,逐渐将手机银行打造为获客主渠道,以此来打造一个具备特色生态基因的数字银行。

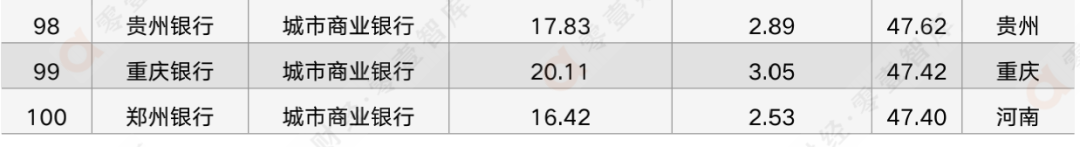

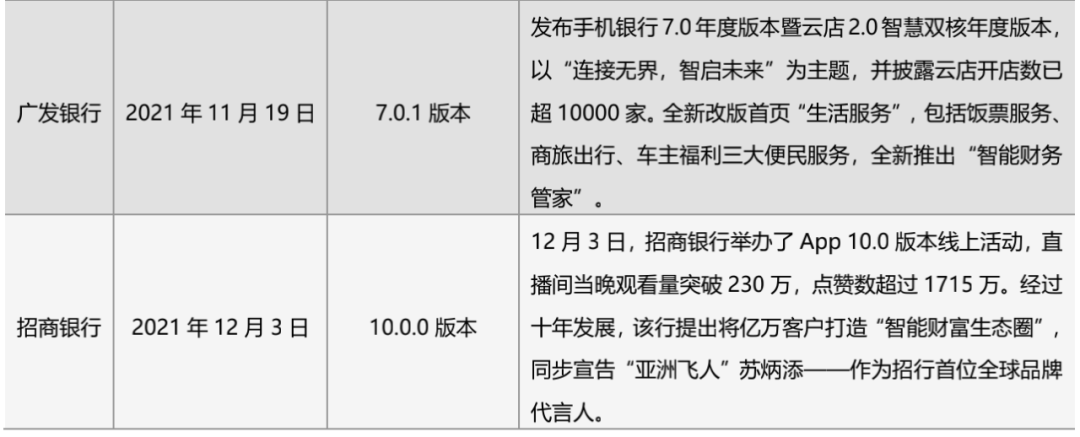

零壹智库结合发布的2021年第3季度手机银行App数字竞争力排行榜,重点监测了下半年以来多家银行的迭代升级情况,发现国有大行、全国性股份制银行以及城商行各有2家,对外宣告其最新版本,具体包括:工商银行、交通银行、广发银行、招商银行、南京银行以及宁波银行。本报告选取后3家进行简要解读,从App多版本设计、场景搭建、产品设计等方面的经营成果来看,它们具备吸引Z时代、职场人士以及老年客群等多元化属性,值得同业机构借鉴。

资料来源:公开资料,零壹智库整理

(一)典型样本:招商银行、南京银行和宁波银行最新版本综述

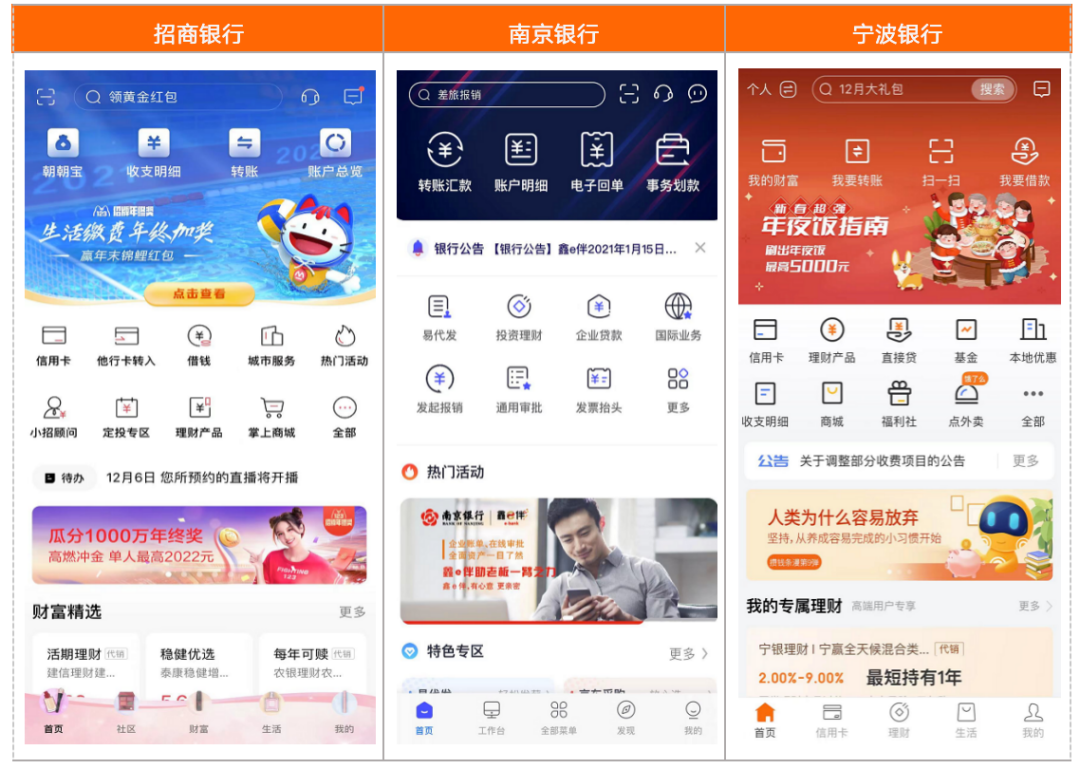

通过观察3家典型手机银行App的最新界面与相关介绍,零壹智库发现,它们分别代表了我国银行业构建数字生态的主流服务模式,展现的下述发展特色值得同业机构借鉴:

一是招商银行发布10.0.0版本,作为“零售之王”,12月3日举办的线上发布会主题为“10”全“10”美,并突出“招财号”财富开放平台的核心价值。App历经10年发展,在业界具备领先优势。尤其是招商银行App正式通过“移动互联网程序(App)安全认证”,成为银行业首个通过该认证的App,展现在个人信息保护方面的领先性;

图 5:招商银行成为银行业首家个人信息保护国家级认证App

资料来源:招商银行公开资料

二是南京银行“鑫e伴”(成长版),这款App是专为小微企业主量身定制的,不同于针对零售客群的手机银行,体现出江浙地区本土银行在服务中小微企业方面的创新举措,今后小微企业生态平台将成为中小银行差异化布局的发力点;

三是宁波银行发布个人银行APP(2022版),App版本为7.0.3版本,与南京银行类似,该行在页面上方设计为切换个人版与企业版两种模式,从侧面验证了将小微金融服务作为手机银行下一阶段的重点。同时,宁波银行上线了首个城商行财富开放平台,主要看中这项业务具备“轻资本、弱周期、护城河高等优势”,以此来实现零售金融业绩提升“突围”。

整体来看,商业银行移动端的平台建设,主要包括手机银行App、微信公众号/小程序、网上银行以及电话银行等4类渠道。其中,手机银行App是获取线上流量最主要的端口,下面展示了3家典型的手机银行App首页布局情况。其中,宁波银行作为城商行之中的特色标杆,在财富开放平台、场景布局方面具备独特性,App评分名次靠前。下文将围绕宁波银行的手机银行建设运营情况,进行全景化展示。

资料来源:零壹智库

(二)宁波银行功能架构:开放、智能、陪伴成为三大关键词

从手机银行的页签来看,宁波银行拥有5个,分别为——首页、信用卡、理财、生活、我的。布局设计与招商银行类似,并且在信用卡详细页的生活场景多元化,涵盖汽车、游戏、话费充值等,此外设计的“金牛成长记”与权益兑换功能最具吸引力;

从首页的主要内容来看,宁波银行重点突出了专属理财、热门话题、直播间、热门资讯等板块,将财富管理作为手机银行的核心标签。在页面上方与中部滚动栏,加载了即将到来的圣诞节和过年抢福利活动,吸引Z时代、80后与90后等年轻客群的关注目光;

需要指出的是,宁波银行本次将个人银行App,全新升级至App 2022版,重大革新在于“开放+、智能+、陪伴+”等三大关键词。其中,“陪伴+”是指成长陪伴、投融资陪伴以及服务陪伴,该行设立了“N+会员体系”,将会员划分为N1-N7七个等级及S1-S4私银等级,不同会员等级对应不同成长值。这种成长体系已被互联网用户熟知,类似京东、支付宝等超级流量平台的运营模式,促使用户能够直观感知到在平台上可享受的权益,并通过完成各种任务来不断提升会员等级。

(三)宁波银行开放生态:融合生活服务与代发工资新兴场景

近两三年以来,构建开放银行、布局多元化场景,已成为银行业共识。宁波银行在发布App个人银行(2022版)时,提出在“开放+”方面,场景布局同时涵盖了C端零售用户与B端中小微企业。

在C端零售用户场景上,宁波银行大量邀请同业及外部场景入驻,引入饿了么外卖、猫眼电影、差旅出行、便民生活、商城、医疗、旅行、车主等8大常用场景。其中,围绕于出行、电影、车主等逐步兴业的高频场景,该行推出了品牌周系列活动;

在B端中小微企业场景上,宁波银行从代发工资客群入手,扮演着小微企业“内部OA”系统的角色,嵌入自动化办公与财务管理等线上场景。通过该行的薪福宝2.0产品,为代发工资企业客户提供智能算薪、智慧办公、智能财务等服务。

(四)宁波银行创新亮点:构建我国城商行首个财富开放平台

管好账、理好财、让财富实现增值,已成为越来越多的零售客群人生目标之一。零壹智库研究发现,继招商银行、平安银行、交通银行与浦发银行之后,宁波银行成为第5家推出财富开放平台的商业银行。目前,零售金融数字化转型已进入深水期,在轻资本转型的趋势下,财富管理业务成为各家银行的必争之地。

宁波银行构建的财富开放平台,核心在于“开放”,引入了众多合作伙伴。该行延续了财富管理“严选”的态度,选择头部资管机构合作,为客户提供专业的投资建议和长期的陪伴服务,用专业创造价值。目前,包括易方达、汇添富、中欧在内的8家基金公司已率先入驻宁波银行财富开放平台,其他合作机构后续也将陆续加入。该行手机银行在“理财”界面中,囊括了理财产品、基金、黄金、保险、存款、固收等全方位的财富管理项目。

具体来看,宁波银行在手机银行中嵌入财富管理服务,离不开下述3项因素的提前部署:

第一是金融科技布局。宁波银行依托大数据技术,基于微服务架构,自研了“魔方”营销中台来支撑基于用户全生命周期的App经营需求,构建了由活动中心、权益中心、内容中心、商户中心和会员中心组成的功能矩阵。基于科技能力,该行实现了在线投资理财的最优用户体验;

第二是“陪伴+”全流程管理。宁波银行作为平台方,App在智能运营、智慧风控等方面,为合作伙伴赋能,借助资讯内容、运营活动以及产品体验,App 2022版实现“投前-投中-投后”的全流程投资陪伴服务;

第三是财富管理专属团队配置。截至2020年末,宁波银行理财经理团队人员达到2800人,为下阶段继续拓宽客户覆盖、做大业务总量、提升业务收益奠定了基础。该行于2018年末启动财富转型计划,目前旗下共有3家子公司,分别为永赢基金、永赢金融租赁和宁银理财,积累了丰富的投资理财服务经验。近年来,宁波银行AUM规模保持了高增速。

以基金业务为例,中基协公布的2021年三季度末基金代销机构保有规模排名中,宁波银行“股票+混合公募基金”保有规模位列城商行第1位,全行业第20位。最新数据显示,截至2021年上半年末,该行个人客户AUM总量6095亿元,较年初增长14.14%。其中,财富客户707万户,较年初增长10.82%;基金保有量1009亿元,较年初增长31.38%。

资料来源:公开资料,零壹智库

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“零壹财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

零壹财经

零壹财经