作者:克而瑞研究中心

来源:丁祖昱评楼市(ID:dzypls)

2020年,中国房地产市场整体销售表现受疫情影响较大,7月之后虽然百强房企累计业绩增速已经回正,但四季度市场整体的下行压力犹存、去化承压。规模房企整体的目标完成情况不及2018、2019年同期。

全年来看,在百强房企销售业绩在4月同比转正后,经历了几个月的“回血”,整体市场走出了深V曲线,直至9月,“三条红线”资管新政试行,房企拿地、开发、销售节奏都受到较大影响,在10月进一步降温后,11月,百强房企单月操盘金额销售环比增长5.1%,增速自8月的高位逐月回落至21.4%,截至12月末,部分规模房企业绩增速较2019年放缓,企业经营压力加剧,预计2021年会有更多规模房企的增速进一步放缓。

2020年,中国房地产市场整体销售表现受疫情影响较大。在疫情对房地产市场的冲击下,无论是全国商品房的销售面积、销售金额还是行业百强房企的业绩规模,年内都保持了较长时间的负增长。其中,2020年全国商品房累计销售面积的同比增速直至10月末才得以转正。

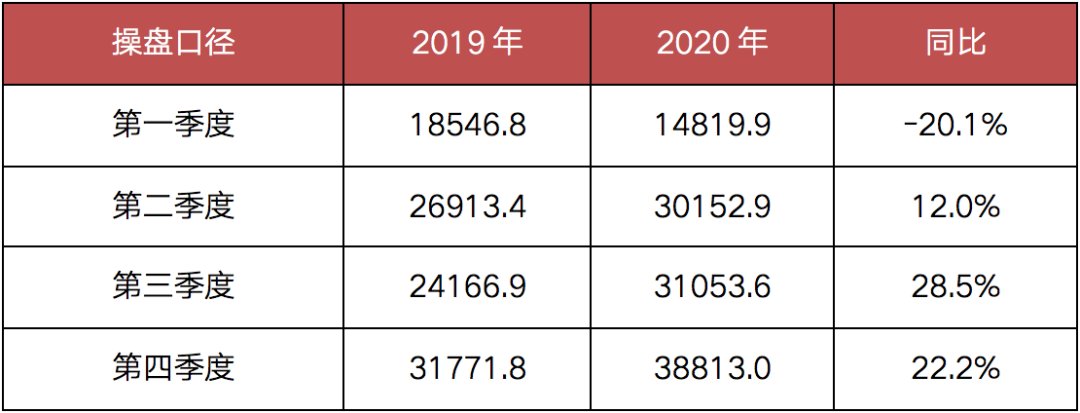

具体来看,一季度TOP100房企整体的累计操盘业绩规模同比下降20.1%,受疫情影响最为显著。二季度,市场逐步恢复,百强房企单月业绩同比在4月转正并稳步提升。下半年以来,随着项目施工进度加快、企业供应增加,规模房企去化成效显著。TOP100房企第三季度单月操盘业绩同比增速均维持在25%以上,并在8月达到年内30.7%的高位。

从整体来看,虽然房企年内供货和销售节奏后移、下半年供应量显著提升,累计业绩增速也在7月实现转正,但四季度市场整体的下行压力犹存、去化率承压。

表:2020年1-12月

图:2020年1-12月百强房企

单月销售操盘金额及同比变动(亿元)

2020年,百强房企各梯队销售金额入榜门槛同比提升。其中,TOP10和TOP30房企操盘金额门槛分别提升18.5%和16.8%至2404.2亿元和1120亿元。TOP50房企竞争格局加剧,操盘金额门槛670.1亿元,同比增幅最高达26.8%。另截至12月末,TOP100房企操盘金额门槛也同比增长9.4%至220.9亿元,而TOP200房企门槛提升幅度不大。

销售操盘金额入榜门槛及同比变动(亿元)

数据来源:CRIC

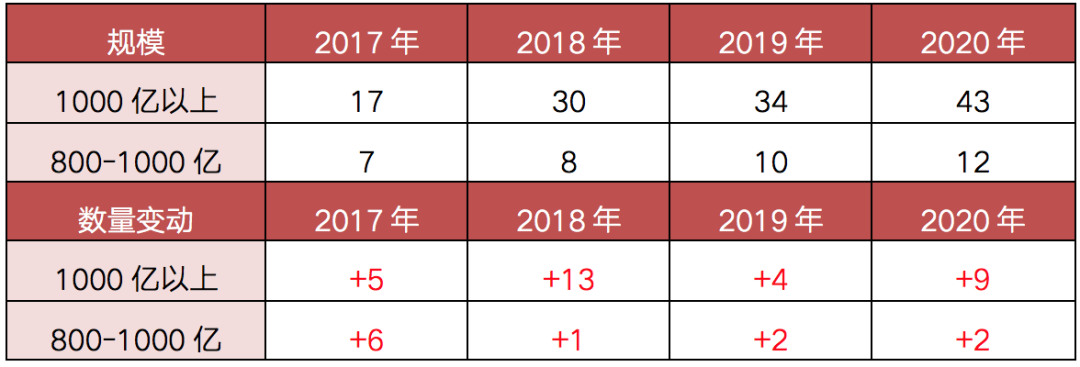

截至2020年末,全口径千亿房企数量相比去年增加9家至43家,规模为800-1000亿的房企数达到12家,800亿以上房企梯队继续扩容。

数量及变动情况(个)

数据来源:CRIC

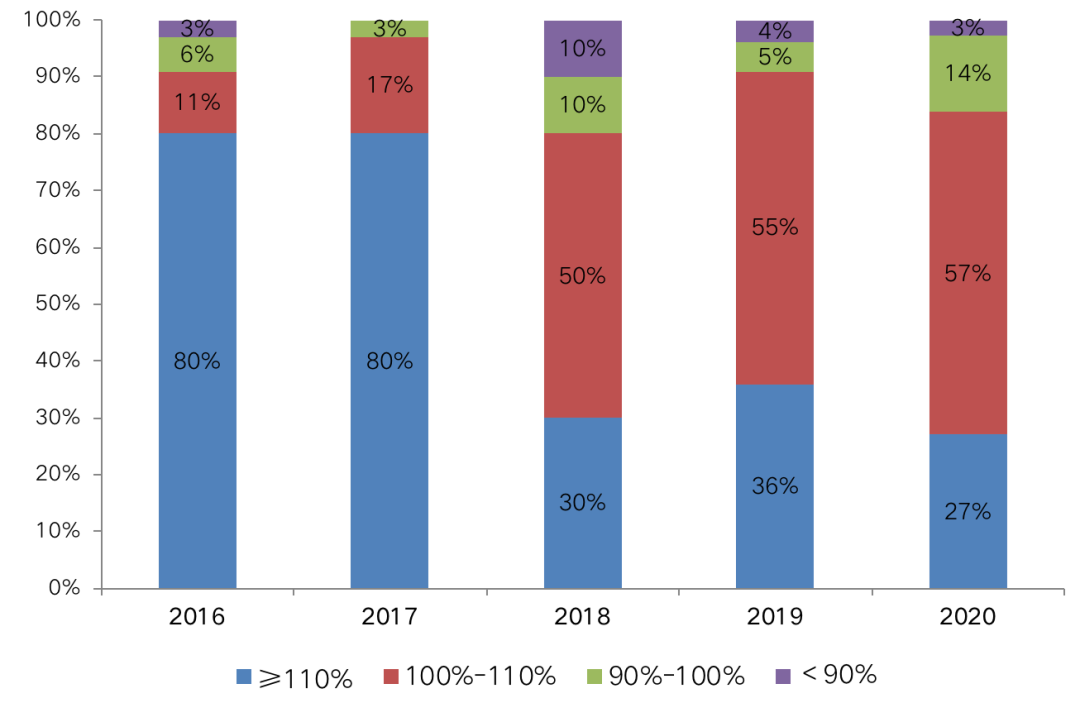

从2020年房企的目标完成情况来看,绝大部分在年内设定了业绩目标的规模房企,均完成了年度业绩目标。其中,自二季度以来,有部分规模房企积极抓住销售窗口期、加速去化,在11月就提前完成全年目标。

从整体来看2020年规模房企的业绩目标完成情况不及2018、2019年同期。目标完成度超110%的房企数量不及2019年,目标完成度在90%-100%之间的房企数量也有所提升。一方面,年内疫情对企业全年的推货和销售节奏影响较大。另一方面,四季度市场下行压力犹存,规模房企单月业绩同比增速放缓,部分企业货值去化与目标完成承压。

目标完成情况

数据来源:CRIC、企业公告

从企业表现来看,年内房企除了在一季度疫情期间纷纷通过开拓线上销售渠道促进项目认购签约。国庆、中秋双节期间规模房企也从营销端持续发力,积极把握销售窗口期、加大推货力度、加紧去化。如恒大仅在“十一”期间通过全国范围集团层面的线上售楼、折扣营销就实现了600亿元左右的销售业绩。

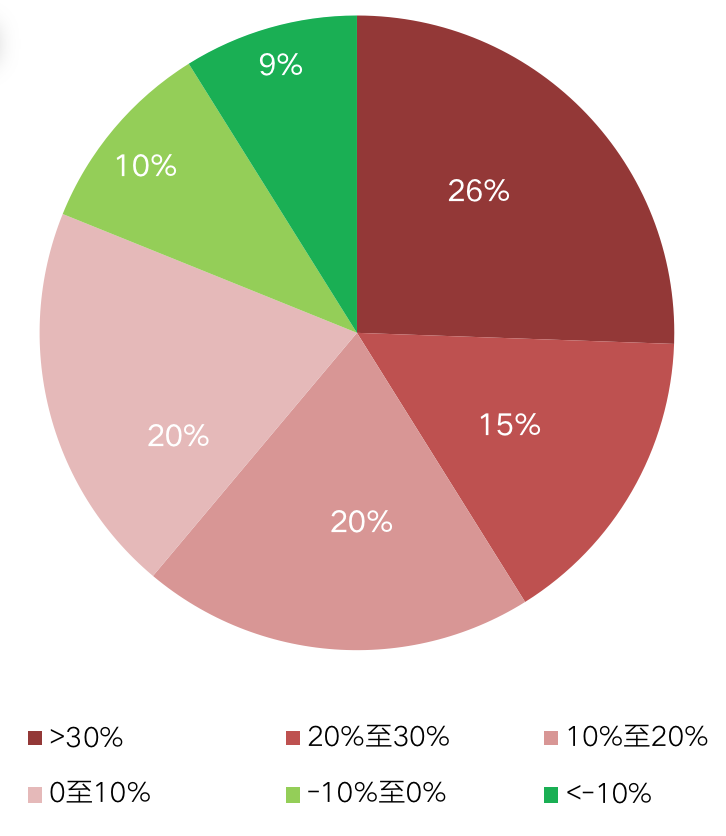

具体来看,截至2020年末百强房企中有超8成房企累计业绩超去年同期,其中超4成企业的同比业绩增速在20%以上。具体来看,在TOP20房企中恒大、绿城、华润、招商、金茂累计业绩规模的提升较为突出。此外,龙光、建发、美的置业、佳兆业、华发、滨江、时代、越秀等房企2020全年的业绩同比增速也相对较高。

图:2020年百强房企

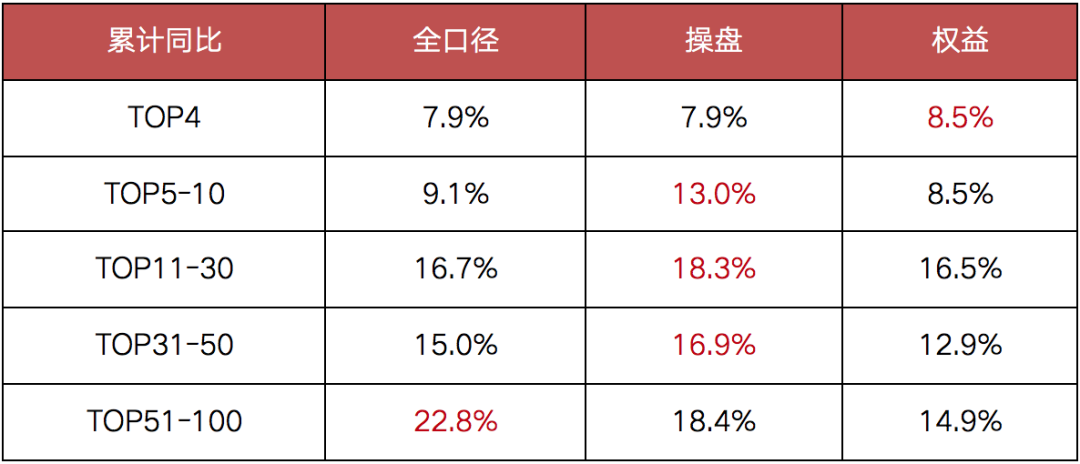

2020年,随着行业竞争格局加剧,各梯队房企之间不同口径的业绩增长也表现出一定的差异。

一方面,TOP50房企更注重自身规模的高质量发展,2020年TOP50各梯队的操盘业绩增速较全口径都较高。而对于TOP51-100梯队房企,业绩规模仍处于企业战略发展的重要位置。年内中小规模房企更多地通过项目合作谋求全口径业绩的增长空间,全口径业绩增速达22.8%,显著高于操盘和权益口径。

不同口径业绩增速比较

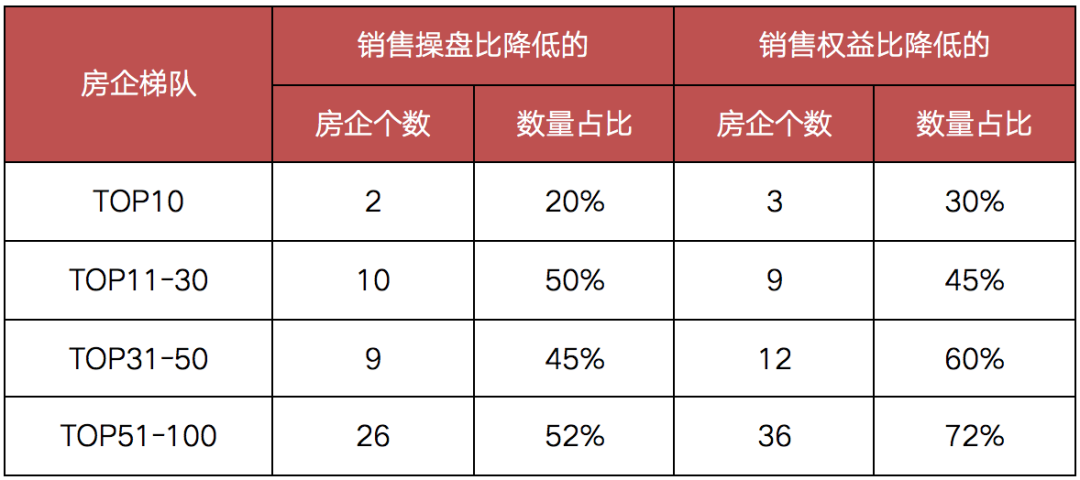

另一方面,当前市场背景下,随着更多的中小规模企业通过合作开发提升全口径业绩规模,其整体的项目操盘和权益比例也相应降低。2020年在TOP51-100梯队房企中,销售操盘比、销售权益比降低的房企个数为26家和36家,占比分别达到52%和72%且高于其他梯队房企。

我们认为,中小规模房企在加大杠杆或提高项目合作比例谋求全口径规模提升的同时,也不应忽视企业规模的增长质量。在长期的行业竞争中,自身的项目品质、产品打造、品牌价值、组织管控能力也是企业发展的核心竞争力。

权益比降低的房企个数及占比

2020年,在年内疫情对国内房地产市场的影响下,部分规模房企业绩增速较2019年进一步放缓,企业经营压力加剧。具体来看,我们选取了45家规模上市房企(主要集中在TOP50),通过其2018年至2020年的业绩表现计算可比口径下的业绩增速。

截至2020年末,这部分规模上市房企的全口径业绩增速从2019年的19%放缓至12.6%。45家企业中,30家房企增速有明显放缓,4家房企业绩转向负增长。作为目前行业百强中的领军企业,这部分规模上市房企业绩增速的放缓也是目前行业压力加剧的信号。

在三条红线的压力下,房企投资和规模扩张的动能将进一步降低。房企在今年普遍规模降速、部分负增长的情况下,2021年企业增速将普遍下降,不排除将出现更多业绩负增长的企业,甚至龙头房企。

累计全口径业绩及增速比较(亿元)

综合来看,在目前的行业竞争格局下,大型房企增速放缓、经营压力加剧。同时,随着市场资源向优势企业集聚,中小规模房企的增长空间也进一步受限、规模竞争压力提升。特别是今年9月在房地产资产新规“三道红线”试行后,企业融资端进一步收紧、对投资、开发、销售节奏都产生了一定影响。未来高杠杆、高负债运营模式无法持续,倒逼房企平衡财务杠杆、提升运营管控效率、深化销售渠道、提速现金回流。

展望2021年,在行业增速放缓的大背景下,无论是疫情的冲击,还是“三道红线”都更加考验房企的经营实力。对于房企而言,防范风险,更好地适应市场调整是第一要务。预计未来,现金充裕、财务稳健的房企将有望获得更多优质的市场资源和发展机遇,一些央企、国企的优势将进一步凸显。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“丁祖昱评楼市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

丁祖昱评楼市

丁祖昱评楼市