更多干货,请关注资产界研究中心

作者:投拓江湖团队

来源:投拓江湖(ID:toutuoJH)

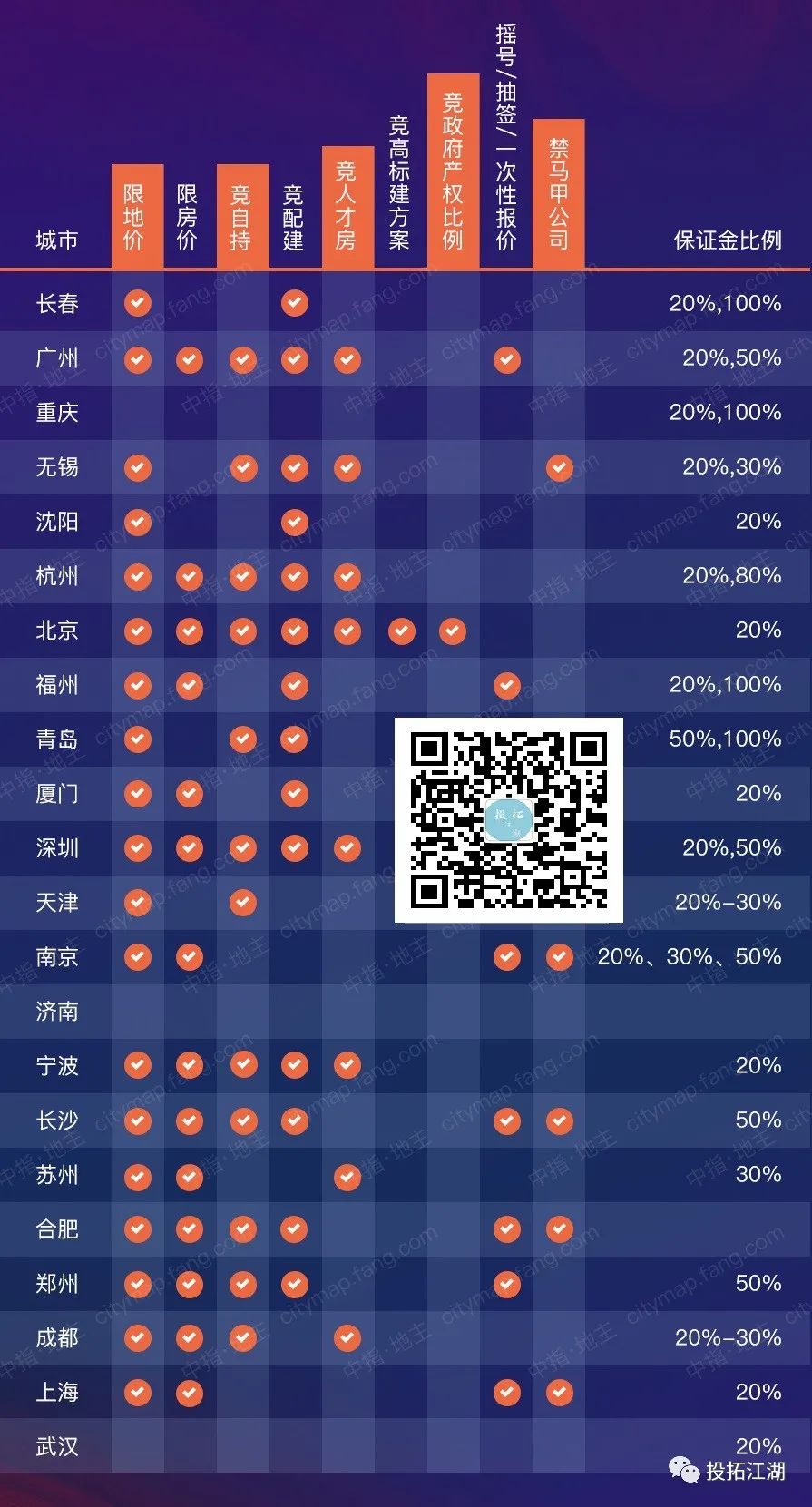

第一轮集中土拍,玩到最后有一个非常典型的特征,那就是要求自持的项目出现的概率越来越大。22个集中土拍的城市,有一大半的城市,都是要求竞自持,如果算上人才用房,需要自持的城市就更多了。

数据来自中指研究院

不少公司在面对自持项目时,因为算账逻辑很粗,也缺少事先的筹划,导致拿到自持的地块后全靠自有资金来支撑,给公司的现金流带来了非常大的考验。不少公司自持项目就是亏损的,但是还是要拿,陷入了越拿越亏,越亏越拿的循环。自持的项目,能不能拿?今天这篇文就分享一些个人的经验。

首先是自持项目的算账逻辑,大致涉及四个核心问题:

1、土地和建安成本分摊折旧

自持项目一般前期拿地和建安成本会投入大量资金,因为不能直接销售变现,不产生经营性现金流。所以采用直接将自持成本,算进整个项目的成本和支出表的算法,结果会非常难看。测算出来的结果,会导致项目现金流长期不能为正。但是自持物业本身是具备价值的,不能直接将其视作是无价值的资产,用可售物业来简单粗暴覆盖。

为了更加符合实际,一般自持项目会采用分摊的方法,将自持资产的成本进行分摊,分摊率一般在7%-10%左右(大多数公司中位数水平)。分摊折旧后的自持物业,按照7%-10%的分摊,计入可售部分物业的成本项。

2、收入来源组成

自持项目的收入来源,大家最先想到的是租金收入。其实除了租金收入外,还有活动收入,物业费收入,赞助冠名收入等。

租金收入的逻辑,由两个因素决定。一是租金收入水平,这个主要由业态和地段决定,由招商手段保证实施。二是满租率,也就是一年能达到多少时间的出租,由商业的整体品牌经营和服务水平决定。目前国内做得比较好的一些大型综合体,能够做到95%以上的满租率,中位数水平在80%左右。

自持商业项目,对外出租的,会有一个租金培育期,培育期一般是2-4年,培育期内一般会租金打折或者减半。等培育期结束,会按照一定的复合增长率,进行租金调整上涨,具体视不同的项目和品牌,做的好的成熟商业品牌,例如恒隆,能做到10%以上的租金复合增长。

决定商业租金差异的因素,是招商水平和不同业态,商业按租金承受能力不同,分层设置。

超市承租面积大,但是租金承受水平低(一般在40-90元/平米/月,按建筑面积计,具体视地段和位置),一般设置在负一层,既可以聚集人流,又可以向上辐射。一般签约期限为10-15年,前两年为培育期,从第三年开始租金递增,递增幅度在5%以内。

百货类,承租面积灵活,经营种类多样,租金承受能力较强一般在(100-200元/平米/月,按建筑面积计,具体视地段和位置),一般设置在商场首层至四五层,以租金最大化为原则。

娱乐类,美食类,电影院,租金承受能力低,但是能聚集人流,一般设置在顶层,用于向上吸引人流。娱乐类和美食类,一般采取营业额抽成的形式,抽取商家营业额的20%-30%不等。电影院一般采取自营或者合营的方式。

3、支出与税费

支出主要是涉及三大项:运营支出、管理支出、能耗修缮支出。

按照行业中位数标准,运营支出一般占据总收入的30%-40%,管理支出这个根据人员数量和薪资福利水平确定,能耗和修缮支出一般占据总收入的10%-15%。当然,上面数字是我个人的经验值,大家可以按自家公司的修正数据来测算。

自持物业涉税问题又分为自持自营和出租两种:

自营的情况下,涉及所得税和房产税。房产税计算公式为:房产原值X[1-折算比例]X1.2%。其中房产原值折算比例,由各个省规定,一般为10%-30%。

出租的情况下,涉及增值税(税率9%)、印花税(税率0.1%)、房产税(税率同上)、企业所得税等。

4、静态回收期

什么叫静态回收期,也就是不考虑资金动态成本情况下,自持项目靠租金收入,收回全部成本的时间期限。一般来讲,静态回收期短于15年的商业项目,就可以称为非常优质的项目了。在目前地价飞速上涨,租金上涨相对滞后的情况下,能做到20年的回收期也不错了。

在静态回收期的基础上,不同的公司对于自持项目的测算方法,又分成了两个不同的方向。一种是能够满足回收期要求的,比如15年,自持项目可单独测算,自负盈亏,不占用住宅部分利润。另一种是将自持部分,分摊折旧计算进整个项目的成本表和利润表。

其次,是自持项目涉及的退出(融资套现)问题。

一提及这个问题,大家必然会联想到REITS,其实国内并没有真正意义上的REITS,只能称其为类REITS。因为相比国外的REITS,国内的REITS是有存续期限的,并不是永续的。因为国内投资者的刚性兑付意识浓烈,国内的类REITS只能设计为固定收益性质的结构化产品。

但是能做到短期融资,也是广大房企能乐于接受的一种方式,毕竟目前国内的房企大多存在资金极度紧缺的情况,近两年大家也看到很多房企有大量的商业自持项目通过类REITS上市融得大笔资金。但从实际操作的角度看,能够发行REITS的门槛很高,而且操作难度大,时间期限也很长,对于很多房企来说不能解决眼下迫在眉睫的问题。

部分项目的自持也是有期限的,比如有的城市是自持十年,或者十五年,这类项目就具有变现的可能性。因此,有自持期限的项目,核心的问题就是在自持期间的融资问题。关于这一点,是需要房企有提前的筹划,最好是在融资部门里面,有专门的人来负责此事。

比较常见的模式,是房企提前与资金方成立投资公司,让机构实际上持有自持项目,在自持期间,房企向机构支付一定的资金使用费,从而降低自有资金的使用。在持有一定期限,通过房企对自持项目的经营达到资产升值,再以市场价格销售套现。从实际效果来看,自持的资产不并表,也不体现在房企的负债上。

结合国外的经验,美国的西蒙,新加坡的凯德模式,他们都有自己独立的REITS,房企得以退出持有物业,从而专注于商业项目的运营,保证了商业项目的成功和收益稳定。这才是自持模式的最终解决方案。

自持项目还能不能拿?

关键取决于3个因素:一是项目本身是否优质,能不能找到低成本的资金进来合作。二是房企能不能通过经营,实现自持物业的增值。三是房企本身的经营战略,是否有意布局经营性物业,愿意牺牲一些现金流。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“陌爷地产圈”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 越拿越亏,越亏越拿的自持项目

陌爷地产圈

陌爷地产圈