更多干货,请关注资产界研究中心

作者:周之诒、方艺文

来源:零壹财经(ID:Finance_01)

摘要

√ 11月初,银保监会官网发布消息称,哈银消费金融公司获批在全国银行间市场,发行不超过20亿元人民币、期限不超过3年的金融债券。此前,我国已有中银、捷信、招联、兴业、马上等5家消费金融公司相继发行金融债,体现出行业增速放缓的趋势下,融资缺口进一步加大。

√ 新设立的消费金融公司迎来巨大挑战。纵观我国消费金融行业发展史,成立时间较短的持牌机构面临的压力更大,尚未建立健全足额的自有资金规模与完备的内控合规保障机制;

√ 阳光消费金融开业一周年启示录。零壹智库选取成立一年、新设立的持牌机构——北京阳光消费金融股份有限公司(以下简称“阳光消费金融”),从此前光大银行披露的2021年半年报相关数据,全面观察旗下阳光消费金融的业绩表现,为行业战略规划与业务布局提供借鉴;

√ 亏损额超过一个亿。截至2021年6月末,阳光消费金融的净利润为亏损4252万元。继2020年亏损9554万元后,在开业不到一年的时间内,其亏损已达近1.4亿元。根据阳光消费金融2021年8月17日在开业一周年之际对部分业绩的披露,其在一年内贷款余额超过110亿元,基础客户数量突破550万户。

阳光消费金融已经迎来了一周年,作为一家新设立的消费金融公司,零壹智库注意到一年以来的亏损额已超过一亿元。相对头部平台占据主要市场份额的竞争优势,阳光消费金融主动寻求细分场景,从老年数字生活服务角度切入。此前2021年5月,阳光消费金融聚焦于银发群体的数字生活服务,最新推出了针对养老消费场景的专属产品——养老(明星产品),成为开业以来除现金分期产品“欢喜贷”之外的第二款场景消费分期产品。

本文将从阳光消费金融的场景布局建设入手,对其未来发展战略进行研究。2021年即将圆满落幕,这一年对于消费金融行业而言,是从“高增速”转向“高质量发展”的关键之年。为了全面复盘2021年经营成果与探索2022年全新的发展机遇,零壹智库拟在年末峰会重磅发布《科技驱动,质效升级:消费金融行业发展报告(2021)》,此前分别在2019年、2020年连续两年发布消费金融行业报告,敬请期待。

2009年7月,银监会公布并实施《消费金融公司试点管理办法》,开启了消费金融公司持牌经营的序幕。2021年,随着苏银凯基消费金融、蚂蚁消费金融和唯品富邦消费金融3家消费金融公司的开业,消费金融行业从2010年的首批4家试点公司逐渐扩容至30家。

在披露了2021年上半年业绩的消费金融公司中,阳光消费金融与小米消费金融均为成立不久却颇受业内关注和看好的“年轻企业”。然而,尽管二者实现了资产扩张,但在业绩上却出师不利,惨遭亏损。

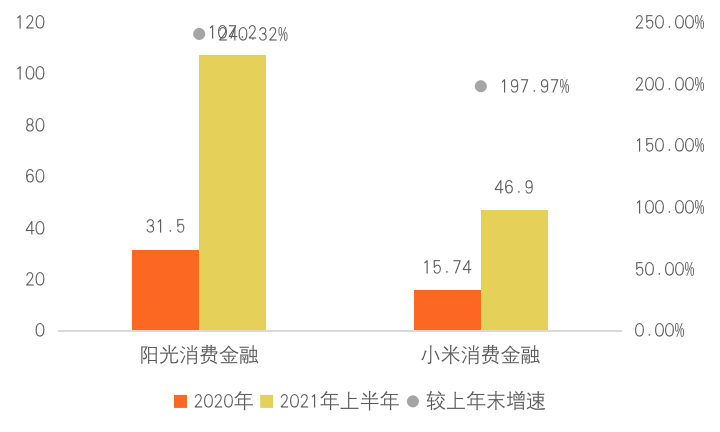

在总资产方面,小米消费金融2021年上半年总资产达到了46.9亿元,同2020年年末的15.74亿元相比增长了197.97%。相比之下,阳光消费金融2021年上半年总资产达到了107.2亿元,与2020年末的31.5亿元相比,增长了240.32%。由此可见,阳光消费金融总资产增速迅猛。

图 1:2021年上半年阳光消费金融与小米消费金融

总资产对比(单位:亿元)

|

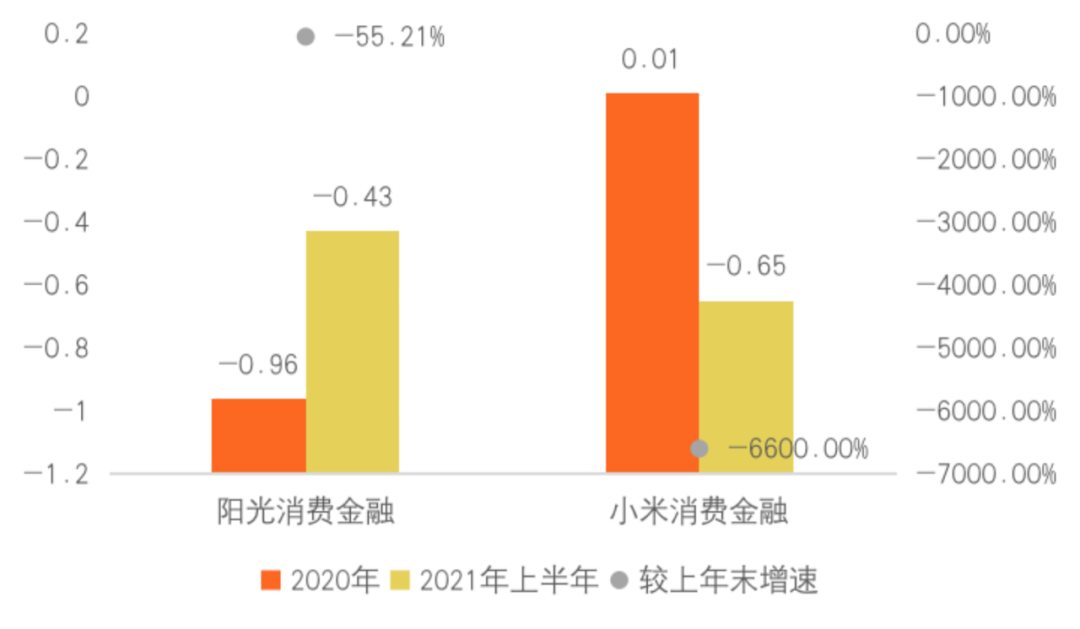

在净利润方面,阳光消费金融与小米消费金融均呈现亏损。小米消费金融在2020年实现了0.01亿元的盈利后,2021年上半年由盈转亏,亏损了0.65亿元。相比之下,阳光消费金融继2020年亏损9554万元后,在2021年上半年继续亏损4252万元。在成立的一年时间内,阳光消费金融的总亏损近1.4亿元。对此,阳光消费金融表示,因业务规模发展速度较快,受计提拨备影响,故上半年净利润呈现小幅亏损。

净利润对比(单位:亿元)

|

从贷款余额和用户数上看,2021年8月17日,阳光消费金融在开业一周年之际披露了部分业绩数据,在一年的时间内其贷款余额超过110亿元,超过了大量的尾部消费金融公司。此外,其用户数突破550万户,相比之下,总资产规模相差不多的长银五八消费金融累计客户数仅为60万。对此,客户增长点的原因可归结于阳光消费金融积极发展渠道合作与自营产品建设,带动资产规模持续提升,是首家在开业一年内上线超12款产品的消金公司。

作为银行系消费金融公司,阳光消费金融的股东光大银行为其提供强劲的渠道支持,阳光消费金融不仅可以利用光大银行的客户资源和网络资源拓展客户,还可以利用光大银行的风控体系发展自营产品和业务。首先,阳光消费金融联动光大银行各分行,为房屋抵押类个贷客户定制现金分期产品;其次,联合光大银行信用卡中心向符合筛选条件的客户推荐阳光消费金融的“欢喜贷”产品。由此,依托“流量平台、持牌金融机构、光大集团E-SBU(指通过发挥综合金融和产融合作优势,引入生态圈、数字化要素的协同发展新模式)协同联动”的合作渠道及自营产品线,阳光消费金融在业务上构建了“渠道运营+自营产品运营”的双引擎生态布局。

此外,在自有场景及风控能力建设方面,阳光消费金融积极践行光大集团E-SBU协同战略,与光大养老、云缴费等业务单元展开合作,布局养老、生活缴费等消费分期场景。具体而言,阳光消费金融与光大养老,打造特色养老消费分期产品,面向全国各类养老机构提供服务;与云缴费构建普惠金融生态体系,从生活缴费分期、定制化医疗、教育金融产品、联合营销、联合建模四方面为用户提供最佳产品体验。同时,以数据为驱动,以算法、技术为载体,阳光消费金融建立了自主设计、持续迭代的一体化阳光风控体系。

然而,尽管阳光消费金融资产扩张速度较快,短期内实现了业绩的突破,但其主要以渠道运营为主,存在着自营产品运营乏力的问题。在现有业务上,阳光消费金融依赖于母行渠道和流量平台拓展业务,其养老、缴费等场景业务,均来自母行光大银行。因此,为成功构建“渠道运营+自营产品运营”的双业务布局,阳光消费金融需在股东方的场景优势和渠道优势的加持下,进一步横向拓展自营产品的业务空间,以挖掘更多利润增长点。

我国消费金融行业发展至成熟阶段,根据易观分析统计,中国狭义消费信贷余额在2018年-2020年间的增速分别为25%、18%、7%,并在2020年末达到了14.2万亿元。行业增速明显放缓,增量市场的发展机会和空间较为有限,而养老场景未来发展潜力较大。在此背景下,阳光消费金融推出了面向老人以及老人家属的养老贷。

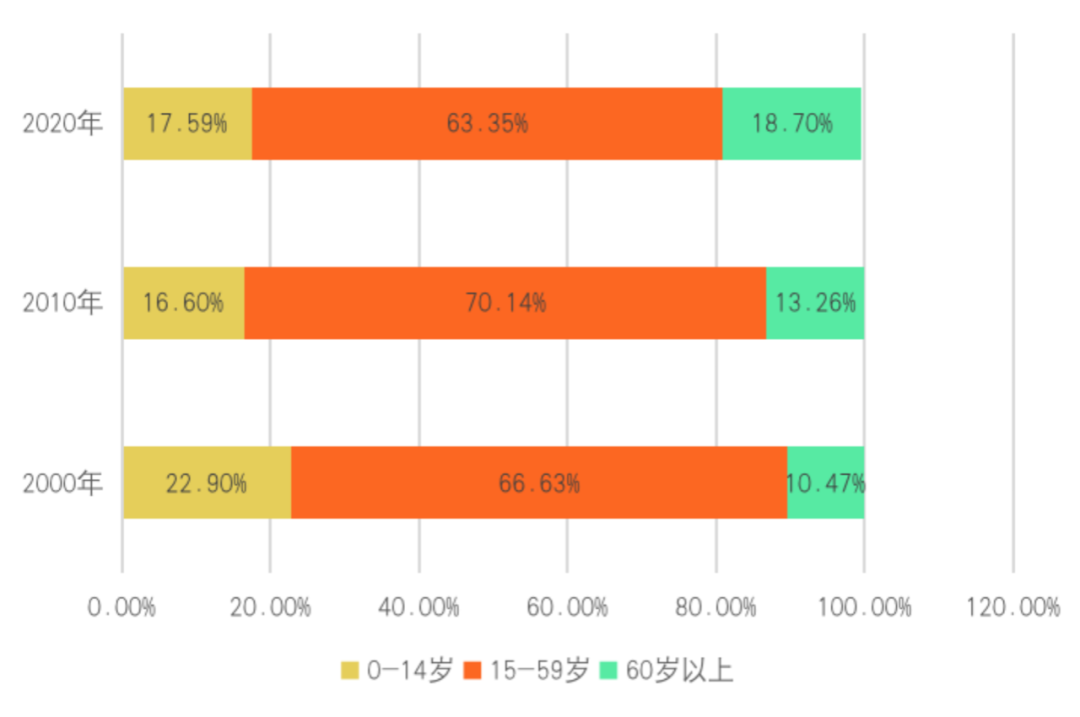

据最新一次的人口普查结果显示,截至2020年11月1日,我国60岁及以上老年人口达到2.64亿人,老年人口占比由2000年的10.47%增长到了18.7%。随着人口老龄化加速,养老金融成为应对老龄化社会的关键,与此同时,在疫情的驱动下,老年人群融入数字生活的程度日渐加深。

|

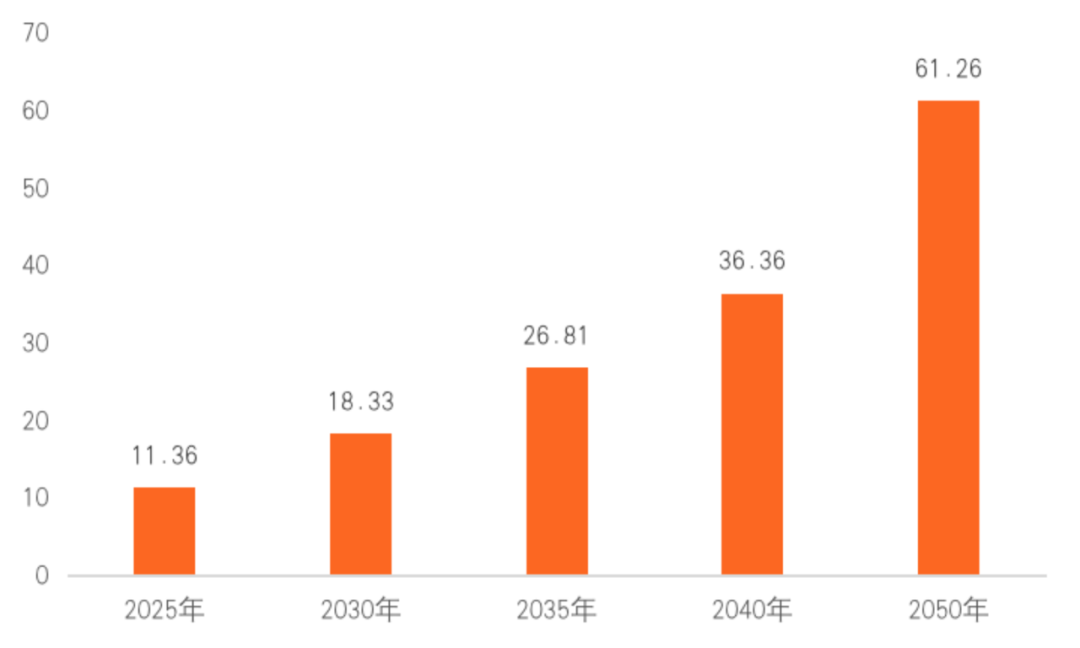

目前,我国养老产业处于发展初期,未来拥有广阔的发展前景。中国社科院《中国养老产业发展白皮书》显示,预计到2030年我国养老产业市场可达13万亿元。与此同时,在消费水平绝对值方面,老年人消费水平高于人均消费水平。中国社科院《中国大健康产业发展蓝皮书(2018)》显示,预计到2050年,老年人口总消费将达到61.26万亿元。

|

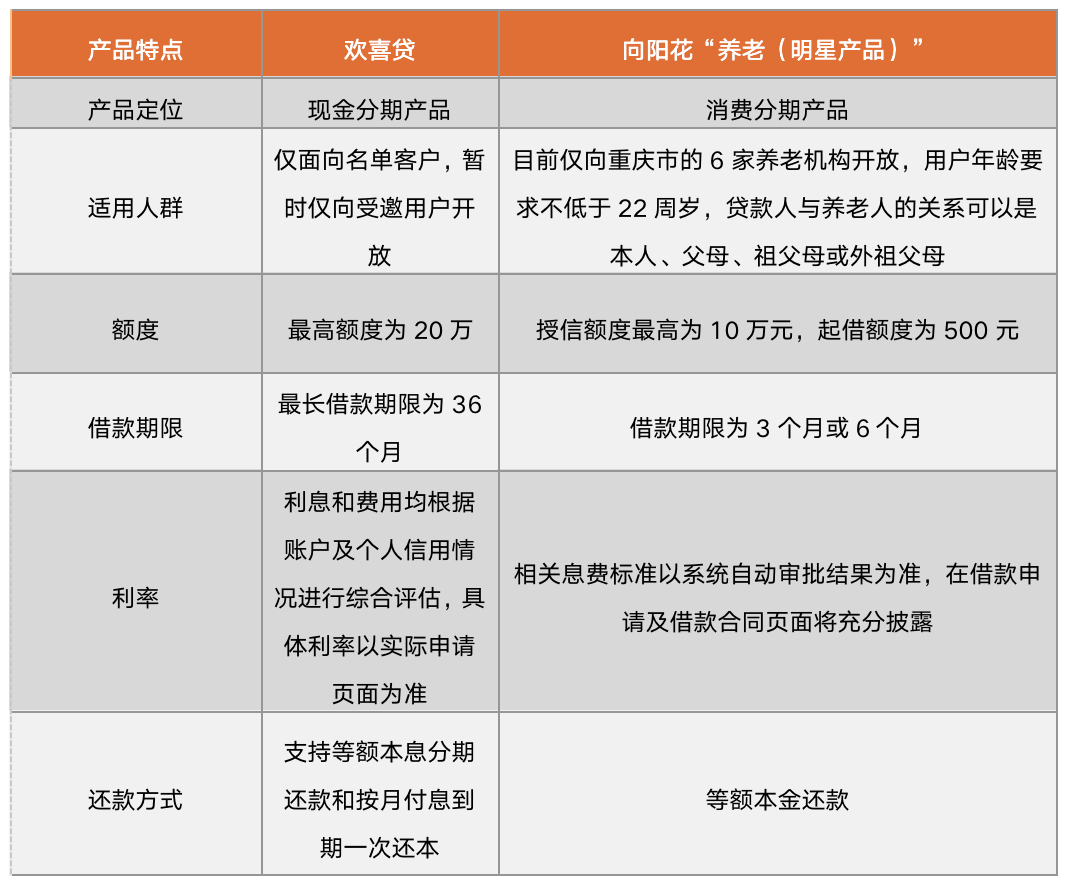

阳光消费金融发力自营产品建设,以实际行动践行普惠金融。除平台初期推出的现金分期产品“欢喜贷”之外,面对巨大的养老蓝海市场,阳光消费金融聚焦于银发群体的数字生活服务,在2021年5月发布了场景消费分期产品“向阳花”,并在该品类下,进一步推出“养老(明星产品)”以顺应市场环境。此外,2021年7月30日,“向阳花”产品类目下,新增了教育消费的消费场景产品“教育(高端晋升)”。

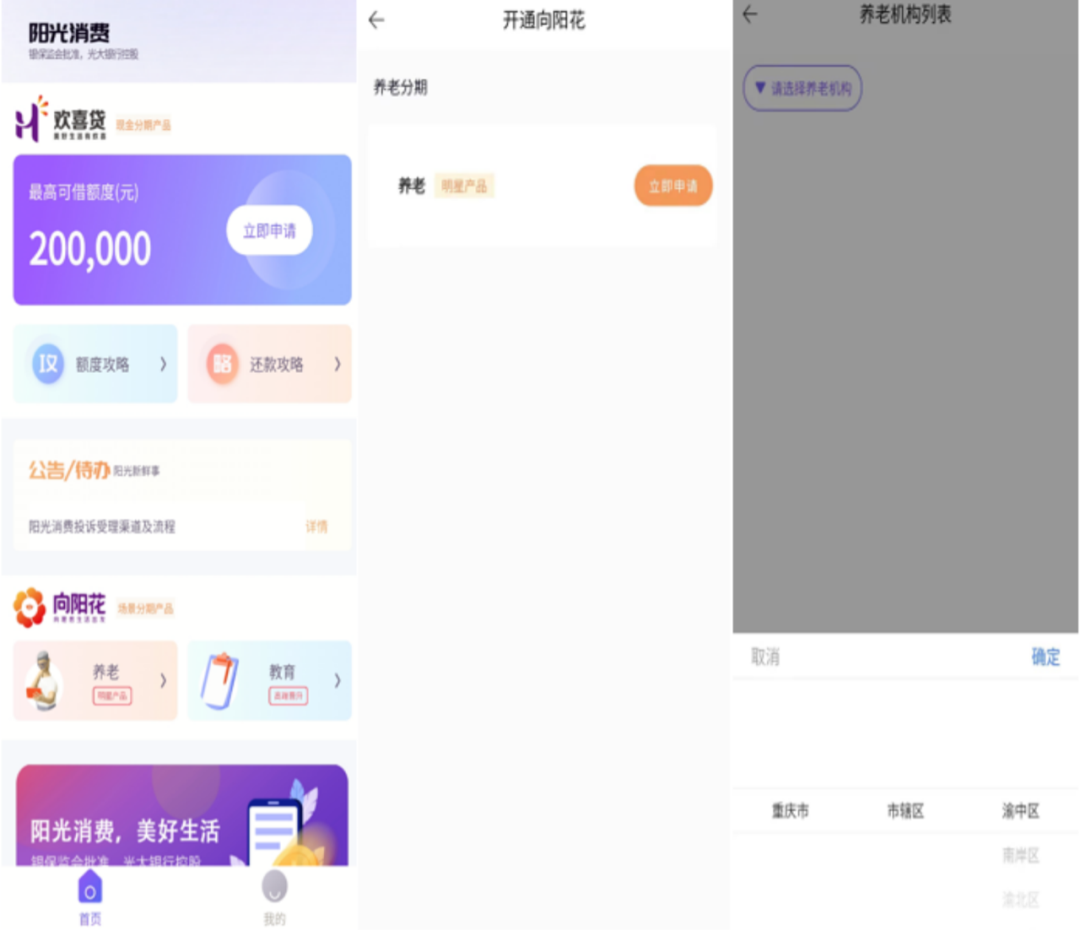

截至2021年11月,阳光消费金融仅有两款产品:第一款是平台开业初期便推出的现金分期产品“欢喜贷”;第二款是2021年5月推出的场景消费分期产品“向阳花”,该品类下还包括“养老(明星产品)”与“教育(高端晋升)”两种产品。

其中,“欢喜贷”暂时仅向受邀用户开放,最高额度为20万,有效期内额度可以循环使用,最长借款期限为36个月。还款方式支持等额本息分期还款和按月付息到期一次还本,产品的利息、费用是根据账户及个人信用情况进行综合评估,具体利率以实际申请页面为准。

此前2021年3月31日,央行发布公告要求所有贷款平台公示利率,而阳光消费金融在“欢喜贷”的产品信息展示上,未能按要求公示利率。截至11月初,阳光消费金融针对该公告,仍未采取措施或做出相关回复。

|

根据阳光消费金融官方显示,该产品是为养老人与养老机构订立的养老合同申请分期,贷款人与养老人的关系可以是本人、父母、祖父母或外祖父母。用户年龄要求不低于22周岁,授信额度最高为10万元,起借额度为500元,借款期限为3个月或6个月,还款方式为等额本金还款。

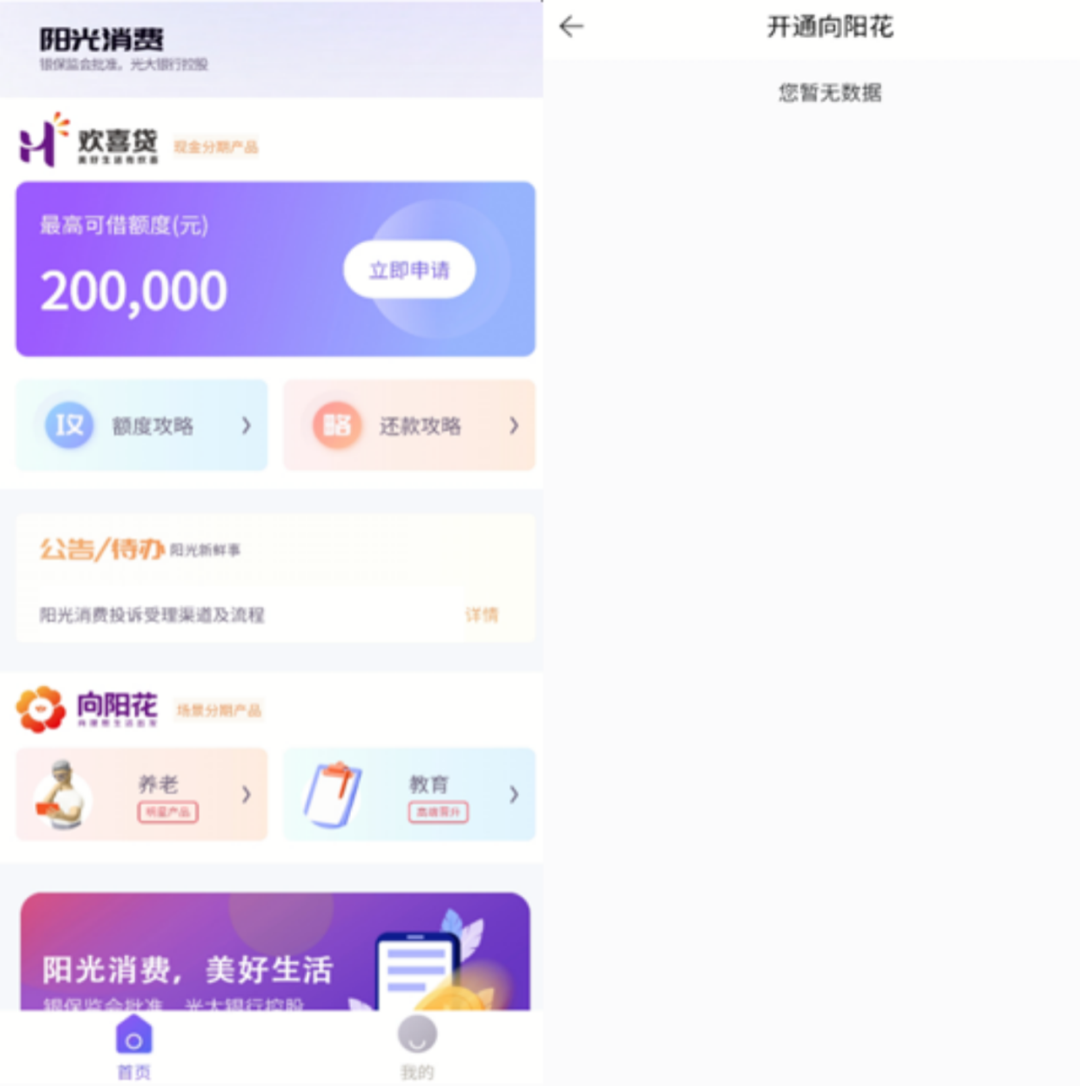

同样,在该产品的利率披露上,阳光消费金融也未能按要求公示利率。此外,在养老机构方面,阳光消费金融APP页面显示,用户可通过“养老(明星产品)”进行申请,选择养老机构,但目前仅向重庆市的渝中区、南岸区、渝北区的共六家养老机构开放。此前2021年5月,阳光消费金融APP界面显示,其覆盖地区还包括北京、上海、天津、河北、山西等多个地区,对此,阳光消费金融客服人员表示后续会陆续对其他省份开放该产品,并增加其他针对日常消费的场景分期产品。

图 6:阳光消费金融APP养老场景消费分期产品界面

此外,零壹智库注意到,2021年7月30日,阳光消费金融的消费分期“向阳花”产品类目下。新增了教育消费的消费场景产品“教育(高端晋升)”,不过App暂时并未展现具体产品信息。

随着养老公寓、持续照料退休社区(Continuing Care Retirement Community,以下简称“CCRC”)等养老项目快速增加,养老金融需求变得更为具体,与此同时,养老金融市场逐渐成为各大商业银行的争夺市场的“新蓝海”。在此背景下,多家银行推出了针对特定养老项目的养老服务消费贷款,提供点对点式的养老金融服务。

以泸州银行为例,2020年6月28日,泸州银行针对春江酒城嘉苑(CCRC养老项目)购卡会员的融资需求,专门开发推出了一款个人养老消费信用贷款产品——“康养贷”。“康养贷”具有纯信用、手续简便、期限长、利率低等特点,客户凭借个人良好信用,只需提供本人身份证明、购卡合同和家庭资产证明即可申请办理,贷款最高额度可达到购买会员卡总价的50%,贷款期限最长达10年,利率低至同期个人住房按揭贷款水平,客户可以享受便捷的养老金融服务。

与泸州银行推出的养老服务消费贷款项目相比,阳光消费金融公司推出的养老消费分期产品有一定差异化。相对而言,前者专项用于CCRC的购买,后者则主要针对养老机构的消费,面向人群较广。同时,阳光消费金融公司的产品借款期限较短,贷款方式更加灵活,贷款人可以自由控制余额。

相较2020年末,2021年上半年阳光消费金融的总资产实现了240.32%的增速,资产扩张速度较快。然而,阳光消费金融的业绩表现一直处于亏损状态,从2020年末的亏损9554万元,到2021年上半年的亏损4252万元,开业一年的总亏损近1.4亿元。由此可见,新设立的消费金融公司存在盈利能力较弱的生死考验。

同时,在疫情加速数字经济发展与人口老龄化的叠加背景下,阳光消费金融首次推出了基于养老场景的消费金融创新产品。在此基础上,通过股东方的场景和渠道优势,最终实现了自身的资产扩张。但不容忽视的一点是,阳光消费金融对渠道运营模式依赖性较强,存在着自营产品乏力的问题。面对今后行业竞争加剧和监管趋严的外部环境,阳光消费金融需进一步横向拓展自营产品的业务空间,提升自身的风险控制能力并强化金融科技赋能,以成功构建“渠道运营+自营产品运营”的双业务布局。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“零壹财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

零壹财经

零壹财经