作者:Study77

来源:琦言八语(ID:Study_77)

01

专题:信用评级数据分析(一)

我们生活在两个"超级大国"的世界里,一个是美国,一个是穆迪公司。美国可以用炸弹摧毁一个国家,穆迪可以凭借信用降级毁灭一个国家。有时候,两者的力量,说不上谁更大。——弗里德曼

作为国际三大评级机构,穆迪、标普和惠誉近乎垄断了全球信用评级市场,百年来为债券市场提供有价值并权威的评级报告。但另一方面,权威的过于集中则形成信用评级霸权,如同美元霸权一样成为美国讹诈全球企业和国家的一件利器。

早在上世纪90年代,毛振华在内的多位大佬纷纷下海成立信用评级公司。三十年过去,我国逐渐形成买方付费模式的中债资信+发行人付费模式的中诚信国际(穆迪持股49%)+证券评估、联合资信(惠誉持股49%)+信用、大公国际、上海新世纪、鹏元资信、东方金诚以及上海远东等多家机构并存的信用评级体系。

随着我国债券市场快速发展,评级机构在快速成长,但也暴露出很多问题。前些年,债券市场没有打破刚兑机制,导致债务违约率虚低,信用评级仅仅作为一项满足监管指标的工具,缺乏客观的统计内涵。近些年,由于过度的市场竞争,评级结果越来越“虚高”,区分度也越来越低,对债券从业人员的指导意义越来越小。

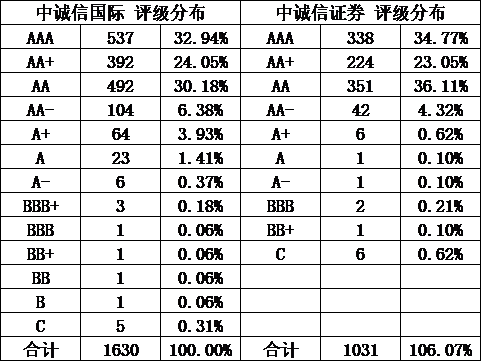

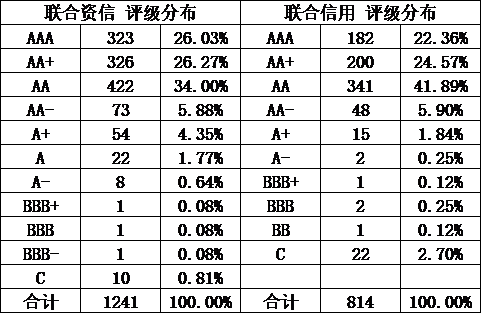

今天对各家评级机构的评级结果进行统计分析:

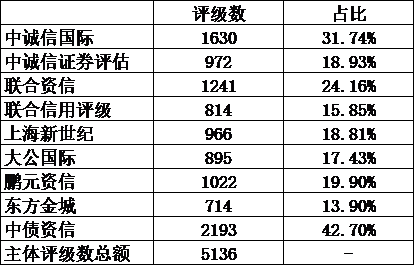

一、市场份额分析

除了“主动评级”的中债资信,中诚信国际的市场占有率最高,超3成发债主体正在或使用过中诚信评级,联合资信位居第二,大公国际因被暂停业务一年排名下落,鹏元资信、上海新世纪等相差不大,东方金诚位列最后,以及忽略占比太小的上海远东。

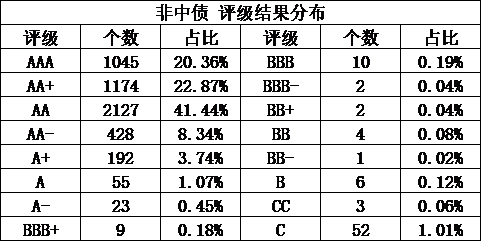

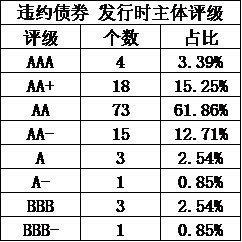

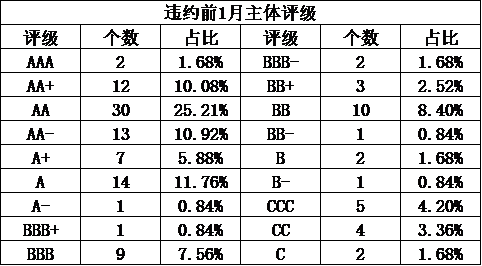

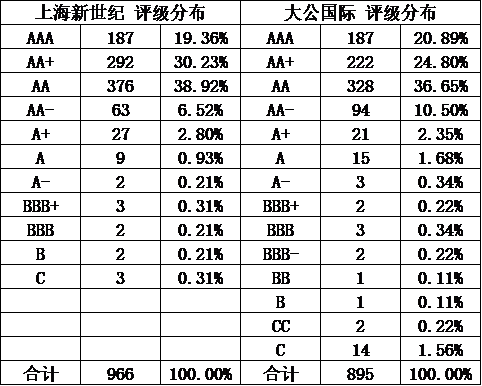

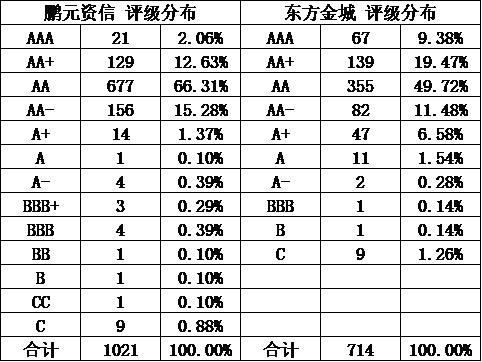

可以看出,对于发行人付费模式的评级机构,评级结果普遍位于AAA、AA+及AA三个档次。是因为我国经济发达到发债企业都如此优质么?毕竟AA级表示偿还债务的能力很强,受不利经济环境的影响不大,违约风险很低。但为什么AA及以上债券违约这么多呢?甚至违约前1月主体评级AA以上的还这么多呢?

现在的评级市场,客户信用资信的优质与否远不如拉到业务重要。市场上经常会出现多家评级公司争抢一家发行人,甚至挖墙脚。与别的行业不同,评级行业不打价格战,走“评级结果”导向,谁家评的高就用谁,因此“竞争评级”进而导致“评级虚高”。特别是行业后入者,更加喜好用这种方式争夺客户。

中诚信作为我国最早一批评级机构,发展较好,客户普遍优质,因此高评级占比高可以理解。

联合资信作为国内第二大信用评级机构,在2018年踩雷的违约债券高达40多只,且华信在违约时还是AAA评级,不得不让人怀疑其专业能力。

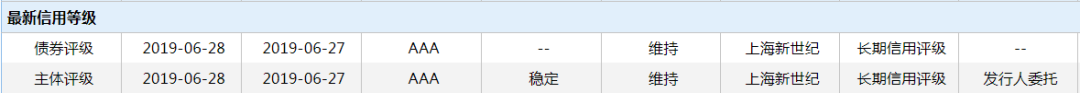

上海新世纪成立时间也较早,以前听说过客户被挖角比较惨,难道是因为比较有骨气,不屈服于“金主”的淫威?但作为海航的评级机构,在公开违约后仍维持AAA评级,有点哑巴吃黄连的感觉了。

2018年8月17日。银行间市场交易商协会要求大公暂停债务融资工具市场相关业务一年,证监会则要求暂停大公评级业务一年。原因是通过咨询服务的方式向发行人收取高额费用,也就是业内所称“左手评级、右手咨询”。

鹏元资信和东方金诚,对同一主体的评级,经常比中诚信等机构的高半档,所以遇到他们的AAA或者AA+,要谨慎些。

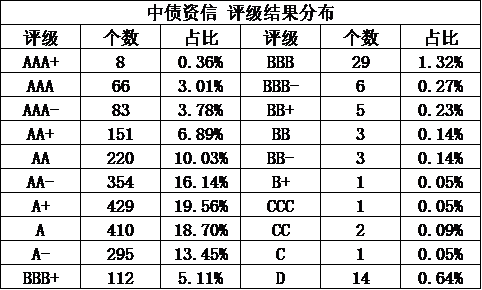

中债资信的评级符号比较特殊,多了AAA+、AAA-,且评级中枢分布于A+附近,大大增加了了区分度,成为我国信用债评级机构中的一股清流。

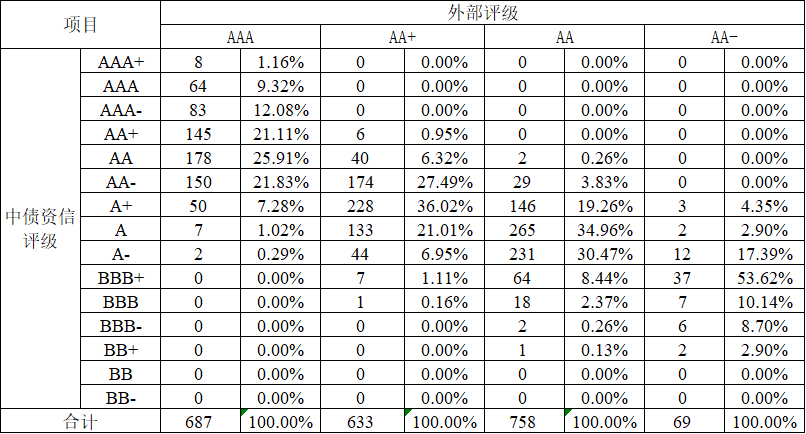

由下图可以看出,外部评级扎堆的AAA,在中债资信的[AAA+,A+]均有分布,区分度得到很好地体现,有区分度,才有评级的价值。

此外,外部评级的AA+,普遍集中于中债资信的[AA-,A],外部评级的AA,普遍集中于中债资信的[A+,A-]。

也就是说,外部评级普遍降低3个档位,才是中债资信的评级。

明天统计下近年来各评级机构的评级调整情况。

02

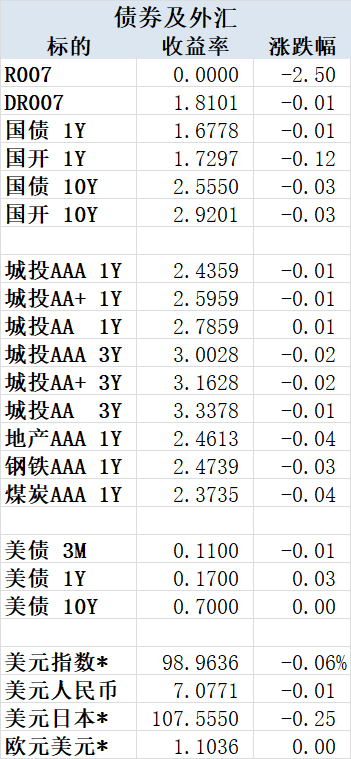

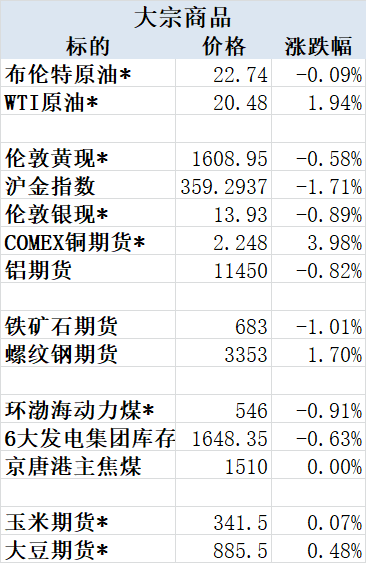

今日数据

03

今日复盘

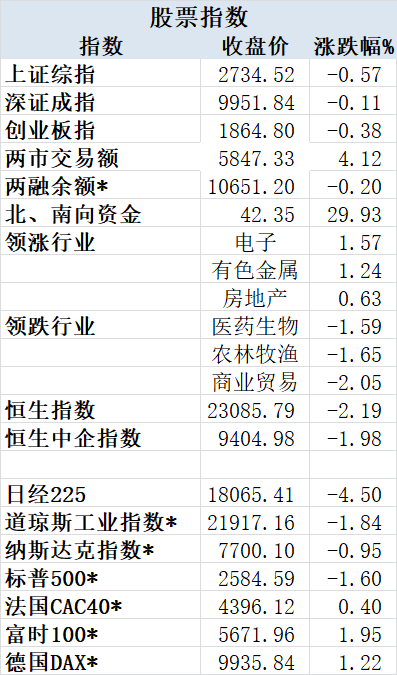

今天,A股也过“愚人节”。早盘在科技股的带动下,逆外盘走高,汽车、证券、银行都有小高潮,但“节日快乐”。午后,美股股指、日经、恒生等走低,A股也就顺势倒下了,“倒V”一日游。

北向资金这几天倒是持续流入,所以早盘中国平安等走势较好。建议仔细关注北向资金,除了前段时间流动性危机时的被动减持,北向资金一般领先内资投资者半个身位。

盘后出现两个比较大新闻,一是汇丰等银行宣布不派息,二是港股的甘肃银行闪崩。前者可以理解为英国政府对接下来的经济不看好,后者可能又是一起“包商”了,可能会影响到银行股整体的行业估值。但我认为国内几大行不至于不派息,这些年30%的分红率比较稳定,如果大跌,我会继续加仓高股息银行股。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“琦言八语”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 信用评级数据分析

琦言八语

琦言八语