作者:地产资管界

来源:地产资管界(ID:reamdaily)

近日,融创中国斥资152.69亿收购云南城投持有的环球世纪及时代环球各51%股权的消息引爆了市场。

这次交易距离孙宏斌40亿接盘李嘉诚旗下长实集团囤地8年的大连西岗项目,仅仅不到2个月。

今年以来,孙宏斌在并购市场一路高歌猛进,大有“气吞万里如虎”之势。

年初就斥资125.5亿火线驰援王健林铁杆兄弟卢志强断臂求生的泛海控股。

随后交易对手不断变化,从深陷财务危机的阳光100到新湖中宝,再到近两个月的长实、万融和云南城投,粗略算下来,孙宏斌今年又掏出了430亿以上来“扫货”。

吃瓜群众肯定会感叹道,融创也太有钱了吧。

依靠大手笔的收购,融创新增土地储备也急速膨胀,在克而瑞发布的1-11月房企新增货值排行榜中,融创1-11月累计新增土地货值达到6850.8亿,仅次于碧桂园,位列第二位,但较第三位的万科多出1000多亿。

并购资金从何来

融创到底在哪弄到的这些钱?他“孙大圣”背后的金主是谁?吃瓜群众肯定也很想弄清楚。

地产资管界查阅融创中国2019年半年报发现,截止2019年6月30日,融创中国累计发生借贷款项为3021亿元,同比增长32%。

来源:融创2019年中期财报

那么,具体的资金来源渠道是什么?

首先,是优先票据。融创于新加坡证券交易所有限公司发行优先票据,截止2019年6月30日,已发行在外的优先票据本金累计为62亿美元。据一位新加坡债券从业人士表示,融创的美元债在市场上很抢手,“最近几笔都是超发,投资者基本要抢额度。而且,相比一些闽系房企,融创的发债利率算是低的。”

来源:融创2019年中期财报

第二,是公司债券和非公开发行境内公司债券。融创于上海证券交易所分别发行公司债券和非公开发行境内公司债券,累计13笔资金,共计248.5亿元人民币。

来源:融创2019年中期财报

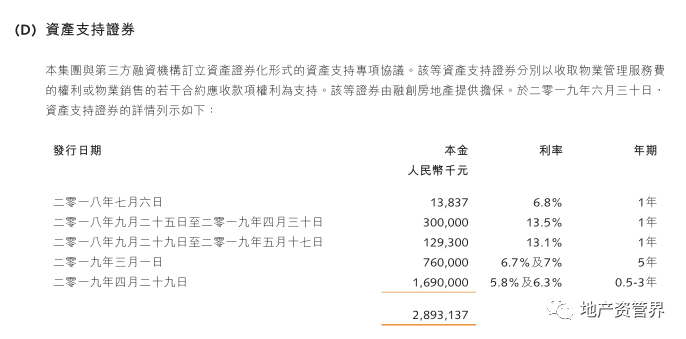

第三,资产支持证券。融创中国全资附属子公司融创物业服务集团有限公司及融创房地产于第三方融资机构签订资产化证券形式的资产支持专项协议。该资产支持证券以收取物业管理服务费和物业销售款项为资金支持,共计29亿元人民币。

值得注意的是,近期,融创发行的一笔3亿元长租公寓ABS项目却被上交所“终止”。据悉,该笔资产支持专项计划由融创间接子公司合肥万达城投资有限公司发行,国都证券股份有限公司作为承销商。

来源:融创2019年中期财报

第四,信托资管计划。比如,在2017年融创和万达完成世纪大并购前后,融创通过引入信托公司发行信托计划融资,累计融资达百亿以上,这些信托公司有中航信托、中国民生信托、浙金信托、中建投信托、厦门国际信托、大业信托等。

今年在房企信托融资通道几乎被封死的条件下,某些信托公司依然为融创在输送资金。如5月29日,由爱建信托发行的“爱建共赢-融创上海购房尾款项目1号集合资金信托计划”在上海成功发行。首批规模发行为7.5亿,项目投资的初始基础资产对应的是外滩壹号院和领馆壹号院项目。

高负债率承压

孙宏斌如此频频大手笔收购不禁令人产生疑问,融创真的那么有钱吗?大举拿地和并购的背后,是负债率的居高不下,甚至负债不断攀升。

通过融创2019半年报可以看到,上半年,融创短期负债高达1212.8亿元,同比增长61%,较年初增加了292亿元。不仅如此,融创上半年净负债率爆表,高达205.9%,成为近年来的高峰;如果将永续债包括在内,净负债率则达到224%。这一负债率甚至比大部分以激进闻名的闽系房企还高。

此外,2019年上半年,融创中国的加权平均融资成本为7.17%,明显高于万科、碧桂园等龙头。可见融创的融资成本并不低。

融创在两年前曾表示,未来将逐步降低负债率,计划到2019年净负债率和总资产负债率都降低到70%以下。现在都快2019年年底了,这个目标都还差的远呢。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“地产资管界”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 一年并购超430亿,孙宏斌钱从哪来?

地产资管界

地产资管界