更多干货,请关注资产界研究中心

作者:睿和智库研究部

来源:地产资管网(ID:thefutureX)

研究背景

在过去25年间,虽然历经多次宏观调控,但中国房地产市场始终在持续上扬的增量逻辑中一路高歌,可谓顺风顺水。而从2017年开始,城市化进程进入第二阶段,产业和人群在几大城市群聚集,一些城市逐渐进入存量时代。

我们特别强调2017年这一重要节点,从重点城市的交易量来看,前50个城市有20个城市的二手交易量超过了新房。

其实在2017年之前,众多头部开发商就已经在寻求角色转变,在增量转存量的大变局下,在城市巨大存量物业的背景下,各家开发商陆续成立资管平台、从开发转型不动产资管,对大规模的持有型商业物业进行持有经营,涵盖商业地产、物流地产、产业地产、文旅地产、长租公寓、联合办公等。

一个无可否认的事实是,存量物业的盘活与运营有望成为房地产市场的下一个金矿。

在随后多年的实践过程中,开发商转型不动产资管面临的问题开始呈现:

1、从简单粗放的开发销售向追求精细化的持有运营转型,水土不服;

2、租金回报率偏低,持有运营的回报率远低于传统的开发建设模式,投资收益压力大;

3、资金沉淀的问题越来越大,开发商试图通过部分销售回笼现金,覆盖项目的开发与持有成本已难持续。

睿和智库认为,开发商转型不动产资管并非易事,是一个大浪淘沙的过程,资管力是基础。

我们定义资管力=资产管理能力+运营管理能力。

资产管理能力,投资选择上能够形成具有高生产力的物业组合,资本运作上能够不断优化资本结构;

运营管理能力,满足实体资产的有序运转并实现高租金收益。

睿和智库长期对开发商的投资物业规模、运营效率、未来的发展潜力等方面进行量化研究,发掘具有较强资管力的开发商,发挥这些开发商的示范效应,以推动行业的转型发展。

睿和智库研究部长期跟踪开发商资管力经营表现,特推出“2021年开发商资管力50强”。

50强榜单解读

持有物业规模:35家开发商持有物业规模在100亿元以上

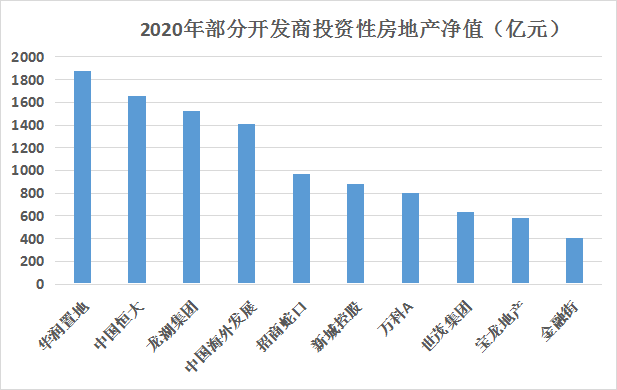

TOP50开发商2020年投资性房地产净值合计约为1.6万亿元,其中,投资性房地产净值规模前三位分别为华润置地1873亿元、中国恒大1658亿元、龙湖集团1524亿元,前十位规模合计约为1.07万亿元,占TOP50开发商合计规模的66.87%。35家开发商持有物业规模在100亿元以上,成为不动产市场的最大业主方。

在建投资性房地产/投资性房地产净值:持有物业规模增长仍在持续

TOP50开发商2020年在建投资性房地产规模合计约为3138亿元。其中,在建规模前三位分别为中国海外发展447.79亿元、华润置地398.26亿元、龙湖集团313.96亿元,在建规模在100亿级别以上的开发商有9家。

从潜在增幅来看,TOP50开发商2020年在建投资性房地产占全部投资性房地产的20%,开发商持有物业的规模还将进一步快速增长。

租金收入规模:租金规模和物业规模并不匹配,租金收入普遍偏低

TOP50开发商2020年租金收入合计约为692亿元,其中,租金收入规模前三位分别为华润置地127.9亿元、万科107.32亿元、龙湖集团75.76亿元,前十位规模合计约为532.79亿元,占TOP50开发商合计规模的77%。

从租金规模来看,开发商租金规模和持有物业并不匹配,租金收入普遍偏低。TOP50开发商实现20亿租金收入的仅8家,实现10亿租金收入的仅16家。

投资性房地产净值占总资产比:资管转型模式显现,分化明显

TOP50开发商2020年投资性房地产净值占总资产比分化明显。其中,投资性房地产净值占总资产比前三位分别为宝龙地产29.85%、中国海外发展27.11%、金融街24.13%。占比超过20%的开发商有4家,占比超过10%的13家。

从投资性房地产净值占总资产比来看,仅有少数开发商在持有物业上进行战略性投入,形成开发商的资管转型模式,大多数开发商投资性房地产净值占总资产比不足5%,说明资源投入并不多,资管转型力度并不大。

租金收入/投资性房地产净值:数据偏低,盈利能力不足

根据租金收入/投资性房地产净值计算开发商持有物业的租售比,TOP50开发商持有物业的租售比普遍偏低,大部分开发商该比值不足5%。

通过对开发商持有物业营运利润的测算,开发商NOI率严重偏低,无法达到公募REITs所要求的4%以上分红率,持有物业估值泡沫较大。

融资成本:融资成本高于NOI率,持有物业规模增长不可持续

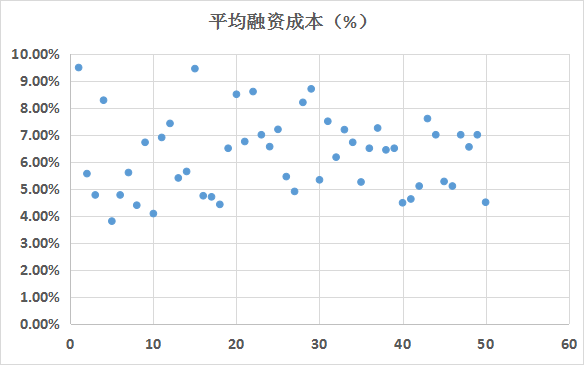

TOP50开发商2020年平均融资成本介于3.8%~9.49%之间。其中,融资成本最低的是中国海外发展,融资成本3.8%,最高的是中国恒大,融资成本9.49%。融资成本超过7%的开发商17家,占比34%;融资成本介于5%~7%的开发商21家,占比42%;融资成本低于4%的开发商仅1家。

榜单说明

开发商资管力榜单主要是从规模实力、经营效率、成长潜力等三个维度进行监测,按照权益比重计算分数,进行排名。

注:数据来源为

1)纳入测评的上市公司年报、半年报、季报等各项公告;

2)睿和智库自有数据库;

3)其他公开渠道获取的相关信息,包括但不限于官方网站、学术研究报告等信息渠道

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“地产资管网”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 2021房企资管力50强解析丨睿和研究

地产资管网

地产资管网