更多干货,请关注资产界研究中心

作者:小肥债

来源:债市小肥债(ID:gh_7dd4432661e4)

从2月3日市场开盘至今,市场已经经过了2周10个交易日。回顾这两周,不禁让人感慨仅仅10个交易日的起伏近乎正常行情下一个季度的波动幅度,不论是股票市场的7连阳,还是国债期货周五的闪崩,不仅让大家感慨这市场和坐过山车一样刺激,连债券都动辄4BP、5BP的波动~最近心脏不太好

小编在这里就从股票及债券两个维度简要回顾下,这十个交易日到底发生了什么,然后结合大佬们的研报分析,简要归(xia)纳(cai)下自己眼中资产波动后的逻辑,还是老规矩,极度不专业~还望各位大佬多多指教~

一、债市:先涨后跌

小编此处主要选取评级债市行情的指标是交易活跃度比较高的十年国债、国开债以及国债期货十年主连。简要归纳三者表现,大致分为三个阶段,第一阶段为开工日的一步到胃位,第二阶段即其后交易日的宽幅波动,第三阶段即周五的闪崩。以下就划分为3个阶段进行简要介绍。

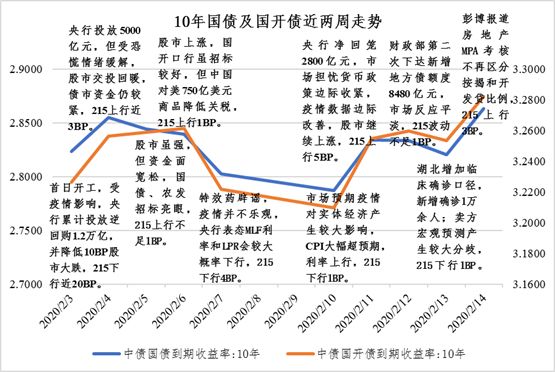

(一)一步到位

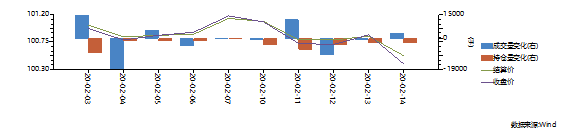

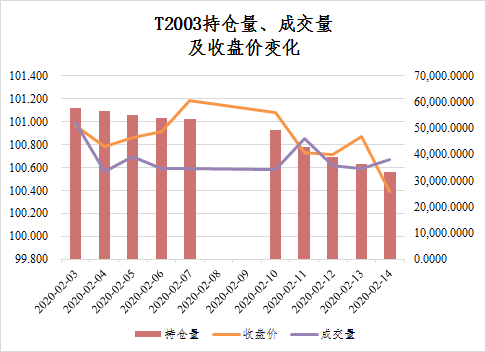

1、国债期货

国债期货现在处于移仓过程中,但是当前主力仍是T2003,小编主要分析还是以T2003为主。2月3日,开盘第一交易日,国债期货便马上兑现了疫情所带来影响,在央妈OMO降息10BP利好刺激下,开盘价便为100.90元,较前一交易日99.69的收盘价跳涨了1.21元。大家本以为这就够刺激的了~没想到,盘中多头爸爸们不停歇,最高价推升到了101.505元,再差一丢丢就触及2%的涨停板了……但受当天资金盘紧张以及部分多头获利了解,T没有一直强势,最后收于100.97元,较于前一交易日收涨1.36%。

2、10年国债及国开债

与T相同,215在开盘受疫情以及央妈OMO操作降息影响给出一个3.25的开盘后,便一路TKN,盘中最低价到了3.16。下午OFR逐渐增多,加上当天资金真的紧,很多交易员大佬们都在忙着平头寸,逐渐回吐上午的涨幅,最终利率收在了3.2264。十年国债也很刺激,节前收在2.9932,大家还在讨论开年估计会围绕3.0关口出现磨盘,事实却是3.0关口直接越过~最后收在2.8231~

(二)窄幅波动

1、国债期货

在2月3日股市暴跌,T暴涨之后,国债期货便出现成交量缩减情况,整体持仓量也伴随横盘波动,部分大佬获利了解,以及移仓T2006影响,出现萎缩。回顾T收盘价走势,可窥见其与大盘指数相异,并未呈现单一走势。

在2月4日,市场较于前一交易日的疯狂情绪有所缓和,加上股市情绪复苏,股债跷跷板效应凸显,T交易量萎靡,价格较于前日回落,收于100.785,跌幅为0.24%。

2月5日,T收盘价虽较前一交易日变化跌幅不大,但日内波动幅度较大,当日最低价为100.58元,最高价则为100.905元,相差3毛多。受美股大涨影响,T开盘即跳空,上午我大A股也受美股强势鼓舞,表现亮眼,上证综指、深圳成指一路高歌猛进,创业板指数更是直接高开,单日创下4.84%涨幅。受股债跷跷板效应影响,T表现非常羸弱,好在下午国债、农发一级招标表现亮眼,叠加上证综指、港股跳水,T挣扎着翻红了,当日收在100.865元。

2月6日,T陷入横盘行情,其实当日消息还是挺多的,先是媒体曝出资管新规过渡期可能延长1年,后是中国政府降低对美750亿美元商品关税,但是有国开、口行一年期疫情防控债招标火爆提振,以及资金面较为宽松影响,T还是收涨了。结合卖方研究大佬断言“疫情的边际改善对市场的影响需要持续关注,叠加股市大涨引发的风险偏好回升对债市的传导效应,利率快速下行的阶段已经过去”,市场也开始讨论拐点是否快要来到。

但2月7日,T用大涨回应了乐观者,伴随各项“特效药”新闻辟谣,人们发现疫情比想象中得更加难以战胜,还有诸多关于武汉疫情、李医生逝世的转发,悲伤的情绪以及对公权力的不信任弥漫在朋友圈中。虽然很多成功的交易员都强调,在交易中要摒弃主观情绪所带来的干扰,但于实践中很难有人告诉自己“a deal is a deal”, 完全排除疫情所带来主观冲击。7日早盘股市走弱,以及央行副行长在新闻发布会上官宣“下次MLF利率和LPR会较大概率下行”,奠定了当日T的强势,再加上资金价格的走低,T最后站上了101.18元。

本周首个交易日2月10日,T早盘受疫情防控并不乐观,以及央行等额续作逆回购影响,略有高开;但其后CPI、PPI公布,大幅高于预期,叠加股市表现强势,T在触及101.3元后,开始回吐涨幅,最终收于101.08。

2月11日,当日有3800亿逆回购到期,但央妈仅续作1000亿元,当日净回购2800亿元。央妈未等额续作,动摇了市场对于货币政策维持较宽松状态的预期;另外从2月10日起,部分地区开启返工,但疫情的新增确诊人数及疑似人数并未呈现二次爆发情况,甚至出现下降趋势,湖北省外地区的疫情防控初见成效。本轮推动T上行的主逻辑都产生动摇,T当日暴跌0.36%,收于100.73元。

2月12日、13日,处在数据真空期中,市场又缺乏足够增量信息。仅是在11日晚,财政部发布公告二次下达新增地方债额度8480亿元,两次合计下达1.8万亿,基本将授权额度用完了。但12日市场对此并无太大反馈,可能是早有预期。13日,湖北突爆出新增确诊病例1万余人,小编当时也是心惊胆战,后来仔细看是湖北新增“临床诊断病例”,这种分类仅有湖北地区有,主要系基于加快确诊流程考量,单独设立。

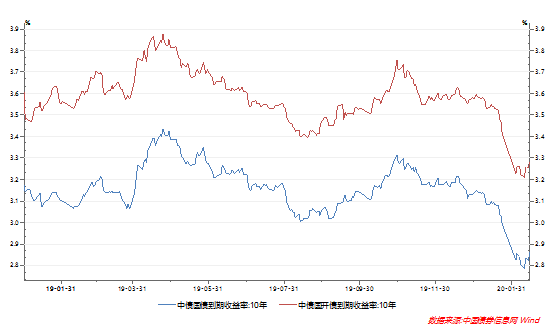

2、10年国债及国开债

这两周其实现货走势与国债期货走势高度拟合,连日内交易走势都高度重合。为了节省篇章,小编就不再赘述,一图以蔽之。

(三)周五闪崩

1、国债期货

2月14日,国债期货的闪崩其实还挺让人搞不懂的。上午受股市连续多日向好影响(大家已经对股市回调放弃幻想了),T开盘后略有下行,但幅度不大,整体1-2毛左右波动。午后,T略有拉升,但还是低于开盘价,整体交易量也不大。与之相对,大A股午后也略有回落,但仍飘红。

临近2点左右,T及大A股都开始回落,传言是受彭博报道房地产MPA考核不再区分按揭和开发贷比例影响。2点20左右,大A股翻绿,T也开始放量下跌,市场出现股债双杀。2点半左右,T再次迎来大空单,股市稍作调整后开始回暖。

T其后虽有买盘,但是力量太弱,难以扭转大盘趋势。后来,大佬们纷纷从技术面角度分析,有的说是补缺口,有的说是从现货和期货价格对应来看,也有人在群内直接喊多头来接单,然而……

其实,从后续大单情况来看~貌似有点多杀多的意味~总之千言万语汇成一句话~

2、10年国债及国开债

本来215周五早盘是一片岁月静好~

整体波动一直在1BP以内,有大佬调侃会不会又收在3.25或者3.26,毕竟10个交易日,215有4个交易日收在3.26,2个交易日收在3.25,不仅让小编想起那个经典的表情~

但受国债期货2点多闪崩影响,215 在20分钟之内,怒上3BP,10年国债也怒上2BP,凸显自己的存在。

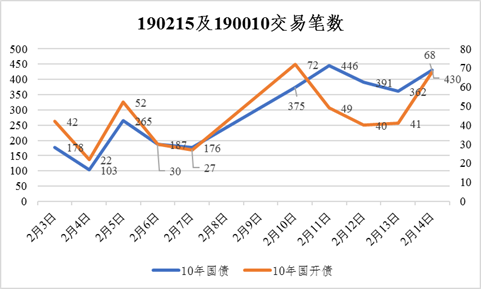

说好的1个BP玩一天呢,咋突然开起过山车了~通过交易笔数,我们可窥见在2月10日之后,215的交易量与节前大致持平。但其利率水平,除却2月10日收在3.20,其他交易日基本都以3.25-3.26居多。

二、股市:先跌后涨

股市在单日破纪录暴跌后,与债市行至高位横盘起伏不同,权益市场的走势是那么朴实,无华……且枯燥,一字以蔽之,就是涨。在2月3日后,股市便开启了单边上行模式……上证、深成还有科创板,三大指数10个交易日,仅有1-2个交易日收了阴线,其他时间,只是涨得多与涨得少的区别,绝没有不涨这一说~截至目前,除去上证指数,深成指已恢复至春节前水平,科创板更是创出历史新高~

不仅让人感叹,唉,有钱的市场就是这么朴实,无华且枯燥~

也有很多大佬预测,股市单边上行至高位,没有获利盘了解,会不会存在二次探底的可能。毕竟,疫情对实体经济所造成的冲击是无法忽视的,过度背离基本面的走势不可持续~但随着央妈的资金呵护,公募基金自己出钱购买本公司产品,以及北向资金连续多日的净流入,这一切仿佛都不是事儿~

也有大佬质疑,即使科创板主体多为医药企业,但略创年内新高,现在价格是不是有点太贵了,现在走势是不是非理性~但随着科创板继续一飞冲天,告诉了所有割肉的,或者未迟疑上车的人~科创板不存在贵不贵问题,只要你相信纳斯达克的故事,重回4000点不是梦!

总结股市涨势,什么技术分析,不要怂,就是干,满仓all in,赢了会所嫩模,输了下海干活!

三、过山车背后的逻辑

简要回(tiao)顾(kan)下股债近10个交易日的表现,我们会发现债市在2月3日跳开之后,后续便陷入宽幅波动的横盘,甚至在周五迎来一波闪崩。正如过山车在滑过了低谷之后,借助惯性一举冲上高坡的顶部,但在缺乏足够的外部刺激下,它只能在高坡上平缓滑动,甚至在坡度略微陡峭时,其有可能因动能不足,而回落至低谷位置。股市则像刚从一个高坡飞驰而下的过山车,借助惯性其在底部并未停留,而是积聚动能又冲上新的高坡。

借助对上述资产的复盘,小编简要归纳了下对其产生走势影响的因素,大致包括疫情防控、复工影响、宏观经济、货币政策、经济政策、资本市场政策,结合很多在分析疫情对债市影响时,所提出的伴随时间推移,市场关注点由疫情拐点到经济拐点,再到政策拐点。可以将影响因素归类划分为疫情防控因素、宏观经济因素以及托底政策因素。以下就区分这三类因素简要分析,其对债市所产生影响。

(一)疫情防控因素

疫情作为触发本次市场波动最为直接因素,回顾国债期货及利率债走势,在交易第一周疫情防控基本主导着债市走势。在这段时间里,诸多卖方大佬开始在研报中也对疫情防控及数据拐点等领域多有涉猎。

其实,小编认为,囿于专业知识以及数据所限,我们对于疫情的认识多是基于感性层面,最为直观的数据来源,就是新增疑似病例、新增确诊病例数量,除此之外不多的增量信息则是类似特效药研制等方面新闻。因此,疫情防控情况对于债市冲击很难量化,而可以量化因素则是疫情对于复工影响,复工推迟对经济数据产生冲击。再者,疫情于债市而言其实很早就已经price in,除非出现复工所带来二次爆发,否则在湖北省外部分省份确诊案例已经0增长,湖北省内也有效控制背景下,疫情防控因素的交易价值已所剩无几,或者说疫情拐点对于债市来说已经体现在行情之中。后续伴随疫情进一步被控制,其更能给股市带来增量利好,而于债市,用大佬们经常说的一句话就是,时间不是利率的朋友。

(二)宏观经济因素

在疫情因素影响权重逐渐降低后,市场终会回归基本面,当然~可能不包括我大A股~

对于宏观经济的预期,将会成为后期主导债市走势的主要逻辑。当前已公布的1月数据,不论是CPI抑或PPI,于债市而言难谓利好,但因疫情对生产生活冲击,原有经济弱复苏趋势被打断,而2月目前仍处于数据真空期阶段。我们更多只能通过高频数据及复工情况,去匡算一个大致的数据或趋势。小编梳理了下现有研究大佬对于复工或者一季度GDP的研判,大部分都认为2月底之前,难以正常复工;而对一季度GDP判断,分歧较大,极度乐观者认为可能出现正增长,其余认为可能由4%-5.8%不等。小编以为,2月已然过半,从现有发送旅客、主要城市迁徙指数,以及发电耗煤量等来看,均远低于历史同期值,复工情况并不理想,除去地产成交面积有反弹外,螺纹钢等主要工业品也是跌跌不休。

(三)托底政策

当前已有托底政策涵盖了货币政策(逆回购操作降息,投放大量逆回购,MLF降息)、金融监管政策(疫情防控债、资管新规延期、定增新规)、财政政策(专项债额度二次下达,一系列疫情相关免税抵扣政策)。除去确定的,还有在传的MPA对于房地产开发贷及按揭不再区分比例,以及今日的MLF降息。未来政策托底,必然还是会围绕货币政策、基建、地产三个领域来,毕竟现有财政政策空间并不大~正如鲁迅曾经说过~

PS:小编昨晚完成此篇杂文~木有来得发,结果今早先是获悉央妈降低了MLF10个BP,但仅开展了2000亿的MLF操作和1000亿的7天逆回购,今日累计回笼货币7000亿元。然后开盘,T2003就跳空,T2006也是萎靡不振,最后T2003收跌0.24%,T2006收跌0.26%,而国债190010截至发文上行3.25BP,190006上行2.5BP,惟有190215分外坚挺,只上了0.75BP。反观隔壁......上证指数涨了2.28%,深证成指涨了2.98%.....真是股债过山车啊!

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债市小肥债”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 股债过山车

债市小肥债

债市小肥债