铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

作者:小肥债

来源:债市小肥债(ID:gh_7dd4432661e4)

书接上文《地方债基操指南(一)》,上篇文章与各位观众老爷共同探讨下地方债一级市场的基础操作~本篇文章主要集中于二级市场,文章将分为二级市场概况、交易平台、交易机会三个维度,与各位观众老爷做个简要分享。以期通过本文,能够让各位观众老爷对地方债二级市场有个粗略认知。但囿于地方债二级市场成立时间不长,交易活跃度欠佳,研究大佬们关注较少,小肥债本身经验尚浅,文中多基于己身实践血泪教训,另与各位大佬观摩学习所得,故理论欠奉,逻辑不佳,存有谬误之处,还望各位观众老爷们海涵~如方便~还望各位看出错误的老爷能够后台留言指出,小肥债在此提前拜谢~

以下,即为正文

二、地方债二级市场

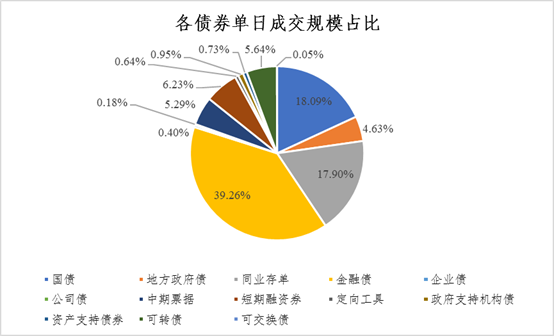

本文所言地方债二级市场,即已发行地方债的买卖流通市场。因地方债发行主体较多,且单券碎片化趋势愈发严重,其二级市场活跃度远不及其他广义利率债,与其第一大存量券种地位颇不匹配。小肥债曾选取二级市场各券种单日成交规模占比,发现地方债单日成交规模不仅远逊于国债、金融债、同业存单,甚至不及可转债、短期融资券,足见地方债流动性之孱弱。但地方债二级市场发展之迅速亦不容忽视,当前已经历了由无至有的历程,并在可预见未来中,伴随一级发行规模扩充,二级市场发展动力将更为充沛。那么,地方债二级市场当前呈现何种局面,其活跃品种为何,参与主体涵盖哪些?后文,小肥债为各位观众老爷逐一介绍~

(一)二级市场概况

1、交易规模

(1)交易规模整体情况

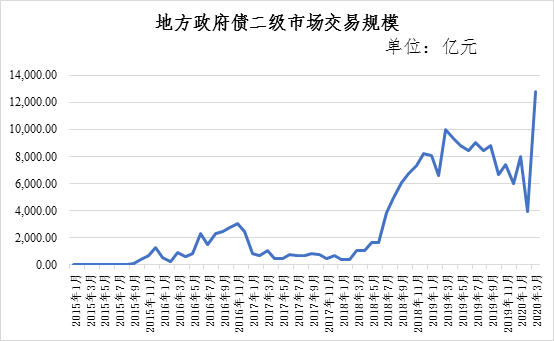

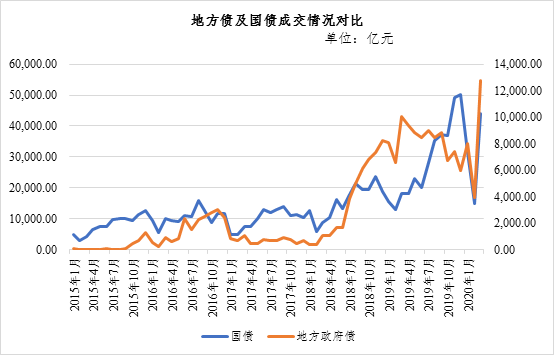

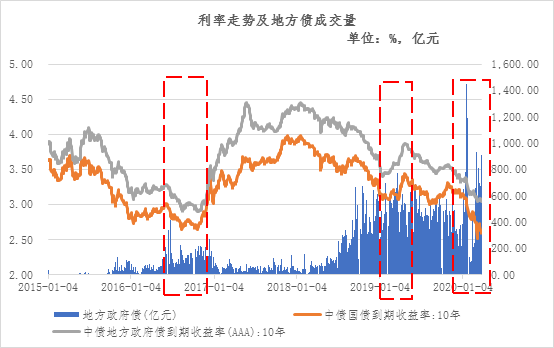

根据万德数据显示,2020年3月地方债交易规模创出历史新高,交易规模达到1.2万亿,虽较于国债、同业存单约单动辄4、5万亿成交规模,仍属于“弟弟范畴”。但较于2018年以前不足5000亿的成交规模,已获得长足进步。但与国债等活跃券种伴随发行量扩大,交易规模呈现波动中上行不同(除去春节期间受假期影响),地方债部分时间点成交规模甚至不及前期。

尤其2019年9月-12月,地方债成交规模较于2019年前三季度大幅回落,勉强与2018年四季度持平,那么地方债成交规模究竟受何种因素影响而呈现此种波动呢~其又能给我们在从事地方债二级交易中提供何种启发呢~后文小肥债将影响地方债交易规模的因素做了一个简要归纳~有不妥之处,还望大佬指出~

(2)地方债交易规模影响因素

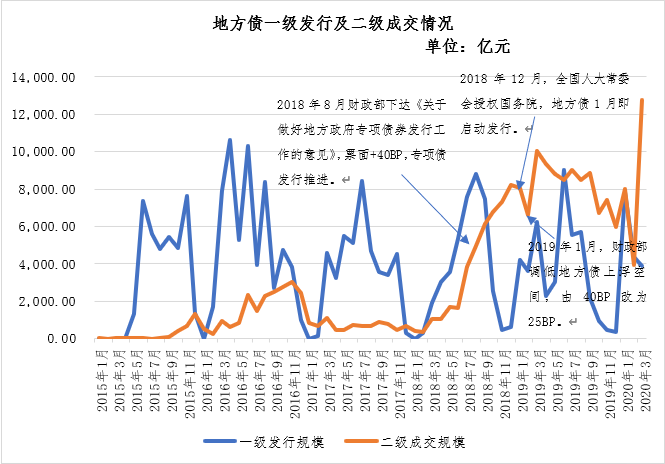

A、一级发行制度改革

地方债一级发行对二级交易量影响,主要体现在两个方面,一是地方债票面利率改革;二是地方债发行节奏改革。所谓票面利率改革,即2018年8月财政部下达《关于做好地方政府专项债券发行工作的意见》(以下简称《意见》),各省市地方债票面利率锚定在国债基准+40BP。由本图即可发现,自该文件颁布后,地方债二级成交活跃度快速上行。毕竟,在国债基准上浮40BP,与当时二级估值相比,存在较大套利空间。很多机构一级获配之后,二级直挂OFR,稳稳套利收益到手,这也在短期内催发了地方债的二级交易热度。但在2019年1月,财政部调低了地方债上浮空间,由40BP改为25BP,当月地方债一级发行规模呈现上行趋势,但二级交易规模却当即回落。足见票面利率对地方债一二级套利所带来影响,会明确传递至二级市场交易量,甚至影响权重强于一级发行市场。

所谓地方债发行节奏改革,即根据2018年8月财政部所颁布《意见》要求,各地区加快专项债发行进度,当月地方债发行规模即创出历史新高,叠加彼时上浮40BP的票面政策,一二级市场存在较大套利空间,量升价优,地方债二级市场交易量也创出新高。其后,为提升地方债对基建拉动效用,平衡全年发行节奏,2018年末全国人大常委会授权国务院可提前下达下一年度部分地方债务额度。受此影响,自2019年1月开始,地方债一级市场一季度就形成“开门红”局面,发行量远高于四季度,该局面一直延续至今日。该制度改革的伴生影响则是,一季度地方债交易活跃度也大幅提升,部分时间高于受获利了解影响交易规模大增的四季度。

B、国债利率走势

地方债票面利率紧紧锚定国债基准,故其估值受国债走势影响颇大。小肥债拉出2015年之后国债10年期活跃券走势,叠加地方债单日成交规模,似乎国债利率走势并未如一级发行制度影响那么显著。但若匡算出某一段时间交易总量,与其他时间阶段进行比较,即可发现当国债利率曲线出现陡峭趋势时,地方债交易规模即会迅速进入活跃时期,整体规模会大幅增加。小肥债以为,此点与地方债流动性较弱特性有关,地方债较弱的流动性,注定其难以在利率低点精准卖出,故当利率曲线呈现陡峭趋势,带动市场交易情绪时,往往会是地方债出货的最好时期,尤其国债利率向下突破时,市场会因“上车荒”而削减卖方所因支付的地方债流动性溢价(例如高于估值成交),另外足够的浮盈也让卖盘有动力落袋为安,而交易情绪的形成及延续也非一日,故地方债成交量会散在某一段时间中,在该段时间中地方债成交活跃度远高于其他时间。

C、一级半市场出现

在上篇小肥债曾粗略介绍过地方债一级半市场产生背景。简要归纳,即承销商错估倍数、金主爸爸为减少承销协议数量等。一级半市场的产生,让成交规模曲线较于发行规模曲线呈现出向后平移的情况,也就是地方债发行高峰期过后的2-3个交易日内,受上市接回等因素影响,交易规模会迎来另一个高峰期。

D、地方债自身特性

伴随专项债发行规模扩充,财政部愈发重视专项债管理工作,尤其对专项资金用于所配套项目的精细化管理,致使匹配项目的专项债发行规模愈发零碎。小肥债以为,财政体系所处位置及考量因素与地方债投资者需求相迥异,这也决定其举措并不会全然以市场所预期为导向。此间,最为典型者即前文所言专项债发行精细化管理,于市场机构而言,单券拥有较大存量规模,才意味着其有成为活跃券的潜质。地方债发行主体本就不同,虽总体存量规模较大,但平均至各省市,远无法与活跃券相比较,叠加专项债精细化管理,专项债未来可能会更为碎片化,难以出现现诸如190215这种活跃券,也间接限制了地方债交易活跃度的提升。除去碎片化这一特性外,地方债票面利率的统一性,不同区域风险定价的同质性等因素也在无形之中限制地方债交易的活跃度,好在这些特性都有改善措施,而监管层面也在有意弥合市场需求与财政考量之间的区隔~例如鹏华基金、海富通基金所推出的地方债ETF,在一定程度上可以缓解地方债碎片化多带来不便~但地方债ETF在国内的发展仍是任重道远,仍有待时间和资源去浇灌。

2、地方债交易活跃券种

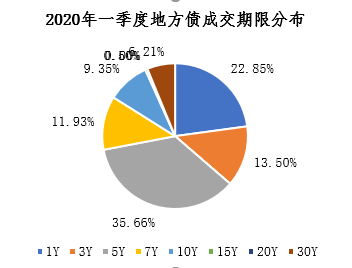

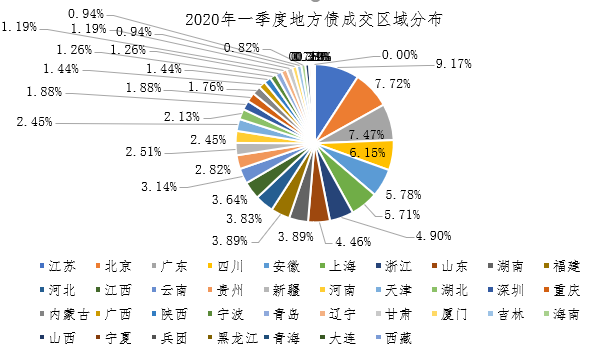

QB在地方债板块有地方债排行榜分项,内部包含发行限额分析及活跃程度分析,其中活跃程度分析即统计了近期地方债成交的热点期限及热门地区~

不难看出,地方债成交期限以5年为主,成交区域也集中类似江苏、北京、广东、四川、安徽、上海、浙江等地,其中四川小肥债猜测可能是因四川发行只数较多,上市接回数量较多;安徽应是受+30BP影响,一二级套利空间较大。为刻画出具体券,小肥债委托QB老板导出了由年初至现在地方债交易明细(再次感谢QB老板,另外大家多多关注QB地方债板块~可竞猜倍数,上传结果,赢取Q米~)。小肥债以交易笔数作为活跃券衡量因素,为排除一级半市场影响,小编提升了活跃券标准(即一级半市场交易频率较低,出现次数较少),但效果并不理想。经过筛选,2020年新发债券所占比重仍较高,大致名单如下。

债券简称 | 发行期限(年) | 剩余期限(年) | 票面利率(%) | 中债估值(%) | 存量规模(亿元) | 债券类型 |

15福建债05 | 5.00 | 0.31 | 3.16 | 1.4933 | 85.50 | 专项债 |

15湖南债02 | 5.00 | 0.28 | 3.14 | 1.4713 | 126.00 | 一般债 |

15吉林债24 | 5.00 | 0.63 | 3.44 | 1.687 | 73.20 | 一般债 |

16北京债02 | 5.00 | 1.26 | 2.67 | 1.9064 | 114.88 | 一般债 |

16福建债05 | 5.00 | 1.21 | 2.99 | 1.9029 | 160.04 | 专项债 |

16福建债08 | 5.00 | 1.39 | 2.60 | 1.9241 | 130.90 | 一般债 |

16江苏债18 | 5.00 | 1.32 | 2.59 | 1.9138 | 190.00 | 一般债 |

16上海10 | 5.00 | 1.61 | 2.52 | 1.9786 | 60.00 | 一般债 |

16上海债02 | 5.00 | 1.30 | 2.65 | 1.9113 | 243.90 | 专项债 |

16上海债06 | 5.00 | 1.37 | 2.53 | 1.9216 | 107.40 | 一般债 |

17江苏债01 | 3.00 | 0.01 | 3.27 | 0.963 | 190.10 | 一般债 |

17浙江债01 | 5.00 | 2.03 | 3.13 | 2.0999 | 28.57 | 一般债 |

18福建14 | 5.00 | 3.46 | 3.89 | 2.3934 | 193.75 | 专项债 |

19河南债01 | 3.00 | 1.80 | 3.13 | 2.0359 | 165.00 | 一般债 |

19湖北债16 | 10.00 | 8.99 | 3.48 | 2.9756 | 197.65 | 一般债 |

19江苏债03 | 5.00 | 3.95 | 3.30 | 2.513 | 297.20 | 专项债 |

19上海10 | 5.00 | 4.38 | 3.17 | 2.5587 | 219.70 | 一般债 |

19上海债07 | 5.00 | 4.20 | 3.34 | 2.5477 | 432.60 | 专项债 |

19新疆债01 | 10.00 | 8.80 | 3.50 | 2.9601 | 100.00 | 一般债 |

20安徽01 | 5.00 | 4.78 | 3.18 | 2.5751 | 17.47 | 专项债 |

20安徽02 | 7.00 | 6.78 | 3.35 | 2.8555 | 29.04 | 专项债 |

20安徽06 | 7.00 | 6.78 | 3.35 | 2.8555 | 119.00 | 一般债 |

20北京债02 | 5.00 | 4.85 | 2.88 | 2.58 | 16.00 | 一般债 |

20北京债05 | 5.00 | 4.85 | 2.88 | 2.58 | 4.21 | 专项债 |

20北京债06 | 5.00 | 4.85 | 2.88 | 2.58 | 129.70 | 专项债 |

20甘肃债06 | 7.00 | 6.93 | 2.96 | 2.8729 | 52.90 | 一般债 |

20广东债09 | 5.00 | 4.79 | 3.13 | 2.5756 | 8.00 | 专项债 |

20广东债27 | 30.00 | 29.79 | 3.92 | 3.5963 | 35.02 | 专项债 |

20广东债30 | 10.00 | 9.79 | 3.34 | 2.9986 | 91.68 | 一般债 |

20广东债31 | 10.00 | 9.87 | 3.10 | 3.0007 | 147.32 | 一般债 |

20海南债01 | 3.00 | 2.89 | 2.68 | 2.2658 | 6.00 | 一般债 |

20海南债03 | 5.00 | 4.89 | 2.90 | 2.5829 | 33.80 | 专项债 |

20河北债01(提前还款) | 10.00 | 9.77 | 3.39 | 2.8663 | 77.02 | 专项债 |

20河南债03 | 5.00 | 4.75 | 3.14 | 2.5728 | 16.64 | 专项债 |

20湖南01 | 5.00 | 4.78 | 3.14 | 2.5747 | 35.00 | 专项债 |

20江苏01 | 5.00 | 4.78 | 3.15 | 2.5746 | 31.70 | 专项债 |

20江苏02 | 7.00 | 6.78 | 3.31 | 2.8541 | 31.10 | 专项债 |

20江苏03 | 10.00 | 9.78 | 3.37 | 2.9982 | 281.85 | 专项债 |

20江苏04 | 7.00 | 6.78 | 3.31 | 2.8541 | 12.35 | 专项债 |

20江西05 | 5.00 | 4.78 | 3.15 | 2.5746 | 13.78 | 专项债 |

20江西10 | 5.00 | 4.78 | 3.15 | 2.5746 | 48.98 | 专项债 |

20江西债11 | 10.00 | 9.89 | 3.12 | 3.0012 | 220.00 | 一般债 |

20内蒙古债06 | 5.00 | 4.91 | 2.88 | 2.6475 | 52.00 | 一般债 |

20青岛04 | 5.00 | 4.77 | 3.17 | 2.5739 | 4.00 | 专项债 |

20山东债15 | 30.00 | 29.89 | 3.73 | 3.5984 | 45.60 | 一般债 |

20深圳债12(提前还本) | 10.00 | 9.78 | 3.37 | 2.7258 | 20.00 | 专项债 |

20深圳债20 | 5.00 | 4.78 | 3.15 | 2.5746 | 4.50 | 专项债 |

20四川33 | 5.00 | 4.77 | 3.16 | 2.5744 | 3.00 | 专项债 |

20四川债48 | 3.00 | 2.90 | 2.65 | 2.2678 | 26.30 | 一般债 |

20四川债49 | 5.00 | 4.90 | 2.90 | 2.5839 | 20.00 | 一般债 |

20天津01 | 30.00 | 29.80 | 3.92 | 3.5963 | 60.00 | 一般债 |

20天津债26 | 5.00 | 4.89 | 2.91 | 2.5834 | 15.00 | 专项债 |

20新疆债07 | 30.00 | 29.90 | 3.76 | 3.5985 | 148.00 | 一般债 |

20云南09 | 5.00 | 4.76 | 3.15 | 2.6423 | 25.10 | 专项债 |

20浙江债02 | 5.00 | 4.79 | 3.13 | 2.5756 | 30.10 | 专项债 |

看完这个图,感觉自己奇怪的知识增加了

通过该表,我们可以大致刻画出当前市场活跃个券形象,小编根据发行时间将其区分为老券、新券,其中老券特征可归纳为:

A、票面利率较高;

B、单券存量规模较大;

C、与中债估值利差较大;

D、地区以福建、上海、江苏、北京等地为主。

新券特征可归纳为:

A、专项债出现频率较高;

B、与估值利差收债;

C、出现发行规模较小的渣量券;

D、出现30Y券。

3、地方债交易主要参与者

地方债二级市场参与者与一级市场大致相近,但也存在不同。二级市场中,大行爸爸所占比重较大,广义基金也会参与进来,券商自营活跃度也显著高于一级。

A、全国性商业银行

全国性商业银行因内部考核要求,在发行制度改革前便已承接起地方债投资重任,在地方债票面利率调整为25BP后,依旧由全国性商业银行扛起地方债大梁。但因全国性商业银行亦要考量自身所能承接上限,叠加地方债供给的放量,且风险权重仍保持为20%,故其亦有“出清存货”的需求。此种出清,所涉规模较大,能一次承接者较少,价格要求并不严苛,也为非银交易盘提供了机会。

B、城商、农商

在地方债基操指南(一)中,小肥债曾言,城商农商大佬们作为地方债新贵,在资产荒背景下,对地方债关注与日激增~但受国债利率处于历史低分位影响,地方债票面利率也趋于低位,一级市场吸引力也逐步弱化。但价格公道的高票面老券,既无信用风险,票面又可免税。放入持有到期账户中,岂不美哉~

C、券商

券商自营应是地方债市场最为活跃的交易盘之一。除去提升承销排名,增加监管评级分数外,各家券商自营也开始以地方债作为波段品种,尤其是短期限的3年、5年。除去传统交易盘外,还有诸多券商销售交易部门参与到地方债搓券之中,地方债不同于国债等券种,受流动性影响,当前仍存有较大搓券空间。

D、广义基金

除去前文所言的ETF基金外,诸如银行理财产品、保险资管产品也逐步参与到地方债的交易之中来。

(二)地方债二级交易平台

至于地方债交易平台

咳咳咳咳………

明人不说暗话,一图以蔽之~

就是这么豪横

(三)地方债二级交易机会

谈及地方债交易机会,各位二级大佬要比小肥债要更为清晰~本不宜班门弄斧

但无奈……

自己列的提纲,跪着也要写完啊~

其实在刻画地方债活跃券环节,我们即可窥见二级市场所偏好券种,此类券种也是我们的交易机会,小肥债简要总结了下,可以归纳为20个字:新券一级半,老券高票面,短端博估值,长端大波段。

1、新券一级半

所谓新券一级半,即小肥债前文所言代客盘或实际投资者估错边际倍数,或致使实际投资者若全部接回,会超出集中度上限;或致使实际投资者难以拿到理想配置规模。在上市之前,询到满意OFR或BID。因一级半市场并不存在正规交易场所,信息偏差较大,再者该情况某种程度上也游走在合规边缘,故其交易多具有急迫性,对于细微利差关涉程度远不如正常交易,故承销费全返、折价交易等……并不罕见~

2、老券高票面

在2018年地方债发行制度改革前,地方债票面利率确定较为随意,有省份会动员省内金融资源,有意压低票面利率;也有省份较为市场化,由市场机构投标确定最终利率。此时,就有概率出现票面利率冲高情况,除去2016年外,好省份2015年、2017年、2018年5年期地方债票面利率3%以上者并不罕见~此类老券,大多存于大行爸爸账户之中,等到大行爸爸清仓甩货时~不失为交易机会~

3、短端博估值

在当前利率波动较大背景下,除去国债、国开债可作为波段标的,5年期地方债也成为部分交易盘新宠,虽活跃度无法与其他品种想比,但好在地方债一级定价制度可为其二级交易提供一定的利差保护。

4、长端大波段

适用这个策略的目前主要是保险爸爸们,与其他机构所不同,保险爸爸成本较为刚性,负债端较为稳定,可容忍较长久期。诸多特点决定着保险爸爸们重绝对收益大于相对收益,重票面大于重估值。基于此,很多保险爸爸青睐于踩大波段,动辄3-5年的策略周期,保证了账户的绝对收益。

还有诸多地方债交易机会,小肥债才疏学浅,难以列明,还望各位老板海涵~要是有老板有其他认识,求赐教~~

三、不是总结的总结

到这里,小肥债认识中关于地方债的基础操作,大致汇总完了。如果各位老板对其他方面存有兴趣,我们可以私下交流。

其实,地方债发展至今,一级发行市场、二级交易市场仍存在诸如票面利率一致化,实际配置盘较少等问题。但若回溯地方债历史,若以2015年为其肇端,地方债发展至今方才5年;其受到全市场关注,也就始于2018年,至今也不过2年,短短几年地方债便已有今日之成就。小肥债仍记得,2017年财政部公开提出通过地方债等措施防范地方债务风险,做到“开前门、堵后门”。彼时,小肥债还不太敢相信,毕竟仅就开前门而言,当时关注地方债者寥寥,其能否支撑起地方政府数万亿的融资需求尚且存疑;再者堵后门,剥离城投平台的融资职能更是一项浩大工程。但不足3年,地方债存量规模已然逾越国债、政金债,成为财政体系执行积极财政政策不可或缺的一环;而市场上各类主体也关注到地方债的价值,参与到这一品种投资交易中来。也许,真的用不了几年,地方债会在监管引导下,会在各类机构支持下,一步步实现它当初的“诺言”。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债市小肥债”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 地方债基操指南(二)

债市小肥债

债市小肥债