作者:小债看市

来源:小债看市(ID:little-bond)

随着大量债务到期、外部融资不畅,蓝光发展流动性紧张引发连锁反应,“四川地产一哥”陷入资金困局。

01

非标逾期

近日,蓝光发展(600466.SH)被曝非标逾期,旗下多只债券频繁异动。

据媒体报道,蓝光发展已出现三家信托公司产品兑付逾期,目前正与兴业信托就一笔延期支付的集合信托产品进行谈判。

5月26日,蓝光发展旗下公司债跌幅扩大,其中“16蓝光01”、“19蓝光02”均跌超11%;分别报75元和79.81元;“20蓝光02”跌超7%,报70元,三只债券均创上市以来新低。

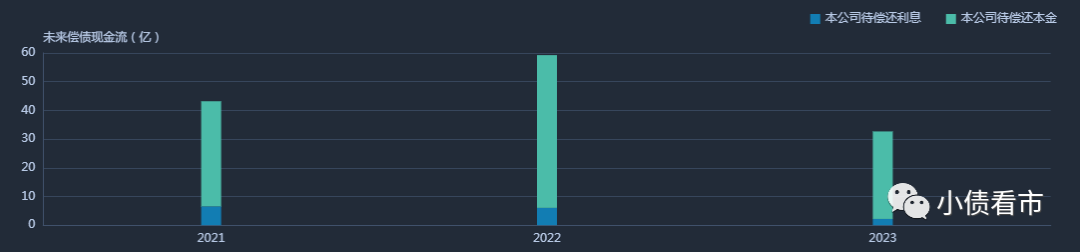

《小债看市》统计,目前蓝光发展存续债券16只,存续规模120.34亿元,其中将有76.5亿债券于一年内到期,集中兑付压力较大。

存续债券到期分布

除此之外,蓝光发展还存续3只美元债,存续规模10.5亿美元,其中有一只3亿美元票据将于明年1月到期。

《小债看市》了解到,蓝光发展非标逾期传闻开始于今年初,随后撤出上海总部传闻、大幅裁员、出售物业公司自救等消息频出,资金链紧张程度可见一斑。

今年5月初,蓝光发展先后被标普、穆迪下调评级,其中标普将其评级展望调整为负面,穆迪则将企业家族评级由“B1”下调至“B2”,其再融资环境恶化、融资成本将抬升。

02

据官网介绍,蓝光发展成立于1990年,2015年在上交所重组上市,主营房地产开发和医药制造业务。

2019年,蓝光发展旗下蓝光嘉宝服务在港交所主板挂牌上市,构筑起“A+H股”双资本平台。

蓝光发展官网

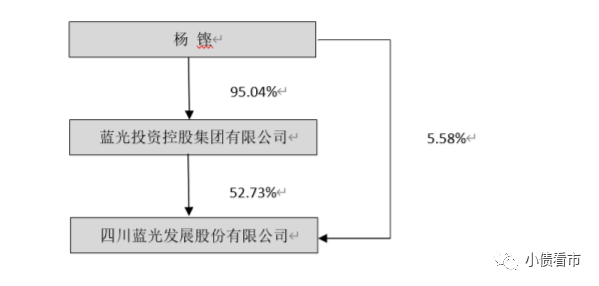

今年4月,蓝光集团与蓝光发展实际控制人杨铿签订了《股份转让协议》,蓝光集团拟通过协议转让方式,受让杨铿所持有1.78亿股公司股份,约占公司股份总数的5.87%。

本次股权调整前,蓝光发展由蓝光集团持有46.86%,杨铿直接持有11.45%;调整后蓝光集团的持股比例上升至52.73%,从相对控股变为绝对控股;而杨铿转让的股份已超过其所持股份的50%,直接持股比例下降至5.58%。

股权穿透图

2020年,蓝光发展房地产业务实现销售金额约1035亿元,同比增长2%;实现销售面积约1205万平方米,同比增长10%,但销售权益比降至70%以下。

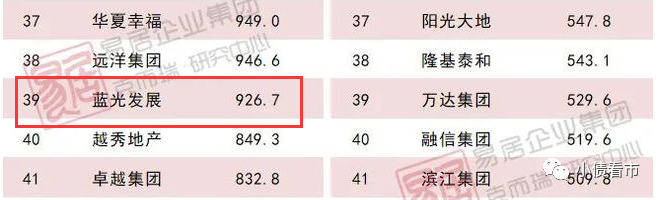

据克而瑞数据显示,2020年蓝光发展以926.7亿操盘金额位居第39位,同比后退6位;以1073.1万平方米操盘面积位居第22位。

克而瑞房企销售排行榜

近年来,在“快周转”经营策略下,凭借较强的区域优势和分散的城市布局,蓝光发展销售规模快速增长,利润水平大幅提升。

然而,2020年蓝光发展业绩出现下滑,实现营业总收入429.57亿元,同比增长9.6%;实现归母净利润33.02亿元,同比下降4.53%。

值得注意的是,这是2016年以来蓝光发展首次出现业绩下滑,其2018和2019年净利增速分别高达62.91%和55.53%。

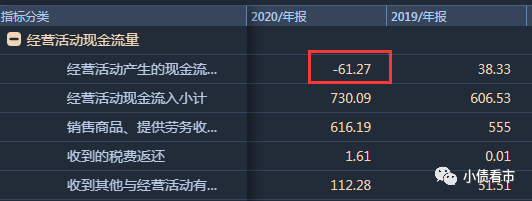

盈利能力下滑的同时,蓝光发展的经营获现能力也出现恶化,2020年由于拿地和开发支出增加,其经营性现金流净额大幅流出61.27亿元。

经营性现金流情况

截至2020年末,蓝光发展总资产2582.64亿元,总负债2118.68亿元,净资产463.96亿元,资产负债率82.04%。

近年来,蓝光发展的财务杠杆水平一直处在80%以上高位,如果加上永续债其负债水平和财务杠杆将更高。

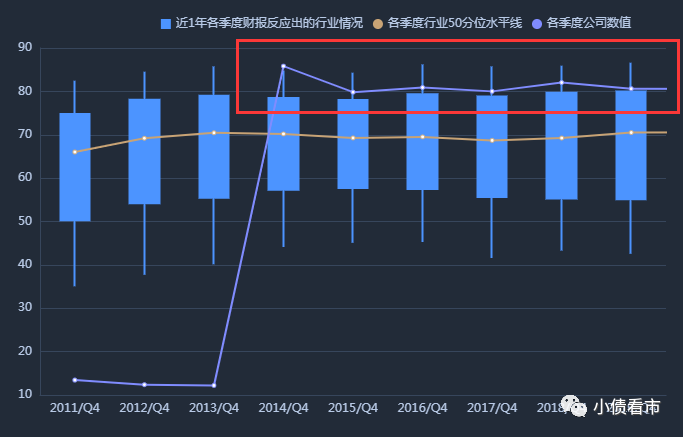

财务杠杆水平

从房企融资新规“三道红线”看,2020年末蓝光发展净负债率88.5%,剔除预收款后的资产负债率为73.03%,现金短债比为1.06,踩中一道红线归为“黄色档”,有息负债规模年增速不得超过10%。

《小债看市》分析负债结构发现,蓝光发展主要以流动负债为主,占总负债的78%。

截至2020年末,蓝光发展流动负债有1667.87亿元,主要为一年内到期非流动负债,其短期负债合计279.76亿元。

相较于短债压力,蓝光发展流动性一般,其账上货币资金有297.43亿元,其中受限资金有8.5亿,刚好可以覆盖短债。

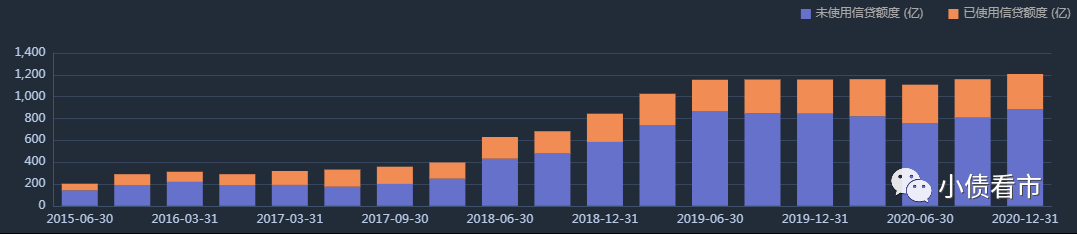

在备用资金方面,截至2020年末,蓝光发展银行授信总额为1207.4亿元,未使用授信额度为884.32亿元,具备一定的财务弹性。

银行授信情况

在负债方面,蓝光发展还有450.81亿元非流动负债,主要为长期借款,其长期有息负债合计428.59亿元。

整体来看,蓝光发展刚性负债有768.21亿元,同比大增27%,主要以长期有息负债为主,带息债务比为36%。

可以看出,蓝光发展有息负债增速明显高于营收增速,债务压力巨大且融资成本也明显高于同体量房企,2016年-2020年其融资成本分别为9.06%、7.19%、7.54%、8.65%和8.2%。

另外,值得注意的是,蓝光发展少数股权权益比和损益比相差较大,存在“明股实债”嫌疑。

2020年,蓝光发展的少数股权权益由199.07亿激增至278.64亿元,占比由51%增长至60%;而少数股东损益却从7亿降至3.74亿,占比从17%降至10%,估算其明股实债规模超200亿。

在偿债资金方面,蓝光发展主要依赖于外部融资,以银行借款为主。其融资渠道较为多元,除了发债和借款,还通过租赁融资、应收账款、定增、股权质押和信托等方式融资。

从占比上看,蓝光发展银行借款、债券和非标债务融资占比分别为39.96%、31.86%以及28.18%,可以看出其非标债务占比较大。

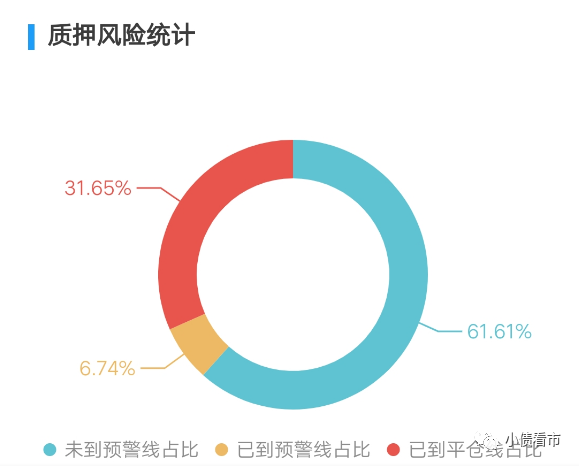

截至2021年4月,蓝光控股已质押8.85亿股蓝光发展股票,股权质押率为62.21%,可以看出质押率较高。

股权质押风险

在资产质量方面,2017年以后蓝光发展的存货规模上升很快且数额庞大,主要为在建开发项目,截至2021年一季末高达1771.08亿元,存货周转率有所下降。

另外,截至2020年末蓝光发展受限资产为574.07亿元,是净资产的1.24倍,主要为受限存货,对资产流动性产生不利影响。

从土储上看,2020年蓝光发展新增房地产项目60个,新增项目总建筑面积约962万平方米,计容建筑面积约716万平方米,可以看出其拿地面积低于销售面积。

与蓝光发展目前的销售和开工情况相比,其土地储备规模略显不足,未来新增土地储备需求或进一步加大资本支出压力。

资金和偿债压力下,蓝光发展开始卖子求生。

2020年7月,蓝光发展将核心业务之一的迪康药业,以9亿元交易对价出售给汉商集团;今年2月又将旗下物业公司蓝光嘉宝,以48.5亿元的价格转让给碧桂园服务。

今年4月,蓝光发展甚至曝出要“卖身”,将所剩地产业务分三个板块寻找下家,但随后遭到公司辟谣。

总得来看,2020年蓝光发展业绩下滑,经营获现能力恶化;有息负债不断攀升,融资成本高企;存在大量“明股实债”嫌疑。

03

千亿目标下极速狂奔

1990年,杨铿从国企辞职下海,以生产汽车配件起步,后通过做电子电器市场进入房地产行业,创立了蓝光的前身“成都兰光房屋开发公司”。

2005年,赶上成都旧房改造,蓝光顺势而为一路发展壮大。

蓝光控股董事局主席杨铿

2008年,蓝光谋求上市,豪掷3.3亿元拿下壳股迪康药业29.9%的股权,却在七年后才成功登陆资本市场。

起步于成都的蓝光,后来坚持“区域集中-西部领先-全国拓展”的发展战略,在保持成都本土竞争优势的同时,自2009年开始正式启动全国化布局,于当年进入昆明、重庆、自贡等城市。

2010年,蓝光首次进入北京,次年又进入浙江嘉兴,开始布局长三角地区。

2017年,杨铿提出冲刺千亿销售额的计划,想要以规模换取更大的市场及财务空间。凭借较强的区域优势以及契合市场需求的产品定位,蓝光房地产销售面积及销售金额持续保持增长。

2016年,蓝光销售额从183.7亿元上升到339.1亿元,随着在全国范围的推进,2017和2018年其销售金额快速增长至582亿元、855.39亿元,近三年复合增长率为68.48%。

2019年,蓝光发展以1079.8亿元的销售金额排名第33位,正式跨入“千亿俱乐部”行列。

也就是说,从销售百亿到千亿的突破,蓝光仅用了四年时间。

同时,杨铿的个人财富不断上涨,他获2019福布斯全球亿万富豪榜第2057名,2019福布斯中国400富豪榜第296位。

2019年9月,蓝光发展将总部搬迁至上海,剑指华东区域的扩张。

值得注意的是,在蓝光销售面积和销售金额大幅增长的同时,反映实际销售额的权益销售金额却在下滑,2019年权益销售金额为768.4亿元。

近年来,杨铿还在大力推进多元化发展战略,成立文旅集团,推出“水果侠”主题世界IP,但文旅项目难赚钱是业界共识。

另外,蓝光这两年高管团队频繁流失,多位副总裁级别的人物任职不久便离开。

2020年4月,蓝光曾经的“二把手”张巧龙、副总裁王万峰双双辞任非执行董事;四个月后人力“一把手”孟宏伟也提出了离职。

而蓝光人事变动频繁的根本原因,是其开启了“二代接班”模式,核心团队的频繁离职,给蓝光的经营战略执行和落地,带来了不小的阻碍。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市