更多干货,请关注资产界研究中心

作者:徐小亮 浙江省投融资协会特殊机遇资产专委会&后稷投资

来源:后稷投资(ID:houjiamc)

2019年全国不良资产市场白皮书

福建篇

声明

本白皮书所采用数据均收集自网络媒体等公开渠道,不保证数据的完整性和真实性,读者可自行核实,如发现确有错漏之处,亦欢迎联系我们予以修正。本白皮书不构成对任何特定市场和机构的推荐和认定,不构成任何投资建议。

前言

后稷投资不良资产白皮书系列作品的制作发布已经进入了第三年,今年为了更好地服务读者,后稷投资联合浙江省投融资协会,共同制作发布本期的白皮书。我们搜集整理了2019年在全国各类网络媒体等渠道上,公开发布的债权资产处置和成交转让信息,其中处置公告8499条,成交转让公告5679条,范围涵盖全国31个省份。根据该数据,我们制作了本期的全国不良资产市场白皮书,分全国篇和交易相对活跃省份的地方篇,其中地方篇前期已选取了经济总量较大的浙江、广东、江苏和山东东部四省,以及中西部湖北、湖南、重庆、四川四省,共八个省份制作完成,现就最受读者关注的其他两个省份追加制作。受技术手段和市场参与方信息公开程度限制,我们不能保证数据的完整性,但仍旧可从中一窥全国各地区债权不良资产市场的大致情况。需要说明的是,债权不良资产处置方法多种多样,债权转让只是其中一种,对不良资产市场整体状况的判断,仍需要我们从其他多个角度加以分析,但全面分析并不是本白皮书的初衷,本白皮书亦不构成任何投资建议。

2019年,福建全省全年实现地区国民生产总值42395.00亿元,较上年增长7.6%,总量全国排名第八,增速排名第五。年末金融机构本外币各项存款余额49836.41亿元,较上年末增长8.8%;金融机构本外币各项贷款余额52640.82亿元,较上年末增长13.2%。2019年地区社会融资规模增量8974亿元,全国排名第八。

我们共统计到福建省2019年债权处置公告382条4329户,转让成交公告178条3441户,数量规模与2018年接近,但金额规模较2018年有变化。

01

福建省招标与成交情况

1、债权招标情况

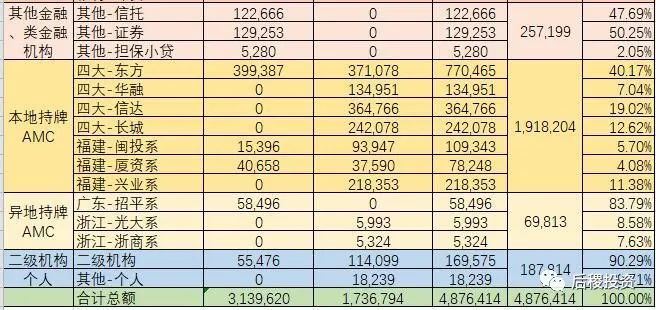

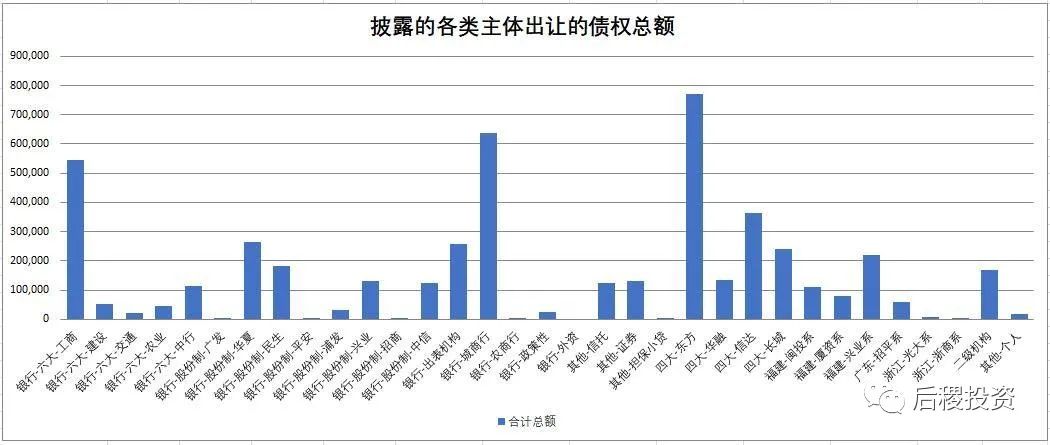

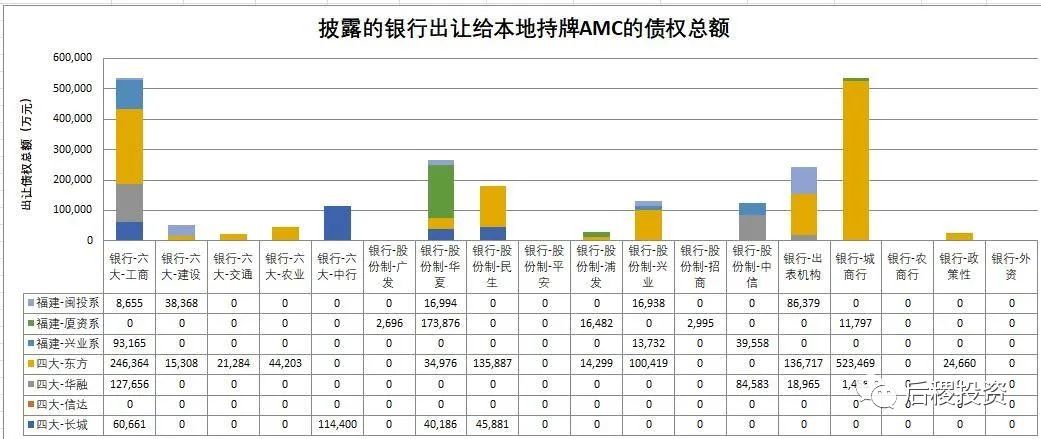

从上表可以看出,债权招标较多的还是四大全国AMC,其中东方的招标总额最高,为471亿元左右,信达长城次之,华融则较少。银行的招标规模由于直接面向持牌AMC的未公开的情况较多,故参考意义不大。本省及外省地方持牌AMC在当地的招标则较少。

2、债权成交情况

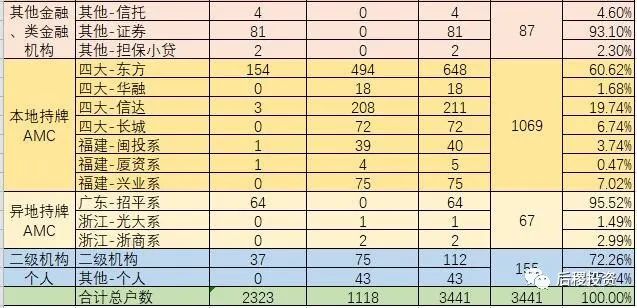

1)、成交情况总览

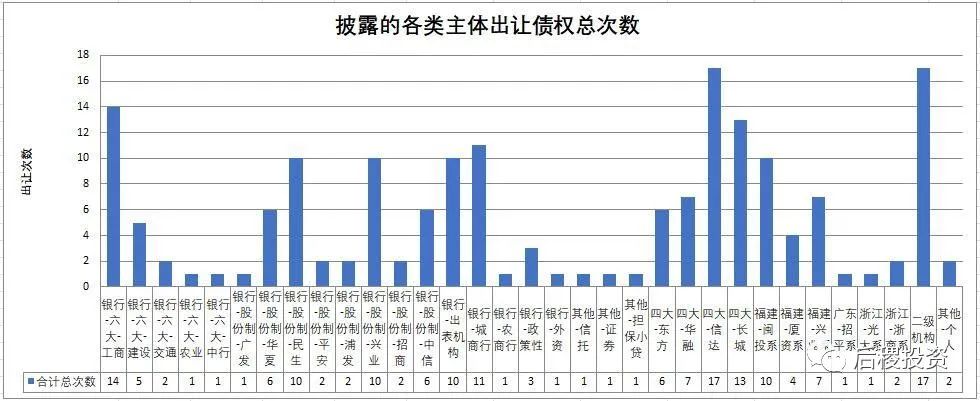

在我们搜集到的公开转让记录中,未透露债权金额的共有36笔。其中大部分对成交情况判断影响不大,但有关信达的成交记录绝大部分均未透露债权金额,信达出让的10次记录全部未透露金额,而受让的9次记录也未透露,这造成了本文中信达债权成交额信息缺失,对总量和信达本身的情况判断变得困难,在此提醒读者注意。

按成交额:

a、单从金额上看,2019年福建省一级市场银行出让债权总金额约244亿元左右,其他机构约25亿元左右,合计269亿元左右,由于有关信达的金额数据缺失,故此金额应当更高(信达的实际受让金额按与其他AMC的户数比例推算,应当在25-30亿之间)。对比2018年的380亿元左右,规模大幅下降。

b、各银行的出让规模大部分均大幅下降,如2018年出让规模较高的工商银行和兴业银行,2019年的出让规模下降了50%以上,2018年出让规模达76亿左右的中信银行,今年则只有12亿元左右。华夏银行是个例外,出让规模增加了15亿左右。

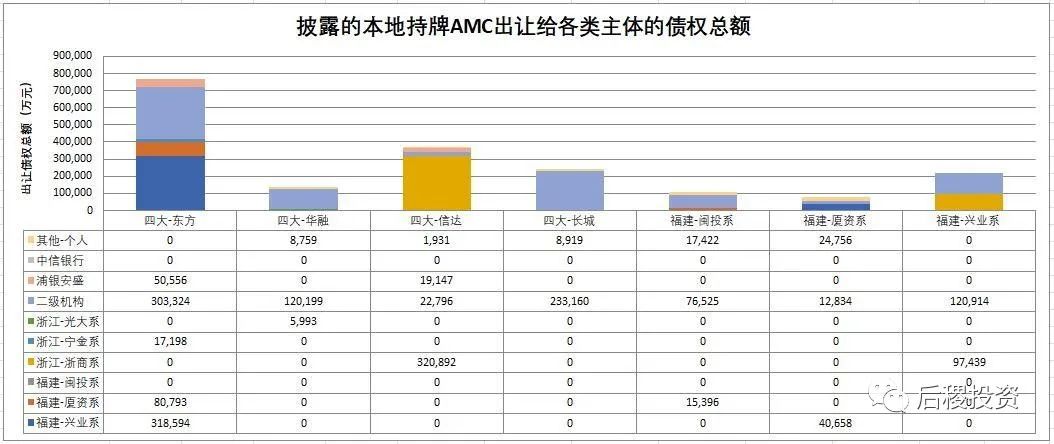

c、二级市场中,本地持牌AMC总出让额约192亿元,相较去年240亿元左右有所下降,但如加上信达未透露金额的部分,总规模相差应该不大。但具体到各家单位,则变化巨大。2018年出让规模均在30亿以上的福建地方AMC,今年的出让规模大幅下降,其中厦门资管从52亿降到了7.8亿,闽投资管从32亿降到了10.9亿,兴业从35亿左右降到了22亿左右。四大全国AMC中,东方的出让规模大幅上升,从19亿元左右上升到了77亿左右。

d、异地持牌AMC中,浙商的出让规模较2018年为少,另外还出现了广东招平和浙江光大的身影。

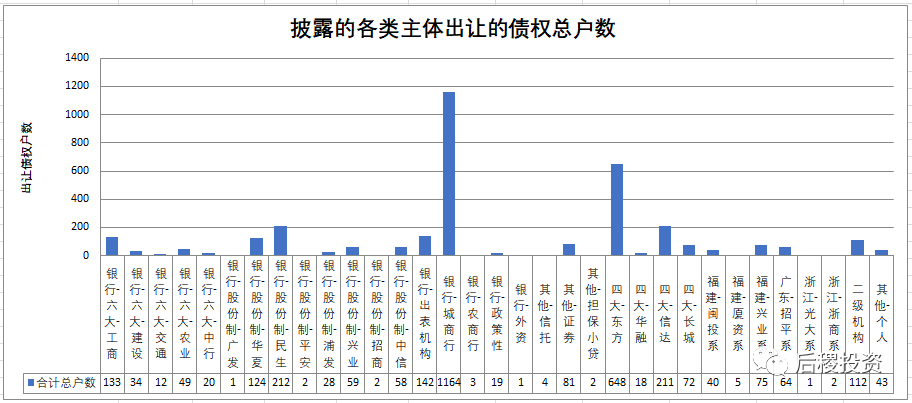

a、从银行出让规模上看,除传统规模较大的工行外,城商行是出让市场的主角,华夏银行和民生银行的处理力度相对也较大。

b、东方的出让规模大幅领先其他持牌AMC。

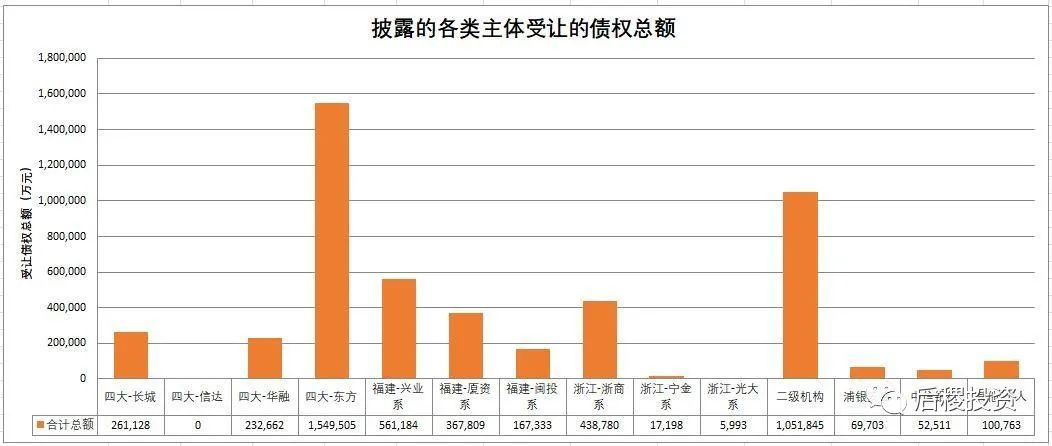

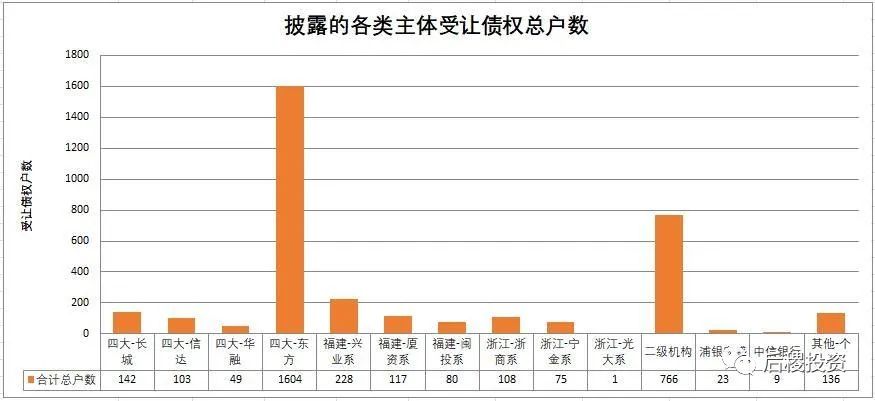

c、东方的受让规模也大幅领先其他AMC,信达的金额未透露,但从按次数和户数推算,其与长城和华融的受让规模应当接近。

按成交次数:

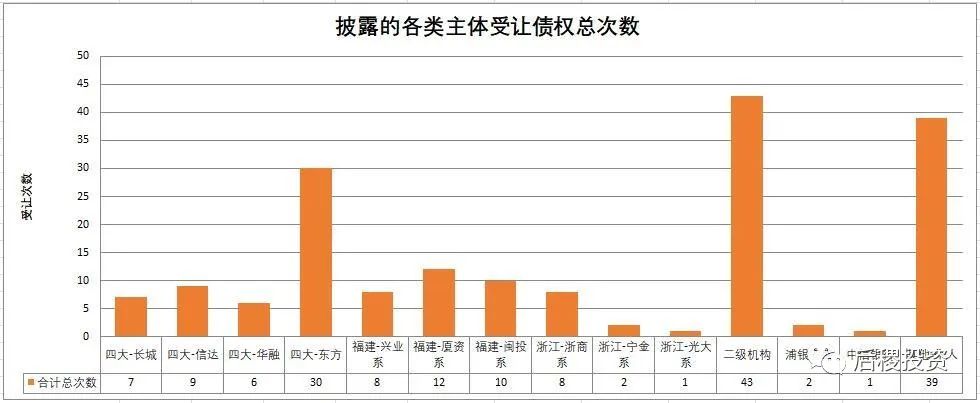

信达的成交记录虽未透露金额,但单从出让次数和受让次数上看,在四大全国AMC中也仅次于东方。

按成交户数:

东方的受让户数特别高,是因为东方有三笔从福建海峡银行受让的债权资产包,户数特别多。但即使抛开这个因素,东方2019年在福建的受让规模在持牌AMC中仍处在首位。

2)、银行出让情况

东方2019年受让债权的来源多种多样,有成交记录的受让银行达11家以上,其他持牌AMC则均只有3-5家。东方受让的债权总额中,有三分之一是来自城商行。工行的债权仍旧是受各AMC追逐最多的,华夏银行和兴业银行的债权也较受欢迎。

3)、本地持牌AMC出让情况

在东方的出让总额中,有很大一部分是转让给了兴业资管,信达的出让总额中,也有很大一部分是转让给了浙商资管,加在一起规模达63亿元,这部分不能算作福建市场对存量债权不良资产的消化。

4)、本地持牌AMC受让情况

单从债权总额上看,东方的受让规模遥遥领先,信达则因为不披露金额造成数据缺失。本地地方AMC的受让总规模中,有一大部分都是来自本地其他AMC(主要是东方)。

5)、本地持牌AMC外主体受让情况

作为异地持牌AMC,浙商在福建的债权受让来源主要是本地持牌AMC(主要是信达),而除异地持牌AMC的其他二级机构受让总规模在100亿以上,其他机构的受让规模则均不大,这个规模与2018年相比差距不大。

02

福建省工业房产和土地司法拍卖成交情况

工业房产和土地是债权不良资产的底层资产中比较重要的部分,这二类资产的法拍也是债权不良资产消化的最终途径,比较具有代表性。故我们收集了2019年在淘宝和京东法拍平台上拍的拍卖信息,以一窥福建省债权不良资产消化的实际情况。

1、2019年福建省共上拍工业用房和土地共696宗,拍卖了1149次,成交了390宗,总成交额约68亿元。即大约每3次拍卖中,有1次能够成交,每1.78个上拍标的物中,有1个能成交,整体成交率一般。

2、从成交价看,起拍价溢价率小于等于10%的占了总成交标的数的54.87%,总成交金额的62.02%,大于30%的占了标的数的29.23%,总成交金额的26.51%,两极分化比较严重。

3、从成交价看,评估价折价率低于50%的极为少见,在50%-70%、70%-100%各占了总成交标的数约36%左右,100%以上占了26%左右。

4、在所有的成交记录中,一拍成交占了总标的数的54.36%,总成交金额的53.24%。

5、从月份上看,下半年的成交情况明显好于上半年。

03

福建省金融债权资产在阿里平台转让成交情况

网络债权拍卖已经越来越为市场参与方接受。以阿里平台为例,自2015年开始至2019年底,福建省共有674次阿里平台的债权拍卖记录,其中2019年就有463次。我们统计了2019年阿里平台的福建省债权拍卖记录,以部分了解债权网络拍卖成交情况。

1、从出让的债权性质上看,个人债权和公司债权的拍卖次数各占了约一半,而上拍标的数公司债权略大于个人债权。

2、从总成交比例上看,个人债权与公司债权接近,分别为52%和55%左右。

3、民生银行的拍卖次数和拍卖标的数均占比较高,多 为个人债权,实际上是个人债权的主要供应方。民生银行的个人债权成交比例在50%左右。

4、兴业资管的成交比例达到了100%,长城和信达的成交比例也达到了71%和93%,异地持牌AMC浙商的成交比例为63%左右,略低于前述三家持牌AMC。

总成交金额合计34亿左右,这与福建省总的债权成交规模比还是较小的。从成交总额上看,信达出让规模最高,为10亿左右。在成交的标的中,报名数大于1 的占比为45.6%左右,出价次数大于1 的占比为35%左右,一拍成交的占比为68%左右。溢价率超过10%的占比约20%左右,溢价水平不高。

04

结语

对比2018年,福建省债权不良资产的转让规模明显下降,其中以一级市场的规模下降最为严重。究其原因,一方面是因为传统大行的资产质量有所好转,加上前三年的大规模出让,现有存量不良贷款的出售意愿有所下降,另一方面,高企的价格也让买家望而却步,各家持牌AMC的经营策略也出现了分歧。

在去年我们的福建省白皮书中,作者曾提到外省机构参与福建省市场竞争将会更多。今年我们已经看到了在受让机构中,外省地方AMC除浙商外,还有宁波金融和光大金瓯的身影,地方市场的竞争更为激烈。债权不良资产经转手一道,消化难度就增加一级,在前几年各AMC均大规模收包的背景下,2019年持牌AMC二级市场出让规模,并没有能对应上之前的一级市场受让成交规模,消化还需要时间。福建省2019年四大AMC净受让规模约为58亿,地方AMC净受让规模约119亿(包括异地AMC的净受让约39亿),持牌AMC净受让债权总额不到180亿,本地持牌AMC不到140亿,按支付对价4折到5折计算,实际投放金额仅在70-90亿。福建省工业用房和土地(大多数银行所出让债权的底层资产类型)的法拍成交总额68亿,则可以看出目前的债权转让总额,与福建省不良贷款通过司法处置实际回收的金额其实是接近的。这或许部分说明,处置终端的成交量,较现在各持牌AMC手中前期收购的存货量还是有较大的差距的,库存压力较大。福建省商业银行经过前些年大规模出包,不良贷款存量有所降低,受疫情影响会再增加,但短期的银行大规模出让应该是不大会再出现了。福建省司法拍卖56%的上拍成交比例仍不算高。债权不良资产成交情况的走向,最终还是要看终端市场,尤其是法拍市场的成交活跃度变化。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“后稷投资”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

后稷投资

后稷投资