更多干货,请关注资产界研究中心

作者:克而瑞研究中心

来源:丁祖昱评楼市(ID:dzypls)

“三条红线”下,现金流成为房企生存的关键词,过去一年,房企纷纷通过加大销售回款、推进主体上市等方式增加现金流入、优化债务结构;叠加今年以来的土地“两集中”政策,房地产行业对房企现金流的统筹调度和管理提出了更高的要求。

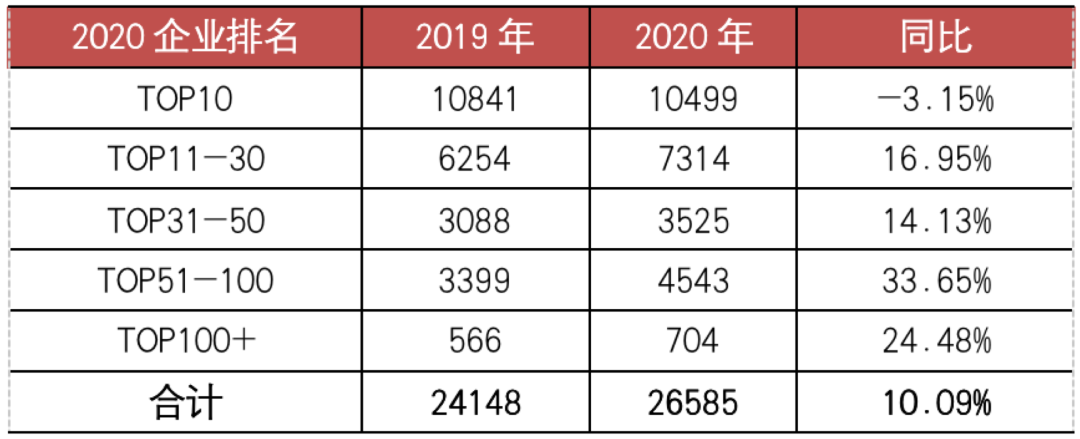

从各项指标来看,2020年末,CRIC重点监测的67家上市房企的现金持有量为26585亿元,同比增长10.09%。实际上,房企对现金流管理已发生了微妙的变化,而这些变化很大程度上能够看出房企经营策略的转变。

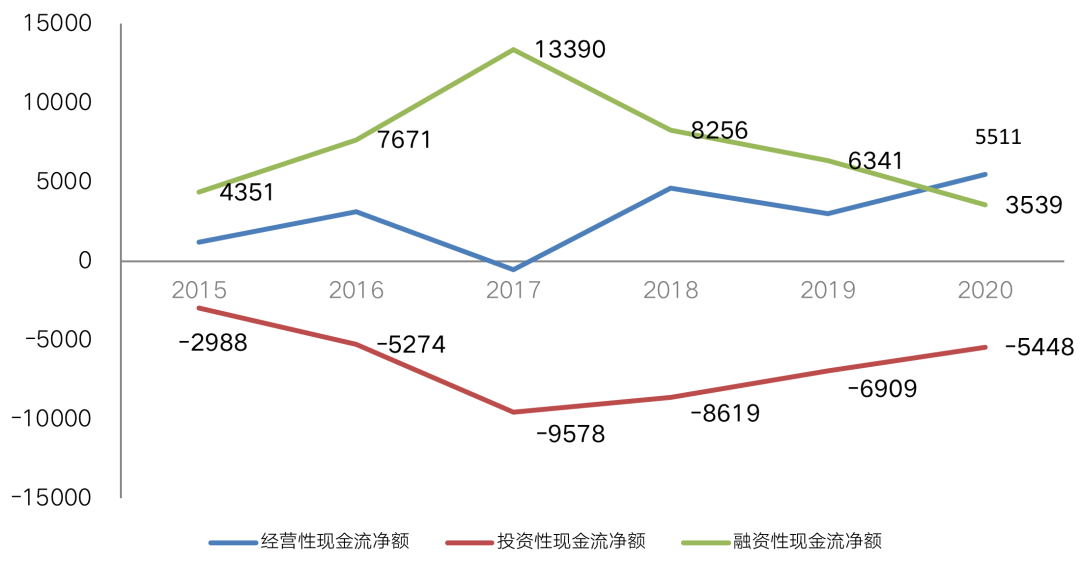

CRIC数据显示,104家典型样本房企历年三大现金流净额变化来看,自2017年以来,融资性现金流净额及投资性现金流净额逐年下降,经营性现金流净额连续三年为正,并持续上升,至2020年达到历年最高,并首次超过了融资性现金流净额。

房企持续关注现金增长

金融供需两端的政策,对整个房地产行业的运营逻辑都产生了重大的影响。“三条红线”成为房企改善财务状况的一个重要衡量标准,为增加现金流入、优化债务结构,加大销售回款、推进主体上市等成为主流方式。

在土地集中出让的当下,房企的现金流压力仍然存在,并将持续加大,长期关注现金增长已经成为行业共识。

CRIC数据显示,2020年末67家重点上市房企的现金持有量为26585亿元,同比增长10.09%。从梯队来看,持有现金量跟房企规模大体成正比,TOP10房企仍拥有着绝对的领先地位。从增速来看,TOP10房企的现金持有量同比减少了3.15%,是唯一现金减少的梯队。

值得注意的是,TOP50+梯队的房企现金增幅相对较大,同比增长达到20%以上,在“三条红线”的共识下,中小型房企意图建立更强的风险抗击能力,加大持有现金量以应对更加复杂的市场环境。

表:2020年各梯队房企现金变化

数据来源:企业业绩报告,CRIC整理

2020年经营性现金流

净额首超融资性

2017年,是房企现金流转变的关键点。

从104家房企历年现金流情况来看,2017年融资性现金流净额达到峰值13390亿元,同时投资性现金流净额为历年最高,为净流出9578亿元。这组数据说明:房地产行业依靠融资来驱动投资,彼时,行业对融资依赖度较高。

随后融资环境不断收紧,融资性现金流净额规模被动下降。CRIC数据显示,2018年、2019年及2020年融资性现金流净额分别下降了38%、23%及44%。与此同时投资性现金流净额呈现逐年下滑趋势,2020年净流出5448亿元,相比2017年下降了43%。

与融资性现金流的大规模下降形成鲜明对比的是,经营性现金流净额逐年增长并达到历年新高。2018年至2020年,经营性现金流净额连续三年为正,并在2020年达到历年最高至5511亿元,并首度超过了融资性现金流净额。

强回款、控投资,已经成为当下房企发展的重要砝码。

图:历年104家房企经营、投资、融资性现金流

净额情况(亿元)

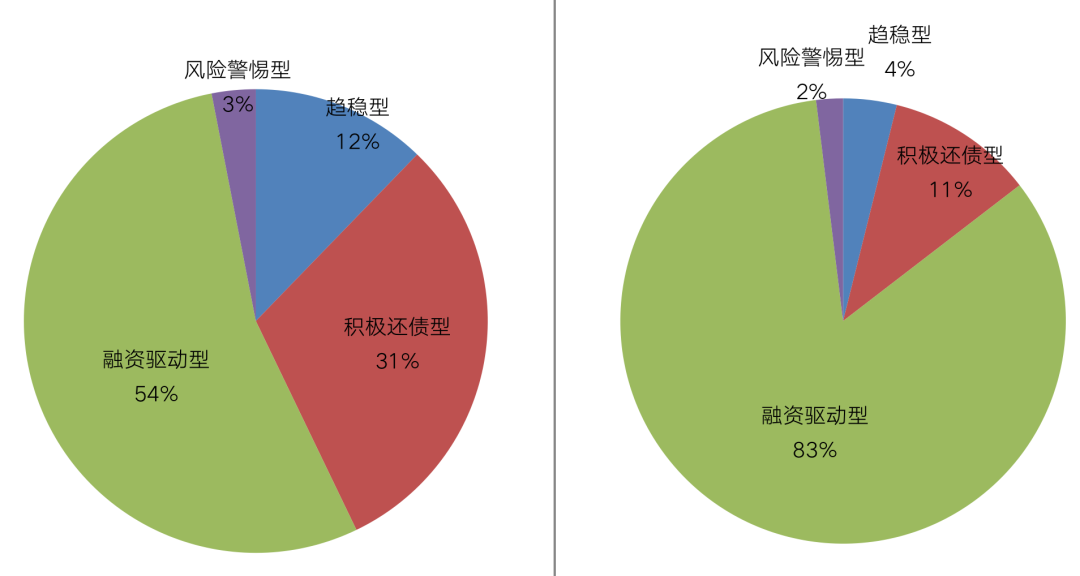

三成房企积极还债,融资驱动型房企大幅减少

实际上,参照房企经营性与投资性现金流净额(包含合作和投资物业开发等)的总和,以此作为房企日常经营的现金流情况,并将其与融资性现金流净额进行比较后发现,目前房企现金流经营模式大致可分为趋稳型、积极还债型、融资驱动型和风险警惕型。

首先,经营+投资性现金流净额大于0,且融资性现金流净额大于0的趋稳型,这部分房企相比以往有更多的现金,典型如中海,2020年中海经营与投资性现金流净额总和为净流入72亿元,同时融资性现金流净额为净流入80亿元,2020年底持有现金达1104.69亿元,较2019年上升了16%。

第二类房企属于积极还债型,具体指标来看:经营+投资性现金流净额大于0,但融资性现金流净额小于0。2020年,有31%的房企为积极还债型,典型如绿地控股,2020年融资性现金流净额净流出349亿元,主要由于期内偿还债务支付现金高达1619亿元,同比增长10%。预计在三条红线等新规下,积极还债型房企的数量占比在未来仍有望继续扩容。

第三类是融资驱动型,房企经营+投资性现金流净额小于0,但融资性现金流净额大于0。虽然加强回款、控制投资已经成为行业共识,但仍有54%的房企仍为融资驱动型,数量过半。此类房企更应注意不要超融、过融,或在维持现有债务规模的基础上,加快销售回款,注意现金流健康。

值得注意的是,有47%的房企过去4年经营及投资性现金流净额总和均为净流出,这意味着仍有部分房企的经营策略未有发生明显变化,依然采用融资推动规模的方式进行拓张。需要警惕的是,融资驱动型房企中有23%的房企其融资性现金流无法完全覆盖经营及投资性现金流支出,这意味着经营支出已经无法用融资支撑,其回款能力及融资能力均将受到一定考验。未来若不加大销售回款,在融资环境依旧收紧的环境下,这类企业现金流或承受较大压力。

此外第四类房企在前环境下仍然存在警惕风险,经营+投资性现金流净额,及融资性现金流净额均小于0,为风险警惕型,2020年占比达3%,此类房企应注意自身投拓力度及财务健康。

图:2020年及2017年104家房企

四类现金流模式情况

数据来源:CRIC整理

行业整体正逐步减少对融资的依赖,并逐渐强化抓回款,控制投资。现金流已经成为企业生存的安全垫。过去一些行之有效的发展手段和战略或难以适应房地产行业发展逻辑,只有去适应、去改变,才会在今天的市场当中还能赢得领先地位。

从房企层面来看,有更多房企参与积极还债,以降低杠杆;然而仍有过半房企为融资驱动型,其中更有47%的房企未有明显的经营策略改变,这在当下“现金流”保卫战中存在较大风险,因此建议以融资驱动型为主的房企在经营、投资和融资三方面尝试做出适合企业发展的转变,比如经营方面建议重视周转效率和销售回款,并提升到更为重要的位置,标准化和精细化项目运营管理流程;精简组织架构,收缩布局范围,聚焦深耕自身优势区域,拿地方面要对现金流回正周期和相关利润率提出更严格的要求;保持现有债务规模或逐步减少有息负债,避免对融资的过度依赖导致超融。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“丁祖昱评楼市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

丁祖昱评楼市

丁祖昱评楼市