作者:编辑部

前言 /Foreword/

当疫情管控常态化,“黑天鹅”变得随处可见。

随着互联网金融、万众创新的上升周期已过,商办不动产正处于供应过热、下行的周期之中。

今年多个城市严格的疫情封控应对措施之下,商办市场的前景不仅仅是悲观,更是雪上加霜的萧条。

“疫中探市”系列之三“商办篇”,通过对北上广深这四大城市超过200位一线运营人员的深度访谈研究,为大家展示在疫情叠加的下行周期中,商办物业市场的真实运营情况,以及市场未来的确定性。

商业地产近几年经历过三轮冲击:第一轮是互联网对商业的冲击;第二轮是消费趋势的迭代冲击;第三轮就是已持续两年多的新冠疫情的影响。

疫情下,实体商业客流量大幅下降,需求端持续疲软。多地疫情并发导致物流不畅,线上消费也受到较大抑制。

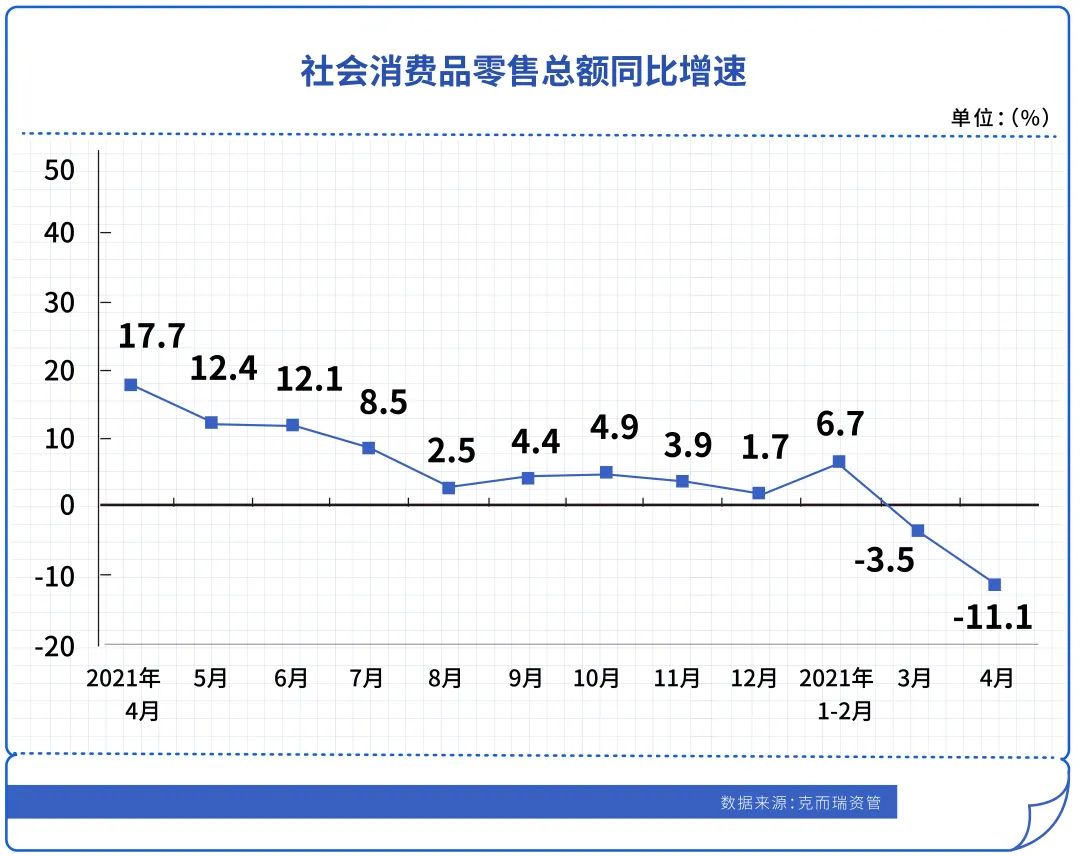

国家统计局数据显示,2022年4月,社会消费品零售总额29483亿元,同比下降11.1%,继3月首次转负后降幅再次扩大。

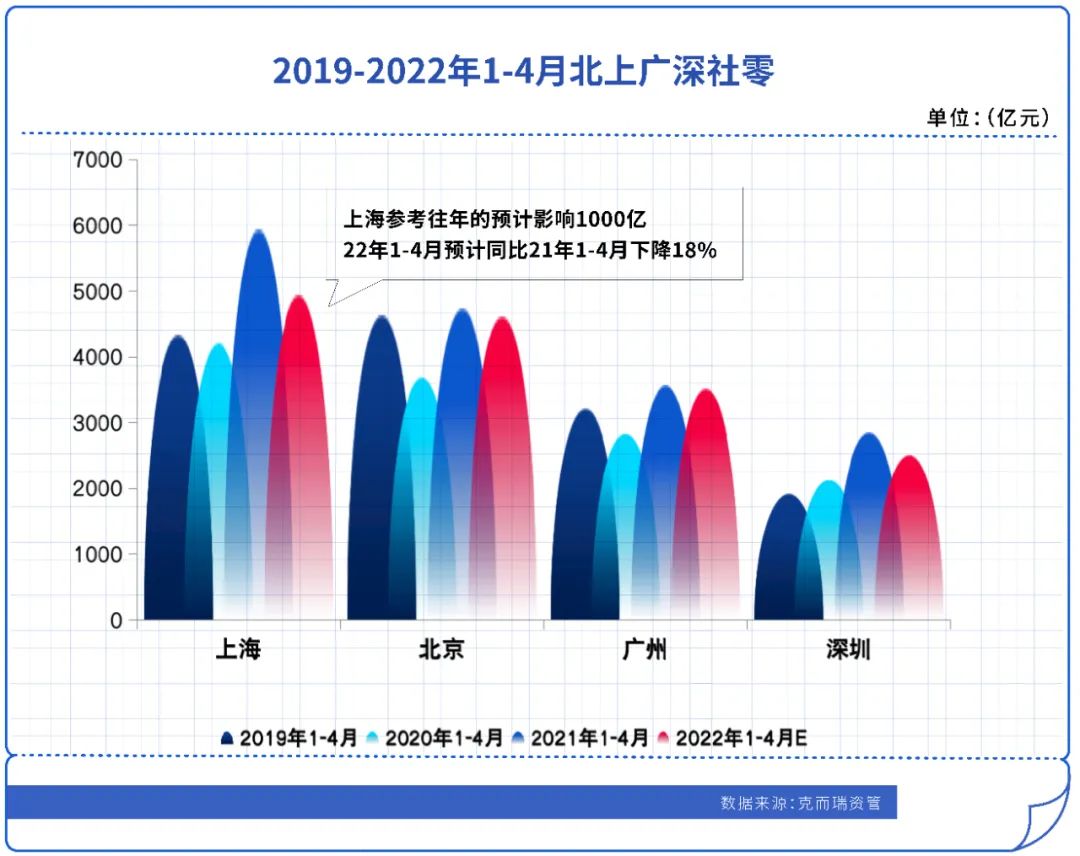

散发疫情导致市场经常性短暂停摆,商场销售去化及商场运营难度进一步加大。2022年至今,上海疫情影响最大,参考往年预计影响或将超过1000亿元,1-4月预计社会消费品零售总额同比下降18%。

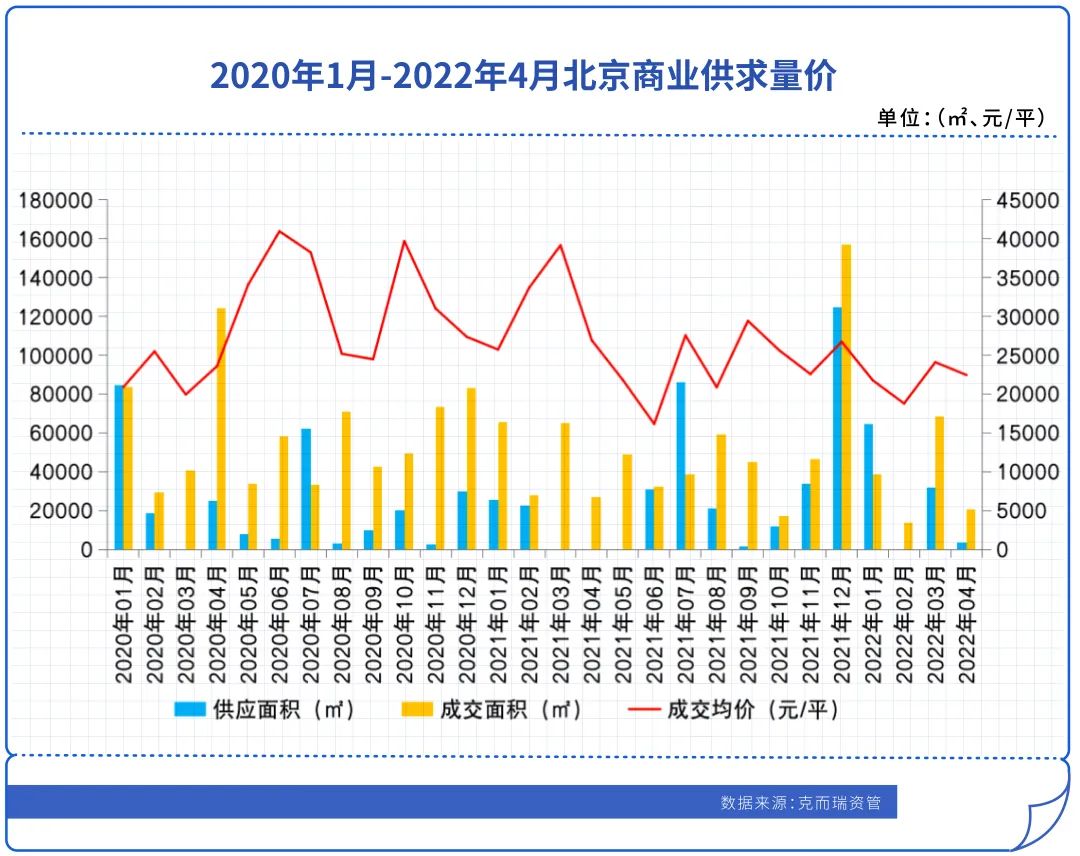

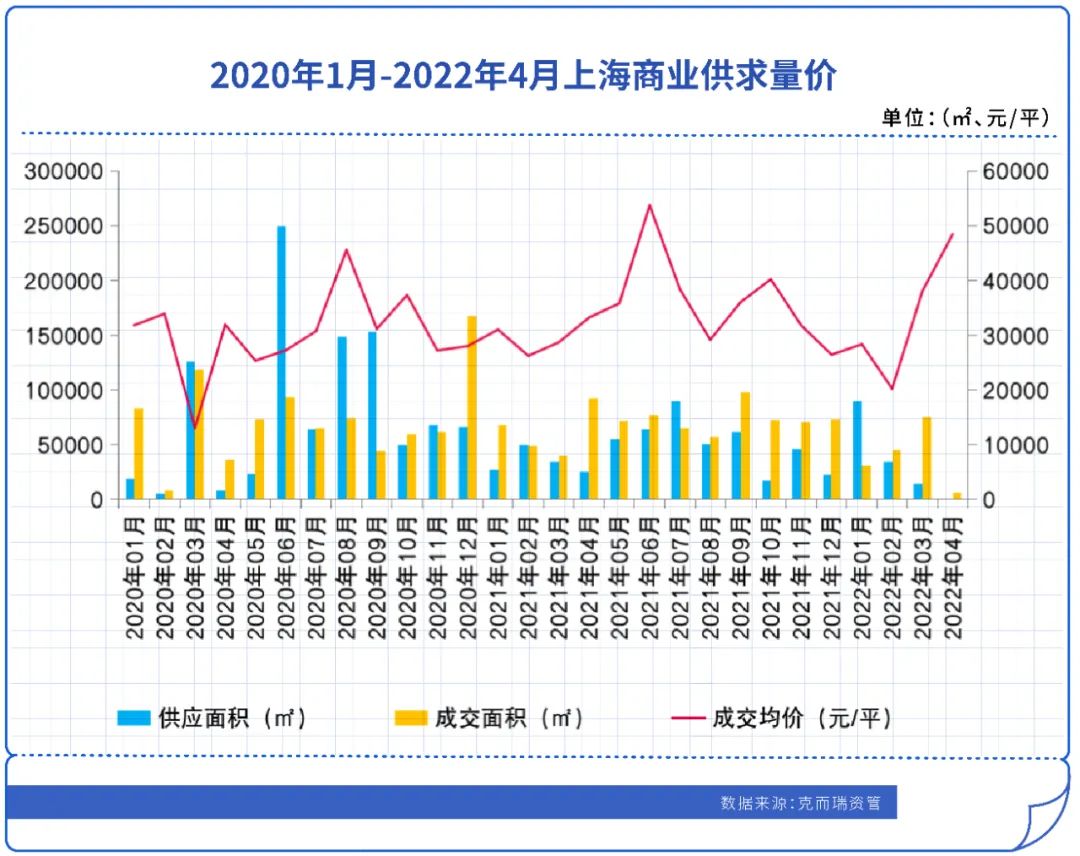

供求来看,CAIC数据显示,一线城市整体供求缩量,北京上海市场回落明显。上海商业供应同比减少58.96%,成交面积也大幅回落;北京3月、4月冬奥会、两会等重大活动频繁,出现个别区域管控现象,也在一定程度上限制了商业供求走势;广深疫情管控呈点状、短时间特点,对市场影响相对较小。

空置率方面,北京、上海、广州都超过5%警戒线,分别为8.5%、6.4%和8.3%。由于2022年疫情呈现不确定性、措施持续时间长、政策严厉、牵涉范围面广等诸多新特点,影响程度不亚于2020年,预计空置率和租金市场表现仍将走弱。

疫情下,市场形势充满不确定性,典型商场运营短期整体承压,后市预期相对悲观。

据不完全统计,上海2022年原计划有24个商业项目开业。历经疫情封控之后,推迟开业成为普遍现象。在疫情封控期诸多变数的背景下,保开业成为运营能力的直接体现。

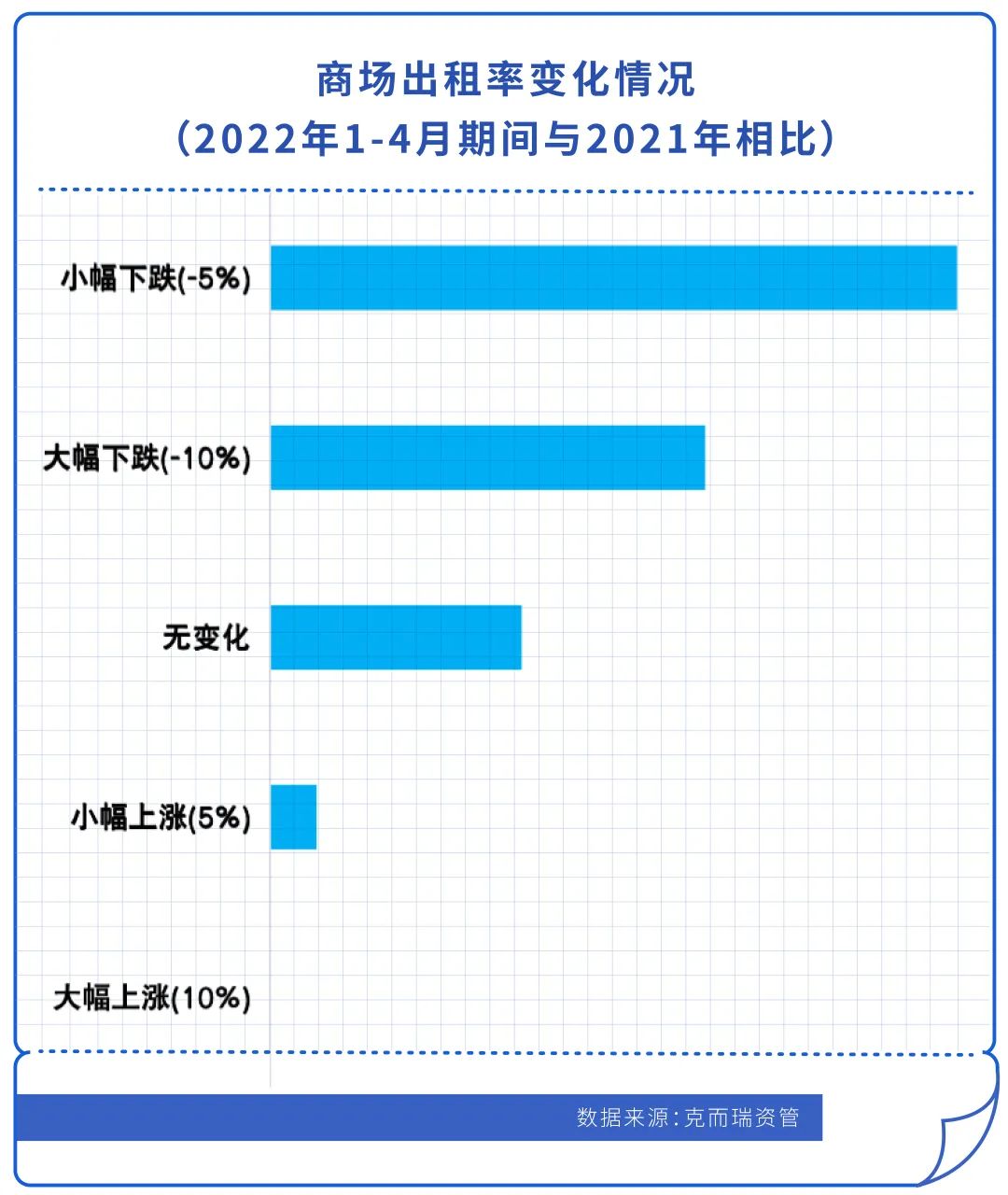

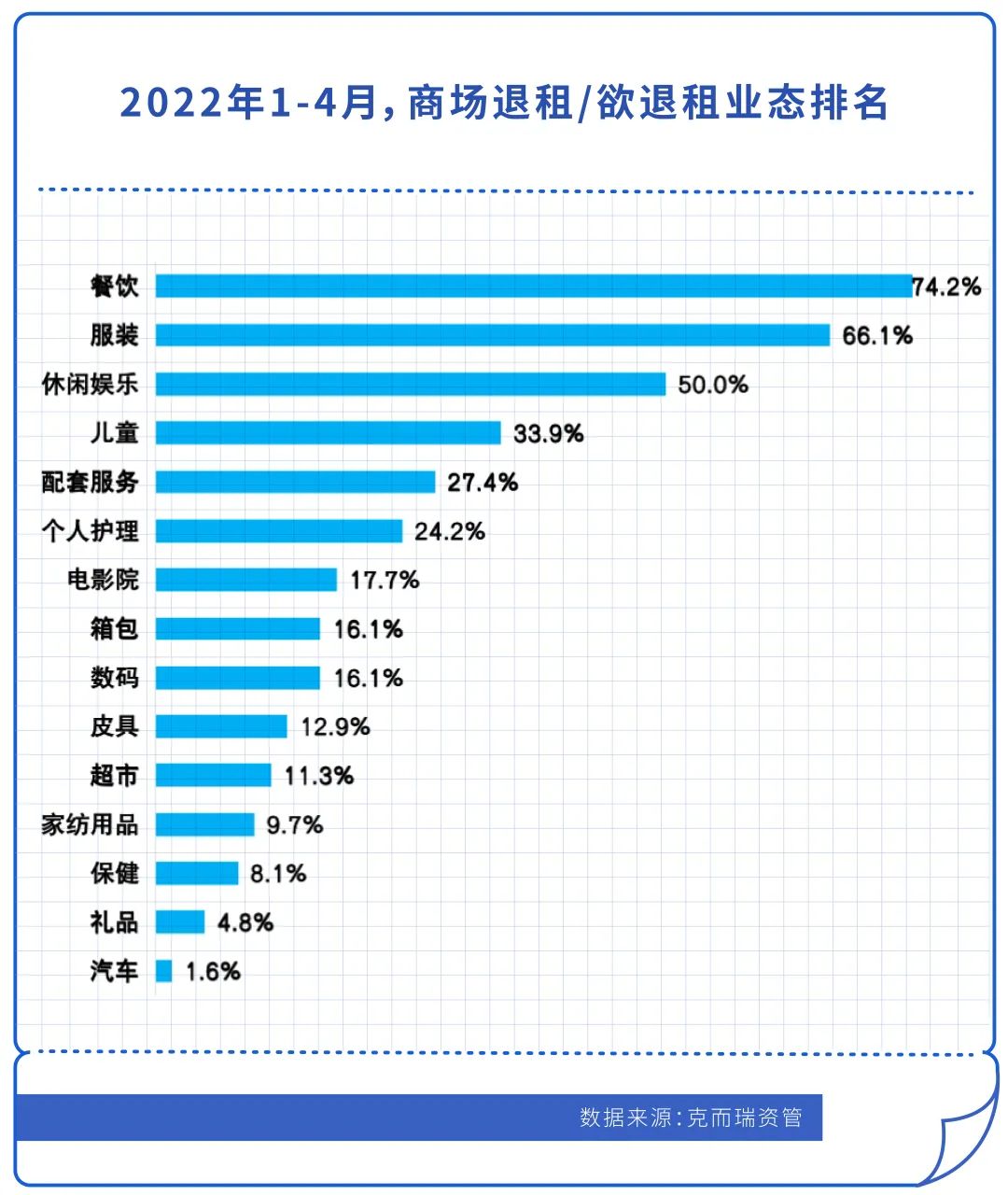

2022年1-4月疫情期间,克而瑞资管对商业运营影响以及之后6个月租金走势进行了抽样调研,1-4月北上广深典型商场近8成出租率下降,其中3成出现大幅下降,退租业态中,餐饮、服装和休闲娱乐位列前三,分别为74%、66.1%和50%,占比远高于排名第四的儿童业态。

万象生活商业华东大区的18个在营项目,分布于江浙沪两省一市,均受到疫情影响,其中上海的三个项目陆续实施闭店政策。

长宁八八中心的运营方上实商管也表示,从消费者和品牌的角度来说,过去的4年多以来,历经了线上线下的竞争,包括2020年的疫情,双减。今年上海疫情以后,对于小微企业的发展带来了很大的负面影响。开业以后真正能存活下来经营良好的小微企业可能仅20%-30%。

一方面是疫情反复,头部品牌战略收缩,新兴品牌长红不易,商业零售供应链面临极大压力,品牌综合经营成本上升,利润下降,拓店谨慎。

另一方面是C端消费更加理性。经济不确定性导致人均可支配收入下降,消费者心态更加谨慎,消费理念、消费需求、消费方式发生变化。

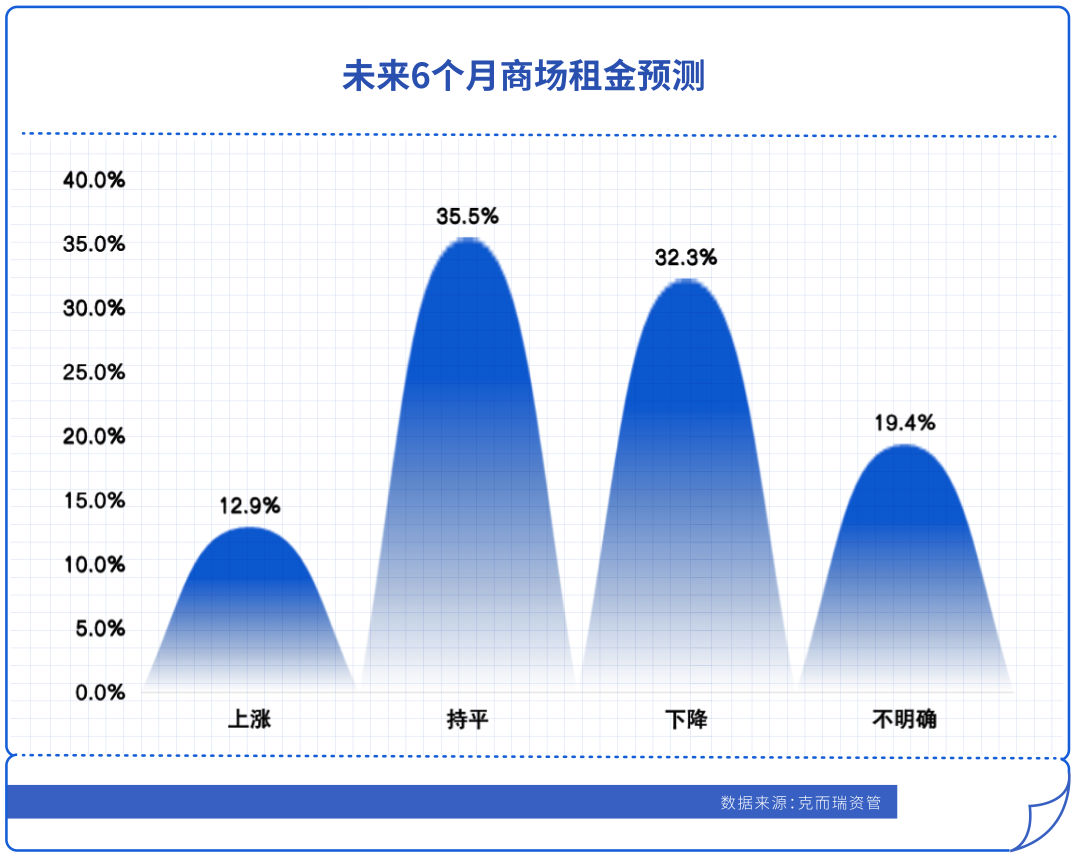

关于未来6个月的租金走势,克而瑞资管对北上广深典型商场运营人员的抽样调研显示,仅12.9%持上涨态度,持平及下跌占比达35.5%和32.3%,对后市的预期较为悲观。

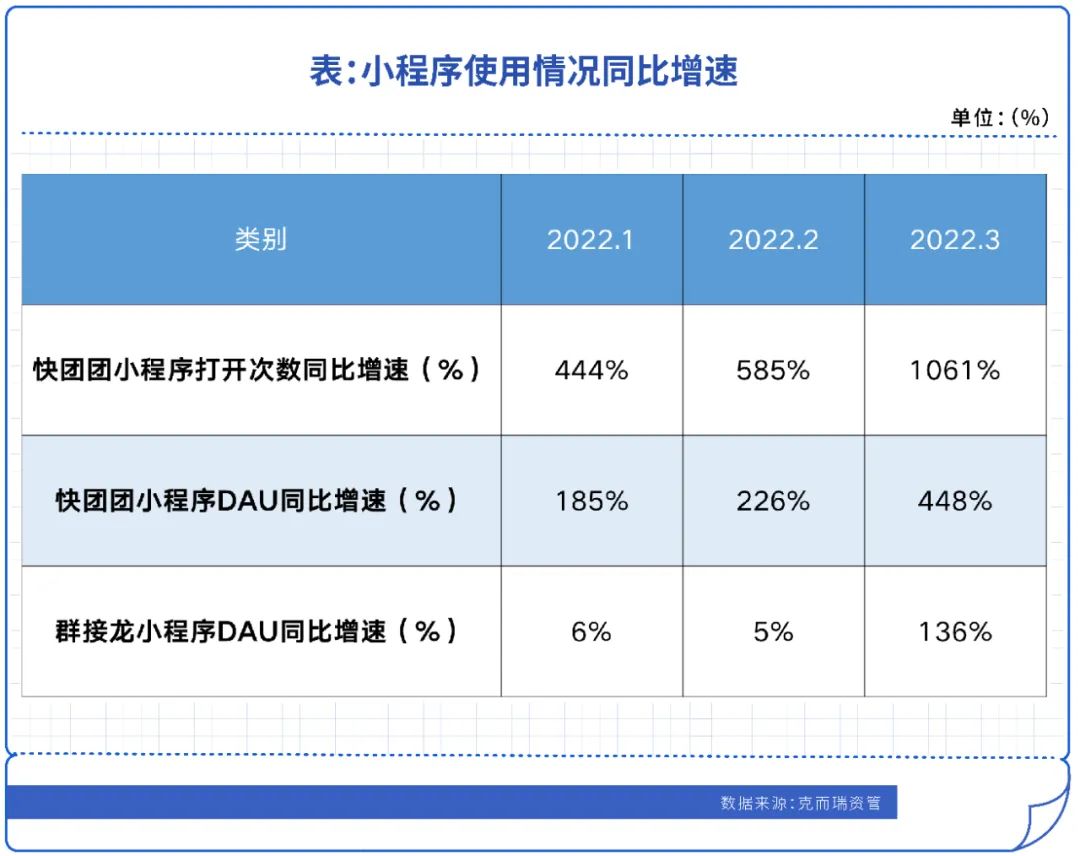

在整体商业市场悲观的同时,上海疫情期间,“快团团”等电商小程序业务出现了海量增长。

CAIC数据显示,快团团小程序打开次数同比增速在2022年3月达到1061%高位,DAU同比增速也有448%的大幅增长,主要是受社区团购影响。

疫情期间,需求是永远存在的。在这个过程中,不少商业做出了一些比较有意义的探索。

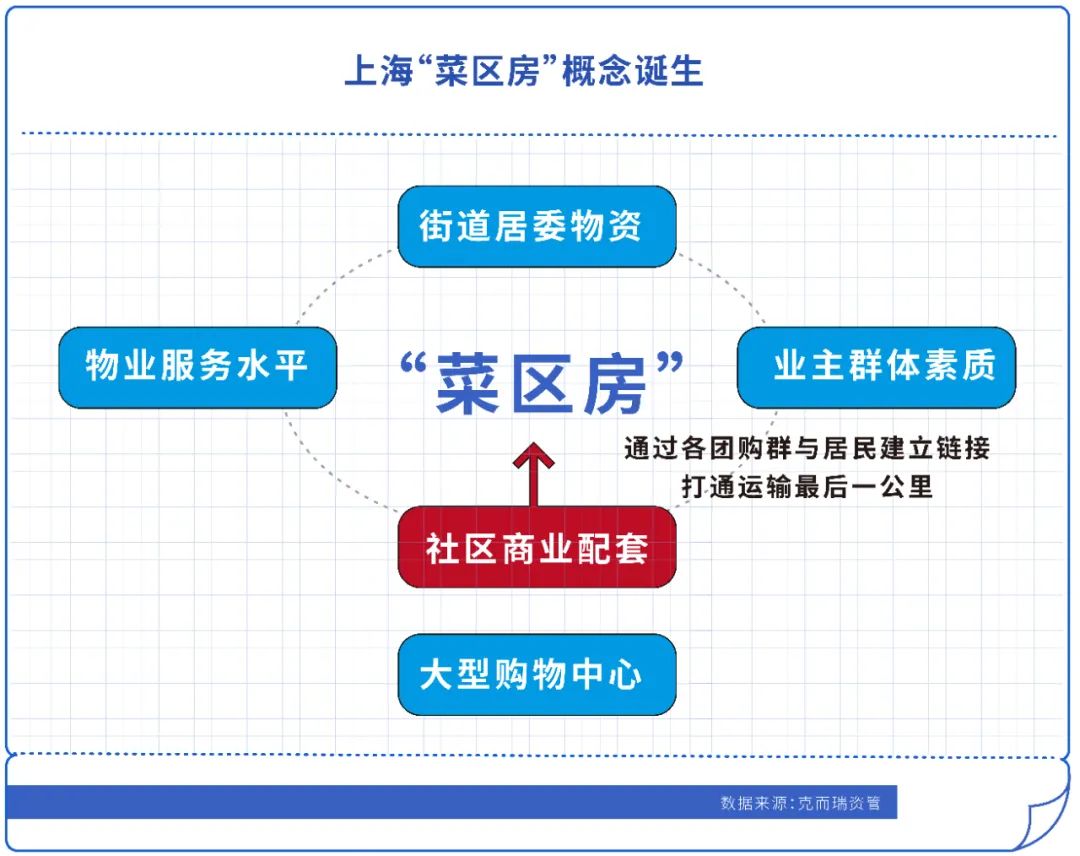

随着居家生活的开启,上海万象城依靠100万会员基础,依托大数据分析,抓住疫情下社区团购兴起的机遇,在核心小区组建线上福利社群,为品牌搭建直达消费者的销售平台。

通过社区专属团购和直播购物两项为抓手建立了高粘性的私域流量池,拓展了40余个专属的社区服务维护群,开展了10余场的Ole直播购物,以及50多场社区团购,实现了在闭店期间商场、店铺、团长、居民共赢。

长宁八八中心也表示社区商业中心和大购物中心的定位有差别,社区商业中心可能更多的服务于周边几公里社区居民的实际需求。疫情对商业的定位和转型包括整个品牌的经营都产生了很大影响。

例如线上保供的工作,购物中心面临着从硬件软件方面如何对消费者和商家提供更好的支持和服务,通过好的服务提升价值。这次疫情之后可能有一些产业反而会有一些发展的机会。

商业项目需要与消费者建立一种强联系,人和商品,人和环境,商品和环境,需要形成比较强的商业气场,才能让消费者愿意走进来。

未来的商业运营,需要多元化的产品思维、复合运营能力以及轻重并举的立体化商业布局,助力商家稳固业绩,贴近感知消费者服务,从“资产运营”向“资产运营+商业运营”转型也是购物中心应对不确定性的核心能力。

CAIC数据显示,2022年一季度,整体办公市场的活跃度略有下降,一线城市净吸纳量均呈现同比下降,其中广州降幅最大达67%,上海降幅其次为26%。

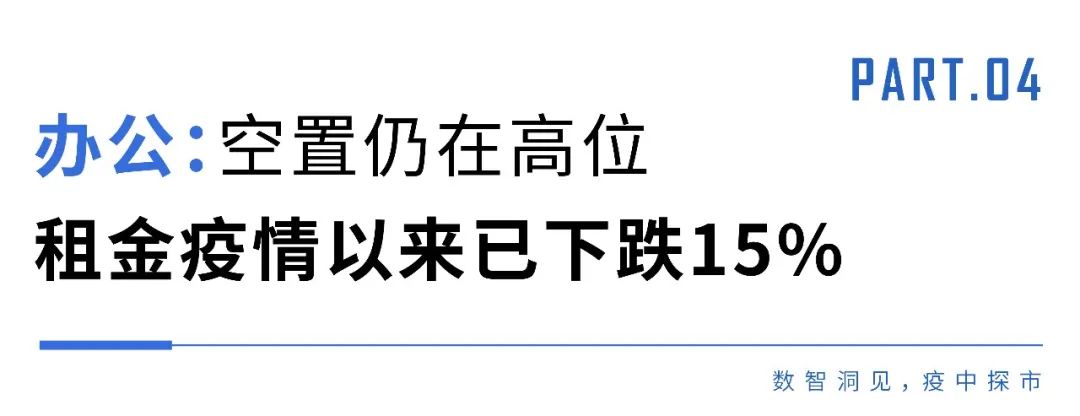

2022年一季度,北上广深四个城市中,空置率均值在15%左右,略有下降,其中,深圳空置率最高为18%。

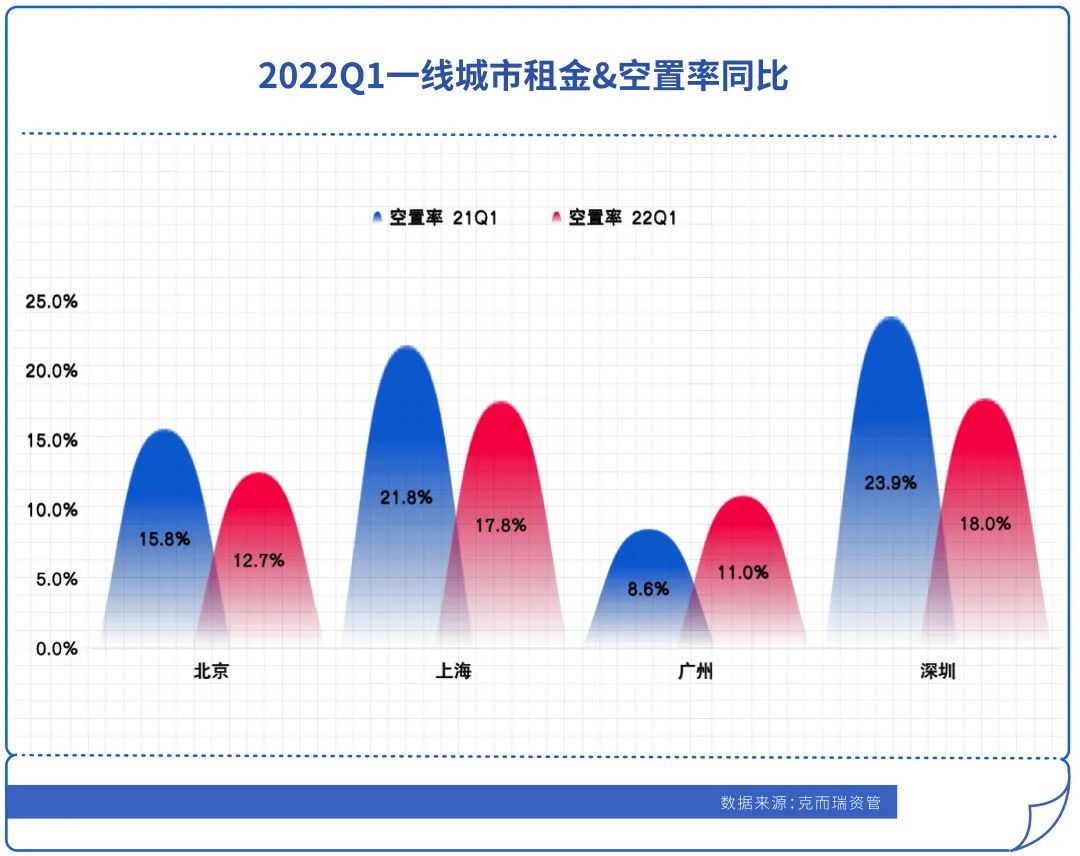

自2020年疫情首次爆发以来,一线城市甲级办公楼的平均租金已经下跌15%。

2020年初爆发疫情,2019年末至2021近两年一线城市的甲级办公平均租金持续走低,北上广均下降13%左右,深圳降幅最大为19.5%。

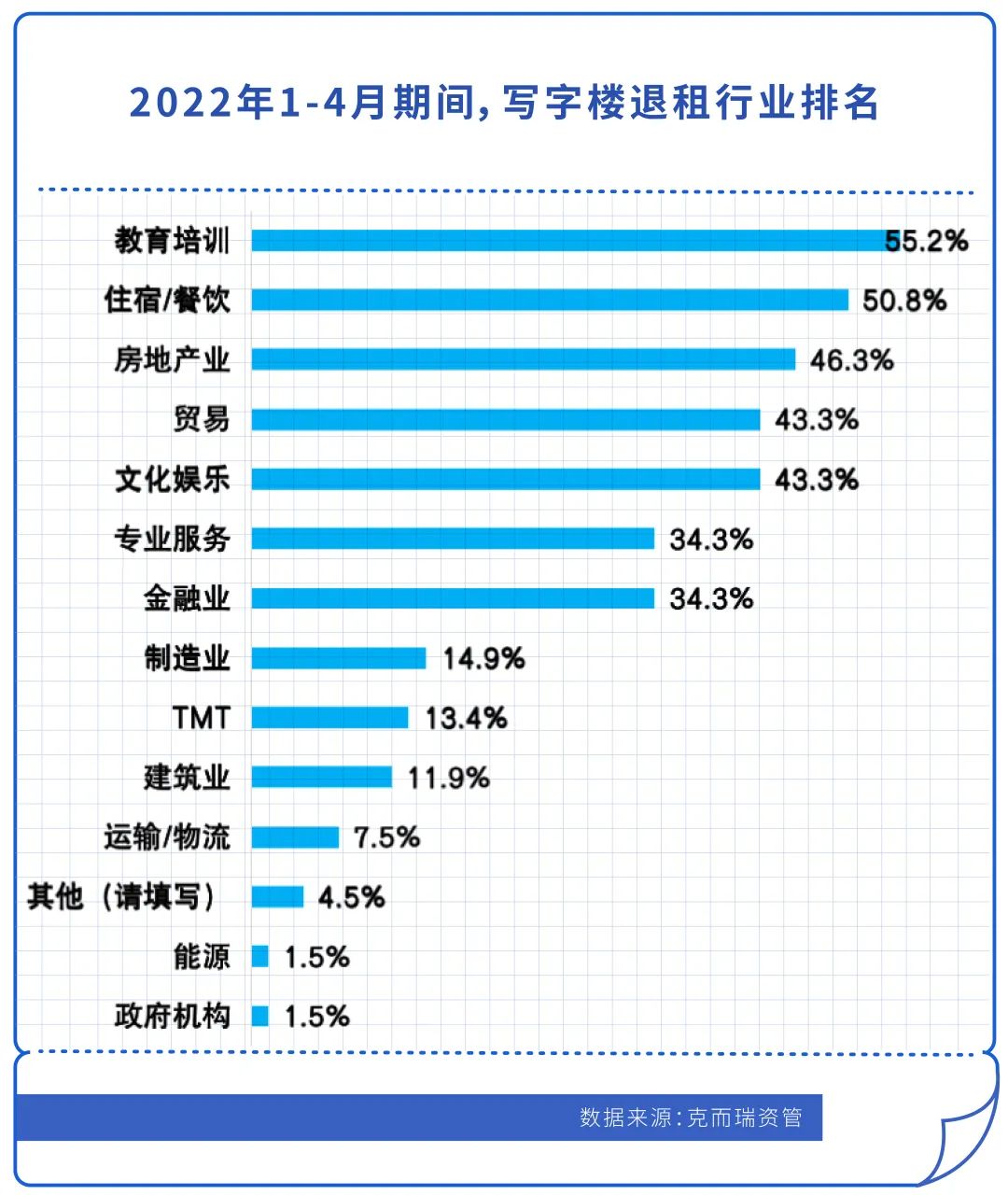

疫情期间,克而瑞资管在北上广深等一线城市的抽样调研数据显示,1-4月,写字楼退租行业排名前三分别为教育培训、住宿/餐饮和房地产业,各占55.2%、50.8%和46.3%。退租率最低的为政府机构和能源,仅占1.5%。

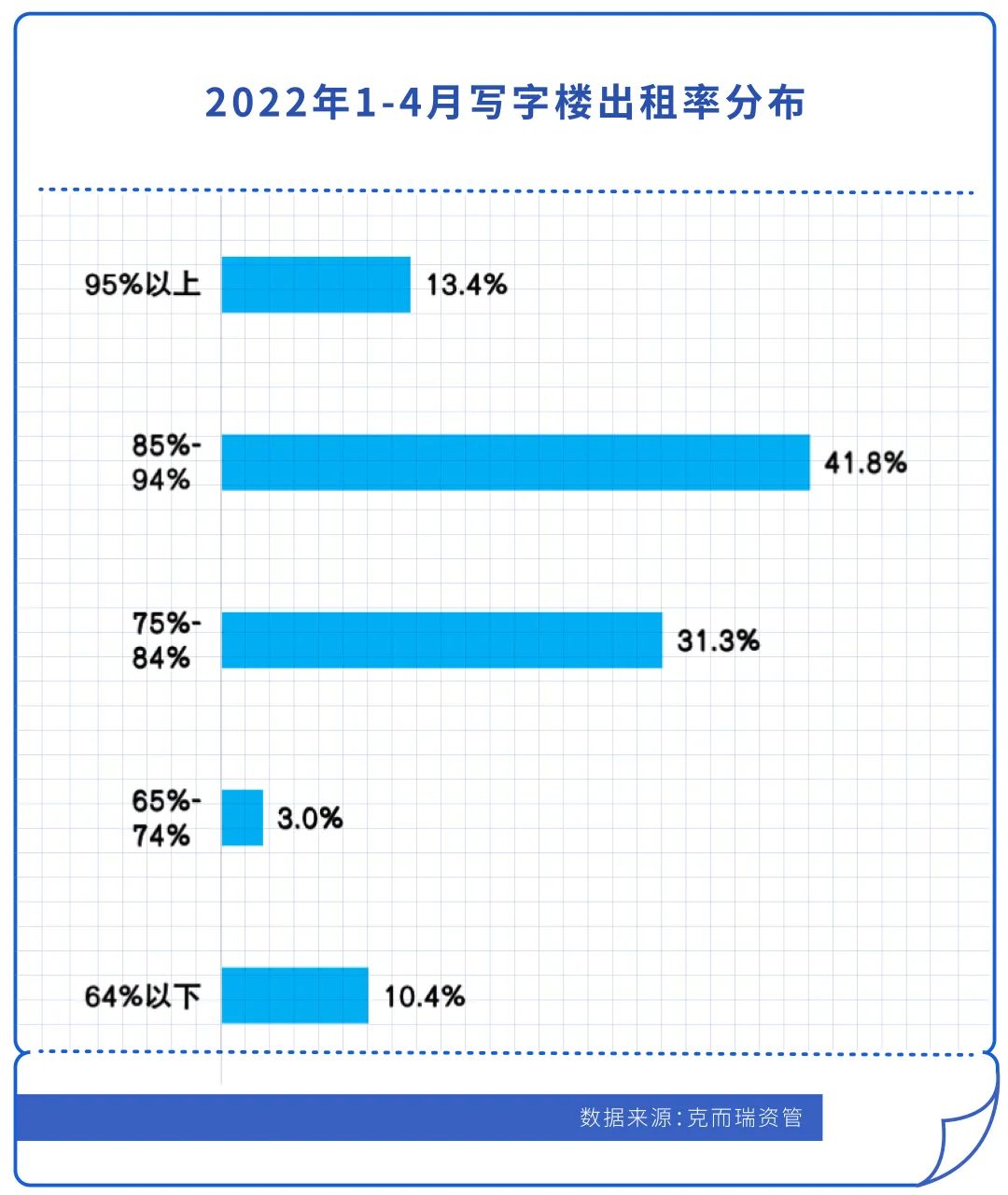

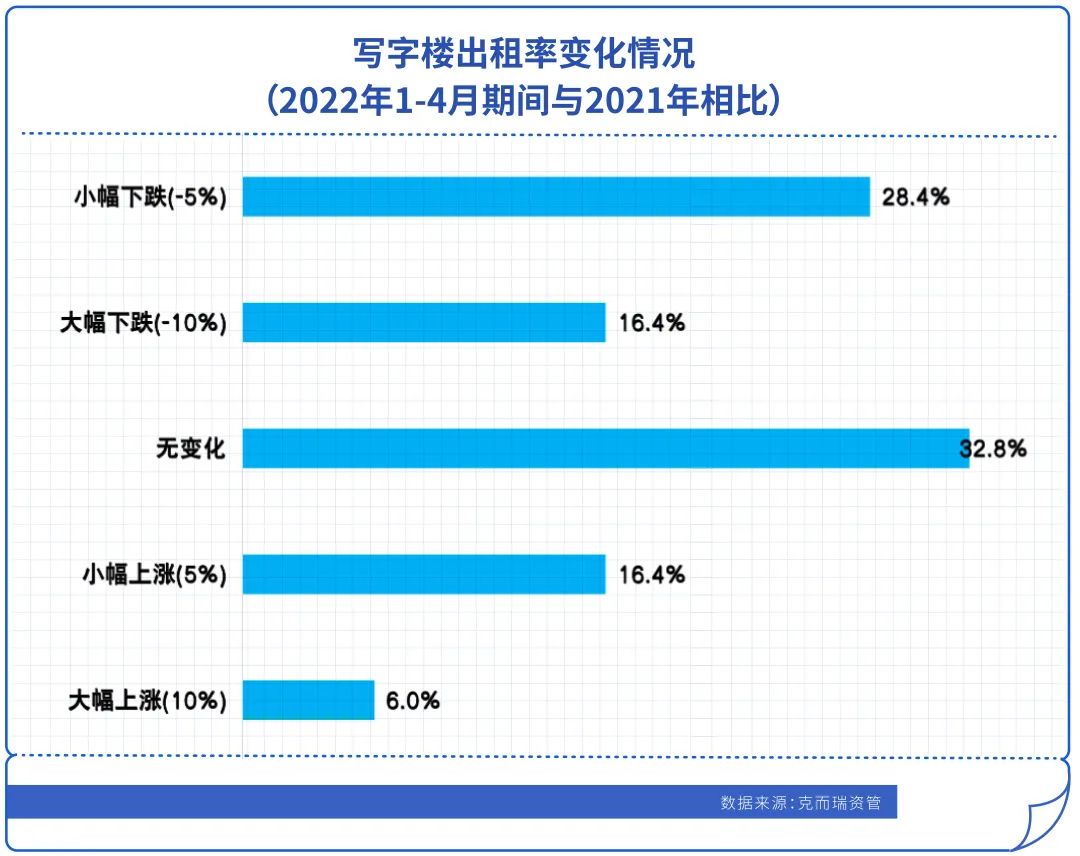

从出租率来看,与2021年同期相比,2022年1-4月期间44.8%出租率出现下降,其中16.4%大幅下跌,无变化占32.8%。

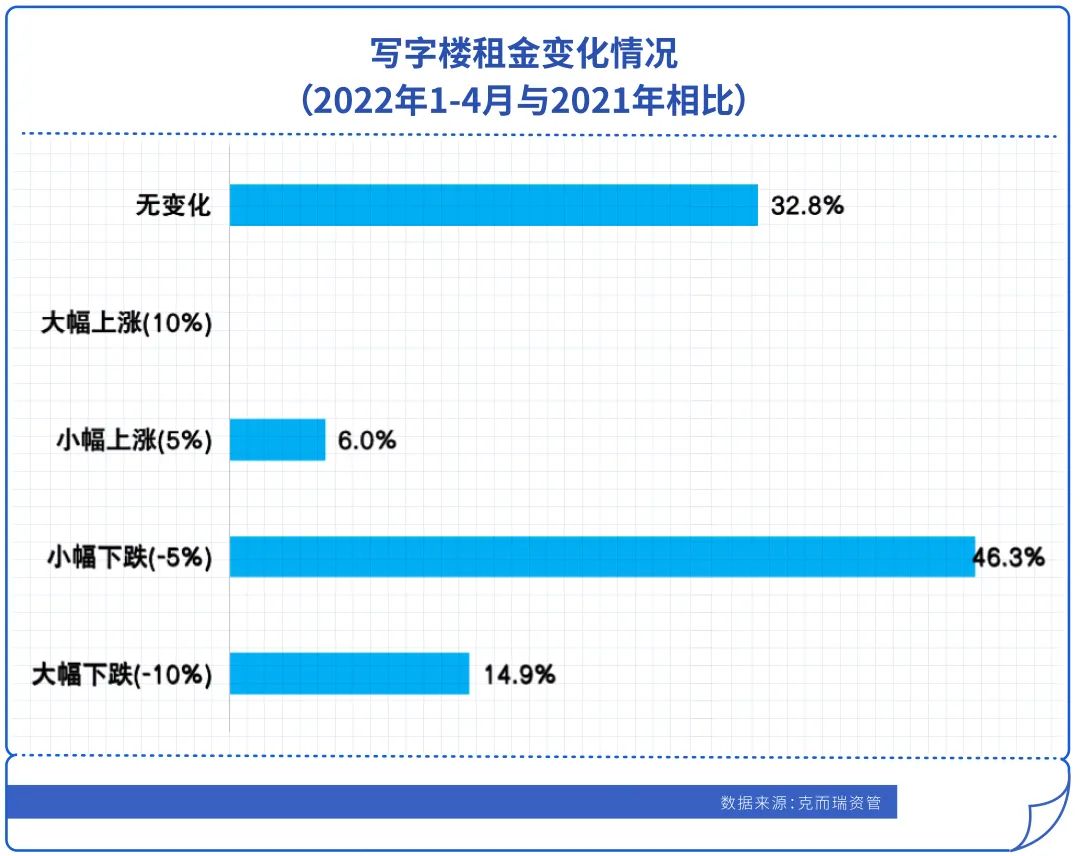

今年1-4月与2021年同期相比,61.2%的写字楼租金出现下跌,其中14.9%大幅下跌。在对未来的预期中,仅10.5%的被调研物业运营者认为未来6个月写字楼租金上涨。

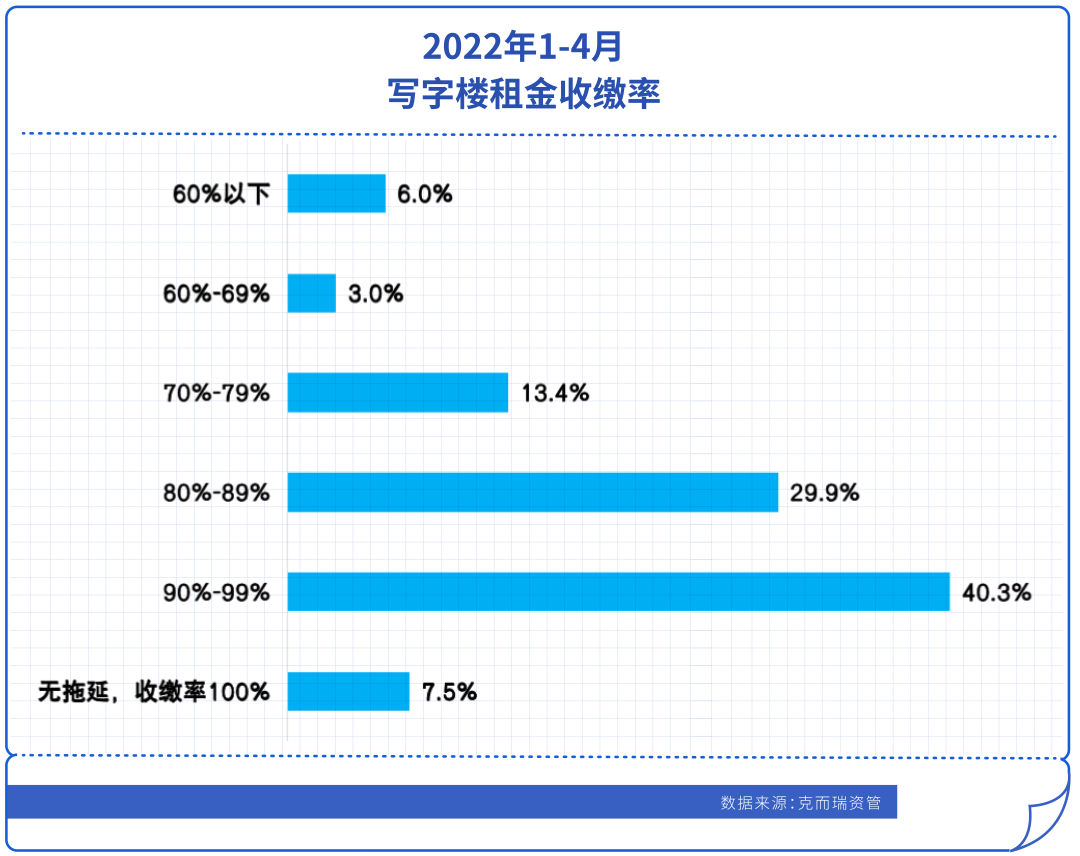

从租金收缴率来看,仅7.5%的项目100%收缴无拖延,70.2%的写字楼租金收缴率出现下跌。

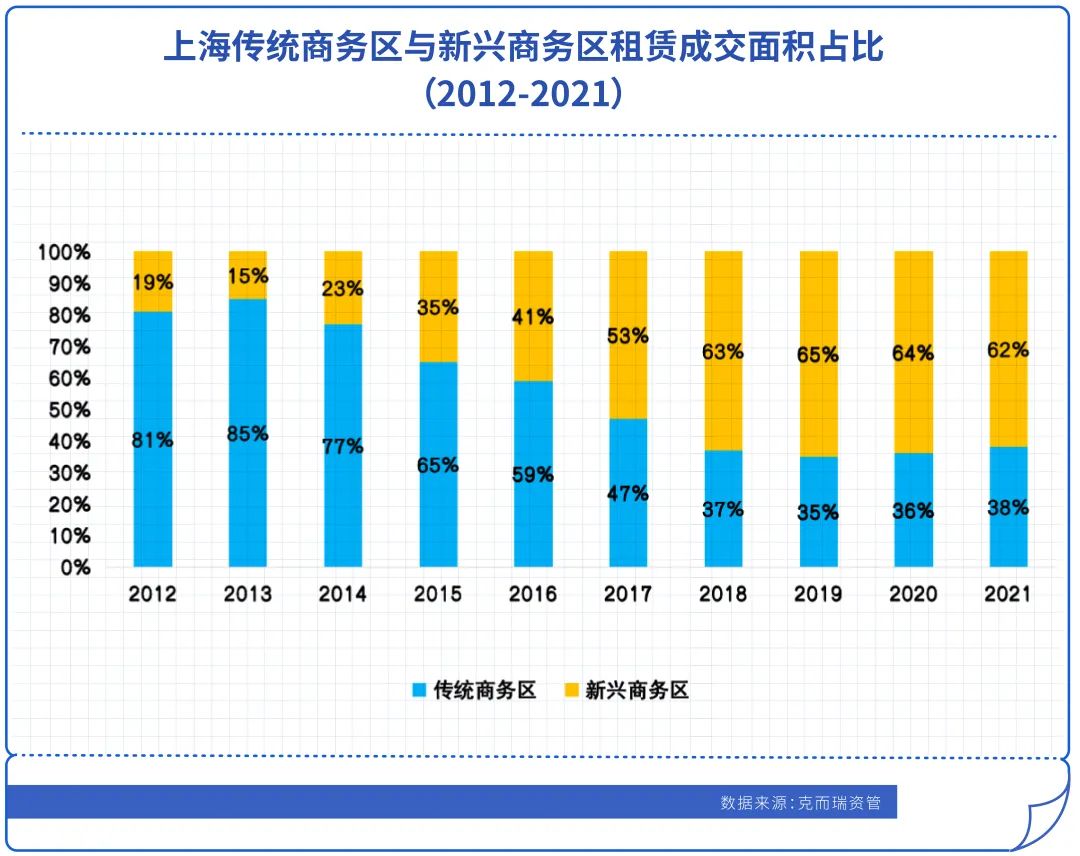

CAIC数据显示,近年来新兴商务区一支独秀,持续冲击传统商务区,疫情极大加速了这一过程。

典型新兴商务区如北京丽泽和上海前滩商务区,自2020年一季度以来均实现了出租率和租金的同时上升,至2022年一季度空前滩的出租率更是达到了98.2%,远高于上海核心商务区的平均出租率。

以上海为例,传统商务区与新兴商务区的平均租金比值由2019年的1.7下降至2021年的1.5;2019年起,新兴商务区的成交占比已稳定在6成以上。

一方面经济下行期,企业降本增效,性价比成为重要选址标准。租金高,交通拥堵,生活成本高,缺少大面积的办公空间,是很多大型企业离开传统核心商务区的重要原因,这恰恰是新兴商务区的竞争优势。

另一方面,随着疫情爆发,防疫设施及功能升级迭代刻不容缓,新兴商务区在环境方面,包括绿色建筑、资源再生及能量循环、数字化监测及精细化管理、绿色租赁、舒适度等相对传统老办公楼优势明显。

后疫情时代的商办市场,一方面面临着供大于求的市场结构压力,另一方面经受着经济下行及疫情带来的整体需求减弱的挑战。未来市场也将在这个过程中呈现差异化发展,并为行业带来深刻变化:

未来商业市场理性消费逐步回归,基础消费占比将持续扩大。其中线上生鲜将快速扩张,传统商超两极分化,仓储会员店将持续扩张。“小型化、便利化、社区化”也将成为未来零售业态的一大趋势。

办公市场,老旧办公楼的防疫设施及功能升级迭代刻不容缓,人群聚集性特点使办公硬件设施的安全性升级也迫在眉睫。同时租户对办公空间灵活性和复合性的需求更高,智慧办公会有更广阔的前景。

对企业来说,产业发展是一个长期可持续的过程,近期相关政策也给到支持和鼓励的信号,综合来看,互联网科技、专业服务、金融对办公空间的需求还将保持上升的趋势。各运营商还需通过价值和竞争力的提升,打造办公新模式,从聚焦不动产转变为聚焦客户服务。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“丁祖昱评楼市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

丁祖昱评楼市

丁祖昱评楼市