更多干货,请关注资产界研究中心

作者:克而瑞研究中心

来源:丁祖昱评楼市(ID:dzypls)

其中,已有10个城市发布了第二批集中供地公告,深圳、杭州、青岛均为调整后重新挂牌,再挂牌青岛供应幅数减少了13幅,此外,北京、合肥和成都相较于首轮供应量明显增加,广州、南京、武汉和重庆四城供应量有所减少。

调整之后,单宗地块溢价率不超过15%,取消竞配建,并以摇号、一次性报价、竞品质等方式决定最终竞得人,同时加强房企购地资格管理,严格购地资金审查。调整方向与此前传闻中重点城市土地出让政策调整内容相契合。

上周,土拍市场终于迎来了规则升级之后的首城——福州,随后济南、青岛和天津纷纷开拍,目前已有四城完成第二轮集中拍地,土地供应端迎来“井喷期”。

从已出让四城来看,集中供地迎来哪些新规?各个城市又有何差异?市场热度发生哪些变化?地块盈利空间是否被释放?一系列问题逐渐揭开。

01

规则变化:溢价率上限15%,实行“限地价+摇号”

先来看规则变化。

各地溢价率上限明显下调至15%以下,福州、青岛、济南和天津在二轮集中供应地块中,都设置了溢价率上限。较首轮触顶溢价率明显下调,青岛和济南两个城市首轮拍地中均有地块成交溢价率超过60%。

土地出让方式改为“限地价+摇号”,取消竞配建、竞自持。比如福州,由原来的“限地价、控房价+竞自持社会租赁住房建筑面积/竞限价商品住房建筑面积/摇号”全部改为“限地价+摇号”,原有竞配建的限制取消;青岛和济南均取消竞配建(政府储备性公有房),地价触及上限价后改为竞品质(青岛)或抽签摇号(济南)来确定最终竞得人。

值得注意的是,天津虽然取消了竞自持,但为了满足年度租赁用地供应要求,首次在地块出让条件中加入定量自持要求:此次供应地块中有18宗有定量自持租赁要求,占总体量的比例多在10%以下。

加强对房企参拍资格的审核,并要求参与商品住宅用地竞买的企业须具有相应的房地产开发资质,禁止房企“马甲”拍地。

上述规则变化正意味着,土拍市场迎来全方位的“监管”。

值得注意的是,由于热点城市在8月纷纷迎来溢价、地价的管控,加之优质地块成交占比明显减少,地市场溢价率较上月大幅下滑,8月环比减少5.4个百分点,降至8.1%,创下2020年以来的最低值。

图:重点监测城市经营性用地溢价率走势图

数据来源:CRIC

02

热度变化:整体降温明显,核心板块仍高热

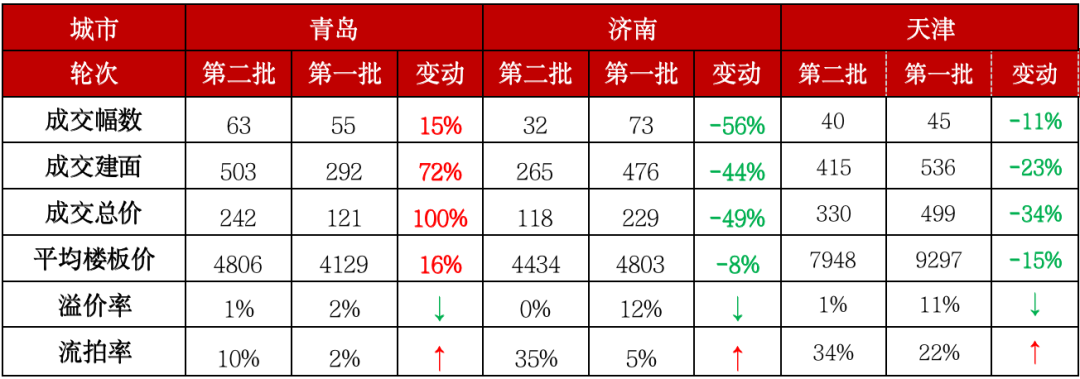

青岛、济南和天津明显转冷。

先看青岛。截止9月10日,青岛共成交63幅地,揽金242亿元,仅有4宗地触及上限价进入竞品质阶段。

但相较于首轮拍地,青岛相对比较平稳。在优质地块供应比例增加的影响下,二轮成交平均地价较首轮上涨16%,不过成交溢价率受限价影响较首批集中成交微降了1个百分点。参拍企业来看,本地房企成拿地主力,成交的63宗宅地中七成以上均被本土房企竞得。

济南相较于青岛则明显转冷。不仅无一地块溢价成交,更是有17宗地块因无人报名竞买而临时撤牌,导致流拍率飙升至30%以上。而首轮集中土拍济南的平均溢价率达12%,流拍率亦控制在5%的低位。

天津也明显降温,40宗地平均溢价率仅有0.6%,较首批集中成交地块的溢价率大幅下降十个百分点,二轮土拍流拍率大幅上涨至34%。

表:青岛、济南和天津2021年两次集中土拍热度对比(万平方米、亿元、元/平方米)

注:青岛成交地块包括截止9月10日未确定最终竞得人的4宗竞品质地块

数据来源:CRIC

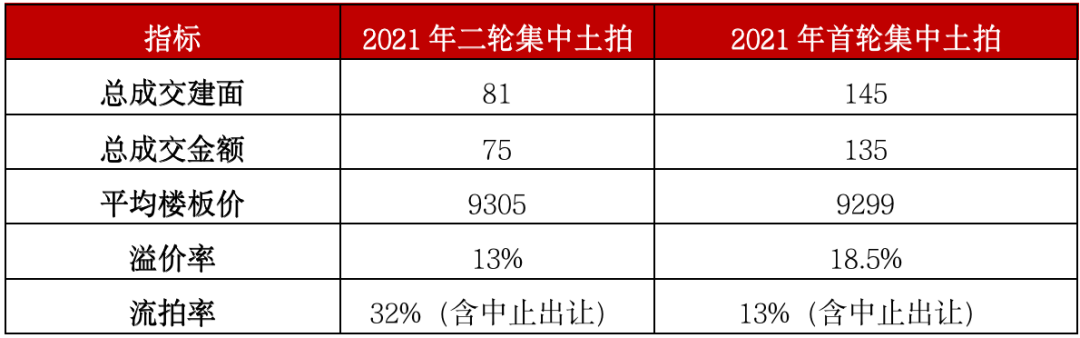

福州相较于上述三城表现出“冷热分化”的态势,长乐和马尾表现相对冷淡,市内四区市场依旧火热。参拍的19宗涉宅地有4宗中止出让,最终成交13宗住宅用地,2宗流拍,流拍率高达32%,流拍地块多位于长乐和马尾等外围城区。

从溢价率来看,福州二轮土拍总溢价率达13%,虽然较首次集中土拍热度下降5.5个百分点,但考虑最高15%溢价率要求,整体依然维系较高热度,尤其是中心四区的11宗地除2宗底价成交外,其余9宗均到达最高限价并摇号,比重超八成。

表:福州2021年两次集中拍地对比(万平方米、亿元、元/平方米)

注:本表统计范围为福州中心四区及马尾、长乐涉宅地块。

数据来源:CRIC

03

盈利空间:拿地成本下降,摇号地块盈利空间可观

关于盈利测算,是企业最为关心的问题,尤其是在保卫现金流的当下。

“限地价、摇号”竞地模式已成为主流,加之溢价率均控制在15%以下,房企拿地成本相较于首轮集中拍地大幅下降。

此外,二轮集中“抢地”的情况不再,房企偏向理性拿地,低热度下,集中供地利润空间有所释放。

比如福州,进入摇号环节的10宗地块有8宗地成交楼板价较周边地价下降,拿地价格整体呈现下降趋势。而就盈利情况来看,整体较为可观。

按照综合指标销售价,除“大热门”地块晋安区红光村及周边地块外,其余9宗封顶成交地块地房比均在60%以下,尤其是福州建工竞得的三江口地块,地房比仅有32%,房地差过万元,盈利空间均十分可观。

即便是热门晋安区红光村地块,尚有一定盈利空间。该地块共吸引10余家房企参拍,开拍即触及最高限价进入摇号环节,最终保利以17.13亿+摇号竞得,平均楼板价高达21507元/平方米,也是本场土拍中楼板价最贵的地块。该地块还要配建2万平方米人才限价商品房(价格为商品住宅备案价格的70%),按照商品住宅销售指导价为32000元/平方米综合测算,地房比为73%,房地差超8000元/平方米,也不算“无利可图”。

表:福州二轮集中土拍中封顶摇号地块盈利情况(亿元、元/平方米)

注:由于部分地块用地性质较为复杂,本表综合房价和地房比为初步估算。

数据来源:CRIC

再来看天津。

经过测算,本轮成交地块的平均地房比仅为0.42,较首批次成交地块平均0.48的地房比进一步扩大;并且大部分地块的实际可售地价与周边房价的差距都在8000元/平方米以上,部分地块的房地差甚至可达2万元/平方米以上。

天津二轮集中成交大部分项目,利润空间较为可观。

举个例子,本轮成交楼板价超过1万元/平方米的高价地中,7宗地,仅有1幅地的地房比超过0.6,其余地块的地房比都在0.4~0.6之间。包括位于南开中心区域的南开区灵隐南里地块,该地块创下本轮成交名义地价最高,成交楼板价达3万元/平方米,但其周边多为高端改善住宅项目,平均售价接近6万元/平方米,因此该项目的地房比仅有0.51,房地差也高达2.8万元/平方米,利润空间十分充足。

表:天津二轮集中供地成交高价地项目的盈利空间预期(万元/平方米)

第二轮集中土拍规则调整之后,地市热度控制在较低水平,房企拿地成本降低,为房企留出一定的利润空间,更大的意义在于,通过“稳地价”实现“稳房价”、“稳预期”,同时,对于中小房企而言,限制“马甲”和“摇号”的情况下,拿地机会增加,竞拍环境更加公平、有序。

在中央要求各地优化土地竞拍规则、加快保障性租赁住房发展等要求下,接下来拍地的重点城市二轮大都将呈现溢价率指标下降、盈利空间扩大的格局,尤其是前期土地市场热度较高、盈利空间较窄的杭州、宁波、合肥、南京等城市,二轮土拍的地价有望进一步向理性回归。但考虑到南京、杭州等市土拍报名块数的限制,企业在参拍选择上仍将面临新的规则博弈。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“丁祖昱评楼市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

丁祖昱评楼市

丁祖昱评楼市