更多干货,请关注资产界研究中心

作者:苇草

来源:苇草资服(ID:gh_3c0bd803054b)

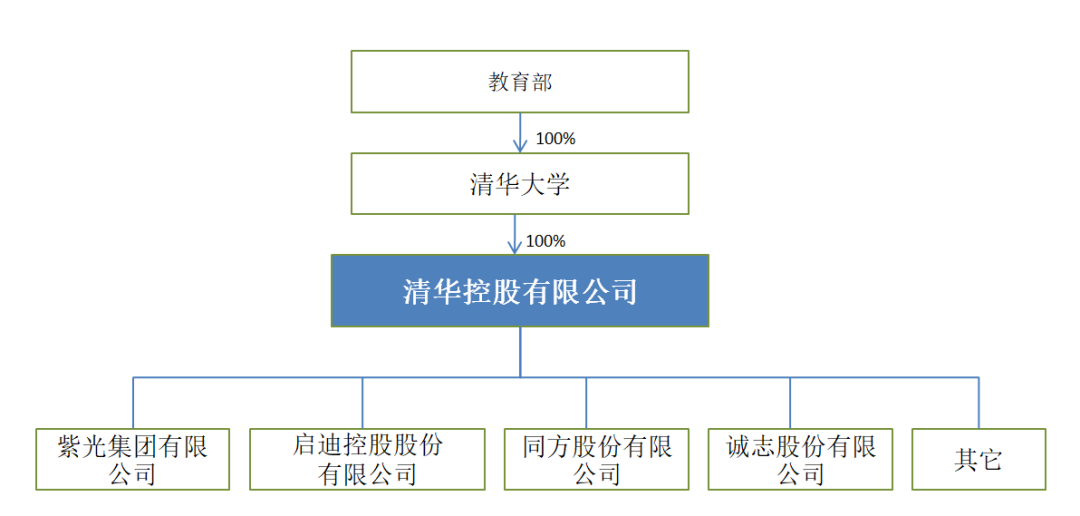

这边紫光集团有限公司(以下称“紫光集团”)刚被受理破产重整,那厢启迪控股股份有限公司(“启迪控股”)又曝美元债务违约,作为爸爸的清华控股有限公司(“清华控股”)祸不单行。

清华控股是持股紫光集团51%的控股股东,也是启迪控股至今的第一大股东,由中国最顶尖的清华大学100%出资设立。

当前,紫光集团躺倒、启迪控股暴雷,清华控股对两家子公司的风险资产有多少?会不会对清华大学造成影响?能否以股东出资的有限责任为由、切断来自紫光集团和启迪控股的风险传导从而保得全身,令市场关注。

清华控股的股权结构图

清华控股成立于1992年8月,原名北京清华大学企业集团。2001年,清华大学将29家校办企业无偿划转到清华控股旗下,自此开启了规模扩张的发展之路。

2018年末是清华控股最高光的时刻,当年末清华控股合并总资产超5174亿元,当年营业总收入达1411亿,直接或间接控制上市公司10家,位居中国企业500强第137位,旗下紫光、启迪、同方、诚志等子公司和品牌声名显赫。

2020年开始,紫光集团债务危机爆发并于今年7月被北京一中院受理破产重整。2021年6月底开始,启迪控股美元债违约。

根据2021年最新披露的半年报,清华控股对紫光集团和启迪控股的风险敞口合计达306.45亿,其中紫光集团约180亿,启迪控股约126亿。

对紫光集团的180亿风险资产主要由以下四部分构成:

第一,对紫光集团及其下属紫光展讯投资管理有限公司(以下称“紫光展讯”)的长期借款提供的无限连带责任担保,总担保金额133.1519亿元。其中对紫光集团本级的担保金额109.58亿元,全部发生在2019年11月-2020年11月期间。

第二,为江苏银行于2020年10月29日为紫光集团发放的一笔97000万元一年期的贷款提供到期无条件回购承诺,到期时间为2021年10月29日。

上述担保和承诺合计142.85亿元,鉴于紫光集团当前已完全躺倒的状况,清华控股要对债权机构先行承担担保责任或履行回购承诺基本确定无疑。

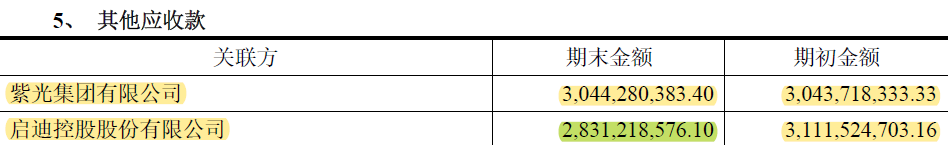

第三,清华控股以自身为借款主体向北京银行贷款30亿元,后全额拆借予紫光集团。这笔资金紫光集团至今尚未归还,到2020年末欠付的利息已超过4300万。

清华控股从北京银行取得借款后并向紫光集团拆借的资金共两笔,合计本金30亿元。

最新的情况是,这两笔借款均已办理展期一年手续,其中的10亿元到期日由2020年12月11日展期至2021年12月11日,20亿元到期日由2021年2月6日展期至2022年2月6日。

第四,清华控股对紫光集团的按成本法列示的账面投资余额52745万元。

这些拆借资金、担保、承诺和出资,合计近约180亿,都是清偿顺序靠后的普通债权和出资人权益。紫光集团破产重整资不抵债的话,出资人权益将直接清零,普通债权清偿率有多少还难以估量,但极其不乐观。

这180亿的风险敞口,除对紫光展讯的23.57亿的担保外,其余绝大部分密集地发生在紫光集团即将爆发债务危机或在危机的初期,清晰可见清华控股力图挽救紫光集团于水火的努力和内心挣扎。无奈紫光集团大厦将倾,清华控股这个爹不仅没能救起它,反而自身也被无情反噬。

对启迪控股的风险敞口约126亿,主要也分为四部分:

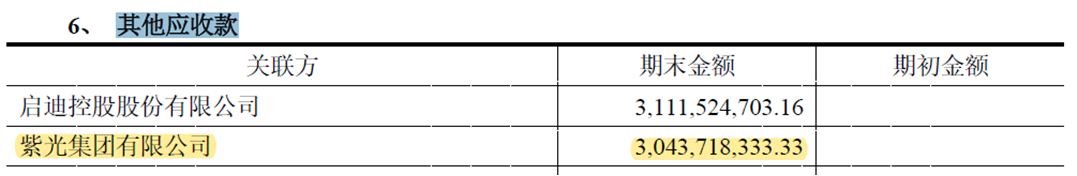

第一,是拆借给启迪控股的资金,截止2021年半年末,拆借资金余额还有28.31亿;

第二,是对启迪控股及其下属子公司提供的连带责任担保,截止2021年6月底,担保余额41.9亿;

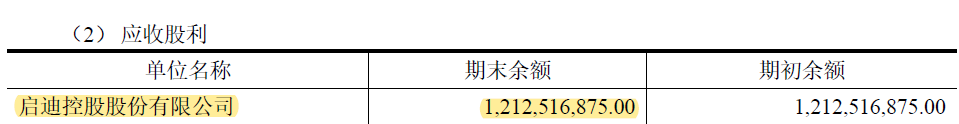

第三,是启迪控股往年应分配予清华控股的分红款12.12亿,已做了分红的账务处理,但清华控股一直没有收到,当前情况下,最终能不能收的到,不好说;

第四,是清华控股按权益法计算的对启迪控股的长期股权投资账面值44.12亿元。

启迪控股的债务危机还在发酵中,未来情况怎么样?会不会比紫光集团好一点,还是要步紫光集团的后尘,局面还不明朗,有待进一步观察。

截至2021年6月30日,清华控股账面不受限的货币资金仅约58亿,而有息负债总额278.35亿,其中一年内到期的短期债务超过151.09亿,现金短债比仅为0.38,与当前处于风雨飘摇中的恒大集团相当。

而一个多月后的2021年10月24日,清华控股于2016年发行的16清控02债券将要到期偿付,本息金额超过46亿元,如何筹集资金偿付这一期债券,已成为当前清华控股的生死一战了。

2021年9月3日,清华控股持有的诚志科融100%的股权在北交所挂牌,挂牌底价47.63亿。诚志科融是清华四大金刚的最后一个金刚,持有上市公司诚志股份29.9%的股份。如果诚志科融转让不成或逾期转让,16清控02违约将成为大概率,清华控股的债务危机可能一触即发。

2021年6月底,清华控股母公司本级的净资产只有76.8亿,即使不考虑启迪控股的风险资产,光对紫光集团的风险敞口已接近净资产的234%,紫光集团的破产重整,很有可能直接将清华控股二十多年积累的净资产化为乌有,导致资不抵债,最终也要面临破产清算的局面。

清华控股的决策层早已经意识到自身存在的问题,自2018年起,清华控股就开启了卖卖卖的重大资产处置模式。

2018年3月,清华控股就筹划转让持有的紫光集团36%的股份,先是拟转让给苏州高铁新城国有资产经营管理有限公司和海南联合资产管理有限公司,后又拟转让给深圳市投资控股有限公司,但最终都没有实施。

2019年,清华控股将持有的同方股份622,418,780股股份(占同方股份总股本的21%)以63.98亿的总对价转让予中国核工业集团资本控股有限公司。该笔交易已于2020年1月7日办理股份交割,并收到全部转让款。转让后,清华控股不再是同方股份的控股股东;

2020年11月,清华控股将所持启迪控股14.84%的股份(计10773万股)以总对价22.27亿元转让给合肥市建设投资控股集团有限公司,并同时引进合肥市蜀山区城市建设投资有限公司、青岛红景智谷科创基金管理合伙企业(有限合伙)对启迪控股进行增资。增资完成后,清华控股的持股比例下降为22.24%,丧失对启迪控股的控制权;

如今紫光集团被重整,诚志科融也已上架寻买家,至此,清华控股旗下的紫光、启迪、同方和诚志四大金刚都相继而去。全部转让后,清华控股的资产规模巨幅瘦身,不到最高峰时的十分之一。怎么来的,都会怎么还回去。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“苇草”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

苇草

苇草