铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

作者:孔维政

来源:零壹财经(ID:Finance_01)

2021年10月,中共中央政治局进行第三十四次集体学习时指出,发展数字经济是把握新一轮科技革命和产业变革新机遇的战略选择,要充分发挥海量数据和丰富应用场景优势,促进数字技术与实体经济深度融合,赋能传统产业转型升级。

在这之前,随着移动互联网、大数据、云计算、人工智能和区块链等技术的深入发展和应用,各行各业已经逐步开启数字化转型。作为实体经济血脉的金融机构,其整体数字化转型已走在前列,只有将科技与业务深度融合,不断创新产品与服务,才能更好地赋能实体经济。

相较于银行业和保险业,信托业在数字化、智能化的道路上起步较晚。自2017年起,不少信托公司将金融科技建设作为公司重要的战略部署,研发投入和专利储备逐年增加;2018年资管新规出台,倒逼信托公司加快转型,利用数字化技术打造专业化能力已成为信托行业的共识。

目前,信托业全面数字化转型落地案例并不多,但也不乏一些信托公司将“科技+金融”提高到战略层面,依托科技实力推动内外业务升级和提质增效,同时积极开展ESG探索与实践,助力绿色普惠金融实践,走出一条特色发展之路。

智慧芽数据显示,截至2021年11月底,国内有12家信托公司公开披露了239件专利。其中,平安信托专利申请量多达162件,占整个信托行业的67.8%;其次是光大兴陇信托和中航信托,专利申请量分别为50件和13件。

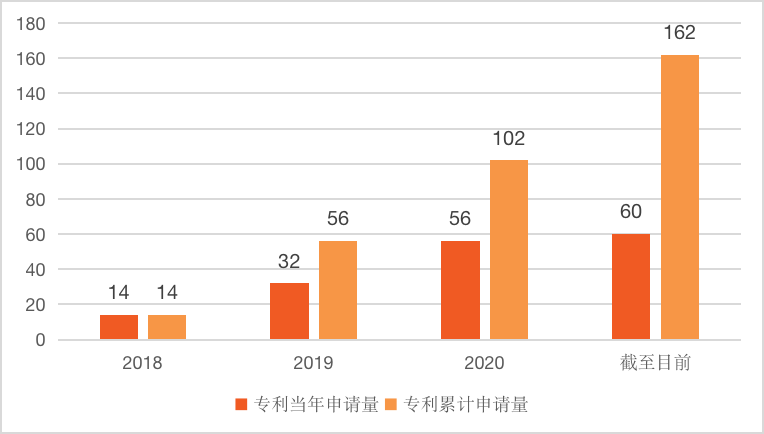

近年来,信托公司在金融科技上的投入不断增加,平安信托是为数不多的年投入亿元以上的公司。在这一过程中,平安信托特别重视知识产权保护,专利申请总量位居行业第一,且呈逐年稳定增长趋势。

平安信托的专利主要包括发明和外观设计两部分。其中,发明专利155件,占到95.7%的比例,覆盖智能营销、智能风控、智能作业、研发提效和信息安全等业务领域;外观设计7件,主要投入在APP上。

二、依托专利打造科技版图,深入五大领域数十场景

持续发力科技产业,大力支持发明创造一直是平安信托开拓科技版图的基石。近年来,平安信托依托科技硬实力,在智能营销、智能风控、智能作业、研发提效和信息安全五大领域的近三十个场景积累了大量专利。

技术创新赋能业务升级,业务发展又对技术迭代提出新的需求,沉淀更丰富的专利。随着科技赋能的步伐日益坚实,平安信托逐渐加快创新转型,多领域、全方位推动数字化、智能化发展,并屡次获得行业认可。

智能营销领域,除了智能销售,平安信托还积极开拓智能匹配、智能调度、智能推荐、客户信息保护、资产快速装入等场景的探索,申请发明专利52件。在这些技术的支持下,平安信托通过构建特资“生态+管理”两大平台,实现特殊资产业务营销、服务、管理全流程线上化、智能化。

平安信托以“智能化、生态化、投行化”的理念开展特殊资产业务,通过投贷联动、股债联动、境内外联动,全面介入股权、债权、物权领域,与特殊资产业务形成良好的联动。目前,平安信托已建立合作关系的机构超过4000家,类型覆盖资产、资金、投资及服务四方,特殊资产生态圈已初具规模。

在投研分析、风险评级、智能预警、决策推荐、智能审核等风控场景,平安信托申请发明专利19件,并率先搭建行业内首个智能风控平台。

该平台在投前智能行研等功能中,采用最新机器学习算法,为策略制定、整体资产配置调整、标的项目选定和智能评审提供全面支持;在投中反欺诈功能中采用人脸识别等最新识别技术,对交易对手身份360度全息扫描;在投后预警功能中采用了知识图谱等最新信息获取技术,对交易对手、投资品种进行全网舆情监控。

正因为练就了风险管理的“硬功夫”,平安信托风险防控能力明显增强。2020年信托行业风险事件频发,平安信托却表现抢眼,全年净利润30.85亿元,同比增长16.34%。2021年上半年,平安信托实现净利润34.62亿元,是全行业唯一一家净利润超过30亿元的信托公司。

为进一步提升业务运作过程中的智能化水平,平安信托投入了大量的技术资源,在自动创设、自动分配、自动估值、智能比对、智能搜索和报告快速制作等场景共申请发明专利38件,为业务升级提供了有利支持。

平安信托首创账户直通车,使开户流程环节从21步精简至5步,并实现全流程一键式自动化操作。通过“账户直通车”项目,平安信托实现了同一角色、同一场景下的高度集成,而且信息自动引用、资料系统传输、操作全线上交互,工作时效可以从过去的1个星期缩减为1天以内,大幅提升了产品经理的工作效率。

此外,平安信托积极打造E家作业平台,助力运营中台的建设。这一创新将原有的多个系统都整合在一个大的平台上,从而全面实现了产品创设与存量业务管理的自动化,大大提高了“产品创设-募资-投资-运营管理”的效率,大幅度提升了用户体验。

平安信托高度重视敏捷开发,在研发提效领域申请发明专利19件,主要应用在接口测试、自动化测试、工单分析、微服务工具、网管认证等场景。依靠专利的支持,平安信托的回归测试漏测率从41%下降至10%,回归测试时间从3-5天下降至0.5天,研发效率不断提升。

同时,平安信托通过搭建高效的研发管理平台,将信托各业务系统统一整合到E家平台,实现一站导航式操作。平安信托科技运营团队通过对信托业务流程的全量梳理和精简,打通系统支持的流程断点,全面提升系统化水平;并积极引入AI智能技术,探索科技手段助力智能办公。

(五)构建智慧信息安全体系,形成网络安全“三重防线”

平安信托以保障信托业务安全、建立“信托法理+安全可靠”的行业形象为目标,构建出适用于不同规模信托公司的信息安全体系,促进信托行业信息安全制度化、标准化、智能化发展。

在网络检测、终端访问、数据安全、文档管理、视频会议、门禁管控等信息场景,平安信托申请发明专利27件。依靠科技优势,平安信托在实践中通过“技防+人防”的智慧信息安全生态体系,强化合规,严控风险,保障客户金融数据安全,逐步形成了网络安全防控“三重防线”。

近年来,随着“碳达峰碳中和”战略的提出,ESG可持续发展迎来重大机遇,科技助推绿色普惠金融成为众多持牌金融机构的战略重点。信托公司也在积极开展ESG探索和实践,将ESG纳入未来规划并贯穿到业务流程中。这方面,平安信托是业内的先行者。

2020年,平安信托全面搭建了ESG责任投资体系,通过风控系统引入由中经社与平安集团联合发布的“新华CN-ESG评价体系”,深度运用NLP、关联技术分析、机器学习、遥感卫星等前沿科技,进行数据收集、补充与交叉验证、AI智能评价,将ESG理念植入信托项目评审流程,拓展绿色金融纵深边界。

截至2020年底,平安信托投向绿色产业业务共15笔,存续规模超过100亿元;投向环保产业业务共20笔,存续规模130亿元。2021年,为落实集团绿色金融发展战略,平安信托成立了“绿色金融办公室”,统筹开拓发展绿色金融业务,并运用领先科技赋能环境保护与治理,打造有温度的金融。

在疫情防控常态化的特殊背景下,借助专利技术的支持,平安信托主动探索“智能化服务对接、线上化运营作业”新模式,快速高效为实体经济提供超过百亿元资金,全力保障实体企业的金融服务需求。

此外,平安信托依托研发平台开发了预警看板和投诉看板。两大看板的落地实现了“投诉指标一应俱全、投诉情况一网打尽、消保风险一目了然”,标志着消费者权益保护工作向数字化和智能化管理迈进了一大步,对规范消费者投诉管理起到了极大的推动作用。同时,把消费者保护审查环节嵌入系统,从产品募、投、管、退各环节智能控制,确保消费者权益得到有效保护。

平安信托还是国内慈善信托的开拓者,目前已覆盖教育、扶贫、防灾减灾等领域。借助区块链技术,平安信托实现了慈善数据的透明化、防丢失和防篡改,打造了全流程、线上化、智能化一站式业务运营管理系统。同时,平安信托利用区块链+大数据的手段,更精确地反映了慈善救助情况,进一步推动了慈善项目管理的科学化和精细化。

2020年5月,平安信托受托设立国内首只“消费扶贫+精准扶弱”慈善信托,在帮助贫困农户扩大销售的同时关爱弱势困难群体,以双重扶贫助力脱贫攻坚。2020年8月,平安信托受托设立国内首只慈善共同基金信托计划,通过建立市场化、商业化的管理模式,借助专业化、精细化的投资,推动慈善资产安全高效的保值增值。

2021年是央行《金融科技(FinTech)发展规划(2019-2021年)》的收官之年,也是“十四五”规划实施的开局之年,如何落实金融科技服务实体经济,支持产业发展,促进普惠金融的战略要求,是金融机构需要思考的命题。

平安信托作为信托行业发展的佼佼者,始终离不开专利技术的强力支持。在智能营销、智能风控等五大领域近三十个业务场景实现数字化、智能化的同时,平安信托将技术优势应用于绿色普惠金融的实践,数智赋能各类民生项目和重点行业。

“科技+金融”的新模式已经成为信托业进一步开拓发展空间、深化战略转型的必由之路,但仍处于探索阶段。随着资管新规实施的不断深入,行业竞争将更加激烈,信托公司能否在科技驱动下推动整个业务链的转型升级,形成自己的数智化生态体系,将成为未来竞争的关键。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“零壹财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

零壹财经

零壹财经