作者:于百程

来源:零壹财经(ID:Finance_01)

刚刚过去的第十三个“双十一”似乎波澜不惊,但在支付领域却出现不少新景象。

比如,在使用支付宝支付淘宝订单时,除了通过余额宝、银行卡快捷支付等,已开始支持银联云闪付付款,京东除了自身的白条支付,也支持微信支付与云闪付等;美国运通发起的国内首个中外合资银行卡清算机构 “连通”,首度通过支付宝参与“双十一”,从而实现了银联、网联、连通的首次聚首。

这些新景象背后,是支付业互联互通在今年以来的加速推进。随着支付宝、微信支付等不断开放生态,消费者和商户受益明显,支付业进入更高段位和更高质量的2.0阶段。

01 支付业互联互通破题

互联互通是互联网行业演变发展的趋势要求,分享、连接和开放是数字经济生态健康发展的基础。今年9月,工信部强调,称互联互通是互联网行业高质量发展的必然选择。

支付是互联网经济的基础设施。近些年,第三方支付,特别是以条码支付为技术路径的移动支付的快速发展推动了支付业的迅猛创新,同时也使支付产业链呈现出更复杂的结构,产生了新的兼容性问题,即支付宝、微信支付、银联云闪付等终端账户网络不能联通的问题。

央行在2019年9月发布的《金融科技(FinTech)发展规划(2019-2021年)》中就提出,推动条码支付互联互通,研究制定条码支付互联互通技术标准,统一条码支付编码规则、构建条码支付互联互通技术体系,打通条码支付服务壁垒,实现不同APP和商户条码标识互认互扫。

为解决上述痛点,近年来“聚合支付”业态兴起,聚合支付服务商为商户提供统一的收款码或扫码设备,扫码后可以自动识别多种支付APP进行交易,在一定程度上为条码支付互通奠定了技术基础。但同时,聚合支付服务商接触敏感支付信息,准入门槛较低,存在一定市场风险和监管风险,只能算是市场过渡方案。

由此,作为互联网行业互联互通的一部分,支付机构间的壁垒在2021年加速消融,支付业具有时代意义的又一轮互联互通开始了。

02 支付巨头率先互联互通

支付业的互联互通提速,首先从支付宝和微信支付等头部机构开始响应。互联互通由点及面,由线下至线上,由边缘到核心,不断扩展。

今年8月,支付宝已完成接入银联云闪付的技术研发,并逐步开放线上支付场景。第一步开放的交易场景是淘宝平台,目前淘宝85%商铺已经支持消费者通过云闪付付款。此次双11,安装了云闪付APP的用户,在淘宝购物提交订单后,即可在支付宝收银台直接选择云闪付支付。

在线下方面,支付宝与中国银联在2020年开始基于条码互联互通业务展开密切沟通和探索,并在2020年底完成试点验证后逐步推广。目前包括在北京、天津、广州、深圳、成都、重庆、西安等全国多个城市已实现收款码扫码互认,并计划明年3月份覆盖全国所有城市。

同时,支付宝携手银联共同推动完成了工行、建行、中行、交行、招行、中信等23家银行和机构的开放合作,支持云闪付APP及各银行、机构APP扫描支付宝收款码的支付功能。

另外,微信支付也已与云闪付APP实现线下条码的互认互扫,用户可于全国省会城市通过云闪付App扫描微信收款码完成支付;线上场景方面,云闪付APP全面支持Q币、QQ音乐和腾讯视频的充值服务,微信小程序也已逐步支持云闪付支付。

此外,微信支付已与多家银行机构合作,包括工行、建行、中行、交行、平安、中信等机构APP也已加入与微信支付的互联互通合作中。

03 支付业进入2.0阶段

根据中国人民大学经济学院副教授程华的研究,中国的非现金电子支付市场在21世纪发生过两轮重要的互联互通,一次是2002年银联成立后主导的银行卡互联互通,另一次是2009年第三方支付“快捷支付”的开通。

特别是快捷支付,大大提高了线上交易的支付效率。当时移动支付已经兴起,但消费者需要提前给第三方账号充值,或者余额不足时需要跳转商业银行网银进行二次认证后,才可以支付。支付流程繁琐,失败率较高。支付宝等第三方支付机构与各家商业银行谈判,商业银行开放网关,只要支付宝认证成功,消费者银行账户的资金就可直接支付。快捷支付的开通,直接推动了中国第三方支付行业快速发展。

如果说快捷支付推动了中国线上消费、移动支付市场的大发展,使得多家第三方支付平台成长壮大。那么,当下的第三轮互联互通,则将使得各类支付机构之间的藩篱打破,行业进入互相合作,追求数字化创新的一种新生态体系中。

支付业务不仅仅是支付,而是一项庞大的生态系统,承载着众多用户、商户和支付平台。在新一轮互联互通之下,支付机构的业务重心也将从获客发展到活客,从提供较单一的支付服务,到提供商户数字化综合服务,不断提升用户支付体验的阶段。随着数字经济的发展,支付机构不断加大科技投入,提升服务质效,从而使得行业进入一种更高阶的支付2.0时代。

这是一个更大的市场。

04 新格局下,支付宝们的挑战与机会

支付是数字经济的基础设施。经济和金融的增长会推动支付业发展,反过来,支付效率和安全的提升、成本的下降能促进资金流动,助力经济和金融高质量增长。

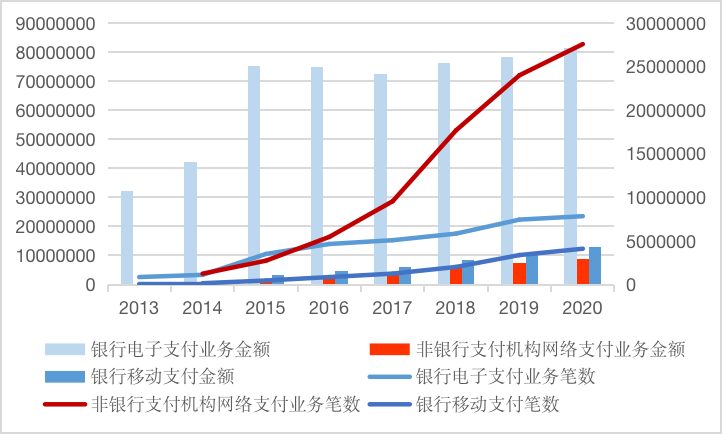

从近些年支付业发展看,移动支付依然处于高速增长中。根据央行数据,2015年以后,商业银行电子支付总金额基本维持在每年2400到2700万亿元之间,近三年增长速度在5%以内,其中2020年银行移动支付1232亿笔,金额为432万亿元,近几年金额和笔数的增速均在20%以上。

同样,非银支付机构网络支付的笔数和金额增速也持续高增长,在2020年分别达到8273亿笔和295万亿元,同比分别增长14.9%和17.88%。

无论是银行还是非银支付机构的数据变化,都显示出移动支付的未来空间。而数字经济的不断深入和支付的互联互通,则将进一步促进移动支付市场的发展。

图:近些年银行电子支付、移动支付及非银支付对比(单位:万笔、亿元)

资料来源:Wind、央行、零壹智库

在移动支付市场空间广阔的背景下,支付互联互通所带来的开放和充分竞争环境,将为终端消费者和商户带来明显受益。对于消费者来说,互联互通让用户可以自主选择支付方式,便利性将进一步上升。对于商户来说,在数字化转型的当口,将受益于支付机构服务的不断升级。

由于互联互通创造出了一个更有利于创新和可持续发展的市场环境,将倒逼支付行业提升运营效率、服务质量和创新激励,现有支付业格局也将出现变数。特别对于目前移动支付市场中的领军机构支付宝和微信支付来说,挑战与机遇并存。

短期来看,支付场景壁垒的打破,将会使原有的受限者获得进入机会,从而加大业务拓展程度。比如银联、银行等将接入以往支付机构独有场景相关的业务,从而对支付宝们形成一定挑战。

中长期看,互联互通后支付的选择权依然在终端,在于用户和商户。当下的支付业格局,本就是场景博弈和市场竞争后的产物。目前支付宝和微信支付的用户都已达到10亿级别,未来的竞争挑战并不是用户数,而是更多场景下用户的持续活跃和粘性提升。支付业进入了更高质量的2.0发展阶段,而杀手锏就是针对商户的综合数字服务能力以及消费者用户的支付体验构建能力。

针对未来,支付宝们早已起跑。11月2日,支付宝在小程序生态服务商大会上发布“生态开放原则”,表示会加大开放力度,让服务商能更顺利借助支付宝的商业化基础能力,帮助商家数字化经营升级。

蚂蚁集团副总裁、支付宝生态发展事业部总经理何勇明表示:“服务商是支付宝商业开放的重要客户。平台将致力于搭建好基础设施、明确边界、服务好服务商,让商家的数字化道路走得更加顺利和高效。

过去这段时间,支付宝以“去中心化为主,中心化为辅”的独特方式,持续帮助更多商家提升私域运营的效果和能力。一方面打通并升级了“搜索-收藏”等运营链路、丰富了“券、会员”等商家经营能力。通过这些能力,商家的数字化自运营将拥有更多的自主性和确定性。另一方面,通过中心化流量和活动进一步助力商家。

除了运营链路的基础通路建设,支付宝在APP端内阵地的开放也在逐步推进中。目前,支付宝首页已陆续开放搜索、我的小程序、推荐页面等多个中心化阵地来支持商家自运营。

此前,基于支付宝开放的平台能力,已有不少服务商、商家从中获得数字化升级的红利。

这将是广大商户数字化转型路上的福音,也正是支付互联互通带来的高质量发展的意义所在。

参考资料:

《支付业第三次互联互通到来 利好用户和商家》光明网 程华

《支付互联互通意味着什么》中信证券研究 肖斐斐 彭博

《支付宝公布生态开放原则:持续加大开放,服务好服务商》 支付宝开放平台

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“零壹财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 支付业2.0:互联互通下的新格局

零壹财经

零壹财经