更多干货,请关注资产界研究中心

作者:克而瑞研究中心

来源:丁祖昱评楼市(ID:dzypls)

过去的2020年,疫情黑天鹅叠加地产金融政策持续收紧,房地产市场难上加难。

疫情之下,中国房地产市场走出“V型”曲线,全年市场规模仍然同比提升,这是整个2020年中国地产行业最大的亮色,房地产依然是中国经济的压舱石和稳定剂。2020年是充满机遇和挑战的一年。比如,全口径销售上升操盘权益下降,规模房企出现负增长;行业步入无增长时代;线上营销成为房企新战场;物管行业集中度低,企业绝对增长空间仍然很大。

2021年,未知的挑战依然存在。无论是房企之间、区域市场,还是寻找“第二增长曲线”,企业之间的分化差距将再被拉大。一个大的方向是,2021年,并不会太过乐观。但在细分领域,仍然存在较大突破点,比如,养老的春天正式来临。

如何在充满挑战的时代抓住偶然的机遇,实现高质量增长,成为考验企业运营的核心。在这个时代,复盘过去与认清未来方向比黄金更重要。

值此春节重要时间节点,辞旧迎新的同时,我们推出“挑战2021”春节系列策划,从政策、行业、房企、城市、土地、营销等宏观、中观和微观角度,全面总结2020,并对2021作出展望和研判,以期在复杂的行业形势下,给大家带来一定的思考和启迪。

回望过去一年的政策线,2020年中央政策从稳到稳,上半年稳经济,以宽松为主,下半年政策以收紧为主,稳房价、稳地价、稳预期。地方从“放松”到“收紧”,整体基调与中央政策一致。

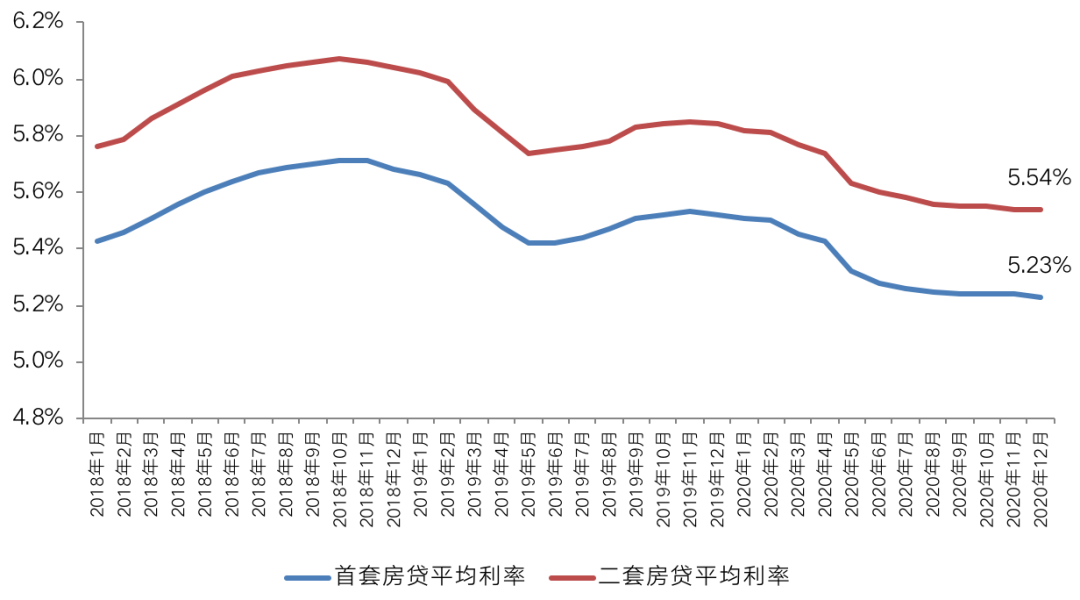

具体来看,上半年房地产信贷政策中性偏积极,央行三度降准释放长期资金约1.75万亿元,并两度下调LPR利率中枢,5年期以上LPR累计降幅达15个基点。受惠于信贷资金整体合理充裕,叠加LPR利率两度下调,房贷利率趋势性下滑。融360数据显示,截至2020年12月,全国首套房贷平均利率5.23%,较2019年12月减少29个基点;二套房贷平均利率5.54%,较2019年12月减少30个基点。

下半年决策层从供、需两端全面压降房地产信贷规模,意即供应端银行业金融机构实行房地产贷款集中度管理的两道红线,需求端房企融资则设置“三道红线”,倒逼房地产行业去杠杆。统计显示,头部房企整体偿债能力稳健,6成以上房企处于绿档和黄档,但各房企之间严重分化,2成以上房企“三道红线”皆不达标。

地方层面,基于稳财政、稳经济、稳就业的核心诉求,上半年多省市在土地出让环节为市场减压、企业纾困,并在房地产交易环节从供、需两端助力市场复苏,主要涉及取消限制性规定、增加优质土地供应、延期或分期缴纳土地款和延长开竣工期限等。

下半年伴随着市场过热,限价盘频现“万人摇”,土地市场高单价、高溢价地块频出、甚至“面粉贵过面包”的情况在部分二三线城市再次出现,极大挑战“稳地价、稳房价、稳预期”的调控目标。杭州、沈阳、西安和宁波等19城政策加码,主要涉及升级限购、升级限贷、升级限价、升级限售以及增加房地产交易税费等内容,其中深圳政策力度最严苛,宁波更是两度政策加码。

政策端对于“第二增长曲线”中的物业板块和租赁板块有了较大的支持。12月18日,中央经济工作会议重点关注住房租赁市场,明确提出既要高度重视保障性租赁住房建设,又要规范市场化租赁住房发展,更好地解决好大城市住房突出问题。

决策层明确提出房地产影响投资和消费,事关民生和发展,因此房地产行业仍是中国经济的压舱石和稳定剂。我们认为,“十四五”期间房地产行业将继续行稳致远,商品房销售规模大概率将高位保持,房地产开发投资也将保持平稳增长态势,更好地助力经济内循环。

房地产政策层面仍要“稳”字当头,继续坚持“房住不炒、因城施策”的政策主基调,更好地落实稳地价、稳房价、稳预期的长期调控目标。

一方面,热点城市继续坚持调控目标不动摇、力度不放松,“四限”调控难言实质性松绑,有望贯穿更长的时间周期。现阶段房价仍是不能碰的红线,未来核心一、二线以及强三线城市或将升级限购,涉及限购区域扩容,二手房纳入限购范围,强化购房资格管控等,尤其要严禁通过假离婚、假落户等方式骗取购房资格。弱二线以及热点三、四线城市更可能落地乃至升级限售,涉及延长住房持有年限,二手房纳入限售范围等,变相打压投资、投机性需求,维稳房地产市场。

热点城市项目“万人摇”的核心动因在于一二手房价存在较大价差,后续政策面仍需着力控制一二手房价差问题,这是一项长期工作,逐步削弱两者之间价差,避免造成人为的“打折”现象,减少非理性炒房等市场投资炒作行为。

另一方面,在疫情阴霾尚未完全消散的大背景下,稳住经济基本盘,做好“六稳”、“六保”仍是下一阶段的政策主线,预计压力二、三线城市有望从保市场主体出发为市场减压、企业纾困。土地供应要有供有限,以缓解房地产市场供求压力,适度调降土地出让价格,尤其要增加平价地以及低价地供应,给予开发企业一定的让利空间。

那些人口长期净流出、市场需求相较羸弱的弱三、四线城市或将在需求层面予以刺激,支持刚需购房,调降无房家庭、进城农民等刚需客群置业门槛,采取购房补贴、税费减免皆是可以操作的选项,其对市场拉动力也将更为直接有效。

长期以来,房地产与金融业深度关联,相对充裕的银行信贷资金,很大一部分最终流向了房地产市场,房地产相关贷款占银行业贷款的比重持续提升,并有大量债券、股本、信托等资金进入房地产行业。

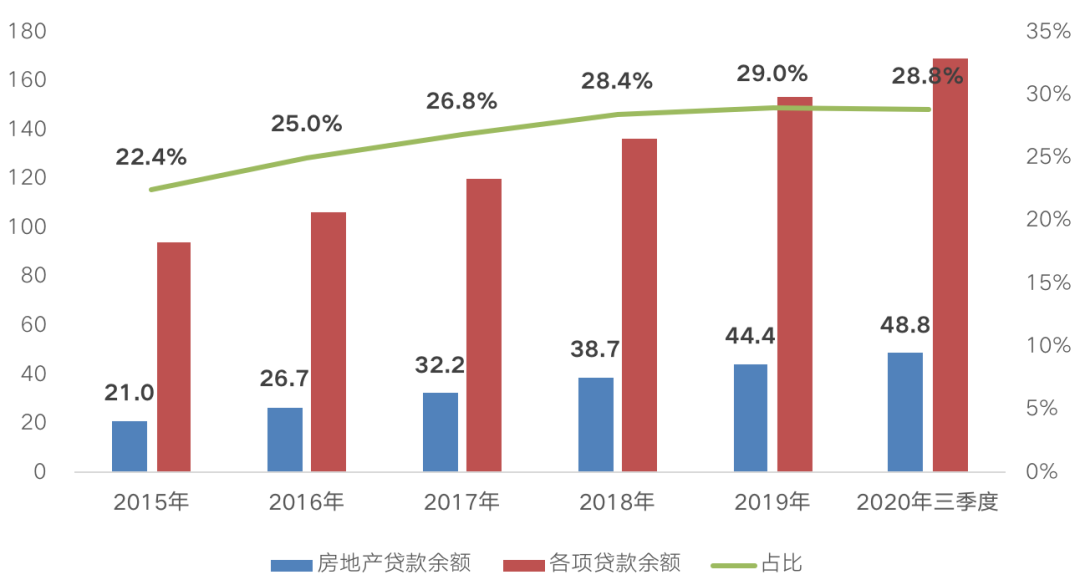

截至2020年三季度,全国房地产贷款余额高达48.8万亿元,较2015年净增长132%,占各项贷款余额的比重多达28.8%,较2015年提升6.4个百分点。说明在实体经济投资回报率低、风险高企的大环境下,房地产行业“吸金”效应依旧不减。

房地产贷款余额及占比(万亿元)

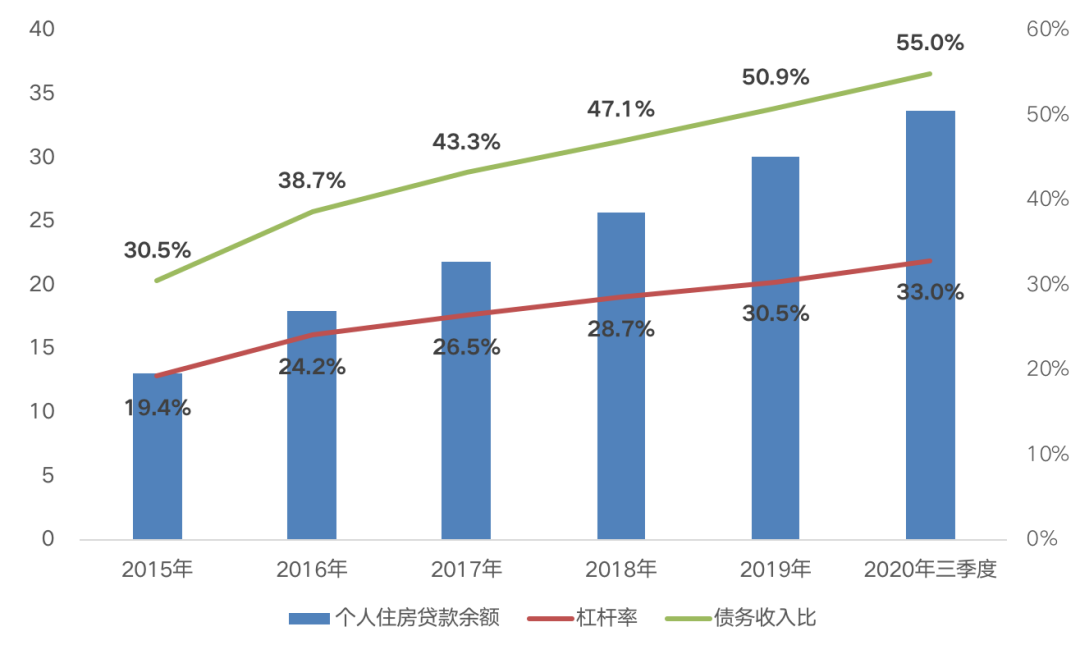

2016年以来,居民持续加杠杆购房,致使杠杆率高企,偿债能力大幅减弱。截至2020年三季度,个人住房贷款余额多达33.7万亿元,较2015年净增长157%,居民杠杆率逐年提升至33%,较2015年增加13.7个百分点,债务收入比升至55%,较2015年增加24.5个百分点。

从实际调研情况来看,压力三、四线城市市场购买力瓶颈尽显,购房压力并非首付,而是月供还贷。而在疫情阴霾下,居民收入预期大概率将有所下滑,偿债能力进一步减弱,月供4000元已是底层刚需能够承受的极限。

杠杆率及债务收入比(万亿元)

债务收入比=人均个人住房贷款余额/城镇居民人均可支配收入

数据来源:央行货币政策执行报告、统计局

现阶段房地产行业仍是去杠杆的重要领域,预计未来房地产行业将全面转向去杠杆,有序引导企业负债率、居民杠杆率逐步回归到“安全线”以内,坚守不发生系统性金融风险的底线。

房企表内融资或将不断收紧,严控有息负债规模增长上限。未来“三道红线”试点房企或将进一步扩容,更多房企将依据“三道红线”的触线情况,分档设定有息负债的增速阈值。尤其橙档、红档房企为了确保有息负债规模低增长甚至不增长,表内融资规模增长空间将明显受限。表外融资或将成为下一阶段重点监管领域,严防信托、保险等资金违规进入房地产行业。居民部门也将转向去杠杆,确保居民杠杆率和负债率不再继续上升。

“十四五”规划定调:房地产事关民生消费和投资发展,助力经济内循环。因此,2021年政策基本面仍然“稳”字当头,继续坚持“房住不炒、因城施策”的政策主基调,强化并落实稳地价、稳房价、稳预期的调控目标。

房企融资和居民房贷层面,未来房地产行业将全面转向去杠杆,牢牢守住不发生系统性金融风险的底线。具体而言,“三道红线”将持续发力,房企整体融资环境依旧偏紧,房企去杠杆、降负债已是大势所趋。

居民部门也将转向去杠杆,确保居民杠杆率和负债率不再继续上升。随着2021年央行货币政策或将逐渐回归中性,房地产限贷政策整体易紧难松,热点城市不排除进一步加码的可能性,涉及适度调升二套尤其是非普通住房首付比例等;房贷利率或将适度上调,首套尤其是二套房贷利率或将再次步入上升通道。此外,购房资金将会加强监管,严查首付款资金来源,严防首付贷、消费贷、经营贷等违规挪用于购房消费,重点取缔“零首付”、“首付分期”等市场乱象。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“丁祖昱评楼市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

丁祖昱评楼市

丁祖昱评楼市