金诚同达成立于1992年,总部位于北京,在上海、深圳、合肥、杭州、南京、成都、西安、沈阳、济南设有分所,并在日本东京设有办事处。今天,金诚同达已发展成为中国境内极具规模、最富活力的律师事务所之一。 在诸多业务领域,金诚同达都已成为行业里的领头军,能够为客户提供全方位、多层次、个性化的优质法律服务,业务范围涵盖公司设立与合规、资本市场、金融、保险、信托、房地产、项目融资、基础建设、PE/VC、资产管理、并购、税务、知识产权、互联网、反垄断、劳动法、诉讼与仲裁以及境外投资、外商投资、国际贸易、WTO争端解决、跨境争议解决等。

作者:真叫东坡

来源:巴路君(ID:baluzhengguijun)

ABS出表,顾名思义,是指将ABS基础资产出表。那为什么要将ABS基础资产出表,即出表有何好处呢?出表有何条件呢?ABS基础资产出表后对企业财报有何影响,对企业所发信用债又有何影响呢?今天笔者将就以上问题与大家进行探讨。

一、企业将ABS基础资产出表的动机

首先,企业为什么要将ABS基础资产出表?一句简短而有力的回答是:美化财务报表。17年下半开始许多企业(特别是民营企业)融资非常困难,在面临融资压力时,许多企业通常会为了盘活资产用以融资和优化财务报表目的进行选择发行ABS的方式来融资,只要安排合理、操作得当,就能实现基础资产出表,这样既可以满足盘活资产用以融资需求,又可以满足优化财务报表的目的(比如把流动性不好的投资性房地产换成了货币资金等)。对于上市公司,当其应收账款账龄较短时,其进行资产证券化优化财务报表的动机就更为强烈(将应收账款换成货币资金,优化短期偿债能力)。

二、ABS基础资产出表有何条件

那ABS基础资产能否“出表”?又如何“出表”呢?在我国现有资产证券化业务中,基础资产主要包含两大类,债权类基础资产和收益权类基础资产,收益权类基础资产(例如公交车票、地铁票、景区门票、取暖费、过路费、发电上网收费等票款收购和公共事业收费权)。收益权类并不是传统会计意义上的资产,毕竟做为一项实际于未来期间的收入并不在现在的企业资产负债表中体现(当然高速公路收费权属于无形资产),所以这类收益权类基础资产一般不存在“出表”的问题。

基础资产出表一般存在于以下两种情形:其一,收取现金流量权利的转移;其二,过手型,即现金流还是先回到原始权益人,再由原始权益人将款项付给专项计划或最终收款方。实践中,第二种居多,这时基础资产是否能出表要满足“过手测试”,即现金流量过手安排需要同时满足“不垫款”、“不挪用”、“不延误”这三个条件:

不垫款:企业只有从该金融资产收到对等的现金流量时,才有义务将其支付给最终收款方。

不挪用:禁止企业出售或向第三方抵押该金融资产。

不延误:企业应将代为收取的所有对应现金流量及时划转给最终收款方。

对于以前就在资产负债表中的资产,打包成ABS后怎么实现出表呢?根据2018年开始实施的财政部公布的《企业会计准则第23号——金融资产转移》的规定,基础资产能否出表,关键要看基础资产(即金融资产)所有权上的风险和报酬是否已经转移以及企业是否保留了对该基础资产的控制,如下图:

图1:判断基础资产(金融资产)能否出表的标准

从图1可知,基础资产能否出表有三种情形,对于不能出表(继续确认该金融资产)或者完全出表(终止确认该金融资产)应该比较好理解,对于企业继续涉入被转移金融资产的,通常有以下情形:

1.企业转移金融资产,并采用保留次级权益或提供信用担保等方式进行信用增级,企业只转移了被转移金融资产所有权上的部分(非几乎所有)风险和报酬,且保留了对被转移金融资产的控制。这种情形比较常见,比如市场上发行量巨大的花呗、借呗等。

2.企业转移金融资产,并附有既非重大价内也非重大价外的看涨期权或看跌期权,导致企业既没有转移也没有保留所有权上几乎所有风险和报酬,且保留了对被转移金融资产的控制。这种情形在国内现有ABS市场上还比较少见。

三、ABS基础资产出表后对企业财报有何影响?

根据上图1可知,基础资产是否出表可以划分为三种类型,从而引申出三种出表方式:完全出表、完全不出表以及部分出表。那么基础资产选择出表与否对企业财报有何影响呢?笔者将选择几个示例来对这三种类型进行讨论。

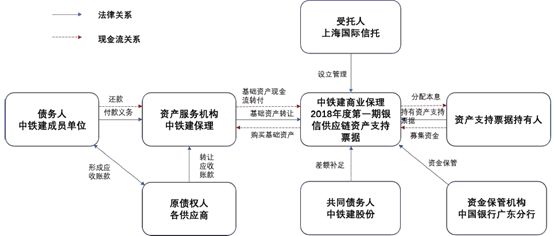

其一,完全出表一般比较难操作,但在部分结构设计下对一些企业能实现完全出表。方式一,把ABS设计成平层,全部对外销售,找母公司或者第三方担保公司来进行增信,则在原始权益人层面能实现出表。例如,中铁建商业保理有限公司曾经发过几起平层的供应链资产支持票据(交易结构见下图2),结构为平层,由母公司中国铁建股份有限公司出具共同债务人确认书,则在铁建保理公司层面实现了完全出表。那么发行ABS后,其资产负债表将体现为货币资金增加,对应的资产减少。

图2:中铁建商业保理供应链资产支持票据交易结构

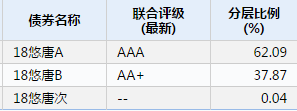

其二,完全不出表,这种情况比较常见。实践中,ABS往往设定“优先/次级结构”、“原始权益人差额补足”、“母公司/关联方担保”等增信条款,在这些增信下,往往是不出表或者部分出表。如果是全额差额补足、或者自己持有的次级占整个ABS规模的一定比例(实际操作中一般以10%为限)以上,则完全不能出表,如果低于这个比例,则可按继续涉入的原则做到部分出表。以兆泰集团发行的悠唐中心CMBS为例(分层情况见表1),虽然次级只有0.04%的份额,但因为原始权益人兆泰集团对ABS提供差补承诺,则此基础资产也无法出表。那么,发行ABS后,其资产负债表将体现为货币资金增加,其它非流动负债、其它流动负债或一年内到期的非流动负债增加(相当于一种存在抵质押的债权融资)。

表1:悠唐广场ABS分层结构

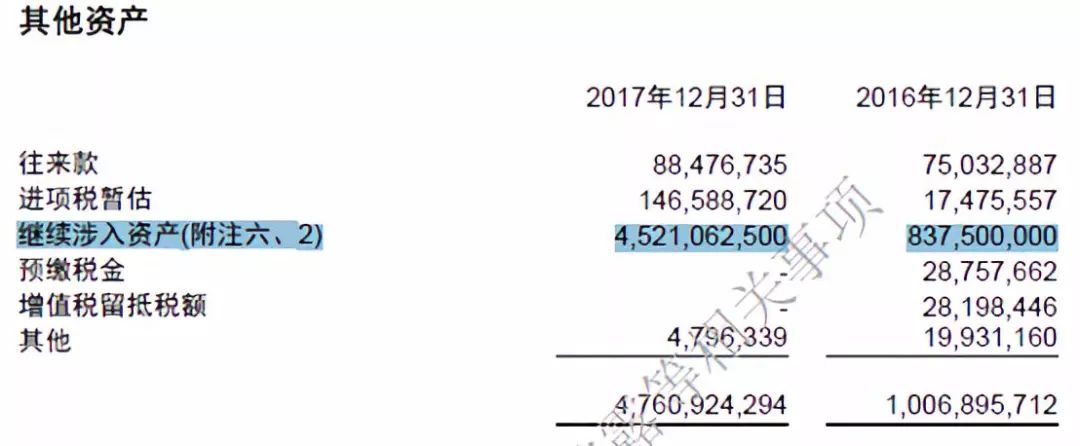

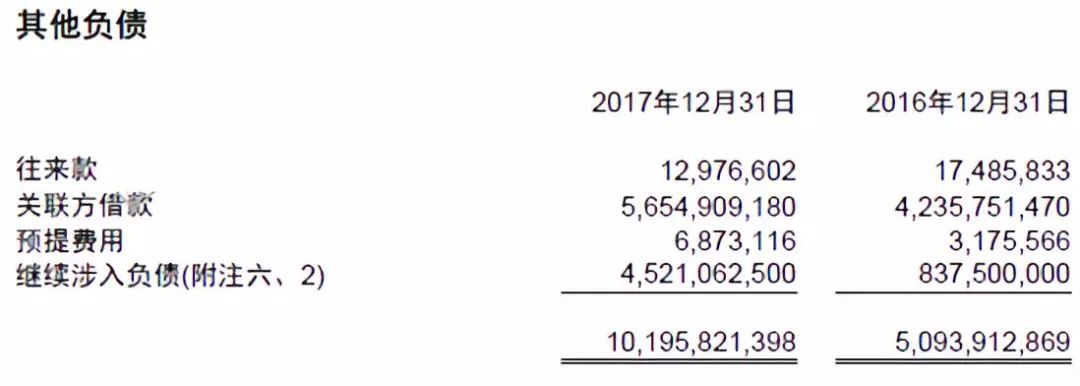

其三,部分出表,也受到众多发行人的青睐。对于基础资产质量较好,能够降低次级比例或者出售部分次级资产的ABS,能够实现部分出表;若基础资产质量一般,也可以由母公司或第三方担保,实现在发行人层面的部分出表。例如,市场上发行量很大的蚂蚁借呗也常常采用部分出表的方式,从其原始权益人重庆市蚂蚁商诚小额贷款有限公司的资产负债表(如下表2和表3)可知,商诚小贷发行ABS后,把基础资产进行了部分出表,按继续涉入的方式对自己持有的次级进入入帐,在资产中的其他资产项下增加了继续涉入资产,在负债中的其他负债项下增加了继续涉入负债。

表2:商诚小贷其他资产详情

表3:商诚小贷其他负债详情

商诚小贷对继续涉入资产和负债的表述如下:“截至2017年12月31日,本集团因继续涉入确认的资产的账面价值为人民币4,521,062,500元(2016年12月31日:人民币837,500,000元),与之相关的负债为人民币4,521,062,500 元(2016 年12 月31 日:人民币837,500,000元),分别计入继续涉入资产和继续涉入负债,该等负债金额表示本集团因持有次级档计划,收益分配处于次级而导致可能不能收回的最大现金流。”

综上可知,ABS出表与否对于企业报表有较大影响,那这对看企业信用债有何启示呢?显然,对于有发行ABS的企业,若其在市场上发行的量很大,一定要看看其他流动资产、一年内到期的非流动资产以及其他非流动资产的详细项,若基础资产部分出表,则要看继续涉入资产的规模,因为这部分是可能完全损失掉的;若全部出表,则要看企业的关联方是否提供了差补或者担保,而这有可能是隐性负债的来源。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“巴路君”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: ABS出表那些事

巴路君

巴路君