更多干货,请关注资产界研究中心

作者:投资杂记

来源:投资杂记

资产=负债+所有者权益。在前面的文章中,我们对城投报表中的资产项目需要重点关注的方面进行了概要性的总结和分析,这里将对城投的负债做一个简要的分析。关于负债(主要是有息负债)的分析,涵盖的方面也比较多,常常会包括债务的期限结构(长短期占比等)、融资品种结构(银行贷款、境内债券、境外债券、非标等)、信用增进方式构成(信用、抵押、保证等占比)、大行/政策性银行融资占比等。其中,关于城投公司的非标融资规模、构成是平时研究分析中关注的重点,很多时候受制于信息披露的原因,也是一个难点。非标融资其实涵盖了非常丰富的信息,包括区域融资环境、公司融资渠道、融资能力等,某些情况下,非标瑕疵事件还能及时提示关于融资主体的信用风险。因此,这里先就城投公司的非标融资问题做一个概要性的总结和分析。

何谓非标融资

其实我们常说的城投“非标”融资并不是一个严谨的监管的定义,而是一种约定俗成的讲法。正式的关于非标的定义最早是见于13年银监会下发的《关于规范商业银行理财业务投资运作有关问题的通知》,非标准化债权资产是指未在银行间市场及证券交易所市场交易的债权性资产,包括但不限于信贷资产、信托贷款、委托债权、承兑汇票、信用证、应收账款、各类受(收)益权、带回购条款的股权性融资等。而我们这里所讲的非标与此监管定义有所出入,主要是不包括银行信贷,我们通常认为城投的非标包括融资租赁、基金/资管类融资、信托融资等,其在报表中反映在负债类科目或者是权益类科目(少数股东权益,明股实债类融资)。

非标都是洪水猛兽么

一谈起非标,好像就被打上了有色标签,觉得做非标的城投肯定有问题。其实我觉得不是这样的。我认为非标和其他融资方式一样,只是一种融资方式的称呼,本身和债券、银行贷款并没有什么差别。就像常说的工具本身没有对错,关键是看使用的人。做债券投资、信用分析的人会比较关注非标,其实更严格来说是关注过度使用或者说过于依赖那些高成本、期限短的非标融资的主体(像国开基金、农发基金的明股实债,就蛮好的嘛,期限基本都是10年以上,成本一般不超过2个点,这样的非标多多益善)。因此,只有高成本、期限短的非标才是“不好”的,过度依赖这类非标可能反映出融资主体信用资质一般,只能接受高成本融资,且非标受政策影响较大,未来接续可能存在一定不确定性,这也导致其发生信用风险的可能性更高。对于那些期限长、成本低的非标,我们觉得这并不反映融资主体信用资质较弱的事实。

常见的城投非标有哪些类型

基金/资管类融资:第一种是政策性的,一般就是由国开基金、农发基金等政策性机构提供的融资,往往是以明股实债的形式,这类资金期限非常长,成本极低,因此我们实际上也就将其当做一种“股权”性质的资金;第二种可能是一些地方政策性基金,比如一些政府引导基金、扶贫基金等,这种基金政策属性很强,主要是为地方基建、经济发展提供资金,不以盈利为主要目的,往往成本也比较低,期限比较长,如果属于这种情况,往往我们也需要将其从“坏非标”里剔除;第三种是我们关注的重点,也就是一般的商业性的基金、资管类融资,这种一般表现为**(有限合伙)或者**证券公司资管计划等,这种非标一般来讲成本高,期限较短,属于我们重点关注的对象。

信托融资:也分为两种,一种是通道型事务性信托,这种主要是银行出于额度等原因,不能直接给融资主体放贷,就通过信托走一个通道,一般而言和同等信贷相比,就是多了一个信托的通道费;另一种是关注的重点,也就是信托公司主动管理的项目,这类政信项目往往具有“坏非标”期限短、成本高的特点,是需要重点关注的。

非标融资在报表的哪些科目反映

非标融资根据期限、形式不一,在报表的多个科目都有可能反映。最常见的是长期应付款(新会计准则下会统一展示长期应付款(合计),里面包含了长期应付款和专项应付款),当然长期应付款里面也不都是非标,比如政府的置换债也会计入这里面,比如一些往来款也会计入这里等等。其他的科目包括其他流动负债、其他非流动负债、长期借款、一年内到期的非流动负债、少数股东权益等等。如果这些科目金额比较大,就要留心,结合募集说明书、审计报告和向发行人咨询等方式确定具体的明细,从中挑出“坏非标”,确定其规模、占有息负债比重等。前面所说的融资租赁类一般就在负债科目反映,信托类、基金/资管类还可能以明股实债的方式在少数股东权益中反映。

识别城投非标有什么作用

识别城投的非标尤其是期限短、利率高的“坏非标”有助于我们全面认识该城投公司的债务构成情况、实际偿债压力、真实融资能力等;另一方面,我们需要根据识别出的非标情况对有息债务进行调整,比如将将明股实债中的少数股东权益调整到有息负债,将长期应付款、其他非流动负债等科目中的实际上是有息负债的非标调整到有息负债中,完善债务相关指标的数据,以便做出更准确的判断。

例1:其他流动负债

某平台披露,其18年底其他流动负债余额4.23亿元,通过查询审计报告披露的明细,可以看出其中有2亿是江西红井冈融资租赁有限公司的融资租赁借款,其余是无息负债。

例2:其他非流动负债

某平台披露,其2019年6月底其他非流动负债的余额为14.6亿,其中两笔为信托融资,其余一笔为资管公司融资。具体的融资成本、融资期限还需要向发行人做进一步了解。

例3:长期借款中的信托借款

某平台披露,其2018年底的长期借款余额是42.69亿,其中信用借款28.5亿。但这部分信用借款均是信托借款,根据审计报告披露来自于三家信托。当然,还需要进一步向发行人了解信托借款期限、成本,是银行通道还是自身主动管理(因为是信用,猜测是银行借信托通道,一般信托自己的项目是需要抵质押的。)

例4:长期应付款

例5:明股实债

某平台披露,其18年底少数股东权益为7亿,根据评级报告的披露,“跟踪期内,公司少数股东权益保持稳定,少数股东权益仍为万家共赢资产管理有限公司通过“万家共赢含光 26 号三峡专项资产管理计划”对重庆市巴南区飞创建设有限公司投资7.00 亿元。”关于这笔明股实债的期限、利率,到期后是否续作等信息,需要进一步向发行人求证。

例6:基金类融资

通常,基金类的非标融资,发行人会认购该基金的劣后级或者是普通合伙人份额,再通过该基金融入资金然后放贷给自己。这样,在发行人的资产科目中的可供出售金融资产或者长期股权投资中会出现此类基金的明细,然后在负债类科目中会发现该类基金有向公司融出资金。换句话说,如果你在可供或者长投里面发现公司持有**(有限合伙)之类的资产,那么应当提高警惕,该类基金可能是公司进行基金融资的载体,需要在负债类科目中仔细寻找,是否有对应的基金类融资。

某平台审计报告披露了18年的长期股权投资的明细,其中公司持有几家基金管理公司的股权,具体信息如下:

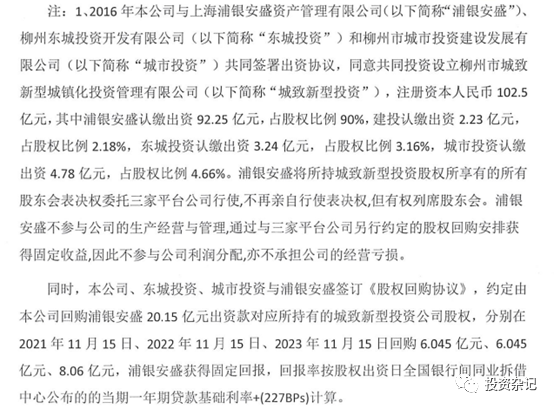

在后续的负债部分,可以看到公司在长期应付款里面有一笔22.38亿的远期股权回购款,根据审计报告的披露,该笔远期回购款正是公司出资持有的柳州市城致新型城镇化投资管理有限公司找浦银安盛融资给公司放的款。

例7:“好的非标”

好的非标指的是那种虽然形式上是融资租赁、信托或者是基金等,但实际上成本低、期限长,如国开、农发常做的明股实债资金等。这里举一个融资租赁的例子。

查询某平台的审计报告,发现其大额的非标仅有一笔,为与国银金融租赁股份有限公司的12.7亿元的融资阻力,计入长期应付款。

根据与企业的了解,企业反映国银金租这笔融资租赁发生的背景是公司在与国开行开展业务时,国开行要求公司与其旗下的国银金租开展业务所形成的,这笔租赁的期限非常长,大概在10年左右,成本也是在基准附近。因此,该笔非标实际上期限长、利率低,是“好非标”,不应担被认作该发行人融资结构不健康的证据。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“投资杂记”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 城投非标知多少

投资杂记

投资杂记