瞧 ,有一只狗,它单身、它很累、它在拼命冲,它叫投拓狗

作者:地产三哥

来源:地产三哥(ID:dichansange)

一、前言

贾谊的《过秦论》是值得所有中国式创业者精读的一篇文章。

秦帝国凭借变法和强有力的中央集权体制干掉了六国,获得了成功。但是,最后却被力量与六国“不可同年而语”的陈涉掀翻了。

贾谊的结论是,仁义不施而攻守之势异也,这句话太笼统。从前半段的成功有余到后半段的守成不足,自非“仁义”二字可以概括的。

翻开历史,兴亡更替,规律使然:辩证唯物主义讲的是生产力和生产关系。

推及到个体,成功从来不是无缘无故的:小成功靠努力,大成功靠运气,更大的成功则是靠时势。所谓英雄造时势,时势造英雄。失败也是缘起于此。

过去20年房地产行业的英雄辈出。

作为国内最大的房地产中介平台,贝壳无疑是非常成功的。尤其是在当下房地产横盘的拐点,房产中介的市场总量无疑为迅速增加,经纪人的渠道价值无疑会进一步提升。

那么,在这个国内最大、GTV超过2万亿的中介平台上,一些关键指标是怎样呢?通过贝壳招股书的解读,本文对贝壳的收入分配模型进行计算和讨论。

贝壳的业务收入是房屋买卖中介的交易费,来自新房的开发商和二手房的买卖双方。有些交易是通过其自营品牌:链家完成的;有些是通过其他264个经纪品牌完成的。

在这些经纪人中间,贝壳有一个ACN合作与分配机制。

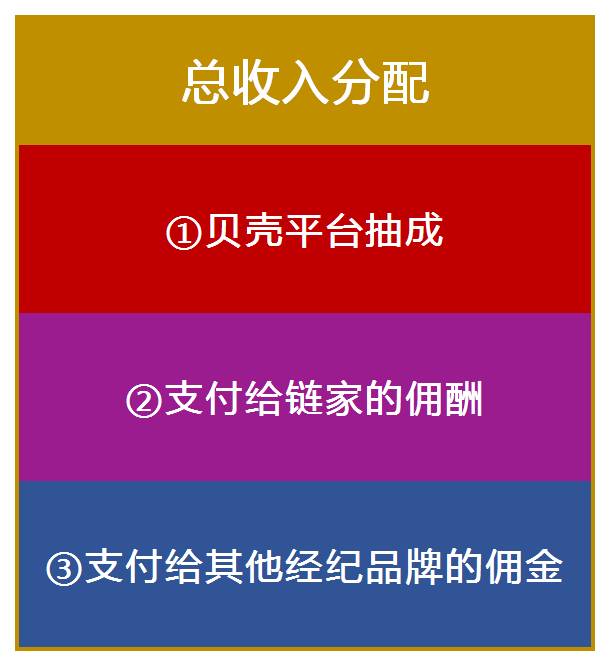

第一、平台抽成:平台的维护和发展、支付链家门店费用等;

第二、支付给链家的佣酬;

第三、支付给其他经纪品牌的佣金。

示意图如下:

无论是二手房还是新房交易,都是如此。

这就是贝壳的收入分配模型。

贝壳能够链接除链家之外的264个经纪品牌和45万的经纪人的利益分配机制是怎样的?到底经纪人在贝壳平台拿了多少钱?这是最核心的问题。因为链家和其他品牌有区别,所以需要分别计算。

第一、在新房业务中,链家和其他品牌的贡献和佣酬费率。

第二、在二手房业务中,链家和其他品牌的贡献和佣酬费率。

根据上面的模型,我们先看第一块,贝壳平台的抽成:

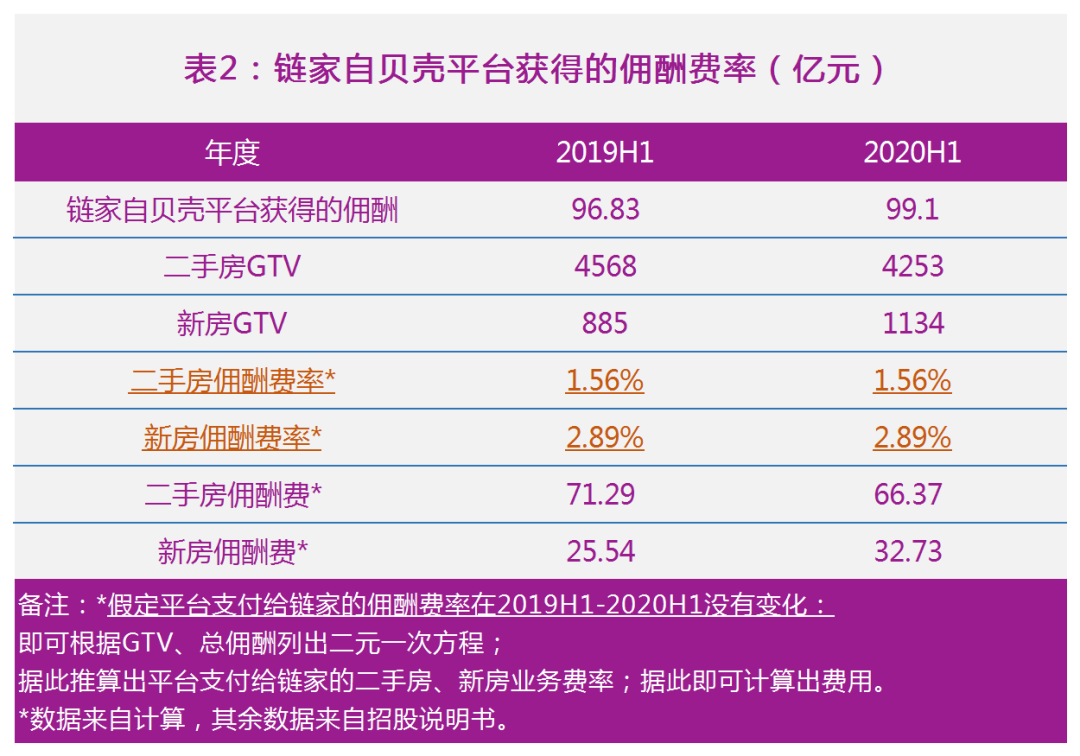

接下来计算第二块:自营的链家在平台上拿到的佣酬费。

三、链家的新房和二手房的佣酬费

根据招股书中的信息,我们计算整理出下面的表格:

(备注:对于计算过程做一个赘述:根据调研,2019-2020的时间段链家二手房交易费率基本一致,此外招股书显示平台二手房抽成变动很小、忽略不计(表1),故链家二手房佣酬费锁定,链家获得佣酬费总额已经在招股书中披露,则新房销售的佣酬费(率)=佣酬总额-二手房佣酬费也是确定的。此外,我们根据计算得到的链家的佣酬费率带入2019年全年验算,全年数据与报表基本吻合。)

计算得到的结论:链家自贝壳平台获得的新房和二手房的佣酬费率分别是2.89%,1.56%。

以上是第二块:链家的佣酬费。

最后,剩下的部分就是其他品牌的佣金了。

三、贝壳上其他经纪品牌拿到的佣金

2020上半年,其他品牌的新房佣金率1.90%,二手房佣金率0.30%。

显然,链家作为嫡系是不一样的,这个无可非议。

三块的数据都出来了,我们做个小结。

四、贝壳收入分配模型的量化

将三块的数据放到贝壳的收入模型中:

有些结论就能看的比较清楚了。

l 新房业务:

贝壳平台抽成之后,平台支付的佣酬费率链家2.89%>其他品牌1.90%。所以,尽管其他品牌贡献了3倍多的GTV,但基本上是和贝壳(含链家)平分秋色。新房的客户是开发商,对开发商来说:

通过链家成交交易费率2.89%/(1-25%)=3.85%;

通过其他经纪品牌交易费率1.90%/(1-25%)=2.53%。

平均综合费率2.83%。

l 二手房业务:

链家获得平台给予的佣酬费率是1.56%,平台抽成比例38.6%,那么通过链家成交的二手房客户缴纳的交易费率在1.56%/(1-38.6%)=2.55%。这个数据与我们调研的结果接近(链家对外政策是3.0%,实际上有部分优惠。)

其他品牌贡献了近一半的GTV,但拿到的佣金只占1/10不到。贝壳的二手房业务的收入主要还是依靠链家。

其他品牌自平台获得的佣金费率只有0.30%,即便不算平台抽成,交易费率是0.30%/(1-38.6%)=0.49%。

这显著低于正常水平,是什么原因呢?

是其他品牌中介费本来就这么低?这么低的佣金费率是很难养活经纪人的。

或者,是其他品牌只是流水走贝壳平台,而佣金大部分绕过了贝壳?

从链家2.55%的交易费率和其他品牌0.49%交易费率这两个数字来看,基于ACN的跨品牌合作有没有形成规模值得考量。(如果形成了广泛的跨品牌互动,在GTV接近的情况下,链家平均交易费率应该低于2.55%的推算结果,低的幅度越多,说明与其他品牌分享的越多。)

所以,对贝壳来说,二手房业务中其他经纪品牌的主要作用还是对于经纪人的引流,聚集大量的品牌和经纪人,其力量在新房销售中爆发。

五、贝壳的两处“缝隙”

贝壳的核心是链家。

单独链家二手房的财务表现可能一般,数据显示二手房的跨品牌合作并未有强有力的收入支撑,但ACN形成的链家内部的分配机制稳固,从而确保了其规模和号召力。

这带来两方面的优势:对开发商的博弈筹码、对其他经纪人的吸引力。

这两者相互加强:有更多的博弈筹码就有更多的利润提供分配,就能吸引更多的经纪人。

目前贝壳平台264个其他品牌、32万其他品牌经纪人能分享相对较高的新房交易费率:1.9%。

这是贝壳的优势,13万链家的经纪人带领32万其他品牌的经纪人,打开发商的土豪,分给经纪人田地,自营的链家顺带分的更多更好。

能挣钱并快速壮大的模式一定是正确的模式,但是有两个隐患:

第一,水涨船高的新房交易费率下,博弈中处于弱势的开发商很难受。

第二,如果有人出更高的代价,其他品牌的经纪人会不会走?

TOP100中的房企有的可能已经难受过了,有的可能是未雨绸缪。在阿里易居的战略合作发布会上,头部房企集聚一堂,其目的是针对第一点。

贝壳的新房综合费率2.83%和贝壳支付给其他经纪品牌1.90%新房佣金费率之间的差是0.93个百分点,这是贝壳(含链家)拿走的部分。阿里和易居宣布建立不动产交易经纪人协作机制(ETC)并成立天猫好房,天猫好房说三年不要收入,这是针对第二点。

链家的楼盘宝典和ACN推动了房产中介行业生产力的发展、改善了中介行业的生产关系,生产关系就是劳动成果的分配,据此,链家获得了成功。

开放式的ETC模式显然会对链家ACN模式下的生产关系形成直接威胁:

首先,阿里的技术势必和易居的不动产大数据、房友房产经纪网络形成结合,贝壳上市募资中的30%也是用来研发的,这对整个行业是好事。

其次,ETC模式中没有如链家那样直接参与分配的自营主体分利,能够降低与开发商博弈难度,更多的利润可以用来分配给经纪人。而天猫好房宣称的前三年不要收入,这更是吸引交易链条上各方主体的直接筹码。

贾谊之后,柳宗元《封建论》中比较周朝、秦朝之失,他认为周是“失在于制,不在于政”。“平台”分封制的周朝控制力不强。

没有最好的,只有最合适的。

老革命总是会遇到新问题,生态本身就是不断进化,成功的经验总会遇到新的挑战,不破不立、边破边立,这正是驱动人们和社会进步的方式。

初出茅庐的ETC对标炉火纯青的ACN,也是如此。

一家之言,难免错漏,不作为投资参考。

名词解释:

交易费(率):指客户(开发商、二手房买卖)支付给贝壳的费用,也即贝壳收到的收入,其与对应的GTV的比值即是交易费率。

佣酬费(率):指贝壳平台支付给链家以及平台上其他品牌的佣酬、佣金,其与对应的GTV的比值即为佣酬费率。

平台总收入:指贝壳的新房和二手房中介收入,不包含新兴业务收入(金融、家装等)。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“地产三哥”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

地产三哥

地产三哥