更多干货,请关注资产界研究中心

作者:爱读财报的面包君

来源:面包财经(ID:mianbaocaijing)

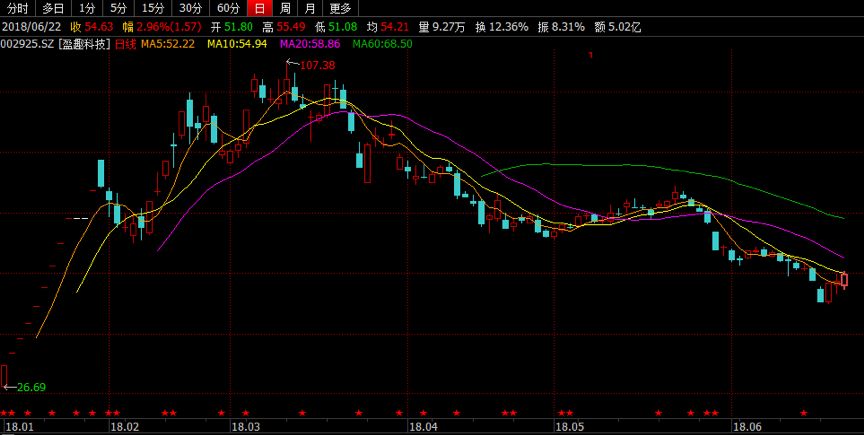

“电子烟概念股”盈趣科技(002925.SZ)于2018年1月15日成功上市,颇受市场追捧。股价一度突破百元大关,相当于22.5元发行价的四倍多。总市值一度超过450亿大关。

然而,上市之后的首份季报,就出现了利润下滑。

财报显示:2018年一季度,盈趣科技归母净利润约1.71亿元,同比下滑8.76%。从上市之前的业绩翻倍增长到上市之后的业绩下滑,这份成绩单颇有些突然。

股价也从高位回落。新股上市之后,盈趣科技股价在2018年3月达到高点,之后持续下滑,至今跌幅近半。直接上图:

新股上市,股价飙升之后回落也不是什么太稀罕的事情,毕竟当前的股价还远高于IPO价格。

翻查盈趣科技的财报及招股书,研究的要点在于核心产品较高的毛利率是否能够维持。

先看看盈趣科技的产品和业务情况。

上市前业绩翻倍增长 电子烟零部件业务毛利高

盈趣科技成立于2011年5月,主要生产创新消费电子(主要为电子烟部件)、智能控制部件等产品。

公开信息显示,2014年之后,盈趣科技成为PMI(菲利普莫里斯国际公司)旗下电子烟品牌IQOS精密塑胶部件二级供应商。盈趣科技向整机供应商Venture供货,Venture将其产品与其他配件进行组装,并转售至PMI指定的收货方。

电子烟构造并不算太复杂,主要由电芯、雾化器与塑胶部件等构成。盈趣科技供应的精密塑胶部件到底是什么呢?大致如下图中箭头所指的地方:

成为IQOS二级供应商之后,电子烟精密塑胶部件成为推动公司收入上升的主要业务。到2017年上半年,这一产品销售收入在公司总收入中占比已经超过50%。

随着电子烟精密塑胶部件收入扩大,上市前两年,公司利润均录得翻倍增长。财报显示:2016年及2017年,盈趣科技营收增速分别为68.13%及98.2%,归母净利润增速分别为170.33%及120.86%。以下为根据公开信息绘制的公司营收及归母净利润变化情况:

由上图可以发现,上市前两年,公司利润增速明显高于营收增速,为什么会出现这种现象?

从财务数据来看,这很大程度上是受毛利率大幅飙升的影响,公司毛利率由2014年的31.57%增加至2017年的48.94%,3年间增加了17个百分点。

关于上市前毛利率大幅飙升这一点,发审委也曾在IPO反馈意见中就相关问题进行问询。

根据公司在招股书中的解释,除了高毛利率的电子烟精密塑胶部件营收占比提升,公司电子烟精密塑胶部件本身毛利率增长也是关键性影响因素。

那就重点来看电子烟相关业务的情况。盈趣科技电子烟部件毛利率到底有多高?高毛利是否为行业特征?

电子烟部件毛利率66%

根据招股书,2017年1-6月,公司电子烟部件产品毛利率为66.91%。以下为相关截图:

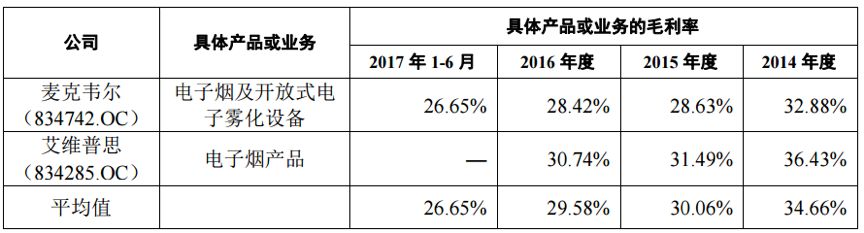

超过66%的毛利率是一个相当可观的数据,不仅在A股已上市公司中可以位居前列,也远高于公司招股书中所列示的可比公司。

从公司招股书披露的同行业对比来看,2017年1-6月,同行业相关产品毛利率平均值为26.65%,与盈趣科技电子烟部件产品毛利率相差40个百分点。

电子烟相关业务为何有如此高的毛利率?盈趣科技招股书中给出了诸多解释,其中一条是:

“PMI 对电子烟装置的功能性、质量可靠性、产品耐用性及外观性等要求极高,因此,PMI 会为此支付一定的溢价,从而间接保证了公司及其 PMI 整个电子烟部件供应链上各合作方的毛利率水平。”

IQOS电子烟在全球市场得到了广泛的认可,作为烟草巨头PMI力推的战略性产品,正处于产品引入期,增长迅猛。

很多案例都表明在一个行业的兴起阶段,产业链上游会出现一个毛利率较高的时期。品牌厂商也会基于某些原因扶持产业链上游的供应商。

但同时,高毛利往往会吸引更多竞争者参与,随着产业链配套逐步完善,上游供应商数量增加,毛利率通常也会在某个阶段有下降压力。

拆解IQOS电子烟产业链的毛利率分布情况,可以明显的发现,居于产业链上游的盈趣科技电子烟部件产品此前所获得的毛利率甚至高于下游的一级供应商Venture,甚至高于品牌商PMI(公司整体毛利率)。

这种情况是否能够长期持续呢?沿着产业链看数据。

Venture是一家在新加坡证券交易所上市的公司,可以获得公开的财务数据。

根据公开数据计算,2016年,Venture毛利率约为24.42%,与盈趣科技电子烟部件产品毛利率相差42个百分点,即便是与盈趣科技整体2016年42.06%的毛利率相比,也有17个百分点的差距。

从Venture有限的信披数据中,无法推算出最新的季度毛利率情况,但从历史数据上看,Venture毛利率远低于盈趣科技。

再往产业链下游看,盈趣科技此前电子烟部件产品的毛利率甚至已经超过了PMI公司的整体毛利率。

PMI也是一家上市公司,在多个交易所上市,财务数据是公开的。公开信息显示,2017年上半年,PMI毛利率为63.82%,比同期盈趣科技电子烟部件的毛利率还要低3个点。

作为全球最大的烟草公司之一,PMI如此高的毛利率有相当一部分来自于香烟品牌万宝路(Marlboro)的贡献。根据当前的财务数据,还无法测算出PMI公司IQOS电子烟详细的毛利率。但是从公开的资料中可以获悉,PMI已经将IQOS电子烟作为一个具有战略价值的产品进行运营。

从商业常识出发,PMI是否有动力对自身的供应链进行整合,从而压低下游供应商的毛利率水平?这种压力是否会沿着产业链依次传导?

上半年利润预计下降:市场竞争是否会挤压利润率?

那么问题来了。作为二级供应商,盈趣科技供应的电子烟零部件在此前获得了超过66%的毛利率,在翻查其客户和产业链下游的毛利率之后,这样的高毛利率水平是否可以持续?如何维持这样的高毛利率水平?

实际上,盈趣科技电子烟部件产品毛利率并不是一直都维持在60%以上的水平。

在上市之前的几年,公司电子烟部件产品毛利率发生过一次跃升:由2015年的49.37%增加至2016年的66.78%,一年提高了17个百分点。

关于这一点,公司在招股书中给出的解释是“主要系单位成本较上年度下降 33.49%所致”。

而电子烟部件单位成本的下降,公司披露的主要原因包括:塑胶件材料和喷涂加工自给比例的提升,外购塑胶件及喷涂加工价格的下降以及规模效应带来的良品率提升。

从公司自身披露的信息中可以看出,当时毛利率的提升主要来源于成本端的改良。

而决定公司利润率水平的核心要素,除了成本端之外,还需要考虑收入端。

公司在2018年一季报中对2018年1-6月经营业绩做出了预计:预计上半年电子烟精密塑胶部件实际订单将较上年同期有一定下降,预计2018年1-6月营业收入较上年同期出现下降,预计下降幅度在0%至15%之间,预计归母净利润下降幅度在10%至30%之间。

在股价突破百元大关之后,至今盈趣科技的股价已经大幅回调,近期股价维持在50元附近震荡。

2018年6月22日,盈趣科技市盈率(TTM)25.7倍,市净率8.09倍,总市值接近250亿。根据交易所数据,同一日,中小板平均市盈率29.27倍。

从估值水平上来看,盈趣科技并不算低。衡量估值高低并不能只看简单的市盈率,更为关键的是,公司的季度利润下滑到底只是短期状况,还是会在未来一段时间之内持续?是否能在下降之后重新恢复增长?(YYL)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经