更多干货,请关注资产界研究中心

作者:面包财经

来源:面包财经(ID:mianbaocaijing)

如果手中的股票出现一个跌停,对于投资者来说是心在滴血,那比心在滴血更加惨烈的要数连停牌都抑制不住的跌停。

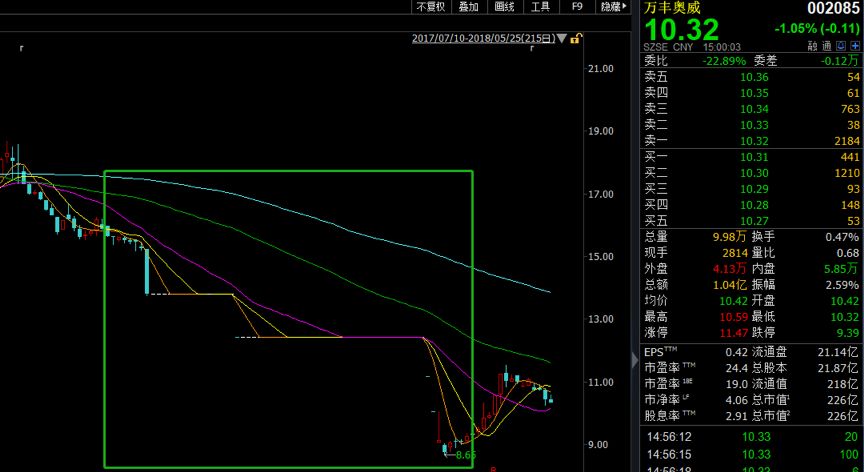

2018年2月1日-4月26日万丰奥威(002085.SZ)期间两度停牌,实际交易日仅6天,然而股价跌幅却超过40%,期间还有三次跌停。

股价断崖式的下跌使得万丰奥威的总市值由2018年年初的378.55亿缩减至2018年5月25日的226亿,6个月不到共计95个交易日市值缩水152亿。

在如此快速的下跌过程中,被深套的不仅有散户投资者,机构投资者也是大有人在。

就拿万丰奥威最近的一次定增来说,参与非公开发行的建信基金截止2018年一季度为止,仍然是万丰奥威的第四大股东及第三大流通股股东。如果在一季报之后没有及时跑掉,岂止一个“困”字了得,甚至可以用“闷杀”这个词了。

然而,根据公司4月23日的公告,公司拟再公开发行股票,募集资金不超过20亿元。市场还会买万丰奥威的账吗?

未来的事情先不说,今天来看看建信基金是如何踩雷的。

建信基金17亿定增踩雷,深度被套

建信基金与万丰奥威的故事,要从2015年的定增说起。

2015年4月11日,万丰奥威发布公告拟非公开发行股票募集资金购买新昌县天硕投资管理有限公司所持有的Wanfeng MLTH Holdings Co., Ltd.(即万丰镁瑞丁)100%股权。

万丰镁瑞丁主营业务为大中型镁合金压铸产品的研发、生产与销售,目前主要的经营收入为镁压铸的汽车零部件。

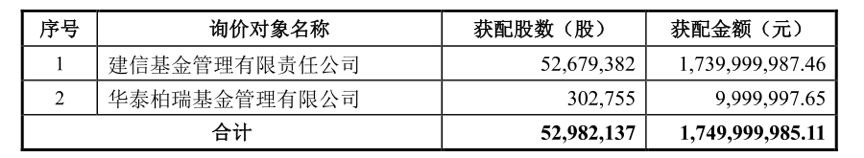

随后,万丰奥威在2015年12月30日非公开发行股票发行情况公告中称,公司共发行约5298万股,发行价格为33.03元/股,共募集基金总额约17.5亿元。此次非公开发行新增股份将于2015年12 月 31日在深圳证券交易所上市,且投资者认购的本次非公开发行股票自上市之日起 12 个月内不得转让。而本次非公开发行的对象仅有2名,最终确定的发行对象及获配情况如下:

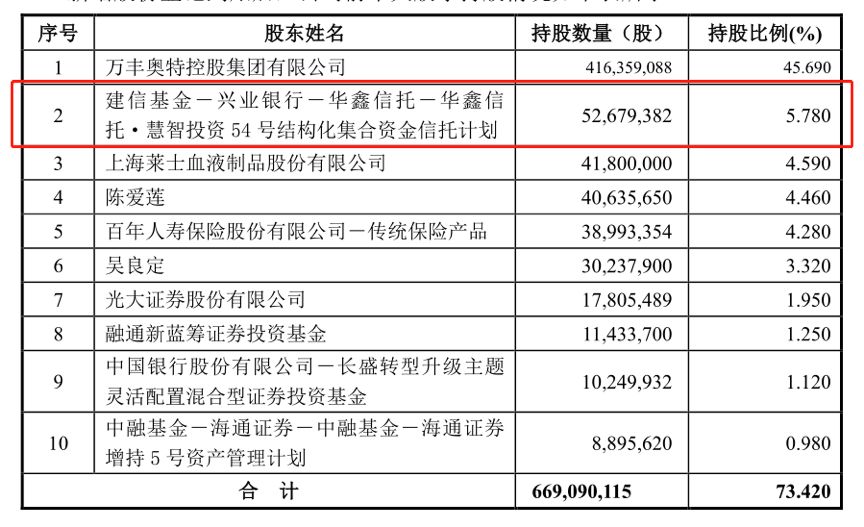

在此次新增股份登记到账后,万丰奥威的前十大股东持股情况如下表所示:

建信基金在参与定增后一跃成为万丰奥威的第二大股东,持股总数占到总股本的5.78%。

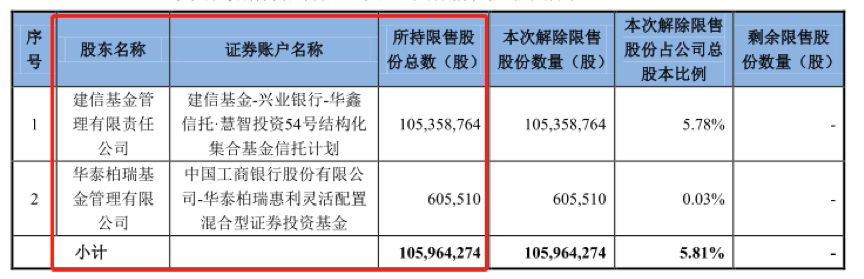

随后,2016年5月4日万丰奥威实施2015年度权益分派:向全体股东以未分配利润每10股派发现金红利0.50元(含税)、送红股2股(含税),以资本公积金向全体股东每10股转增8股,除权后2家机构的持股情况如下:

建信基金在此次权益分配后,总持股数变为10535.88万股,而以上股份在2017年1月3日全部解除限售。

根据公开数据整理,在以上股份解除限售后,建信基金进行了部分减持,但大部分股票仍然还留在手里。

2017年5月,建信基金减持两次共计1730.61万股,累计减持参考市值约为2.8亿元。减持完成后截止2017年底,建信基金的持股比例为4.26%。

从2018年初至今,万丰奥威股价下跌42.35%,建信基金的持股市值在5个多月内蒸发了7亿元。根据最新的2018年一季报,建信基金的持股比例仍为4.26%。

假如在2018年一季报发布后建信基金没有继续减持股票,那么,以2018年5月25日收盘价计算,建信基金的持股市值仅剩约9.62亿。加上2017年减持所获的2.8亿现金,合计总值约12.42亿元。

而2015年,建信基金参与定增时,出资总额接近17.4亿。即使考虑分红,截止2018年5月25日,建信基金浮亏仍超过4.5亿元,堪称是被“深度套牢”了。

说完建信基金被深套的经历,那万丰奥威用当时募集来的钱收购的万丰镁瑞丁情况又如何呢?接着就来谈一谈。

子公司业绩下滑,深交所问询

万丰奥威在收购万丰镁瑞丁后,其营收与净利润确实出现了大幅增长。但好景不长,2017年万丰镁瑞丁的业绩就出现了大幅度的下滑,甚至影响到万丰奥威的业绩,并引起了深交所对此进行了问询。

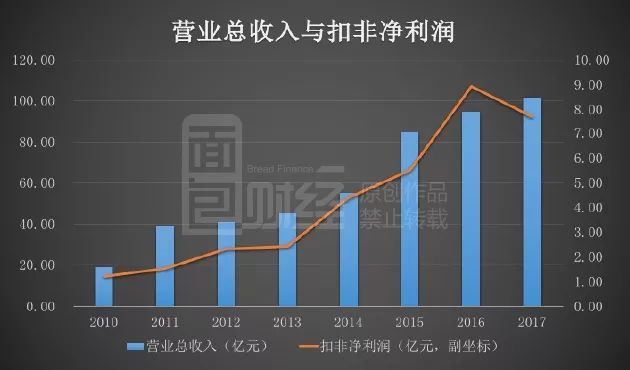

先交代一下万丰奥威2017年的业绩。公司的营业总收入突破了100亿,同比增长7.29%,但归母净利润与扣非净利润都出现了不同程度的下滑,较去年同期相比下滑分别为5.99%和13.6%,出现了增收不增利的情况。

虽然去年业绩的下滑,但万丰奥威表示是受到从传统制造向智能制造转型升级、轻量化镁合金国产化扩产等致使投资成本增加以及技术研发费用增加等因素的影响。

可是,从深交所对公司下发的2017年年报问询函中,我们发现万丰奥威旗下两家重要的子公司业绩均出现了大幅下滑。

万丰镁瑞丁2017年度实现净利润 17,293 万元,较上年度下降 40.77% ,浙江万丰摩轮有限公司2017年度实现净利润 7,569 万元,较上年度下降 45.55% 。

根据公告可知,万丰奥威于2015年底以现金13.5亿元从天硕投资取得万丰镁瑞丁100%股权,并与万丰镁瑞丁签下了业绩承诺,完成情况如下:

由上图可知,2017年万丰镁瑞丁并没有完成业绩承诺。但由于万丰镁瑞丁三年累计实现的扣非后的净利润为61505.39万元,高出盈利承诺11205.39万元,因此万丰集团无需做出相应现金补偿。

同时,根据公司2017年审计报告关键审计事项,万丰镁瑞丁全资子公司英国镁瑞丁处于持续亏损状态,相应固定资产和长期待摊费用等非流动资产存在减值迹象,但万丰奥威并未对相应资产计提减值准备。

对此,深交所要求万丰奥威进一步说明英国镁瑞丁持续亏损的原因,并核实公司在收购万丰镁瑞丁时的评估结果是否准确合理。

此外,深交所还对公司2017年应收账款坏账计提、处置非流动资产形成损益9926万元是否存在关联交易、产品综合毛利率较上一年下降3.54个百分点以及应收票据余额增长速度超过营业收入增长速度等一系列问题展开了问询。

无独有偶,万丰奥威在2018年大跌过程中两次停牌,一次是要重组收购,另一次则是筹划非公开发行股票。

定增计划又出炉:机构还会买单吗?

相似的剧情又一次上演,万丰奥威在2月23日的公告中称,拟以现金支付的方式购买IFAHolding GmbH,截止当日公司已与IFAHolding GmbH签署了《保密协议》。

紧接着3月5日,万丰奥威再次发出公告称拟筹划以非公开发行股票用于收购浙江万丰实业有限公司51%的股权。

一个月后,4月23日公司公告显示,万丰奥威董事会预案已同意收购无锡雄伟精工科技有限公司95%股权,并拟非公开发行股票不超4.37亿股,募集资金总额不超过20亿元,其中拟投入12.54亿元用于本次收购。

最终,在5月17日的公司2018年度非公开发行股票预案修订情况的公告中,万丰奥威最终的募集金额为17亿元,但删除了投资于收购万丰实业 51.02%股权项目。

万丰奥威这次定增最终能否达成预期?机构是否还愿意为万丰奥威买单?这个有待时间检验。但有一点,似乎没有太大的悬念,过去几个月持股市值大幅缩水,甚至陷入浮亏的机构不止建信基金一家。以下是截止2018年一季度末,持仓万丰奥威的机构统计表:

被巨幅下跌闷杀却又没来得及出逃的机构,你们还好吗?下次是否还愿意接着买单?(JW/YYL)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经