更多干货,请关注资产界研究中心

作者:李宗光

来源:经济机器(ID:EconomicMachine)

4月12日,人民银行公布了3月份的信贷和社会融资总额数据。数据显示,今年3月份新增人民币贷款2.73万亿元,新增社会融资总额3.34万亿元,M2同比增长9.4%,均好于上年同期。笔者认为,近期的信贷和社会融资总额数据非常强劲,背后既有经济持续复苏、需求旺盛等内生性因素驱动,又有政策“不急转弯”的良苦用心。展望未来,下半年信贷和社会融资增速大概率会出现自然性回落,但经济整体无大的风险。

年初以来我国货币金融数据表现靓丽

第一季度,我国新增人民币贷款7.67万亿元,同比多增5741亿元,显著高于市场预期,对经济恢复保持了稳固的支持力度,有力支持了经济恢复、稳中加固、稳中向好。社会融资规模同期新增10.24万亿元,同比减少8730亿元。第一季度社融增量虽然少于上年同期,但仍然是季度增量的次高水平。存量同比看,人民币贷款余额同比增长12.6%,社会融资存量同比增长12.3%,M2同比增长9.4%,增速分别较上月末降低0.3个、1个和0.7个百分点。

总量保持强劲增长的同时,结构也较为优化。第一季度新增人民币贷款中,中长期贷款累计新增6.45万亿元人民币,占同期新增贷款总额的份额超过84%。一般来说,中长期贷款反映了企业中长期需求,其占比越高,表明信贷“含金量”越高。中长期贷款中,居民部门新增1.98万亿元,企业部门新增4.47万亿元,均比上年同期有明显增长。尤其是企业部门中长期贷款,比上年同期多增1.43万亿元,表现相当亮眼。

第一季度新增社会融资总额中,人民币贷款占比达到77.3%,同比高12个百分点。作为表外融资,委托贷款和信托贷款第一季度净减少3619元,比上年同期多减少4359亿元。从两者存量同比增速看,3月份分别同比下降2.8%和19.2%,总量均呈继续下降趋势(图1),表明压缩表外融资的大趋势仍在继续。第一季度直接融资(企业债券+股票+政府债券+ABS)合计新增17938亿元,较上年同期大幅下降16659亿元,主要与地方专项债发行节奏相对放缓和缩减有关。

经济增长动能非常强劲

年初以来,货币金融数据表现亮眼,固然与季节性因素等有关,比如每年年初存在的“早放贷、早收获”等现象。但即便剔除季节性因素,和往年同期比,2021年的放贷增量都十分显著,其背后最主要驱动因素是强劲的增长动能。

外贸出口和房地产方面内生动力仍然充沛。以美元计,第一季度外贸出口同比增长38.7%,相比2019年同期增长20.5%。房地产投资同比增长25.6%,相比2019年同期增长15.9%。第一季度,我国房地产销售面积同比增长63.8%,相比2019年同期增长20.7%。受此推动,第一季度,我国工业增加值同比增长24.5%,相比2019年同期增长14%。扣除疫情带来的基数效应,经济复苏的速度甚至快于疫情前的水平,且近期呈现一定加速态势。

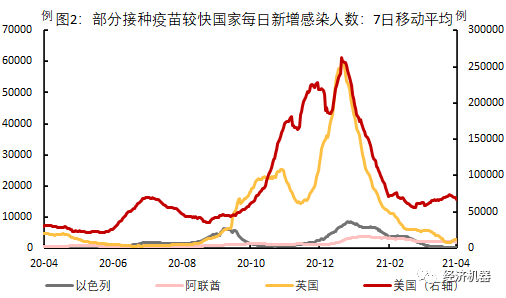

经济复苏势头强劲,既与“就地过年”、复工复产较快有关,也与国内外疫情持续改善有关。过去一段时间,各国开始进入疫苗接种阶段。海外国家中,美国、以色列、阿联酋、英国等疫苗接种最为迅速,感染人数也出现了明显的下降态势(见图2)。疫情改善带动了海外经济的复苏,对我国外需产生明显拉动作用。年初以来,美、德、日、韩等主要经济体进口增速同比均已转正,大部分已出现两位数正增长。此外,美国近期通过了1.9万亿美元的刺激法案,也将强化我国外需复苏的持续性。疫情改善叠加经济刺激,国际组织持续向上修正对美国及海外国家2021年经济增速预测,2021年我国外贸大环境整体上仍将处于有利状态。

不急转弯,下半年经济无重大风险

政策转弯但不急转弯,是2020年底中央经济工作会议定下的宏观政策主基调。一方面,随着经济从疫情拖累中快速复苏,此前推出的应急性支持政策和宽松措施已无必要;另一方面,我国宏观杠杆率在疫情期间出现了明显抬升,不可持续。根据社科院数据,我国实体经济杠杆率从2019年底的246.5%上升至2020年底的270.1%,一年上升23.6个百分点,上升态势必须得到遏制。近期召开的国务院常务会议明确提出,“保持宏观杠杆率基本稳定,政府杠杆率要有所降低”。政策由疫情期间的“支持”转向“正常化”已时不我待。总定调表明,这种“正常化”绝不是要政策大幅紧缩,中断经济复苏进程,更多地是跨周期调节的未雨绸缪之举,是在保持复苏形势下,着眼于经济健康发展的长远选择。

政策“边际”收紧下,我国经济增速年底也将逐渐回落至趋势水平。政府工作报告对今年宏观政策进行了具体部署,尽管幅度不大,但边际收紧的决心仍然清晰。财政政策方面,与2020年相比,今年政府工作报告将赤字率从“3.6%以上”,下调至3.2%左右;没有延续去年发行的1万亿元人民币的“抗疫特别国债”;地方专项债减少1000亿元,整体“拐弯”信号明显。货币政策方面,货币供应量和社会融资规模增速由“明显高于上年”,改为“与名义GDP增速基本相匹配”。这里的“基本”一词意味着,在设定货币和社融增长目标时,会把今年名义GDP增速中的2020年低基数效应剔除掉,增速在9%左右,也传递了清晰的“转弯”信号。随着基数效应减弱和政策收紧效应的显现,年底前我国经济增速将会出现一个自然回落过程。

海外供应链修复,也将为下半年外贸需求增加一定不确定性,加速经济增速自然回落进程。2020年,新冠肺炎疫情使海外主要经济体生产和供应链被迫中断,社会运转的基本物资和订单大都转向了我国,使我国出口增速额外强劲。随着疫苗注射的推进和疫情得到控制,下半年起,海外供应链将逐步完全恢复,届时即便海外总需求不错,但其他国家也将对我国的外贸订单形成分流。类似于2020年下半年和2021年上半年的出口超高增速,长期看,肯定难以持续。基础情景下,预计我国实际GDP增速将在2021年年底回落至6%的趋势水平附近。

我国经济在可预见的将来无大的风险。尽管下半年起,经济增速会出现一定回落,但这种回落更多的是一种向趋势增速“自然回归”,回归至6%的趋势水平附近,经济短期并无大的风险。一方面,中央经济工作会议明确提出,今年宏观政策要保持连续性、稳定性、可持续性,政策操作上要更加精准有效,不急转弯。另一方面,我国正不断通过供给侧改革、产业升级和科技创新,提升经济增长潜力。只要不出现大的黑天鹅事件,或者政策大幅、超预期紧缩,我国经济将持续稳定增长,在国际上的竞争力将继续提高。

去杠杆应该在经济复苏中有序推进

宏观杠杆水平过高、上升幅度过快,已成为宏观政策的重大挑战之一,对于如何去杠杆在我国学界和政策制定界存在重要分歧。一种声音认为,应该将减债放在优先位置,大幅紧缩,宁可牺牲增长,也要把债务绝对规模降下来。也有一种声音认为,应该重启增长,在经济扩张中做大分母,把宏观杠杆率降下来。这两种方案都有可取之处,更重要的是在经济增长和减债力度节奏之间取得平衡。

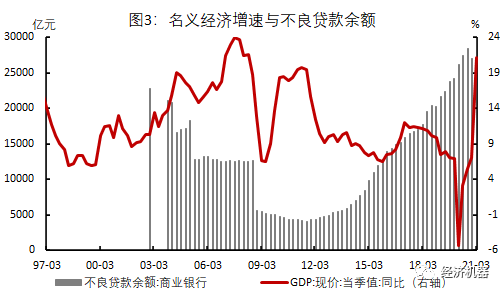

中外无数案例表明,经济增长与减债力度节奏之间关系处理得好,宏观杠杆率就能稳住甚至下降;反之,盲目举债刺激增长,或者勒紧裤腰带紧缩牺牲增长,都会导致去杠杆的失败。20世纪90年代的日本和21世纪初的希腊,都因为过于注重紧缩而导致经济衰退,从而使去杠杆进程遭遇失败。反之,中国在1998年期间积极扩大内需,刺激三驾马车,全力保增长,使经济从1993~1998年的整顿和衰退中迅速走出来,开始了新一轮经济景气周期;同时积极进行改革,扩大开放,包括外汇储备注资和剥离坏账,国企改革和积极加入WTO等。结构层面,改革开放动作有效释放了增长潜力;总量层面,总需求不断扩大,反通缩取得决定性胜利。两者共振,使一度“资不抵债”的国有大行在坏账绝对水平和坏账率两方面,均出现了明显下降(图3),成为了去杠杆的典范。

无论是从实现“十四五”规划和2035年远景目标看,还是从去杠杆的实际需求看,保持经济复苏的势头至关紧要。发展和经济增长仍然是成功去杠杆的基础和前提。中央提出在去杠杆的同时,宏观政策不急转弯,体现出了高超的平衡艺术,也使去杠杆更加持续,必将取得更好效果。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“经济机器”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 宏观政策提升经济增长功能

经济机器

经济机器