更多干货,请关注资产界研究中心

作者:王浙华

来源:零壹财经(ID:Finance_01)

√ 2019年12月,中国人民银行启动金融科技创新监管试点工作,支持在北京市率先开展金融科技创新监管试点,探索构建符合我国国情、与国际接轨的金融科技创新监管工具。截至2021年6月,全国9个地区共推出90项创新监管试点项目。

√ 金融科技监管综合应用区块链、大数据、人工智能等新兴技术,确保金融业务数据的可追溯性、保密性和安全性,同时减少金融业务中间环节,大大便利了广大民众办理业务,有力解决了网络金融发展中安全性和便捷性之间的矛盾关系。

√ 90项金融科技创新监管试点具有分布范围广且集中度高、针对领域重合度高、核心技术特征明显、参与机构类型分明四大特点。

√ 我国金融科技创新监管发展趋势呈现数据、技术与场景一体化,从银行科技到保险资管科技全面铺开,逐步建成中国金融科技创新标准体系,在监管的前提下注重降本增效改善经营四大特点。

一、中国金融科技创新监管背景

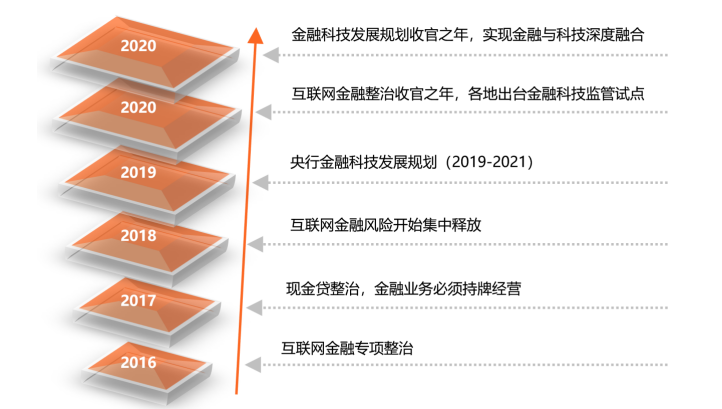

图1:金融科技发展简史

资料来源:零壹智库

在中国人民银行2019年8月印发的《金融科技(FinTech)发展规划(2019-2021年)》中,央行将金融科技定义为技术驱动的金融创新,随着人工智能、大数据、云计算、物联网等信息技术与金融业务深度融合,金融科技将为金融发展提供源源不断的动力。

互联网赋能金融业务的背景下,大量金融场景开始实现线上化、无人化、自动化,但由于互联网信息技术自身的技术风险以及互联网金融业务特征导致的业务风险,金融风险防控的重要性也变得越来越重要。因此,金融科技监管应运而生,金融科技监管综合应用区块链、大数据、人工智能等新兴技术,确保金融业务数据的可追溯性、保密性和安全性,同时减少金融业务中间环节,大大便利了广大民众办理业务,有力解决了网络金融发展中安全性和便捷性之间的矛盾关系。

二、金融科技创新监管试点

为加快全国科技创新中心和国家金融管理中心建设,2019年12月,人民银行总行批复支持北京在全国率先开展金融科技创新监管试点。试点之初,人民银行营业管理部牵头,会同相关部门成立试点领导小组,统筹推进北京金融科技创新监管试点工作,于3月、8月先后两批次共计17个应用进入试点,并正式向用户提供服务,在全国9个试点省市中处于领跑地位。截至2021年6月,全国9个地区共有90个项目开展创新试点工作。

试点工作目标:引导持牌金融机构在依法合规、保护消费者权益的前提下,推动金融科技守正创新,赋能金融服务提质增效,营造安全、普惠、开放的金融科技发展环境。

①扩宽试点深度:以北京为例,应用规模由第一批的6个增加为第二批的11个,由单一的银行领域拓展到保险领域,涉及的业务场景也更加广泛。

②延伸试点广度:申报主体由仅限持牌金融机构扩展至科技公司,但涉及的金融服务创新和金融应用场景须由持牌金融机构提供。

(一)截至2021年6月试点统计分析

按地域分布分析

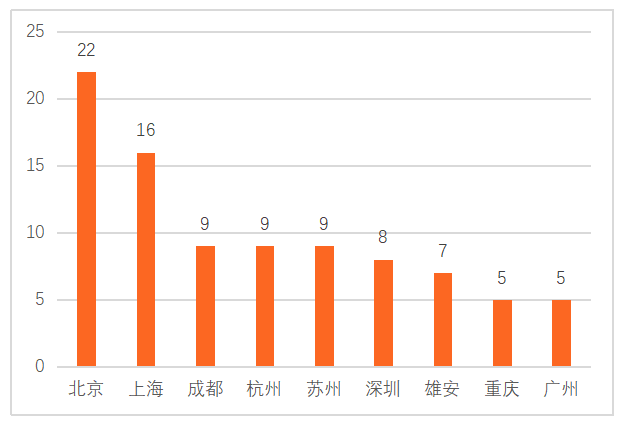

截至2021年6月的三批金融科技创新监管试点应用,全国共计90个。在地域分布上,北京共22个(24%),上海共16个(18%),成都9个(10%),杭州9个(10%),苏州9个(10%),深圳8个(9%),雄安7个(8%),重庆5个(6%),广州5个(6%)。

其中,四大一线城市共有51个试点,占57%,而北京和上海试点总和就有38个,占42%,其余拥有试点的城市除雄安外都为新一线城市。

图2:金融科技创新监管试点地域分布(截至2021年6月)

资料来源:中国人民银行,零壹智库

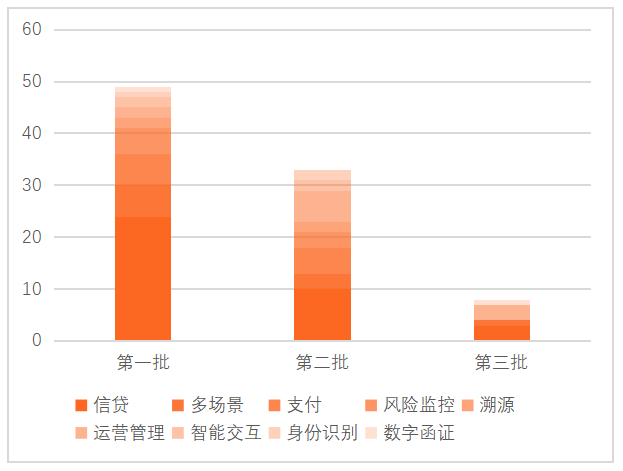

其中,第一批金融科技创新监管试点中针对信贷领域的试点共有24个,约占一半。第二批中针对信贷领域的试点共有10个,占三分之一,第三批中针对信贷领域的试点共有3个。可见,信贷始终是金融科技创新监管中的重点,但随着试点应用的实施,金融机构也在不断探索新的监管方向,金融科技创新监管变得更加多元,运营管理、支付等领域的金融科技监管也变得越来越重要。

3.按试点类型分析

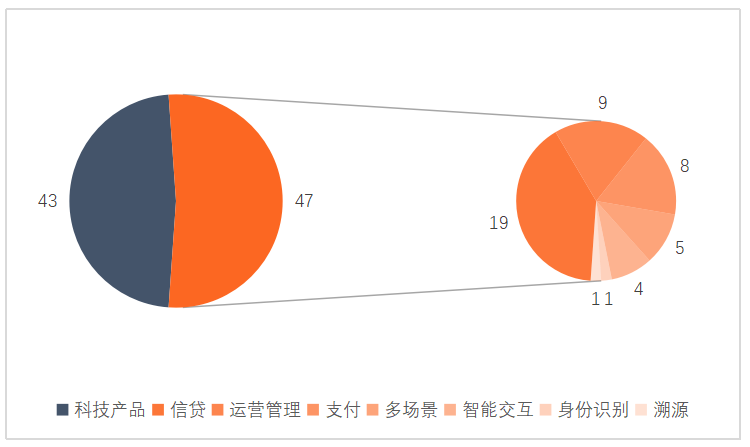

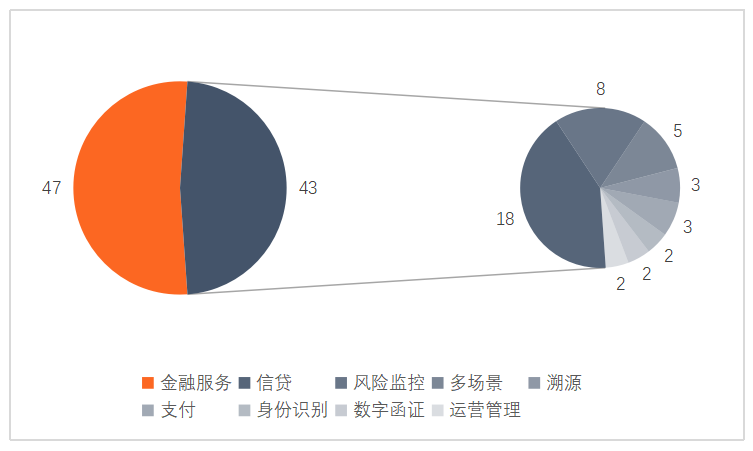

截至2021年6月,三批金融科技创新监管试点应用中,有47个属于金融服务,43个属于科技产品。

图4:金融科技创新监管试点类型分布

(截至2021年6月)(1)

资料来源:中国人民银行,零壹智库

图5:金融科技创新监管试点类型分布

(截至2021年6月)(2)

资料来源:中国人民银行,零壹智库

属于金融服务的金融科技创新监管试点中,主要针对的领域有信贷、运营管理、支付、多场景、智能交互等,偏向于提高金融机构或企业的经营效率,增强客户黏性等。属于科技产品的金融科技创新监管试点中,主要针对的领域有信贷、风险监控、多场景、溯源、支付等,偏向于提升金融机构或者企业的风险防控能力,保障资金或者数据的安全。

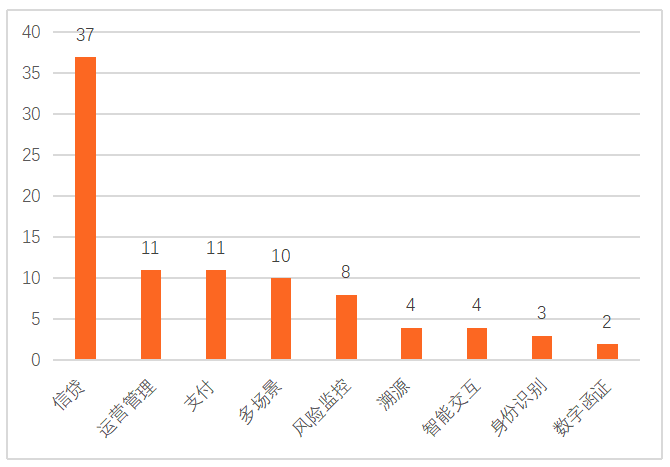

4.按主要针对领域分析

截至2021年6月,三批金融科技创新监管试点应用主要针对的领域有信贷、运营管理、支付、多场景、风险监控、溯源、智能交互、身份识别、数字函证等。其中,有37项试点主要针对信贷领域,占41%。信贷、运营管理、支付、多场景四大领域的试点共有69个,占77%,可见试点应用针对领域的集中度较高,需求主要集中在信贷、运营管理、支付、多场景四大领域。

图6:金融科技创新监管试点主要针对领域分布

(截至2021年6月)

资料来源:中国人民银行,零壹智库

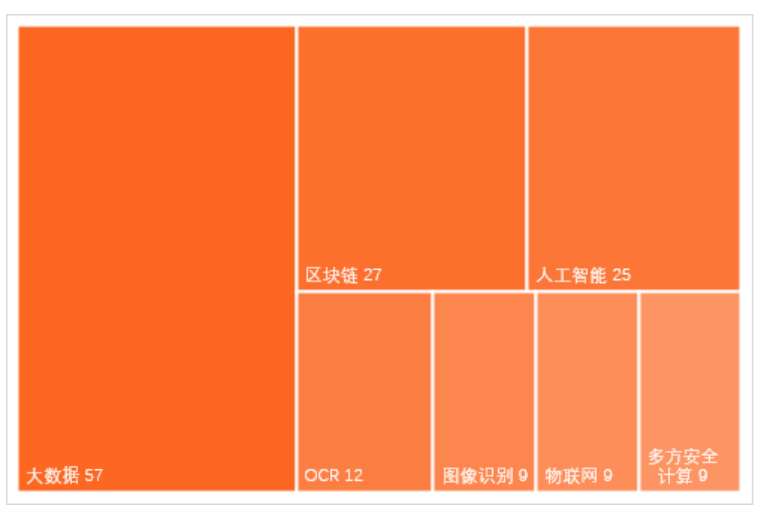

5.按核心技术分析

截至2021年6月,三批金融科技创新监管试点应用的核心技术中,使用次数最多的是大数据,共有57项试点涉及该技术,其次是区块链、人工智能和OCR等。同时,试点应用普遍拥有三种以上的核心技术,经零壹智库不完全统计,三批试点应用共涉及不同种类核心技术288次,可见试点应用拥有创新技术,符合金融科技发展要求,能够有力推动传统金融业信息化、安全化。

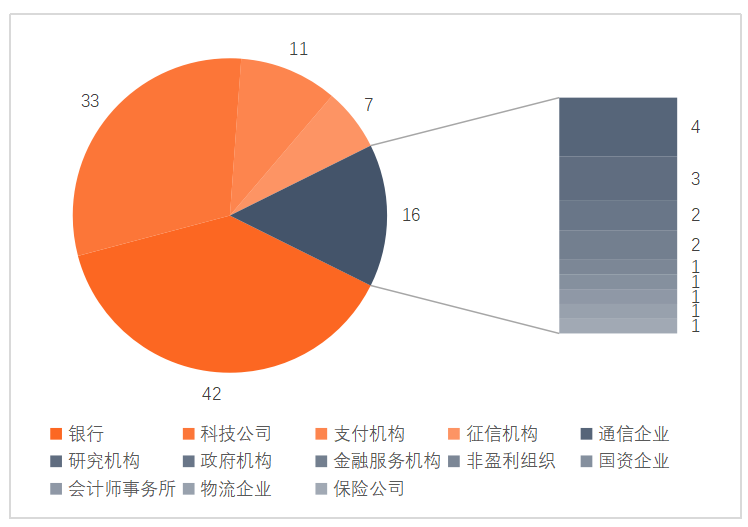

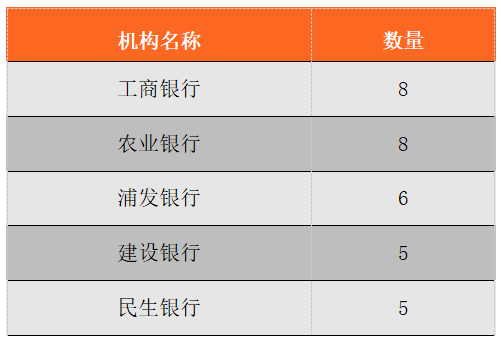

6.按参与机构分析

截至2021年6月,三批金融科技创新监管试点的参与机构共计109家,其中银行有41家,占38%,科技公司有33家,占30%,其余有支付机构、征信机构、通信企业等。前四大参与机构类型合计有92家,占84%,可见试点应用的参与机构虽然种类众多,但类型集中度很高,主要都是金融机构或者科技公司。

图8:金融科技创新监管试点参与机构分布

(截至2021年6月)

资料来源:中国人民银行,零壹智库

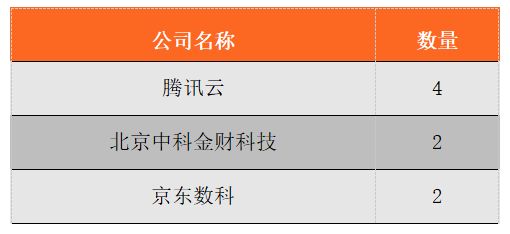

其中,银行中参与者包含国有六大行以及除浙商银行和恒丰银行外的股份制银行,工商银行和农业银行参与的试点数量最多,都为8项,参与试点5项以上的还有浦发银行(6项)和民生银行(5项),参与机构分布较为集中。相比之下,科技公司、支付机构等其他企业分布分散得多,如科技公司中,参与两个及以上试点项目的企业只有腾讯云(4项)、北京中科金财科技(2项)和京东数科(2项)三家。其中,腾讯云参与试点总数在所有机构中排名与交通银行一同并列第七,超越一众银行和同类型企业,显示了腾讯企业强大的技术实力以及云计算服务在金融科技创新监管中的重要地位。

表5:金融机构参与试点数量排名前五名

(截至2021年6月)

表6:科技公司参与试点数量排名前三名

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“零壹财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 金融科技创新监管试点报告(2021)

零壹财经

零壹财经